I dati e gli utili dei consumatori potrebbero essere catalizzatori per il mercato in generale

• Tutti gli occhi saranno puntati sulla Fed

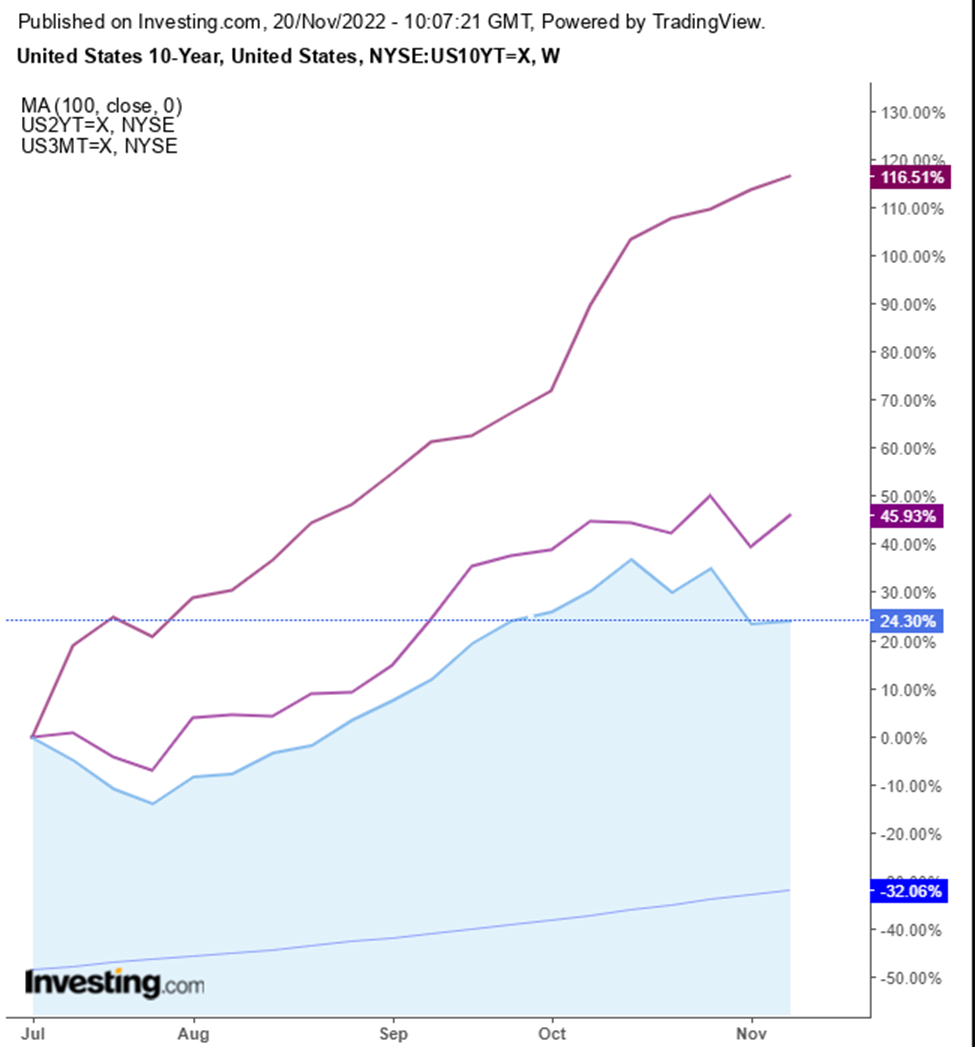

• La peggiore inversione dei rendimenti degli ultimi 40 anni

• Rivalutazione del trend

Si può dire che l’attività di trading diminuirà nella prossima settimana. Ho anche notato qualcosa che mi era sfuggito nell’analisi tecnica e, di conseguenza, sto rivalutando le mie aspettative.

Gli investitori attendono un evento catalizzatore in vista della stagione dello shopping più intensa dell’anno, anche se i trader si sono abituati a considerare la settimana del Ringraziamento come una delle più tranquille dell’anno. Tuttavia, il mio “senso di ragno” mi fa pensare che questa sia la calma prima della tempesta.

Fonte: Investing.com

La curva dei rendimenti, il tasso di interesse nello spettro delle scadenze dei contratti, si è invertita da luglio. Il mercato delle obbligazioni è proprio sottosopra. In un ambiente sano, gli operatori chiederebbero un rendimento più alto quanto più a lungo devono aspettare per recuperare i loro soldi. Nel nostro, invece, sono disposti a pagare (con un rendimento più basso) per essere al sicuro da ciò che sta per accadere. I tassi a breve termine aumentano quando gli investitori obbligazionari si dirigono verso emissioni a più lunga scadenza, il che indica che gli investitori si aspettano che la Fed, dopo essersi tolta il prosciutto dagli occhi, continui a colpire il ferro del tasso di interesse finché l’inflazione è calda.

Il rendimento è al massimo dell’inversione dal 1981-1982. Sebbene l’inversione della curva dei rendimenti sia l’indicatore più affidabile di una recessione, non ci dice quando avverrà o quanto lunga e profonda sarà. Gli investitori sapevano da anni della bolla che ha portato al crollo del 2008 e, in effetti, il leggendario trader allo scoperto raffigurato nel film “The Big Short” aveva iniziato a vendere allo scoperto il mercato immobiliare fin dal 2005. In altre parole, anche se gli investitori pensano che stiamo andando incontro a una recessione, non significa necessariamente che vogliano restare in disparte fino a quando non si verificherà. Quindi, le azioni potrebbero salire anche se si prevede una recessione.

Guardiamo ad un altro indicatore, il VIX.

Fonte: Investing.com

La scorsa settimana il contratto si è fermato sul bottom del suo modello di arrotondamento a giugno 2020. Il VIX salirà di nuovo, suggerendo un continuo selloff a medio termine delle azioni?

Questo mi porta a un evento tecnico che mi era sfuggito finora. Vi ho detto che il mercato è in una tendenza al ribasso nel medio termine, dato che la successione di picchi e di cali sta scendendo. Tuttavia, oggi ho notato che mi è sfuggito un picco. Le linee di tendenza, i picchi e le depressioni sono il pane quotidiano dell’analisi tecnica. Con le infinite formule matematiche sofisticate di oggi, che i tecnici producono premendo un pulsante, molti non valutano correttamente la domanda e l’offerta proiettate dalla price action (e confermate dal volume). Anche se mi vanto di essere un minimalista, che non lascia che il rumore interferisca con la direzione primaria, mi imbarazza ammettere che mi sono perso un colpo.

Ho analizzato tutti e quattro i principali indici statunitensi e tutti presentano lo stesso fenomeno, ma evidenzierò l’S&P 500 come esempio:

Fonte: Investing.com

Nella mia analisi mi sono perso il minimo e il massimo di maggio (segnati in rosso). Oggi li ho misurati e ho scoperto che l’avanzata di metà-fine maggio ha ritracciato più di un terzo del calo di fine marzo-metà maggio e, pertanto, dovrebbe essere calcolato come un vero e proprio picco e crollo. Dopo aver incluso questo dato, non abbiamo più una serie di picchi e di minimi costantemente decrescenti, poiché il massimo di metà agosto supera il massimo di fine maggio.

Tuttavia, a ottobre il prezzo è sceso sotto il minimo di metà giugno. Quindi, ora abbiamo un movimento laterale o senza tendenza nel medio termine, che potrebbe svilupparsi in un pattern di continuazione testa e spalle. Sono ancora ribassista perché l’indice (così come gli altri indicatori) non si è invertito con una serie crescente di massimi e minimi, ma non sono così categorico come lo ero in precedenza. Se il prezzo registrerà un nuovo minimo, cosa che ritengo probabile, riconfermerà il trend al ribasso. Tuttavia, se l’andamento dei prezzi sarà superiore ai massimi di metà agosto, dovremo iniziare a considerare che potrebbe essere in arrivo un mercato toro.

Come si concilia questo con la mia precedente affermazione che ci stiamo dirigendo verso una recessione? Gli investitori non vogliono essere esclusi dalla caccia alle occasioni e stanno giocando a rimpiattino con la recessione economica, proprio come hanno fatto a metà degli anni 2000.

Gli investitori potrebbero cercare di trarre vantaggio dai titoli dei consumi a buon mercato. Il settore dei consumi discrezionali è sceso del 31,04% nell’anno, meglio solo del calo del 36,24% del settore peggiore, quello dei servizi di comunicazione.

Lunedì Dell Technologies (NYSE:DELL) rilascerà gli utili. Best Buy (NYSE:BBY), American Eagle (NYSE:AEO), Burlington (NYSE:BURL), Dollar Tree (NASDAQ:DLTR) e Dick’s Sporting Goods (NYSE:DKS) rilasceranno gli utili martedì. Dopo una settimana di performance contrastanti, i trader potrebbero entrare e uscire da questi titoli e

Mercoledì gli investitori si occuperanno dei dati relativi ai consumi, con il sentimento dei consumatori e gli indici PMI di S&P Global’s per i settori manifatturiero e dei servizi. In seguito, i trader terranno traccia di qualsiasi riscontro sulla spesa dei consumatori durante il Black Friday.

Ma credo che il vero catalizzatore sia la Fed. Finora i responsabili politici hanno dichiarato di essere disposti a rischiare una recessione per ottenere prezzi sostenibili. Qualsiasi discorso o dato della Fed convincerà gli investitori che la Fed potrebbe allentare la stretta, il che farà quasi certamente aumentare i titoli.

Nota: Al momento della scrittura, l’autore non possiede posizioni nei titoli menzionati.

***

Alla ricerca di nuove idee? Su InvestingPro+ potete trovare:

- I dati finanziari di qualunque società relativi agli ultimi 10 anni

- Punteggi sulla salute finanziaria in termini di redditività, crescita ed altro

- Un fair value calcolato da decine di modelli finanziari

- Un rapido confronto con i rivali

- Grafici su fondamentali e performance

E molto altro. Tutti i dati chiave velocemente, per poter prendere una decisione informata, grazie ad InvestingPro+. Clicca qui per saperne di più