- Con oltre il 90% delle società che hanno comunicato i risultati del secondo trimestre, la crescita dell'EPS dell'S&P 500® è del 10,8%.

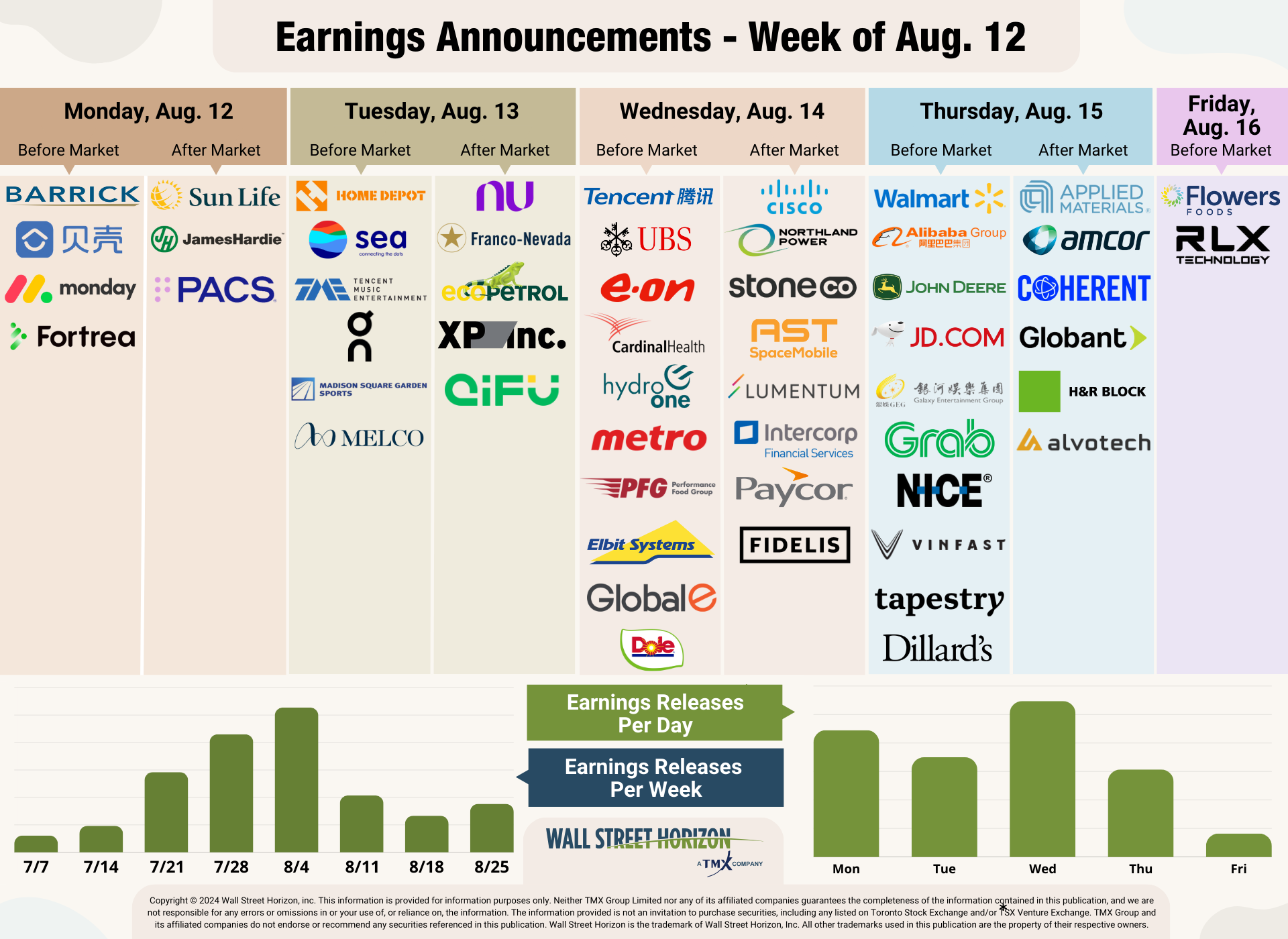

- La sfilata degli utili del settore retail prende il via questa settimana con i risultati di Walmart, Home Depot, Tapestry e Dillard

- Guadagni anomali per il resto della stagione: Agilent Technologies, Bath & Body Works, AutoDesk

La scorsa settimana è iniziata con il più grande sell-off del mercato per l’indice S&P 500 e DJIA da due anni a questa parte, per poi proseguire con un rally di quattro giorni che ha riportato gli indici alla loro migliore giornata di trading da due anni a questa parte. L'aumento delle richieste di disoccupazione iniziali, che ha contribuito al sell-off di lunedì, è migliorato giovedì, attestandosi a 233.000, con un calo di 17.000 unità rispetto alla settimana precedente.

Anche sul fronte dei consumi abbiamo assistito ad alcuni risultati decenti, con i risultati di Costco (NASDAQ:COST), Restaurant Brands (NYSE:QSR) e Under Armour (NYSE:UA) che sono risultati migliori del previsto.

Ma a questo proposito, un nuovo rapporto di TransUnion ha rilevato che il saldo medio delle carte di credito negli Stati Uniti è ora di 6.329 dollari, con un aumento di quasi il 5% rispetto all'anno scorso. La storia rimane che il consumatore potrebbe essere teso, e questa settimana avremo i risultati di Walmart (NYSE:WMT) e Home Depot (NYSE:HD) per una lettura più ravvicinata del consumatore.

Con il 91% delle società dello S&P 500 che hanno comunicato i risultati degli utili per il secondo trimestre, l'attuale tasso di crescita misto degli EPS è del 10,8%, secondo FactSet, in calo rispetto all'11,5% della settimana precedente. Finora il 78% delle società che hanno comunicato gli utili ha superato le stime degli analisti, mentre solo il 59% ha battuto i ricavi.

L'incertezza dei CEO resta alta mentre la stagione degli utili del secondo trimestre volge al termine

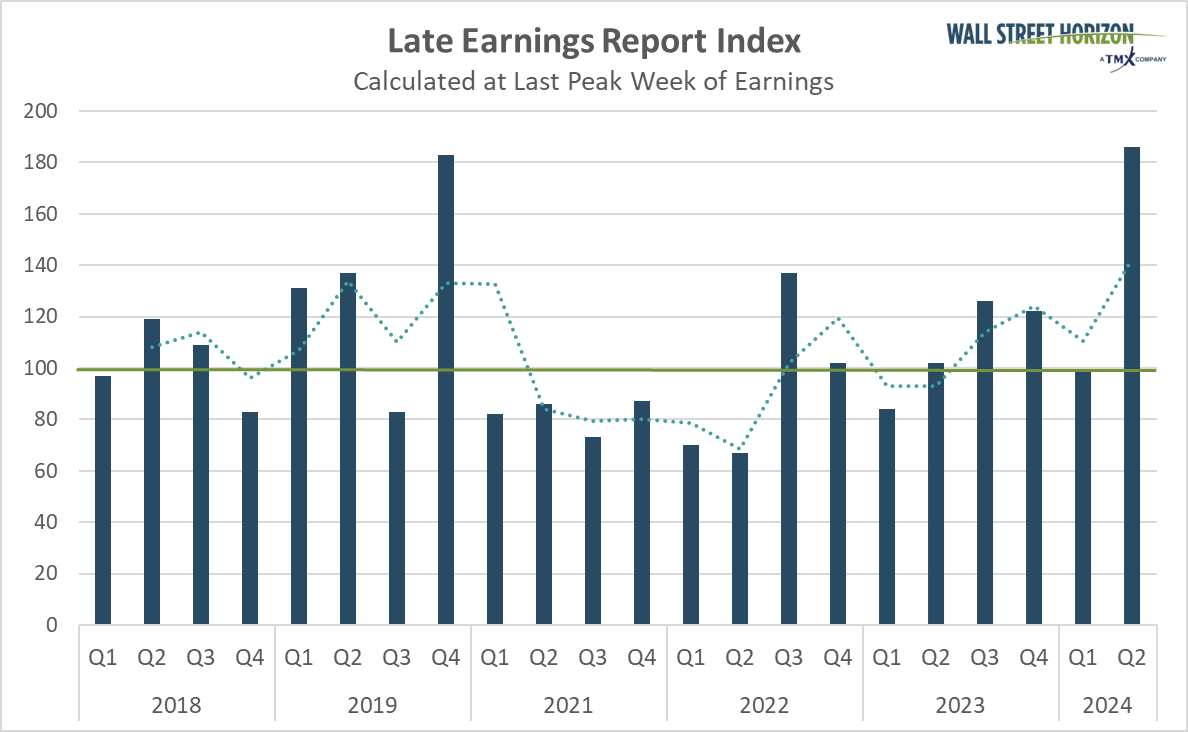

Dopo essere sceso al livello più basso nei suoi nove anni di esistenza per la stagione degli utili del quarto trimestre, il Late Earnings Report Index, la nostra misura proprietaria dell'incertezza degli amministratori delegati, è risalito durante la stagione degli utili del primo trimestre, per poi salire ancora di più per la stagione del secondo trimestre che si sta concludendo.

L’indice LERI tiene traccia delle variazioni anomale della data di pubblicazione degli utili tra le società quotate in borsa con una capitalizzazione di mercato pari o superiore a 250 milioni di dollari. Il LERI ha una lettura di base pari a 100; qualsiasi valore superiore indica che le aziende si sentono incerte sulle loro prospettive attuali e a breve termine. Una lettura del LERI inferiore a 100 indica che le aziende ritengono di avere una buona sfera di cristallo per il prossimo futuro.

La lettura ufficiale del LERI dopo la stagione di picco per la stagione di reporting Q2 (dati raccolti nel Q3) è pari a 186, ben al di sopra della lettura di base, il che suggerisce che le aziende continuano a sentirsi meno sicure delle condizioni economiche rispetto all'inizio dell'anno. Al 9 agosto 2024 erano presenti 151 outlier tardivi e 73 outlier precoci.

Fonte: Wall Street Horizon

Parata di vendite al dettaglio in arrivo

Questa settimana inizia quella che viene spesso definita la parte della stagione dei bilanci dedicata agli utili del settore retail. Abbiamo già sentito alcune aziende incentrate sui consumi, in particolare ristoranti e beni di prima necessità, che hanno mostrato che la spesa dei consumatori continua a raffreddarsi e che gli acquirenti sono più esigenti e orientati al valore. A ciò si aggiunge uno scenario lavorativo più morbido, con un tasso di disoccupazione salito al 4,3% a luglio, il livello più alto dal 2021.

Questa settimana la festa del commercio al dettaglio inizia con i risultati di Home Depot (HD), Walmart (WMT), Tapestry (NYSE:TPR) e Dillard's (DDS).

Fonte: Wall Street Horizon

Date rilascio utili anomale per il resto della stagione del Q2

Le ricerche accademiche dimostrano che quando una società conferma una data per gli utili trimestrali successiva a quella in cui storicamente ha pubblicato i dati, di solito è un segno che la società condividerà cattive notizie durante la prossima telefonata, mentre lo spostamento della data di pubblicazione in anticipo suggerisce il contrario.

Per il resto della stagione degli utili del secondo trimestre ci sono solo tre società dell'S&P 500 con date di uscita confermate, tutte più tardi del solito e quindi con fattori DateBreaks negativi*. Si tratta di Agilent Technologies (NYSE:A), Bath & Body Works (BBWI) e Autodesk (NASDAQ:ADSK).

* Wall Street Horizon DateBreaks Factor: misura statistica del confronto tra la data degli utili (confermata o rivista) e il trend quinquennale della società di riferimento per lo stesso trimestre. Negativo significa che la data degli utili è confermata in ritardo rispetto alla media storica, mentre positivo è l'anticipo.

Agilent Technologies (A)

- Data di rilascio report confermata dall’azienda: mercoledì 21 agosto, (dopo la chiusura)

- Data di rilascio report prevista (in base ai dati storici): martedì 13 agosto, (dopo la chiusura)

- Fattore di DateBreaks: -3*

Agilent presenterà i risultati del terzo trimestre del 2024 mercoledì 21 agosto, più di una settimana dopo il previsto, più tardi del solito e l'ultima volta che ha presentato un rapporto per il trimestre. Sembra inoltre che questo sia il primo report di mercoledì dal 2019, mentre negli ultimi quattro anni i report erano stati presentati di martedì.

Dopo aver beneficiato di un aumento della domanda in seguito alla pandemia COVID-19, l'azienda di tecnologie mediche Agilent ha dovuto affrontare un rallentamento di diversi mesi degli ordini di forniture e attrezzature di laboratorio. La crescita degli utili è in calo dal 4° trimestre 2023 e quella dei fatturati dal 3° trimestre 2023. A giugno l'azienda ha annunciato il licenziamento del 3% del personale, che si aggiunge ai licenziamenti annunciati alla fine del 2023.

Bath & Body Works (BBWI)

- Data di rilascio report confermata dall’azienda: mercoledì 28 agosto (prima dell’apertura)

- Data di rilascio report prevista (in base ai dati storici): mercoledì 21 agosto, (prima dell’apertura)

- Fattore di DateBreaks: -2*

Bath & Body Works (NYSE:BBWI) presenterà i risultati del secondo trimestre 2024 mercoledì 28 agosto, una settimana più tardi del previsto. Ciò ha spinto i risultati alla 35a settimana dell'anno, mentre nell'ultimo decennio i risultati del Q2 sono sempre stati comunicati il mercoledì della 34a settimana dell'anno. Questo sarebbe l'ultimo rapporto Q2 di sempre per BBWI.

Il rallentamento della spesa dei consumatori potrebbe non essere di buon auspicio per i rivenditori come Bath & Body Works, che negli ultimi due trimestri non ha registrato alcuna crescita dei ricavi, mentre continua a registrare un'impressionante crescita della linea di fondo. Tuttavia, questa situazione potrebbe essere destinata a finire. Secondo i dati di FactSet, i venditori si aspettano un calo dell'EPS del 10% per BBWI nel secondo trimestre.

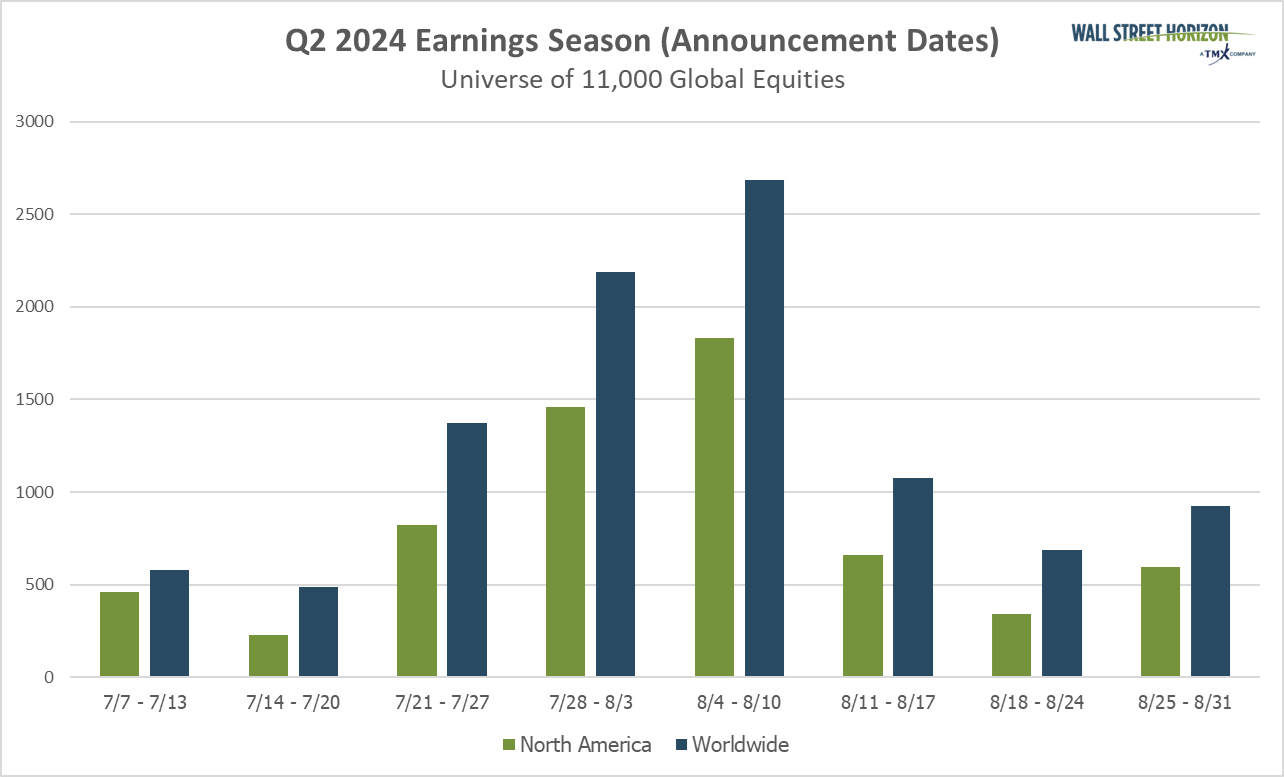

Ondata utili 2 trimestre

La stagione degli utili del secondo trimestre del 2024 prosegue: questa settimana sono attese solo 1.681 società. Finora il 61% delle società sul totale di 11.000 ha comunicato i risultati.

Fonte: Wall Street Horizon