- I dati PCE di venerdì potrebbero indicare che l’inflazione è rimasta elevata a marzo.

- Questo potrebbe costringere la Fed a prolungare il ciclo di rialzi dei tassi oltre maggio, intensificando la pressione sulle banche.

- In tal caso, l’oro potrebbe tornare a riscuotere interesse da parte degli acquirenti e il rally potrebbe essere imminente.

I mercati stanno cercando di riprendere fiato questa settimana, dopo l’improvvisa crisi bancaria di marzo. Tuttavia, sono due le questioni che impensieriscono i mercati: una è il rialzo dei tassi delle banche centrali e l’altra è la crisi bancaria, che potrebbe aggravarsi.

Durante i vertici di questo mese le banche centrali hanno continuato ad aumentare i tassi di interesse, sulla scia della crisi bancaria, affermando di ritenere la situazione gestibile. Questo perché il mese scorso l’inflazione negli Stati Uniti, nella zona euro, nel Regno Unito, in Svizzera e in molti altri Paesi ha ricominciato a salire. Sebbene siano gli affitti a contribuire maggiormente all’inflazione, nell’ultimo mese si è registrato un notevole aumento dei prezzi dei generi alimentari, nonostante il calo dei prezzi globali.

Secondo il report di febbraio dell’Organizzazione delle Nazioni Unite per l’alimentazione e l’agricoltura (FAO), i prezzi dei prodotti alimentari, che hanno raggiunto un livello record nel marzo 2022 a causa della guerra, sono scesi per 11 mesi consecutivi da aprile. L’aumento più significativo a febbraio è stato quello dei prezzi dello zucchero. I prezzi dello zucchero sono aumentati del 6,9% in un mese. L’aumento dei prezzi dello zucchero ha portato ad aumenti dei prezzi dei prodotti confezionati, in particolare delle bevande. I dati relativi al mese di marzo saranno pubblicati il 7 aprile.

I dati USA di venerdì sulla spesa per consumi personali mostreranno la spesa dei consumatori per un numero maggiore di articoli rispetto al paniere IPC. Un aumento dei dati potrebbe rafforzare la percezione che l’inflazione sia rimasta sostenuta a marzo.

Cosa significa?

Un aumento dei dati potrebbe aumentare l’aspettativa che Fed aumenti i tassi di interesse di 25 punti base nella riunione di maggio. Allo stesso tempo, potrebbe anche significare che il periodo di attesa per l’ultimo rialzo dei tassi, che attualmente è considerato a giugno, potrebbe allungarsi. Più indirettamente, la probabilità di un taglio quest’anno potrebbe diminuire.

Anche i timori di stagnazione economica aumenterebbero con ulteriori rialzi dei tassi e un’attesa più lunga per un taglio dei tassi.

Lo scenario peggiore è l’aggravarsi della crisi bancaria, che potrebbe accorciare il periodo di attesa della Fed per iniziare a tagliare i tassi e infliggere ulteriori danni all’economia. Al momento, quindi, la cosa peggiore per i mercati è un’escalation della crisi bancaria. E quanto più ci allontaniamo da questa situazione, tanto più torneremo a un prezzo di inflazione-interesse.

Se ricordate, quando è aumentata la probabilità di un rialzo di 50 punti base, il prezzo di oro è sceso più del dovuto. È sceso da 1.960 a 1.805 dollari. Il motivo del forte rally dell’oro a marzo è stato in realtà quello di recuperare parte della precedente perdita in eccesso. L’altra ragione è stata, ovviamente, la caratteristica di bene rifugio.

Ora che il mercato si è allentato dopo aver testato il livello di 2.000 dollari, l’oro è scambiato vicino a 1.986 dollari. Più la paura diminuisce, meno l’oro avrà slancio verso l’alto. Se il prezzo della crisi viene sostituito dal già citato ciclo inflazione-tassi d’interesse e i dati creano un’aspettativa di aumento dell’inflazione, l’oro potrebbe scendere verso 1.876 dollari, che rappresenta un forte supporto.

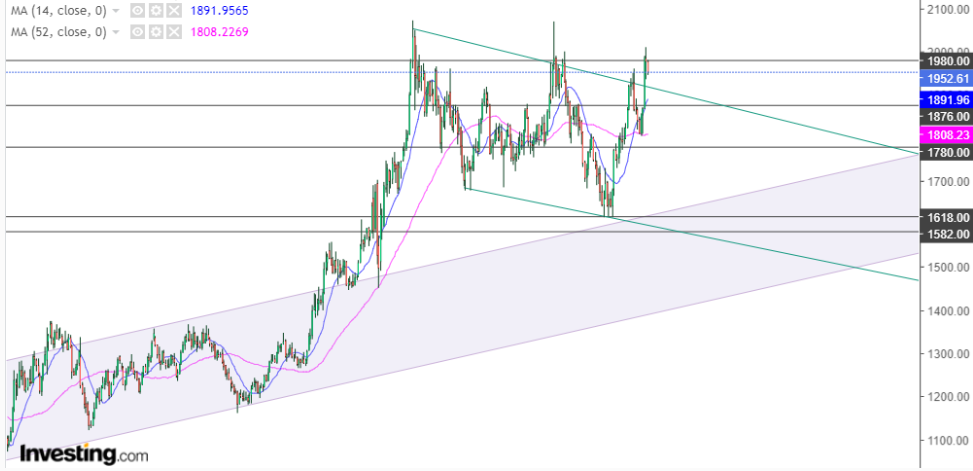

Se osserviamo il grafico a lungo termine, 1.876 dollari è un livello estremamente forte. Anche la media mobile a 14 settimane si trova sopra questo livello. In effetti, la media mobile a 52 settimane sopra i 1.800 dollari conferma che l’oro sta cercando un pretesto per accelerare al rialzo.

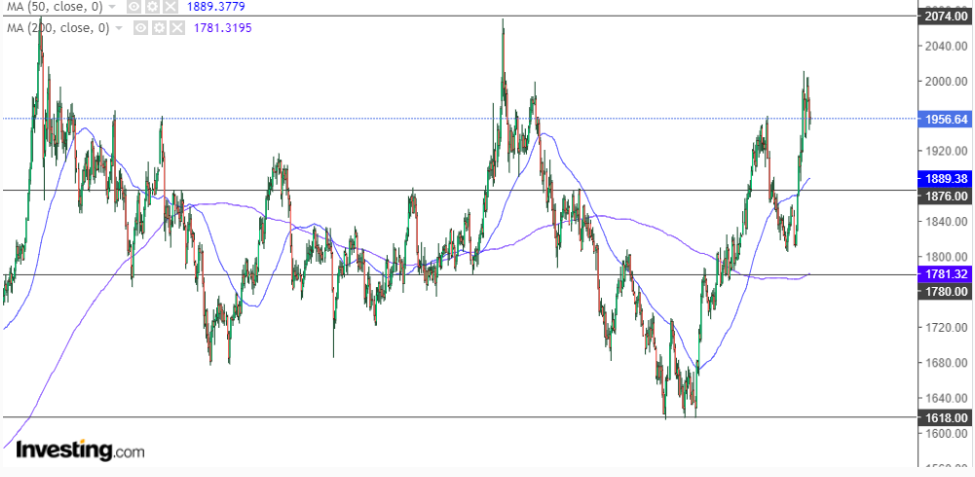

A breve termine, la media mobile a 50 giorni è tornata sopra i 1.876 dollari. La media mobile a 200 giorni si trova a 1.780 dollari, che è il punto che l’oro prenderà in considerazione per determinare la sua direzione. Le prospettive a breve e medio termine per l’oro sono quindi positive.

Nel breve termine, 1.876 dollari è un livello di resistenza importante; al di sopra di questo livello si trovano nuovi livelli, soprattutto sopra 1.980 dollari. Al di sotto di 1.876 dollari, il livello importante è quello di 1.780 dollari. Se il prezzo dell’oro scende verso 1.780 dollari e il livello regge, si tratta di un grande vantaggio per i prezzi dell’oro.

1.780 dollari è un livello importante nel medio termine. Tuttavia, se osserviamo il grafico, è chiaro che 1.618 dollari, che è stato testato ma protetto nel calo successivo al picco, è il vero punto critico.

Il divario tra questi livelli è molto ampio per i trader giornalieri e settimanali. Le aree sopra e sotto 1.876 dollari possono essere monitorate nel breve termine.

Guardando un po’ più avanti, si può tenere d’occhio una situazione. Dopo aver toccato il massimo di 2.074 dollari, l’oro si è inserito in un canale discendente, poco rassicurante e tecnicamente un po’ minaccioso.

Tuttavia, il prezzo è abbastanza alto da annullare questo canale, quindi la sua affidabilità potrebbe essere fuorviante.

Nota: l’autore non possiede nessuno dei titoli citati.

Quali azioni da considerare per il tuo prossimo trade?

Poteri di calcolo dell’IA nel mercato azionario italiano. I ProPicks IA di Investing.com stanno vincendo i portafogli azionari scelti dall’IA per Italia, USA e altri entusiasmanti mercati in giro per il mondo. La nostra migliore strategia, Tech Titans, ha quasi doppiato l’S&P 500 nel 2024 - uno degli anni più rialzisti della storia. E Le Migliori Italiane, pensato per una grande esposizione, sta mostrando rialzi del +560% con 10 anni di performance back-tested. Quale azione in Italia sarà la prossima a schizzare?

Sblocca i ProPicks AI