Il report sull’occupazione del mese di agosto ha evidenziato una realtà critica: il mercato del lavoro si sta raffreddando. Sebbene i dati principali sembrino decenti, i dati sottostanti rivelano chiari segnali di allarme che indicano un rallentamento della domanda di lavoro.

Gli investitori dovrebbero prestare attenzione perché il legame tra l’occupazione e il suo impatto sull’economia e sul mercato è innegabile. Anche se spesso trascurato, come vedremo, esiste un legame innegabile tra l’attività economica e gli utili aziendali.

L’occupazione è il motore di un’economia basata sui consumi. I consumatori devono produrre prima di consumare, quindi l’occupazione è fondamentale per gli utili aziendali e le valutazioni di mercato. Ne parleremo.

Rallentamento del mercato del lavoro: il primo segnale di allarme

Il report sull’occupazione di agosto ha indicato che la creazione di posti di lavoro è rallentata drasticamente, in particolare nei settori cruciali della produzione, del commercio al dettaglio e dei servizi. Per mesi ci siamo affidati alla tesi secondo cui un mercato del lavoro forte potrebbe sostenere l’economia nei momenti difficili.

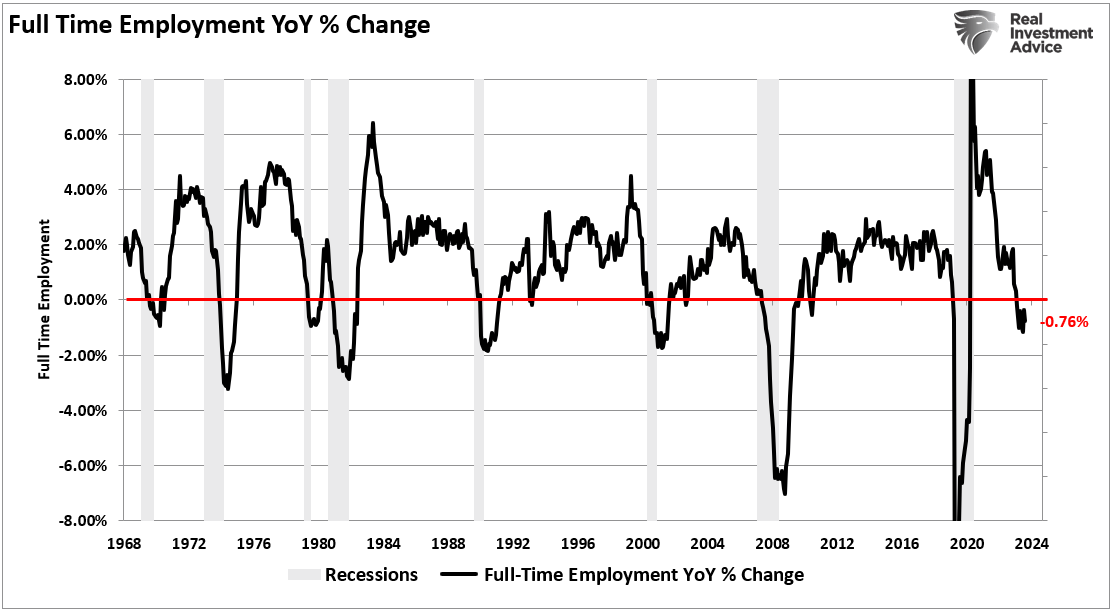

Ma questa narrazione crolla rapidamente quando il blocco delle assunzioni e i tagli ai posti di lavoro diventano sempre più frequenti. Il trend dei dati è sempre più critico del numero effettivo di occupati. Il messaggio è semplice: l’occupazione si sta indebolendo.

Tuttavia, come discusso, a proposito della Regola di Sahm, l’occupazione a tempo pieno è una misura dell’economia di gran lunga migliore rispetto all’occupazione totale. Come si è detto, gli Stati Uniti sono un’economia basata sui consumi.

I consumatori non possono consumare se prima non producono qualcosa. Per questo è necessario un lavoro a tempo pieno perché una famiglia possa consumare a un tasso economicamente sostenibile.

Questi lavori offrono salari più alti, benefit e assicurazione sanitaria per sostenere una famiglia, mentre i lavori part-time non lo fanno. Non sorprende che, storicamente, quando l’occupazione a tempo pieno diminuisce, di solito segue una recessione.

Se l’occupazione a tempo pieno è il motore della crescita economica, è logico che sia necessario un andamento più sostenuto dell’occupazione a tempo pieno.

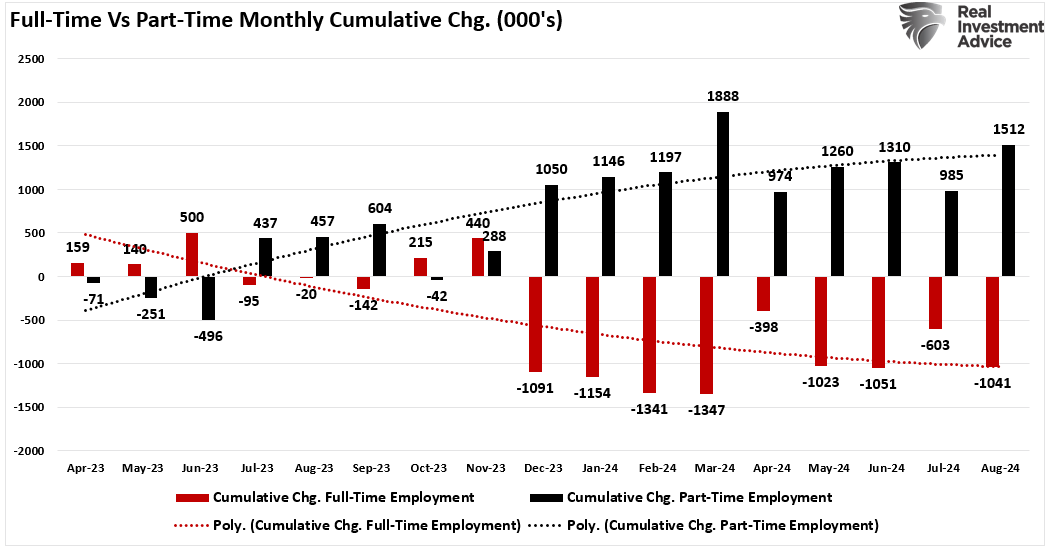

Tuttavia, dal 2023 l’economia ha perso più di 1 milione di posti di lavoro a tempo pieno a fronte di un aumento di 1,5 milioni di posti di lavoro a tempo parziale. Questo non è un segnale di forza economica.

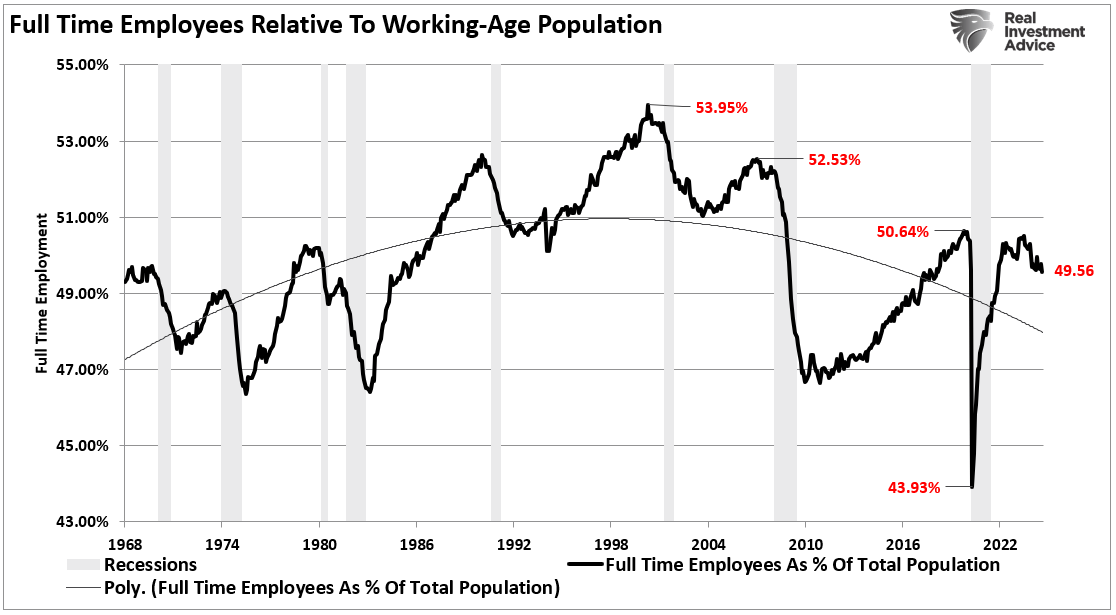

Furthermore, a comparison of full-time employment to the working-age population shows why the U.S. can not sustain annual economic growth rates above 2%.

Dall’inizio del secolo, poiché gli Stati Uniti hanno integrato sempre più la tecnologia e l’outsourcing per ridurre la necessità di manodopera nazionale, l’occupazione a tempo pieno ha continuato a diminuire. Se un numero minore di americani lavora a tempo pieno, in percentuale della forza lavoro, la capacità di consumare a tassi più elevati diminuisce con la riduzione del reddito disponibile.

Poiché i guadagni aziendali dipendono dall’attività economica, le imprese continuano ad adottare tecnologie e altri strumenti per aumentare la produttività, al fine di ridurre la necessità di manodopera. Se il rallentamento della domanda economica inizia a pesare sui margini di profitto delle imprese, le previsioni sugli utili saranno riviste al ribasso nei prossimi mesi.

Gli utili aziendali sono in pericolo

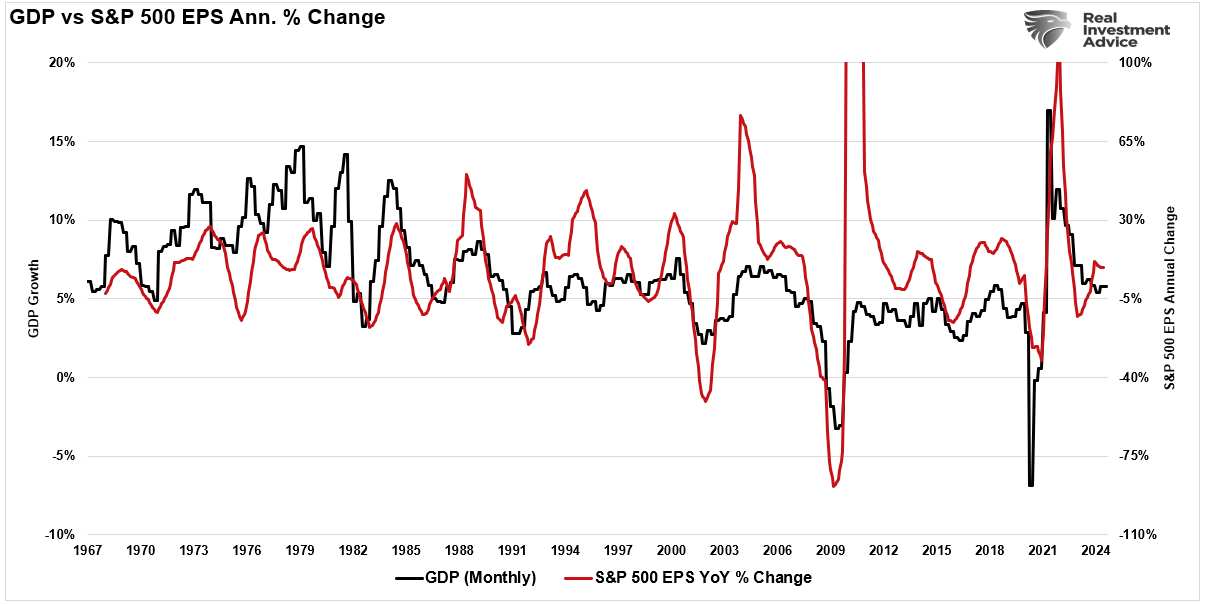

È essenziale capire come l’indebolimento del mercato del lavoro si traduca in un indebolimento degli utili. Quando le aziende sono incerte sulla domanda futura, smettono di assumere e cercano di tagliare i costi. Queste misure di riduzione dei costi si manifestano in vari modi, come licenziamenti, automazione, esternalizzazione o aumento delle assunzioni temporanee. Queste misure possono far guadagnare tempo alle aziende, ma non risolvono il problema del calo dei ricavi. Quando un numero minore di persone ha un lavoro o la crescita dei salari si arresta, la spesa dei consumatori rallenta e questo colpisce il fatturato di molte aziende, soprattutto nei settori trainati dai consumi. Non sorprende che esista una correlazione relativamente elevata tra la variazione annuale del PIL e gli utili societari.

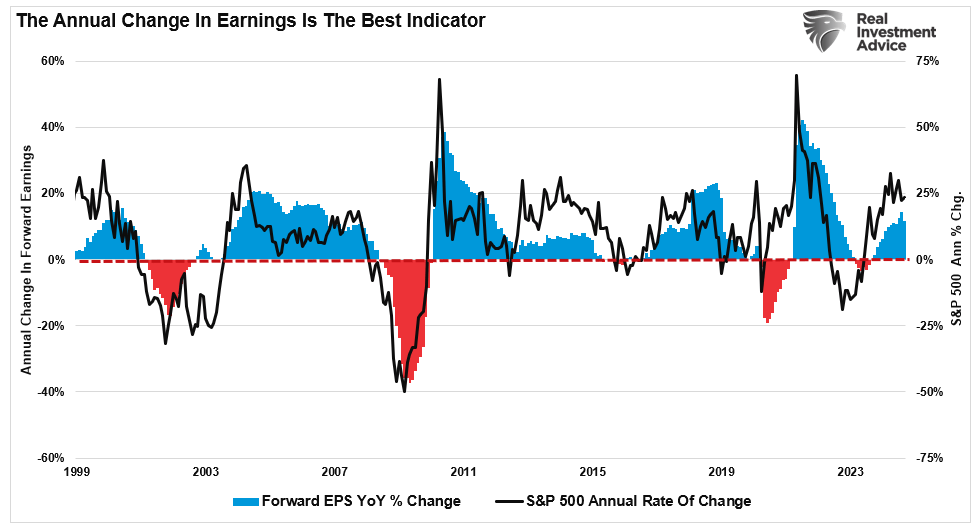

Di conseguenza, dato che gli operatori di mercato aumentano i prezzi delle azioni in previsione di un aumento degli utili e viceversa, anche la correlazione tra la variazione annuale degli utili e i prezzi di mercato è elevata.

Nei cicli economici passati abbiamo visto quanto rapidamente gli utili possano deludere quando il mercato del lavoro si indebolisce. Gli analisti sono stati eccessivamente ottimisti sulla crescita degli utili e ora la realtà del rallentamento della domanda dei consumatori li costringerà a correggere le loro proiezioni.

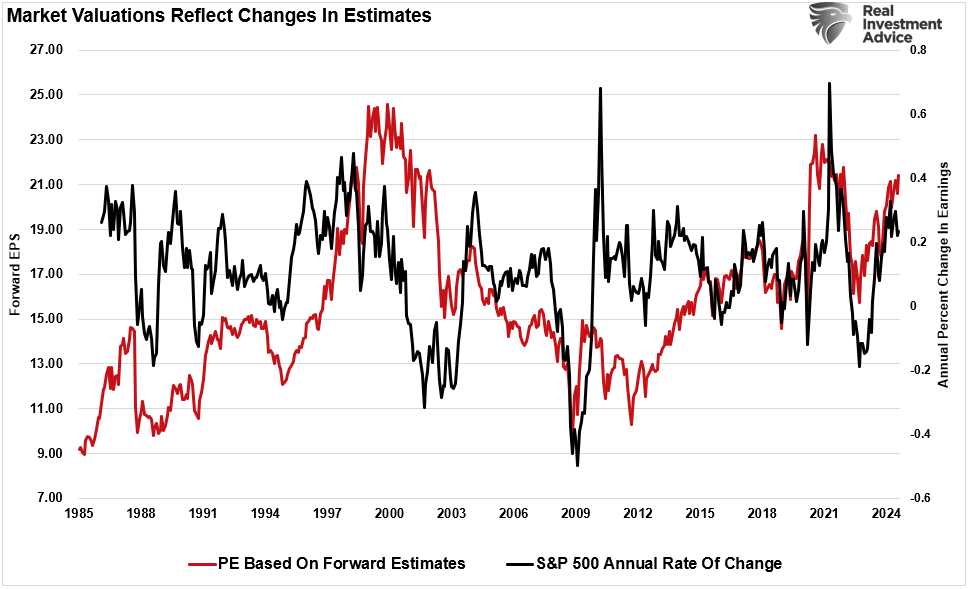

Quando le aspettative sugli utili si ridurranno, gli investitori dovranno riconsiderare le attuali valutazioni. Si tratta di un’equazione semplice: la riduzione degli utili porta a una riduzione dei prezzi delle azioni, in quanto i mercati riprendono in considerazione le valutazioni attuali.

Gli investitori devono prepararsi all’impatto del rallentamento del mercato del lavoro sui prezzi delle azioni. Il mercato è un meccanismo lungimirante e sta già iniziando a valutare gli effetti di una crescita occupazionale più debole.

I settori più esposti alla spesa dei consumatori, come il commercio al dettaglio e i viaggi, sono quelli che probabilmente registreranno i cali più marcati delle quotazioni azionarie, man mano che gli investitori si adegueranno alla realtà di un calo degli utili.

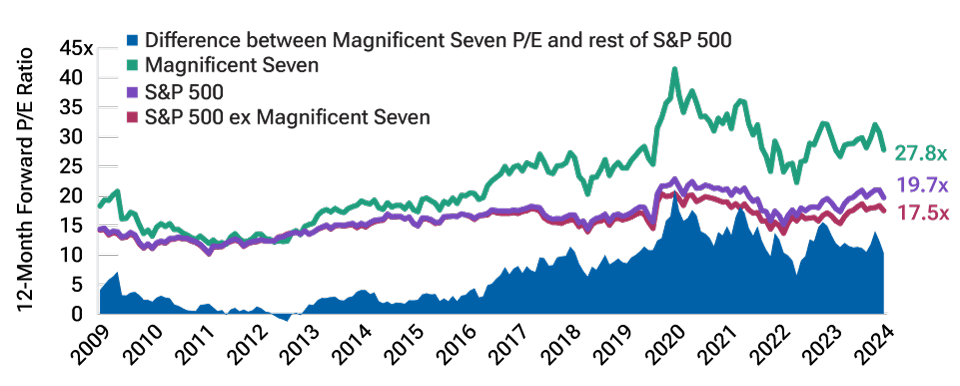

Anche le società tecnologiche, che hanno guidato gran parte della performance del mercato azionario quest’anno, saranno vulnerabili. Queste società si basano su aspettative di crescita elevate per giustificare le loro alte valutazioni.

Se il mercato del lavoro si indebolisce, anche la domanda di prodotti e servizi tecnologici da parte dei consumatori diminuirà, con conseguenti perdite di utili e cali dei prezzi delle azioni.

Implicazioni per gli investitori

I mercati finanziari più ampi sono potenzialmente esposti al rischio di una “corsa più accidentata”, poiché gli effetti dell’indebolimento del mercato del lavoro si ripercuotono sull’economia.

Come abbiamo visto nei cicli precedenti, gli investitori inizieranno ad abbandonare gli asset più rischiosi come le azioni per passare a investimenti più sicuri come i titoli del Tesoro. Questo spostamento potrebbe esacerbare la volatilità del mercato se gli utili venissero rivisti al ribasso per riflettere il rallentamento dell’attività economica.

C’è anche da chiedersi come risponderà la Federal Reserve. Un mercato del lavoro in rallentamento porta spesso a una riduzione dell’inflazione, che potrebbe consentire alla Fed di tagliare i tassi di interesse in modo più aggressivo e di invertire l’attuale riduzione del suo bilancio.

Tuttavia, se l’inflazione rimane ben al di sopra dell’obiettivo del 2% della Fed, nonostante una crescita occupazionale più debole, la Fed potrebbe trovarsi con le mani legate. Un potenziale rischio di mercato è che la Fed sia costretta a mantenere i tassi elevati mentre l’economia rallenta. Ciò prolungherebbe il rallentamento dell’economia e aumenterebbe la pressione sui prezzi delle azioni.

I recenti rapporti sull’occupazione mostrano una chiara tendenza: il mercato del lavoro sta perdendo slancio. Questo significa problemi per l’economia e il mercato azionario. Il rallentamento della creazione di posti di lavoro, unito all’indebolimento degli utili societari, sta creando le premesse per una maggiore volatilità del mercato.

Come già detto, con i mercati ancora vicini ai massimi storici, è un ottimo momento per rivalutare l’esposizione al rischio del portafoglio. Potrebbe essere prudente riequilibrare le posizioni in titoli di crescita sopravvalutati e spostarsi verso attività più difensive.

Come abbiamo spesso detto, la conservazione del capitale dovrebbe essere la priorità in tempi di incertezza. Il mercato del lavoro indica che si prospettano tempi incerti e gli investitori dovrebbero prepararsi di conseguenza.