Con l’ultima metà di marzo alle porte, il blackout dei buyback azionari minaccia di ridurre una delle fonti di liquidità che hanno sostenuto la corsa rialzista di quest’anno.

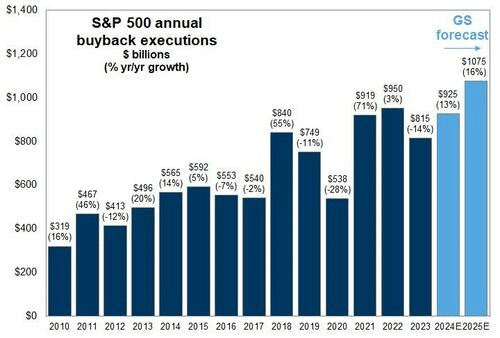

Dato il crescente numero di riacquisti di azioni societarie, per il quale si prevede un record nel 2024, l’importanza di questa attività ha rappresentato un sostegno fondamentale per i prezzi degli asset.

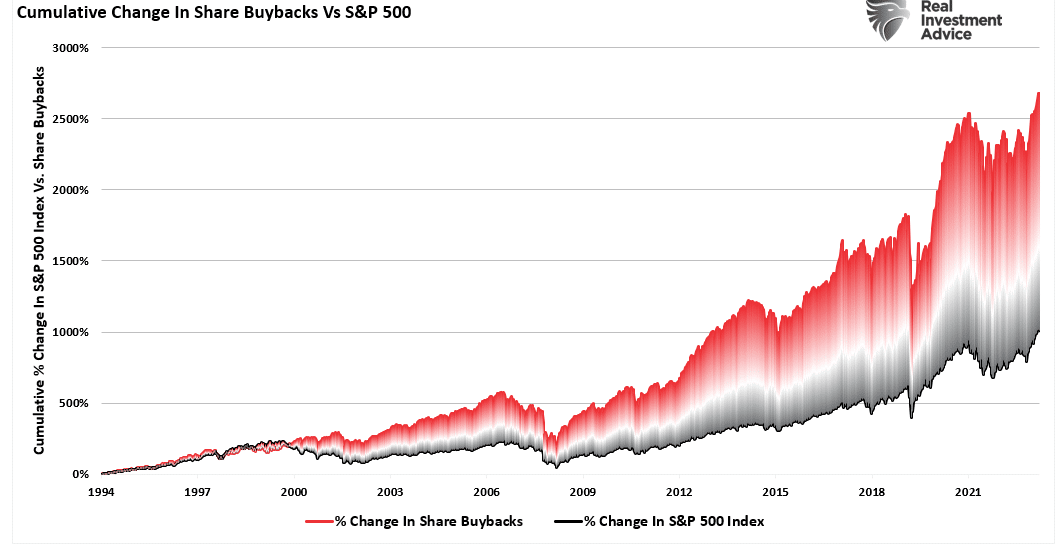

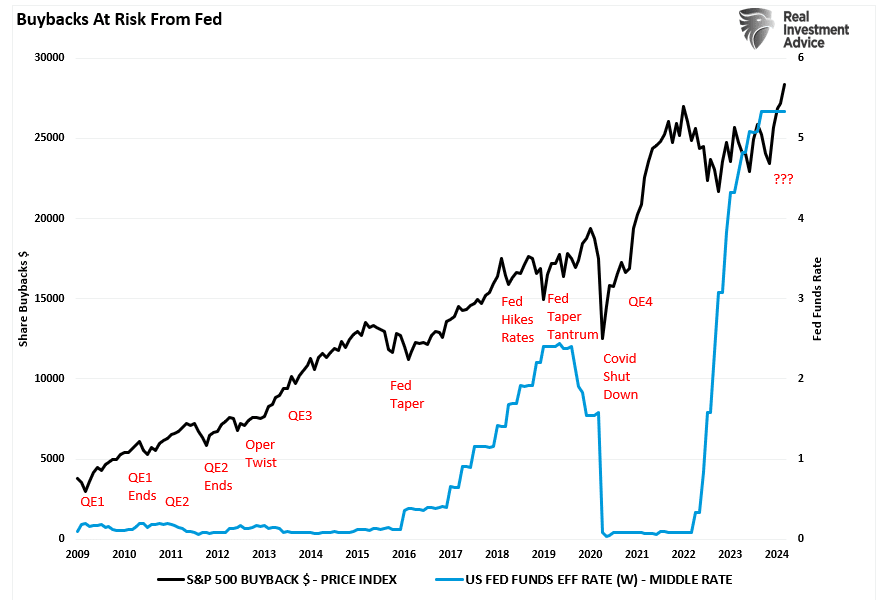

In particolare, dal 2009, con un’accelerazione a partire dal 2012, la variazione percentuale dei riacquisti ha superato di gran lunga l’aumento dei prezzi degli asset.

Come vedremo, si tratta di una correlazione più che casuale e l’imminente finestra di blackout potrebbe essere più critica per il rally di quanto molti pensino.

Un’elevata correlazione

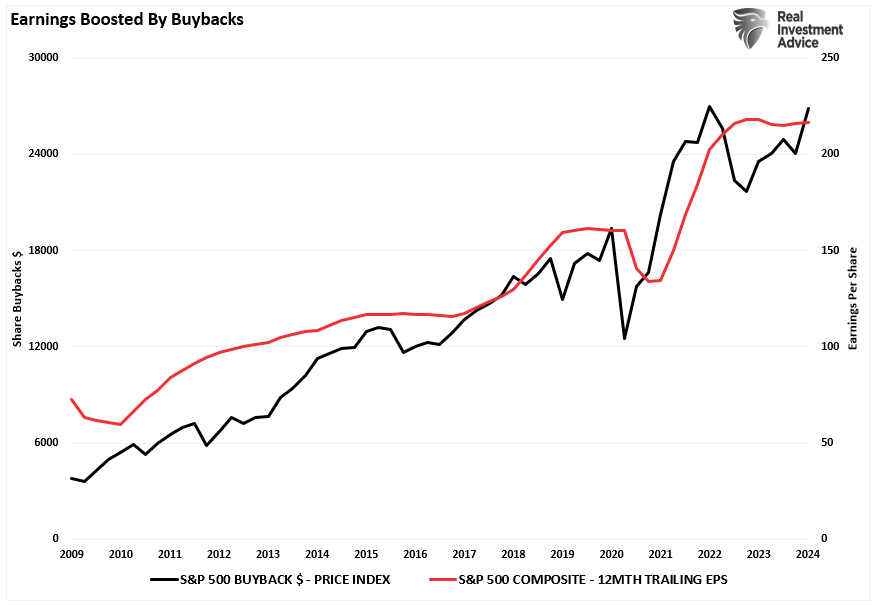

Non sorprende che il rally del mercato iniziato a novembre sia stato correlato a una forte impennata dei riacquisti di azioni da parte delle società. È interessante notare che, mentre i media pubblicizzano la forte crescita degli utili registrata nel recente periodo di rendicontazione, questa non si sarebbe verificata senza l’impennata dei riacquisti.

Il risultato non sorprende, dato che la maggior parte della crescita degli utili del trimestre è stata realizzata dalle società più aggressive nel riacquisto di azioni. Tuttavia, visti gli attuali livelli di valutazione, ci si dovrebbe chiedere per cosa si stia pagando.

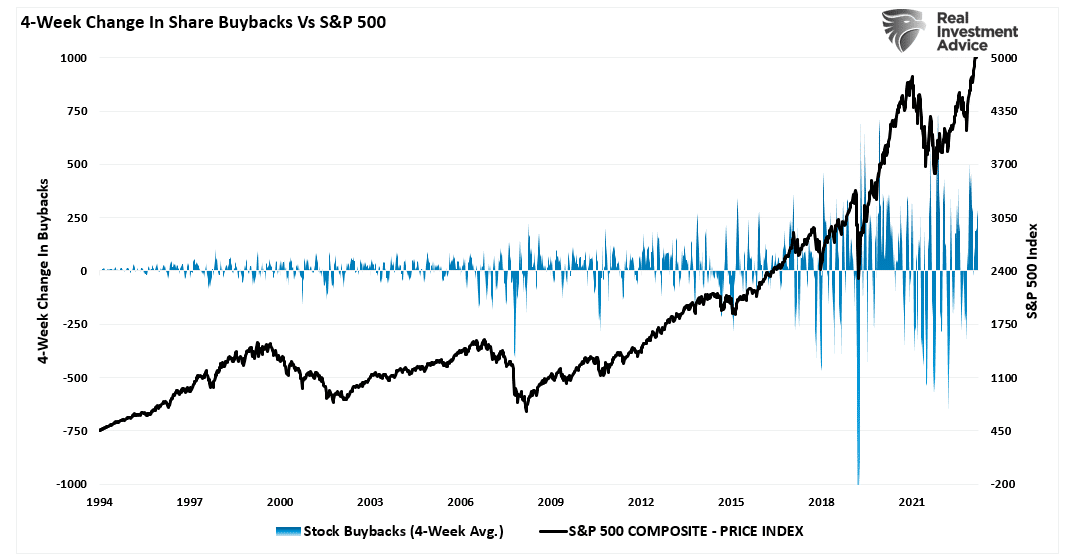

Ciononostante, l’ondata di riacquisti ha sostenuto l’impennata del mercato dai minimi di ottobre 2023. Lo stesso è avvenuto al ribasso del mercato nell’ottobre 2022. Il grafico mostra la variazione percentuale di 4 settimane dei riacquisti di azioni rispetto all’indice S&P 500.

La fine di ottobre tende ad essere il punto di inflessione per il mercato, in particolare negli ultimi anni, perché è il momento in cui termina il periodo di blackout per i riacquisti di azioni.

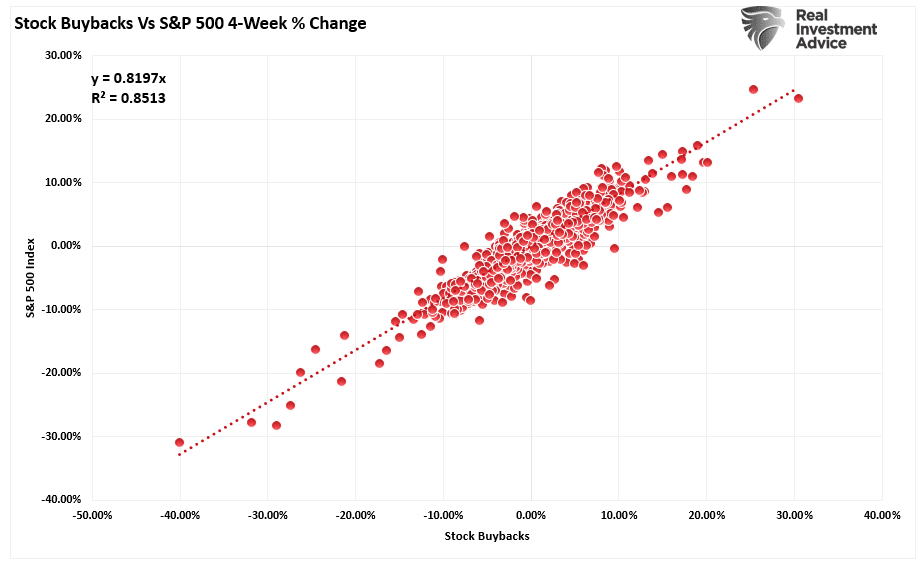

Sebbene molti sostengano che i riacquisti abbiano poco a che fare con i movimenti del mercato, esiste un’elevata correlazione tra la variazione percentuale dei riacquisti nelle quattro settimane e il mercato azionario.

Inoltre, poiché l’atto di riacquisto delle azioni fornisce un acquirente per tali azioni, la correlazione di 0,85 tra le due cose suggerisce che si tratta di una relazione più che casuale.

Gli investitori sono davvero rialzisti

Attualmente gli investitori sono molto esuberanti per quanto riguarda l’attuale contesto di investimento. Come discusso in precedenza, poco sembra scoraggiare l’entusiasmo degli investitori.

Il trend rialzista in atto, “non può fermarsi, non si fermerà”, rimane saldamente intatto”.

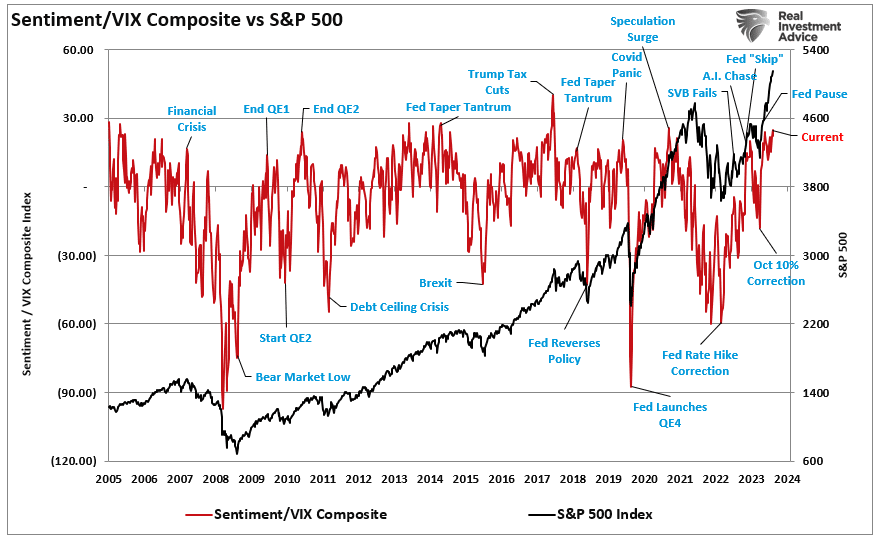

Il sentimento degli investitori è ancora una volta molto positivo. Storicamente, quando il sentimento degli investitori retail è estremamente rialzista e la volatilità è bassa, questo corrisponde generalmente a picchi di mercato a breve termine.

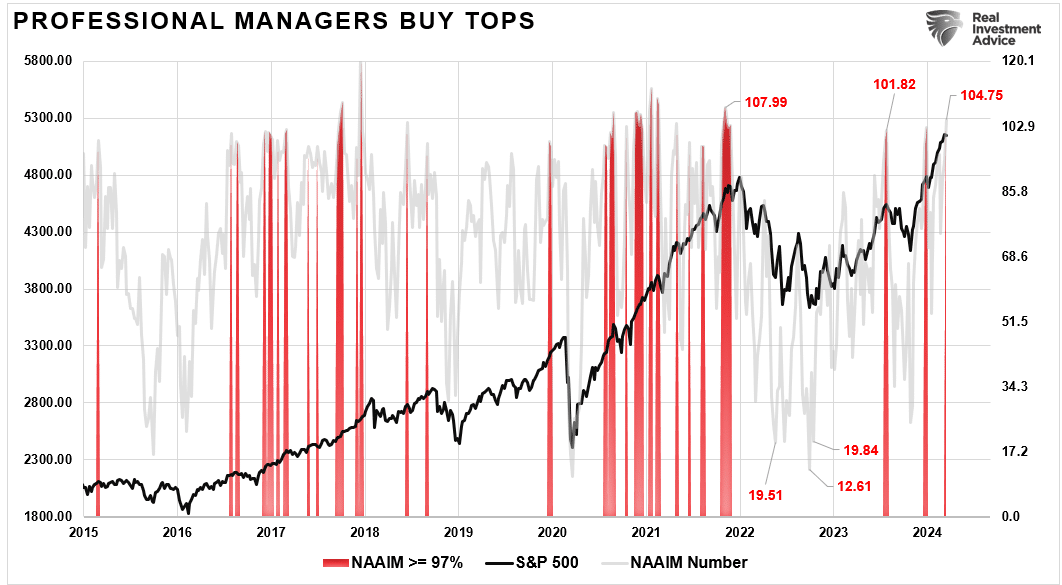

Allo stesso tempo, anche i gestori professionali sono molto rialzisti e stanno facendo leva sui portafogli per inseguire i rendimenti. Quando le allocazioni degli investitori professionali superano il 97%, ciò corrisponde storicamente a picchi di mercato a breve termine.

Il rischio per questi investitori più ottimisti è che, con l’inizio del periodo di blackout, la domanda delle aziende, i maggiori acquirenti di azioni, scenda del 35%.

Pertanto, data la correlazione tra i buyback e il mercato, un’inversione della domanda delle imprese potrebbe portare a un calo del mercato. Qualsiasi calo porterà probabilmente a un’inversione del posizionamento da parte degli investitori, aggravando ulteriormente il processo di correzione.

Sebbene non vi sia alcuna garanzia per i mercati, è probabile che si tratti di un rischio a breve termine a cui vale la pena prestare attenzione.

La Fed sosterrà i buyback

Sebbene il blocco dei riacquisti di azioni proprie possa portare a una correzione del mercato a breve termine, la Federal Reserve potrebbe fornire un ulteriore sostegno nel lungo periodo.

La Federal Reserve è stata trasparente e probabilmente ha finito di aumentare i tassi di interesse per questo ciclo. Data la massiccia impennata del tasso sui Fed funds, l’economia ha resistito abbastanza bene a questo impatto.

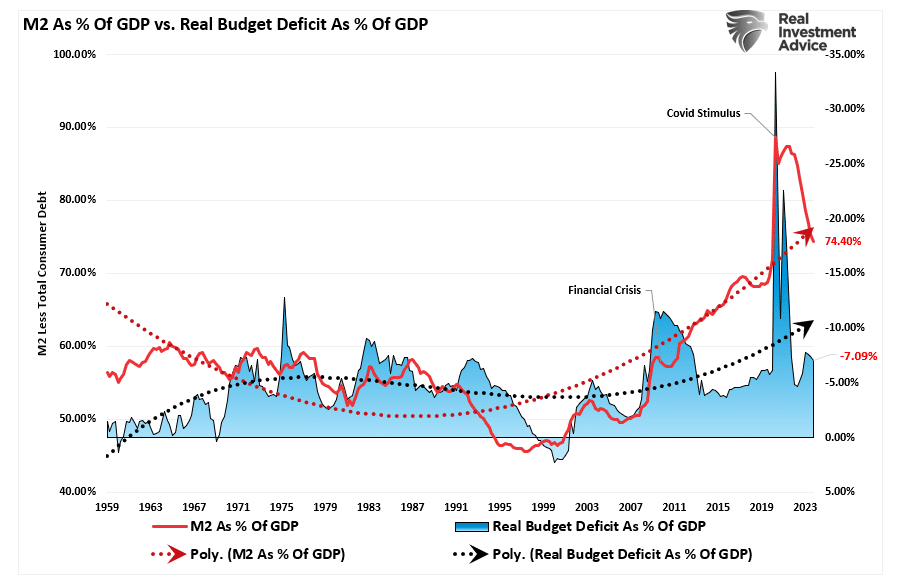

Naturalmente, il motivo è stato l’enorme aumento del sostegno fiscale attraverso la spesa in deficit e il massiccio aumento della massa monetaria M2 in percentuale del PIL.

Tuttavia, se la Federal Reserve abbasserà i tassi d’interesse, ridurrà i costi di finanziamento delle imprese, il che storicamente è stato un vantaggio per i riacquisti di azioni.

Ciò è particolarmente vero per le grandi aziende come Apple (NASDAQ:AAPL), che possono prendere in prestito diversi miliardi di dollari a tassi bassi e riacquistare le azioni in circolazione.

Come si è visto, i riacquisti di azioni sono aumentati notevolmente dopo la “crisi finanziaria”, ma sono rallentati durante i periodi di rialzo dei tassi. Le aziende stanno ora “anticipando “ la Federal Reserve in previsione di un aumento dell’accomodamento monetario.

Con i riacquisti di azioni proprie che quest’anno raggiungeranno un nuovo record, superando 1 trilione di dollari, le aziende avranno bisogno di tassi più bassi per finanziare gli acquisti.

Conclusione

Come abbiamo discusso nell’ultimo mese, il mercato è eccezionalmente rialzista, esteso e deviato dai valori di lungo periodo. Con l’inizio del “blackout dei riacquisti”, l’eliminazione di un acquirente essenziale di titoli azionari è un rischio da tenere d’occhio.

Anche se siete incredibilmente rialzisti sui mercati, i mercati toro sani devono occasionalmente essere corretti. Senza tali correzioni, gli eccessi si accumulano, portando a risultati più distruttivi.

Le cause di una tale correzione sono sempre sconosciute. Sebbene l’eliminazione temporanea dei buyback possa portare a un’inversione dei prezzi, questi ultimi torneranno presto.

E con 1.000 miliardi di dollari di acquisti previsti, quest’anno i prezzi degli asset saranno molto sostenuti.

Questo significa che il mercato non affronterà mai un altro “mercato orso”?

Ovviamente no. Il riacquisto di azioni a premio ha una conseguenza. Come ha scritto di recente Warren Buffet:

“La matematica non è complicata: Quando il numero di azioni scende, il vostro interesse per le nostre numerose attività aumenta. Ogni piccola parte è utile se i riacquisti vengono effettuati a prezzi che accrescono il valore.

Ma quando una società paga troppo per i riacquisti, gli azionisti che continuano a farlo perdono.

In questi casi, i guadagni vanno solo agli azionisti venditori e al simpatico, ma costoso, banchiere d’investimento che ha consigliato gli acquisti insensati”.

Alla fine, il distacco dei mercati finanziari dalle realtà economiche sottostanti sarà annullato.

Tuttavia, è improbabile che questo sia un problema che dovremo affrontare da qui a fine anno.