- Quest’anno rappresenta un record per i lanci di ETF tra i fornitori USA

- Gli investitori hanno richiesto alti rendimenti, protezione e fondi legati alle cripto nel 2024

- Emergono nuove strategie, come novità nel mondo fiscale, con l’universo degli ETF che si espande

C’è un problema nel mondo degli ETF: stiamo finendo i simboli. Bloomberg di recente ha riportato che, con così tanti nuovi fondi sbarcati sul mercato negli ultimi anni, gli emettitori sono costretti a generare simboli accattivanti da quattro lettere, anziché da tre. In una corsa forsennata per salvaguardare la commerciabilità dei nuovi ETF, si dice che le società di fondi stiano facendo incetta di possibili simboli.

Questa disperazione avrebbe potuto sembrare ridicola un paio di decenni fa, quando gli ETF erano solo una sfumatura del settore dei fondi comuni. Dopo anni di rapida crescita tra i fondi indicizzati, nuovi temi di investimento e la più recente impennata di popolarità di ETF focalizzati sulle entrate, non sorprende che la congestione abbia raggiunto un nuovo picco. Aggiungiamoci i molti investitori che sono più ricchi che mai e sempre più rialzisti sui ritorni del mercato azionario, e il 2024 continua ad essere il più grande boom finora per gli ETF.

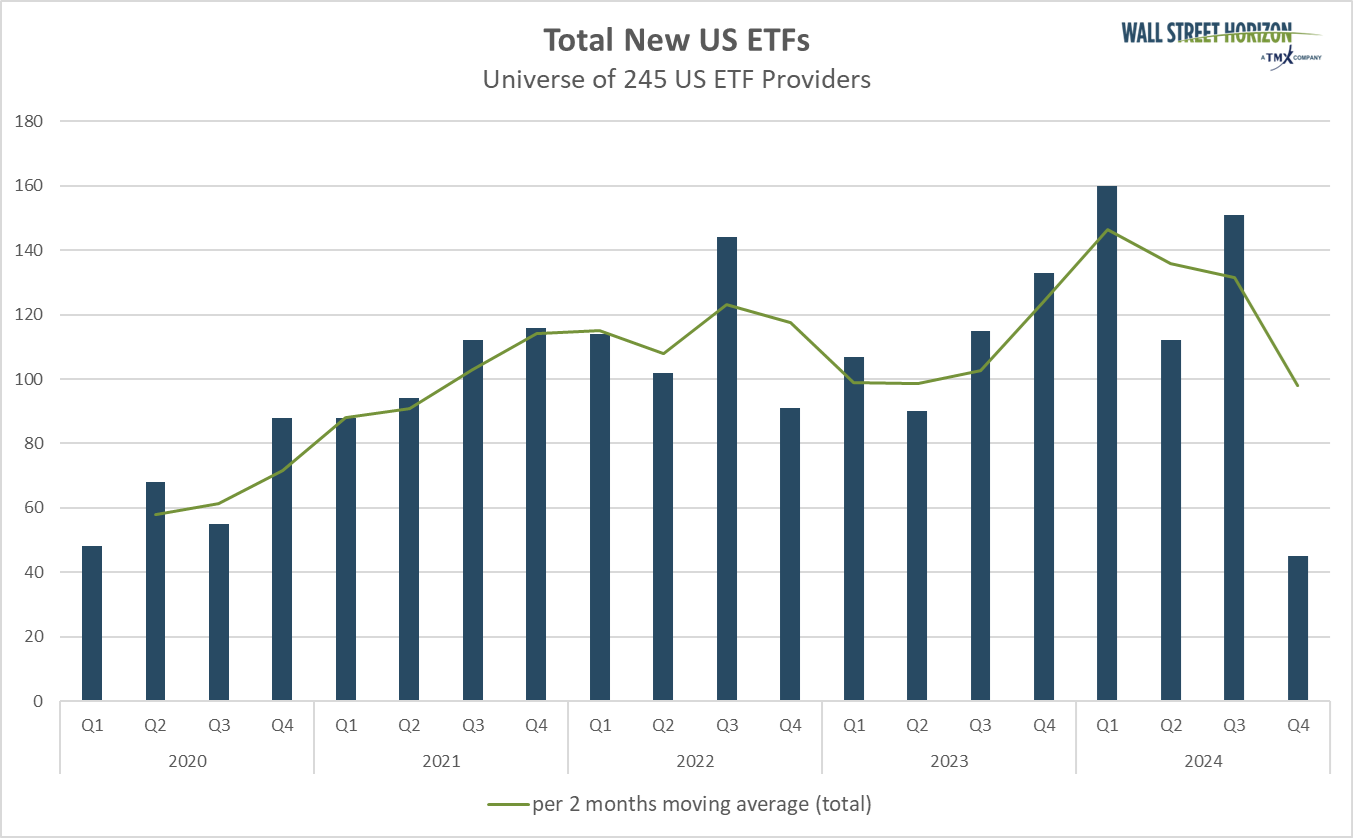

I nostri dati supportano questa affermazione. Secondo la tracciatura di Wall Street Horizon di 245 fornitori di ETF USA, i quattro trimestri terminati il 30 settembre segnano il maggior numero di nuovi fondi arrivati sul mercato. A poche settimane dalla pubblicazione dei dati relativi del Q4, il trimestre in corso potrebbe essere destinato a superare quello di un anno fa.

Fonte: Wall Street Horizon

ETF: Yin e Yang degli investitori

Tra tutte queste novità, i Magnifici 7 non smettono di brillare (Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN), Nvidia (NASDAQ:NVDA), Meta (NASDAQ:META) e Tesla (NASDAQ:TSLA)). Da oltre due anni, il gruppo di compagnie tech e legate al tech che occupa la fetta più grande dell’indice S&P 500 è popolare tra gli investitori retail.

Il Roundhill Magnificent Seven ETF (NASDAQ:MAGS) ha debuttato ad aprile 2023 e ora si sta avvicinando al miliardo di dollari in gestione. Invece, gli investitori contrari possono prendere in considerazione il Defiance Large Cap ex-Mag 7 ETF (NASDAQ:XMAG) lanciato il mese scorso.

Goldman scombussola i fondi indicizzati

La diversificazione potrebbe essere tra i temi ETF del 2025. A ottobre, Goldman Sachs ha pubblicato una controversa ricerca suggerendo che l’S&P 500 potrebbe dare ritorni annuali di appena il 3% nel prossimo decennio. L’idea è che le enormi valutazioni tra i Mag 7, tra gli altri fattori, e uno storico bull-market mega-cap potrebbero ritardare i ritorni.

Goldman, insieme a Bank of America, Vanguard e altri, suggerisce valutazioni forse più allettanti altrove. GS e BofA sembrano essere più bullish sull’S&P 500 Equal-Weight Index mentre le previsioni di Vanguard sembrano favorire ritorni più alti nei titoli value, nelle small cap e persino nei titoli internazionali.

Il prossimo sarà finalmente l’anno di una grande rotazione nelle aree che sottoperformano da tanto tempo? Nessuno lo sa con certezza, ma forse i recenti suggerimenti degli esperti di Wall Street gettano le basi per una nuova serie di ETF incentrati sulla diversificazione.

Il prossimo ramo dell’IA

Quale potrebbe essere un’altra area di proliferazione degli ETF nell’anno nuovo? L’IA con un colpo di scena. Questo mese sarà il secondo anniversario del lancio di ChatGPT e, malgrado il ritmo altalenante, l’interesse per l’intelligenza artificiale è solo aumentato. Ovviamente, nomi come NVIDIA, AMD (NASDAQ:AMD) e Broadcom (NASDAQ:AVGO) hanno raccolto i benefici del mercato toro dei semiconduttori, ma il boom si è evoluto includendo un settore un tempo noioso: le utenze.

Il settore di generazione di elettricità è stato secondo solo all’Information Technology come principale ritorno settoriale dell’S&P 500 fino a metà ottobre. In effetti, il miglior titolo SPX sull’anno in corso è Vistra Energy (NYSE:VST), ora il decimo maggior investimento dell’Utilities Select Sector SPDR Fund (NYSE:XLU).

Prevedere la prossima ondata di temi dei fondi non è un compito da poco. Guardando indietro, ha del tutto senso che l’aumento della domanda di elettricità possa essere dovuta all’aumento degli energivori data center, il che potrebbe aver causato una forte spinta ai produttori energetici indipendenti nel settore delle utenze.

I nostri colleghi di TMX VettaFi si stanno impegnando a esaminare il panorama degli ETF per nuove idee e gemme nascoste con il prossimo anno ormai alle porte.

Tasse al centro della scena

Forse la prossima storia degli ETF non riguarda gli investimenti, ma le tasse. Il team di Cambria Investment Management ha collaborato con ETF Architect per lanciare il Cambria Tax Aware ETF (TAX). Le dinamiche diventano rapidamente complesse, ma il risultato è che questo nuovo fondo mira a consentire agli investitori di finanziare il lancio di un nuovo ETF senza dividendi con le partecipazioni esistenti, compresi i titoli altamente apprezzati, senza dover pagare l’imposta sulle plusvalenze in borsa. Con una situazione fiscale incerta il prossimo anno e anche dopo, gli ETF senza rendimento e senza imposte potranno essere la nuova grande novità? Vedremo.

Morale della favola

È stato un anno entusiasmante sui mercati globali. I titoli sono vicini a segnare il secondo anno consecutivo di forti rialzi, le azioni di compagnie legate all’IA e growth sono complessivamente andate bene e continuano a saltare fuori nuove strategie ETF. Il prossimo anno potrebbe essere destinato a un continuo boom di nuovi tipi di fondi, che potrebbero persino spingersi oltre i soliti temi di investimento.