- Il valore continua a vincere contro la crescita nel 2022

- Il Dow, l’indice delle blue-chip, potrebbe registrare la migliore performance mensile dal 1976

- Affermo che il Dow continuerà a salire rispetto al NASDAQ Composite, che pesa sulla crescita, fino alla fine dell’anno.

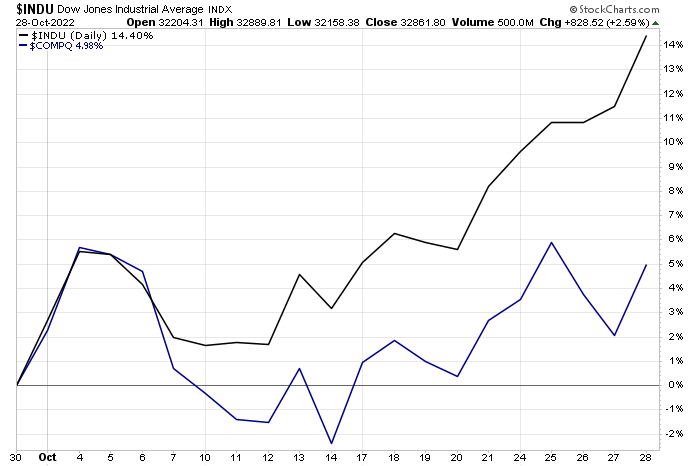

Che mese è stato per il mercato azionario nazionale. In un contesto di indice del dollaro ancora elevato e di tassi di interesse non lontani dai massimi del ciclo, i titoli azionari hanno messo a segno un’impressionante rimonta nella seconda metà del mese. Anche se la stagione degli utili è stata un po’ incerta, sia il Dow Jones Industrial Average che il NASDAQ Composite sono balzati la scorsa settimana.

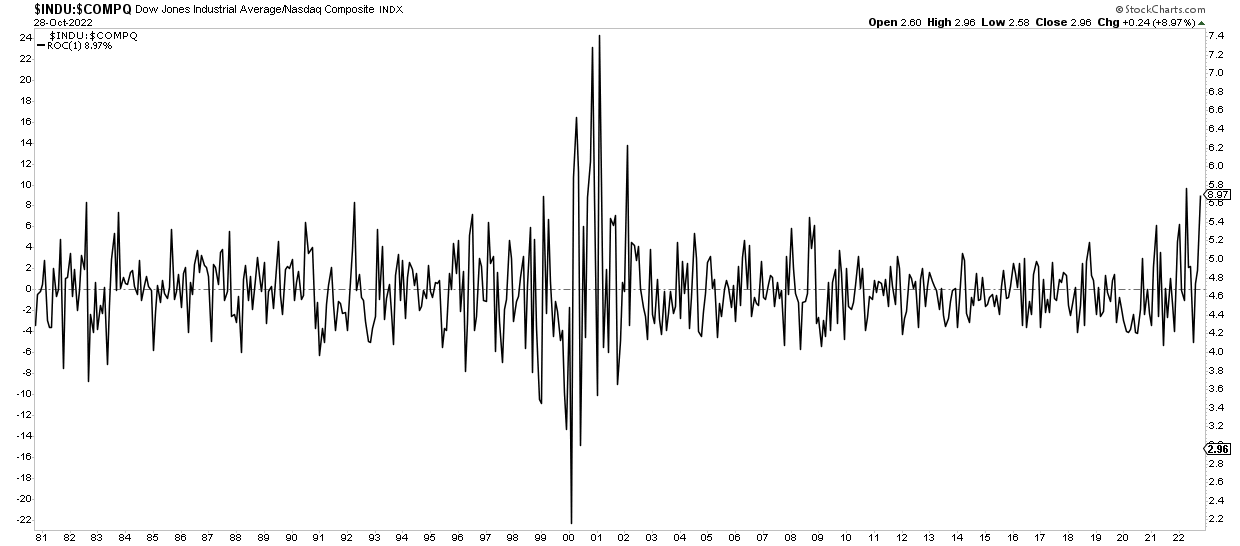

Per il mese in corso, fino a venerdì scorso, il Dow ha registrato un enorme aumento del 14,4%, facendo registrare il miglior mese dal 1976, mentre il NASDAQ è salito solo del 5%. Questa differenza di quasi dieci punti percentuali è tra i maggiori divari mensili registrati negli ultimi quarant’anni, a parte il crollo delle dot-com dell’anno 2000.

Performance di ottobre: Dow > NASDAQ

Fonte: Stockcharts.com

Ritorni mensili relativi degli ultimi 40 anni: Dow contro NASDAQ

Fonte: Stockcharts.com

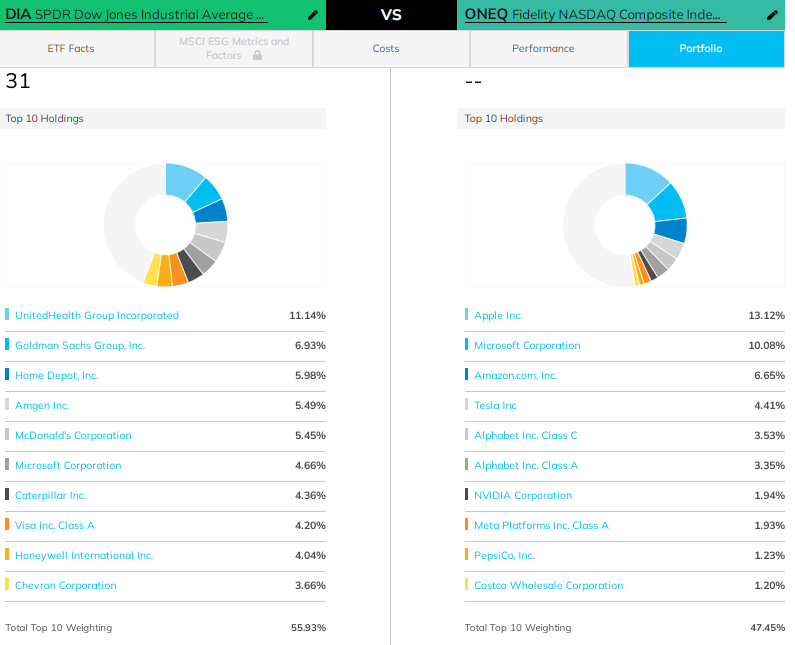

Cosa determina la differenza? L’esposizione settoriale. La struttura del Dow ponderata per i prezzi fa sì che il settore della sanità occupi una posizione massiccia nell’indice, pari al 22%. Il settore dell’Information Technology rappresenta solo il 19% della media delle blue-chip.

Il confronto con il NASDAQ Composite, che è caratterizzato da una forte crescita, ha un’inclinazione del 43% verso il settore I.T. ed è esposto per meno del 9% ai titoli del settore sanitario. È interessante notare che l’unico ETF NASDAQ Composite di rilievo è il Fidelity Nasdaq Composite Index ETF (NASDAQ:ONEQ), mentre esistono diversi fondi indicizzati NASDAQ 100 e DJIA.

Secondo ETF.com, UnitedHealth Group (NYSE:UNH) rappresenta l’11% del DJIA. Apple Inc (NASDAQ:AAPL), invece, rappresenta il 13% del NASDAQ e solo il 3% del Dow.

Confronto tra DIA e ONEQ: Le principali differenze settoriali guidano forti differenziali di rendimento dall’inizio dell’anno

Fonte: ETF.com

Gli investitori attivi potrebbero chiedersi quale sia la scelta migliore per il futuro. Come per molte altre decisioni d’investimento top-down, dipende dalla vostra posizione sull’andamento del value rispetto a quello del growth e da quali settori ritenete che andranno meglio. In generale, ci si aspetta che il Dow continui a battere il NASDAQ se le azioni value e a dividendo mantengono il loro alpha.

Da tecnico, ritengo più probabile che il trend rimanga amico verso la fine dell’anno. Si consideri che la vendita di titoli in perdita fiscale a volte porta i perdenti dell’anno a sottoperformare nelle ultime settimane dell’anno. Inoltre, lo slancio in generale, impone che ciò che ha funzionato continui a funzionare nel breve periodo.

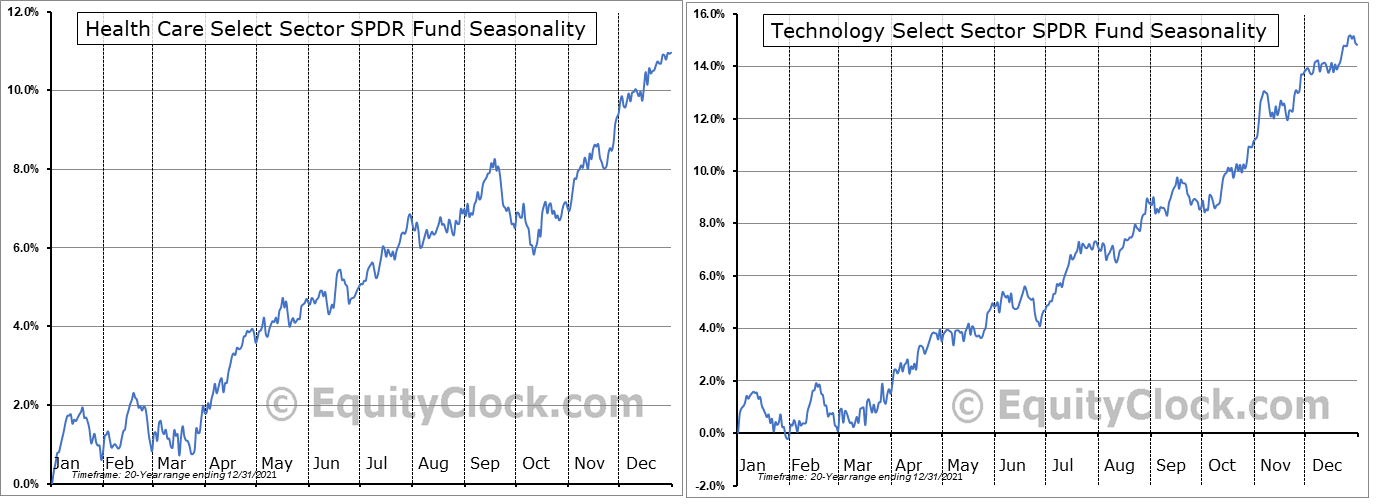

Stagionalità simile tra XLV e XLK

Fonte: Equity Clock

Possiamo anche verificare le tendenze stagionali tra Health Care Select Sector SPDR Fund (NYSE:XLV) e Technology Select Sector SPDR Fund (NYSE:XLK). Secondo Equity Clock, utilizzando gli ultimi due decenni di dati sulla performance per il periodo che termina il 31 dicembre 2021, il vantaggio va ancora una volta all’Health Care. Questo settore tende a guadagnare circa quattro punti percentuali, più della metà del suo tipico guadagno annuale, durante gli ultimi due mesi dell’anno. L’XLK, invece, vede una porzione minore del suo guadagno annuale durante i mesi di novembre e dicembre, anche se sempre con un +4% circa.

Morale della favola

Tutto il recente clamore suscitato dal sito sull’enorme guadagno di ottobre del Dow potrebbe incuriosirvi a destinare una quota maggiore a un ETF che segua l’indice centenario. Affermo che potrebbe essere un’operazione vincente rispetto, ad esempio, a un indice in crescita come il NASDAQ Composite. Le allocazioni relativamente elevate del Dow a settori come Health Care, Financials e Industrials, con pesi piuttosto leggeri in I.T. e Communication Services, offrono un modo interessante per sfruttare il continuo rimbalzo del trade value versus growth.

Nota: Mike Zaccardi non possiede nessuno dei titoli menzionati in questo articolo.