La Federal Reserve è pronta a tagliare i tassi di interesse questa settimana. La domanda è: il mercato obbligazionario ha già considerato l’inizio dell’allentamento della politica?

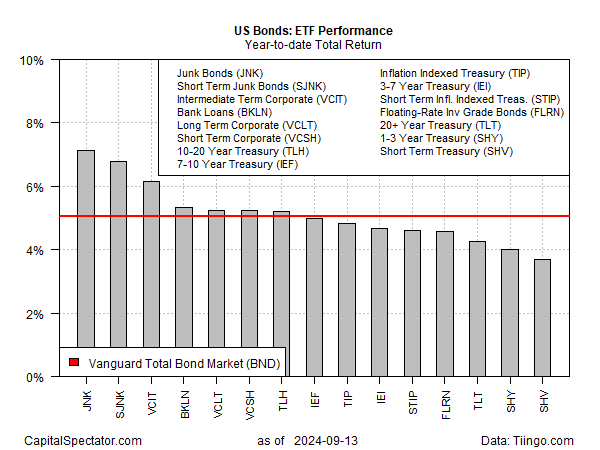

Si è tentati di rispondere “sì” dopo aver esaminato i recenti dati sulla performance. Ad oggi, tutte le principali categorie dei mercati a reddito fisso statunitensi stanno registrando guadagni, sulla base di un insieme di ETF fino alla chiusura di venerdì (13 settembre).

Il leader finora nel 2024: i junk bonds (JNK) con un aumento del 7,1%.

Il benchmark investment-grade per le obbligazioni statunitensi (BND) è in rialzo del 5,1% nel 2024.

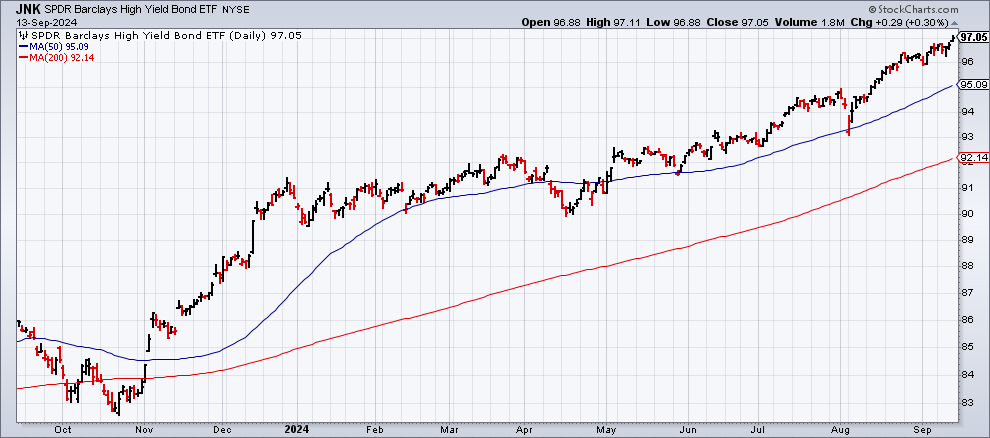

Il fondo ha registrato un rally quasi ininterrotto da maggio, presumibilmente animato dalla crescente fiducia che la banca centrale annuncerà un taglio dei tassi mercoledì 18 settembre.

Il rally dei junk bonds (JNK) è stato ancora più forte e costante per un periodo più lungo. A differenza dell’ampio mercato investment-grade (BND), che attualmente si trova ai massimi di due anni, il rally di JNK lo ha spinto su livelli record.

Un dibattito fondamentale sull’andamento delle obbligazioni nelle settimane e nei mesi a venire è legato alle aspettative sull’economia statunitense.

Se prevarrà il cosiddetto atterraggio morbido - crescita più lenta ma comunque positiva - l’ipotesi di ulteriori rialzi dei tassi potrebbe essere smorzata. Al contrario, se l’economia sarà più debole di quanto ipotizzato dagli ottimisti, la strada da percorrere potrebbe essere quella di un prolungato periodo di tagli dei tassi per stimolare la crescita, nel qual caso i prezzi delle obbligazioni potrebbero avere ancora spazio per salire.

Il report sulle (vendite al dettaglio) previsto per domani (martedì 17 settembre) sarà letto con attenzione in vista della politica della Fed annunciata il giorno successivo. Gli economisti prevedono un calo mensile della spesa ad agosto, dopo il forte aumento di luglio, secondo le previsioni di Econoday.com.

“Le vendite al dettaglio abbastanza deboli di martedì potrebbero spingere la Fed a tagliare 50 punti base”, afferma Andrew Hollenhorst, capo economista di Citi.

Il mercato dei future sui Fed funds questa mattina valuta una probabilità del 59% per un taglio di 50 punti base contro una probabilità del 41% per un taglio di 25 punti base.