Il mercato continua a comportarsi secondo le tendenze storiche che facilmente dimentichiamo.

Gli indici principali hanno raggiunto il picco a luglio e molti titoli hanno registrato nuovi massimi di 52 settimane nei mesi scorsi. Ma ciò risulta essere un "comportamento" del mercato normale per questo periodo dell'anno. In effetti, se i mercati si comportassero "diversamente", ciò risulterebbe insolito.

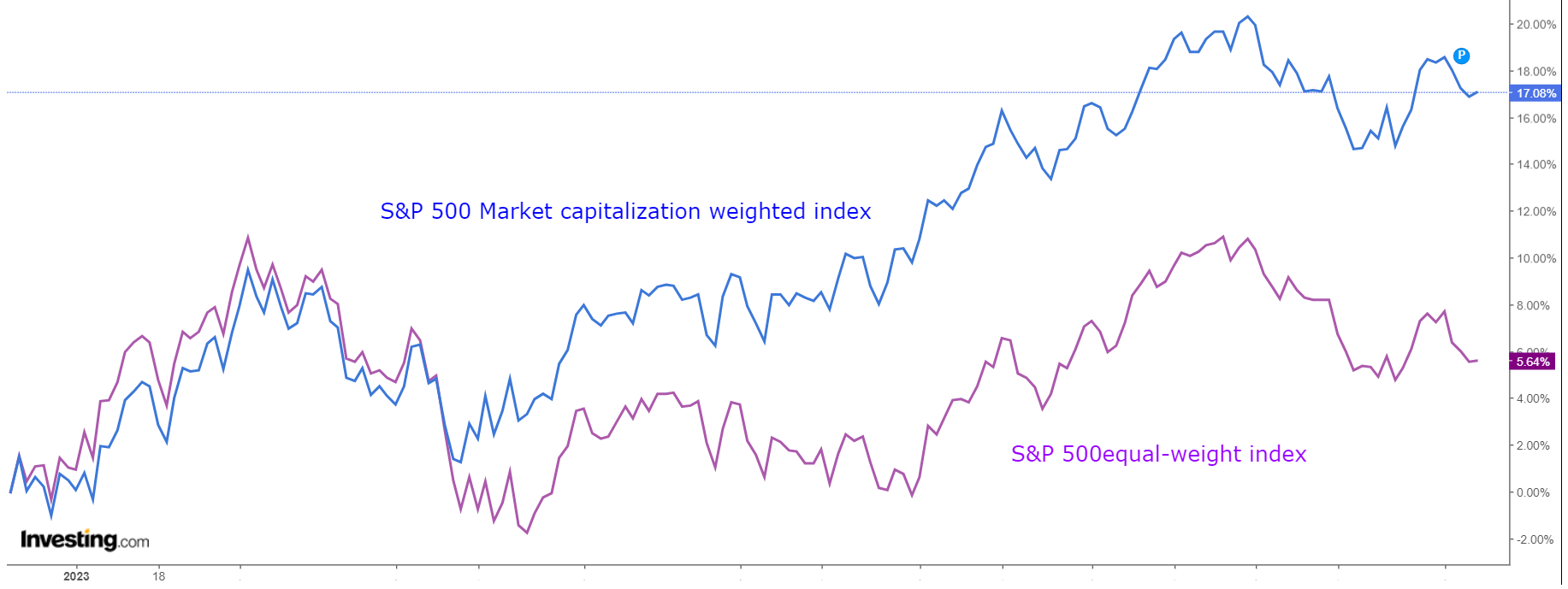

Ciò che spesso si pensa sia insolito è la "dominazione" dei titoli a grande capitalizzazione in questo 2023. Dopo tutto, tante altre grandi aziende hanno probabilmente valutazioni e fondamentali migliori ma continuano a restare indietro. Ecco le differenze di performance tra il Market capitalization weighted index con l'Equal-weight index dell'S&P 500

Molti hanno varie giustificazioni nella differenza di performance, in base alla capitalizzazione di mercato, tra i primi 10 titoli e gli altri 490 dell’indice. I primi hanno "creato" il rally e la forte risposta del mercato. Infatti, andando più nello specifico, basta vedere gli afflussi di liquidità negli ETF che si spostano in modo diseguale verso i titoli a maggiore capitalizzazione. Vale a dire che, su circa 1500 ETF, i primi 10 titoli azionari dell'S&P 500 sono presenti in oltre il 25% di tutti gli ETF emessi.

Ecco ad oggi il Fair Value di Investing Pro sui primi 10 titoli dell'S&P 500

- Apple (NASDAQ:AAPL) $165,2 (-7,3%)

- Microsoft (NASDAQ:MSFT) $332,4 (-0,5%)

- Amazon (NASDAQ:AMZN) $152,6 (+10,2%)

- Nvidia $379 (-16,8%)

- Alphabet (NASDAQ:GOOGL) A $150,8 (+10,6%)

- Tesla (NASDAQ:TSLA) $256,8 (+3,3%)

- Meta $350,2 (+17,8%)

- Alphabet C $151,4 (+10%)

- Berkshire Hathaway $726.013 (+31%)

- UnitedHealth $579 (+20,5%)

>>> Conosci il Fair Value di tantissimi altri titoli grazie ad Investing Pro >>> Clicca QUI per saperne di più!

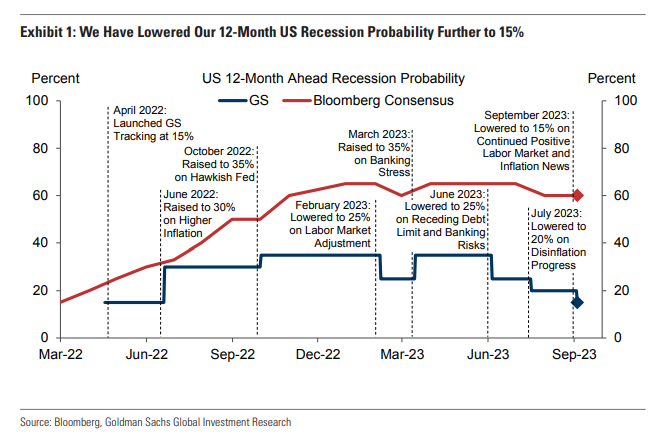

Intanto Goldman taglia (ancora) la probabilità di recessione a 12 mesi, al 15%. Ricordiamo che era del 35% a marzo.

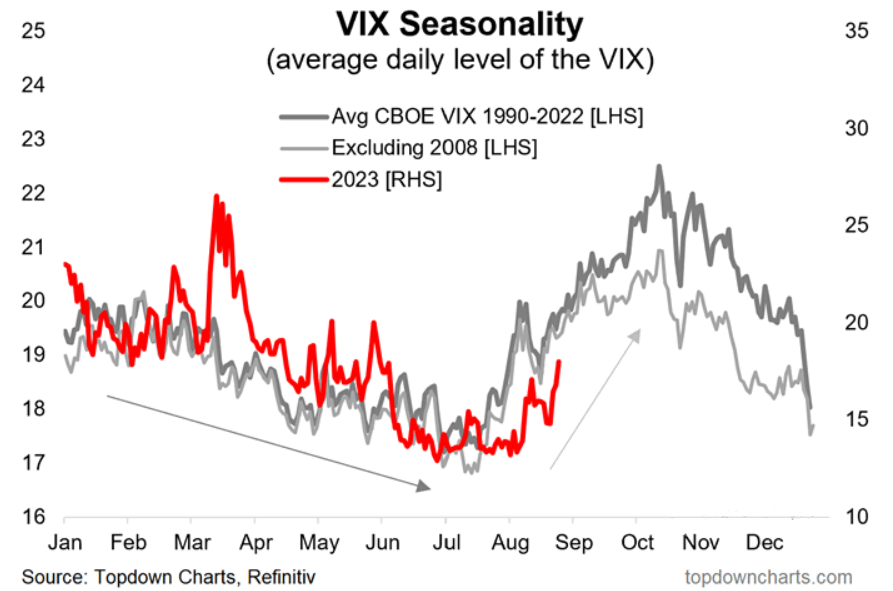

Sempre su grafico possiamo notare come resta ancora "alta" per il Consensus di Bloomberg, vicino al 60%. Seguendo probabilmente quella che potrebbe essere la "stagionalità" del VIX

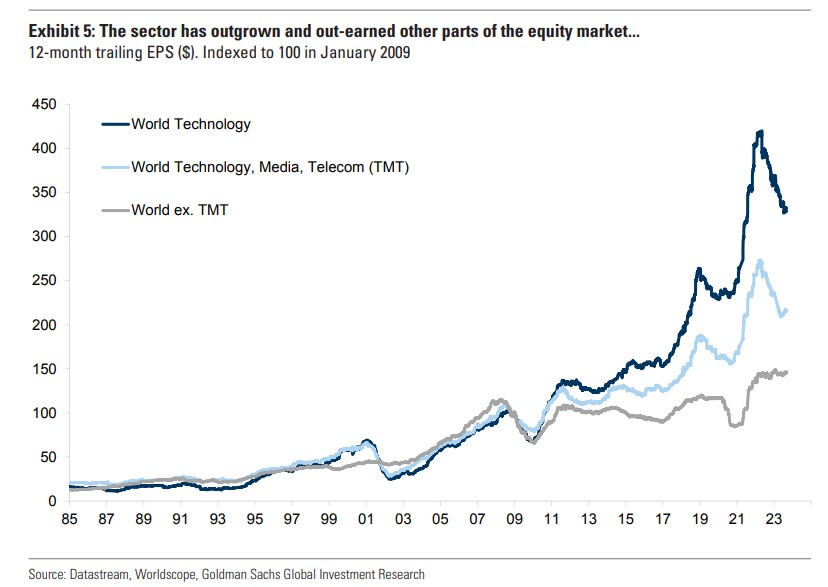

I prossimi mesi potrebbero portare "fisiologicamente" la tendenza dell'indice della paura su livelli più alti. Ma una cosa resta quasi "certa": il settore tech negli ultimi 10 anni, ha

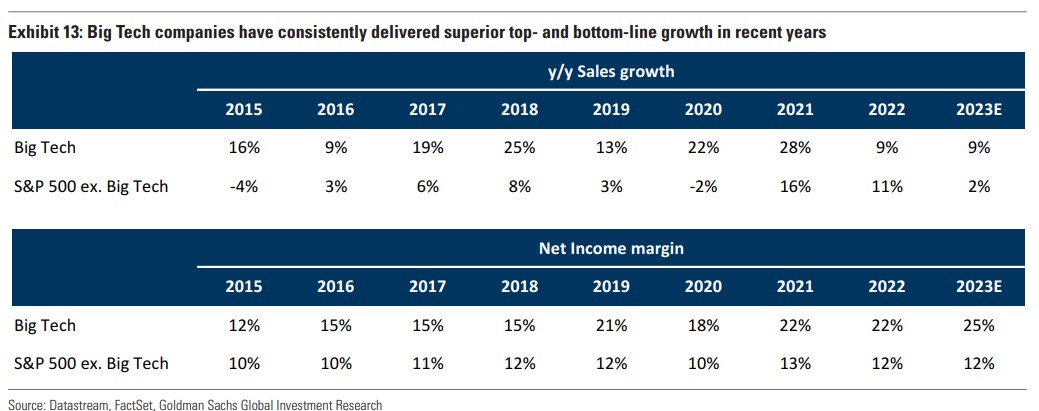

fatto registrare al mercato azionario performance sempre migliori. Tornando al discorso degli ETF, la spiegazione più "semplice" potrebbe essere che questi tioli sono i migliori perché sono le "migliori" aziende al mondo? Dal 2015, i big tech stanno superato i restanti titoli dell’S&P 500 in termini di profitti con una media del 12,5% annuo.

Ma quello che molti continuano a chiedersi é: finirà male?

Goldman ha pubblicato uno studio in cui confrontavano i big tech di oggi con quelli della bolla delle dotcom. Si può facilmente notare come i primi non sono così costosi sulla base del P/E ed E/V a 2 anni. Infatti durante la bolla delle dotcom, questi parametri erano il doppio di quelli attuali. I tech di oggi sono "giustamente" attività più grandi perchè risultano essere migliori e presenti in più settori, il rendimento del capitale ed i margini di queste aziende sono molto più elevati rispetto al 2000.

Il rendimento generato dai tecnologici rispetto agli altri è sotto gli occhi di tutti

>>> Accedi agli strumenti di mercato di Investing Pro >>> Provalo GRATIS cliccando QUI

Ad oggi, ampliando la nostra visione, si può evidenziare la percentuale di "azioni" al di sopra della media mobile a 200 giorni dell'S&P 500

questo indicatore è fondamentale per "capire" realmente chi sta portando avanti il rally. Infatti risulta che solo il 50% dei titoli sta seguendo un trend al rialzo e molti potrebbero essere sfiduciati dal vedere una possibile continuazione al rialzo proprio dal fatto che dai minimi di ottobre 2022 la percentuale di "azioni" al di sopra della media mobile a 200 giorni non ha superato "ancora" la soglia del 75% come nei minimi precedenti (vedi 2008 - 2011 -2016 - 2018 - 2020), infatti nei mesi scorsi ci siamo solo avvicinati con una lettura del 73%.

Se prendessimo come indicatore principale solo questi dati, quindi senza avere altri input e senza guardare le performance dai minimi di ottobre 2022 di oltre il 20%, potremmo dire che il mancato superamento della soglia del 75% potrebbe da una parte sottolineare che il trend degli ultimi mesi non sia ancora arrivato al termine, a patto che non scenda "sotto" la soglia del 40%, dall'altra invece che la media (impiegata dai minimi passati) per arrivare a questa soglia è di 11 mesi e 231 giorni ma ad oggi siamo oltre, a 11 mesi e 254 giorni, aumentando il pericolo di volatilità e di ulteriori ribassi.

Ovviamente non possiamo fare affidamento solo su un indicatore, ma è dimostrato che se utilizzato con le medie mobili ed altri indicatori può aiutare ad avere una visione concreta di ciò che sta accadendo applicandolo alla nostra strategia.

Alla prossima!

>>> Accedi agli strumenti di mercato di Investing Pro >>> Provalo GRATIS cliccando QUI

Iscriviti al mio Webinar gratuito >>> "Primi passi nell'analisi tecnica (Parte 3)"

Per non perderti le mie analisi, ricevere gli aggiornamenti in tempo reale, clicca sul pulsante [SEGUI] del mio profilo!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".