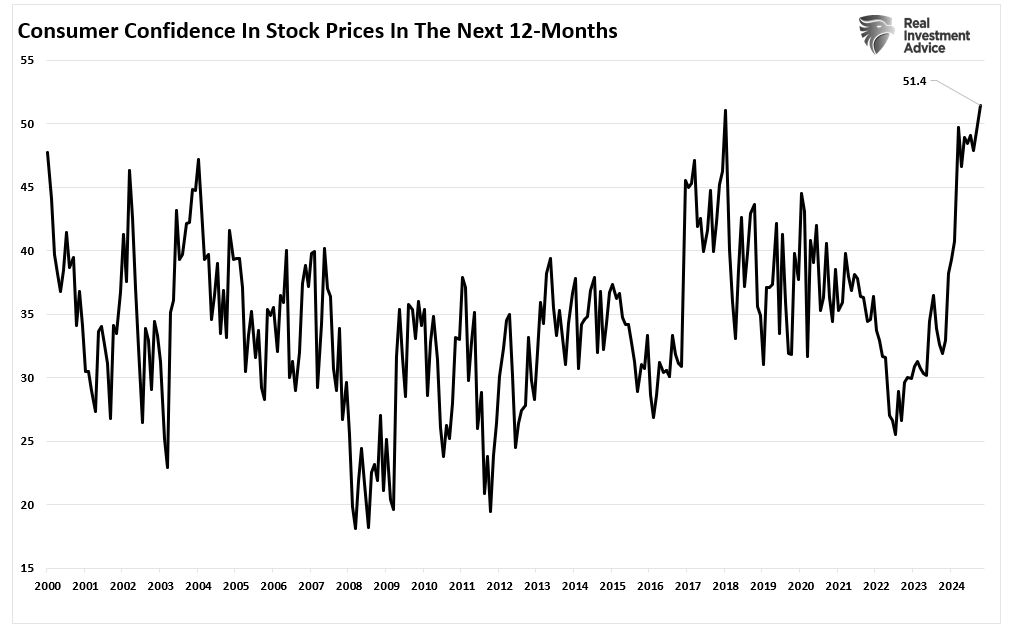

Raramente l’esuberanza degli investitori è stata così ottimistica. In un recente post abbiamo discusso le aspettative di rendimento degli investitori per il prossimo anno, secondo il Conference Board’s Sentiment Index. Per intenderci:

“La fiducia dei consumatori nell’aumento dei prezzi delle azioni nel prossimo anno rimane ai massimi dal 2018, dopo i Tagli fiscali “Trump” del 2017. (Nota: questo sondaggio è stato completato prima delle elezioni presidenziali).

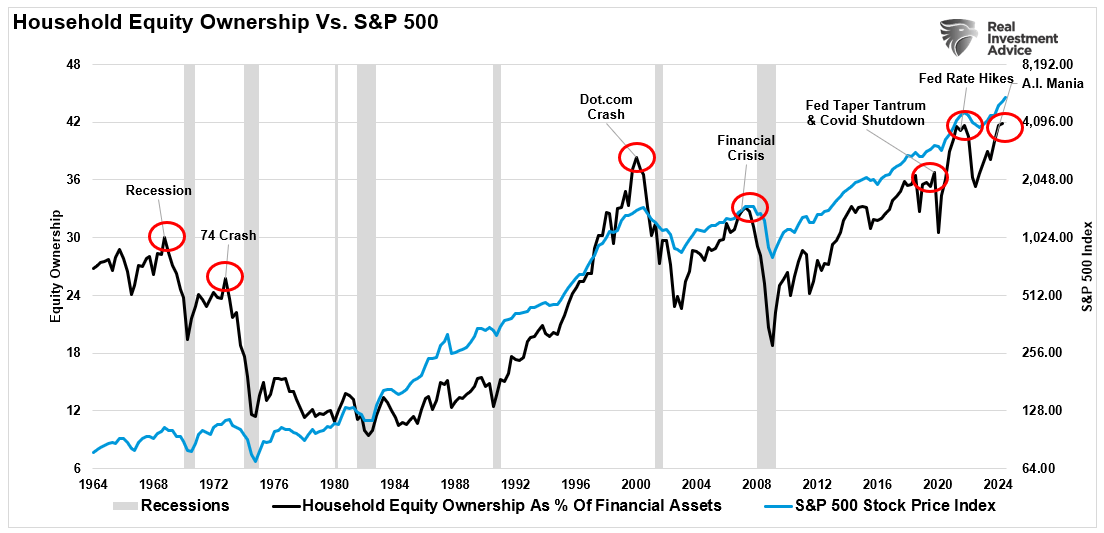

Abbiamo anche parlato di allocazione delle famiglie alle azioni, che, secondo i dati della Federal Reserve, ha raggiunto i livelli più alti mai registrati.

In quell’articolo abbiamo parlato del rischio associato agli alti livelli di esuberanza degli investitori.

“Il rischio non è sempre quello che sembra. Quando il mercato si sente più sicuro, spesso è anche il momento più rischioso. Pensateci: quando tutto va bene, le persone tendono ad assumersi più rischi, il che può portare a bolle e crolli del mercato”.

Tuttavia, è fondamentale capire che l ‘“esuberanza” è un ingrediente necessario per spingere in alto i prezzi delle attività. Ecco perché “i venditori vivono più in alto e gli acquirenti più in basso”. In ogni mercato e classe di asset, il prezzo è determinato dalla domanda e dall’offerta. Se ci sono più acquirenti che venditori, i prezzi aumentano e viceversa. Anche se i dati economici, geopolitici o finanziari possono temporaneamente influenzare e spostare l’equilibrio tra chi vuole comprare o vendere, alla fine il prezzo è determinato esclusivamente dai flussi di asset.

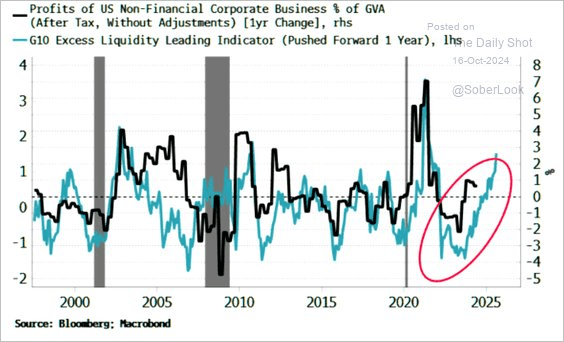

Attualmente, un’ondata di liquidità sostiene l’esuberanza degli investitori, caratterizzata da acquisti entusiastici e da un’eccessiva assunzione di rischio. Come vedremo, questa attività precede spesso correzioni di mercato significative.

Sebbene l’ottimismo possa favorire guadagni a breve termine, la storia dimostra che quando il sentiment si surriscalda e le valutazioni si distaccano dai fondamentali, i mercati sono vulnerabili ai ribassi.

La psicologia dell’euforia di mercato

L’economista Robert Shiller, vincitore del premio Nobel, ha notoriamente coniato il termine “esuberanza irrazionale” per descrivere le situazioni in cui il comportamento speculativo spinge i prezzi degli asset molto al di sopra dei valori intrinseci. Le ricerche di Shiller dimostrano che le narrazioni emotive e il comportamento del gregge dominano nei mercati toro, alimentando aumenti di mercato che alla fine regrediscono sotto il peso della realtà. Shiller ha avvertito che “i mercati possono rimanere irrazionali più a lungo di quanto voi possiate rimanere solvibili”, riflettendo quanto imprevedibile e pericoloso possa diventare l’eccessivo ottimismo.

Analogamente, Jeremy Grantham, un investitore esperto noto per l’identificazione delle bolle, ha recentemente descritto il mercato toro post-2009 come una “bolla epica” guidata da comportamenti speculativi e da un’estrema sopravvalutazione. Non sorprende che, con l’aumento dei prezzi di mercato, l’esuberanza cresca e gli investitori razionalizzino la sopravvalutazione credendo che “questa volta sia diverso”.

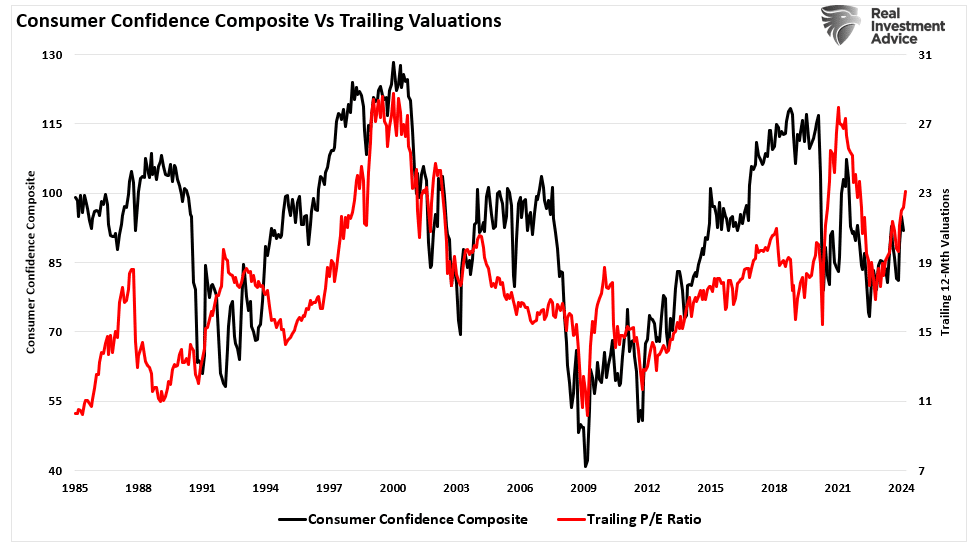

Tuttavia, come abbiamo già discusso in le valutazioni sono un pessimo strumento di market timing. Le valutazioni misurano solo quando i prezzi si muovono più velocemente o più lentamente degli utili. In altre parole, le valutazioni sono una misura della psicologia nel breve termine. Per intenderci:

“Le metriche di valutazione sono solo questo: una misura della valutazione corrente. Ma soprattutto, quando le metriche di valutazione sono eccessive, si tratta di una misura migliore della ‘psicologia dell’investitore’ e della manifestazione della ‘teoria dell’idiozia’. Come dimostrato, esiste un’elevata correlazione tra il nostro indice composito di fiducia dei consumatori e le valutazioni dell’S&P 500 su un periodo di un anno”.

Gli investitori commettono ripetutamente l’errore di ignorare le valutazioni nel breve termine perché non hanno un impatto immediato sui rendimenti dei prezzi. Tuttavia, come già osservato, le valutazioni, pur essendo pessimi predittori dei rendimenti a 12 mesi, indicano “esuberanza”, che ha un impatto sui mercati nel breve termine.

Comprendendo che le valutazioni riflettono l’esuberanza psicologica, cosa possiamo aspettarci dai mercati nei prossimi 12 mesi?

Aspettatevi un aumento della volatilità

Come osservato recentemente da Sentiment Trader:

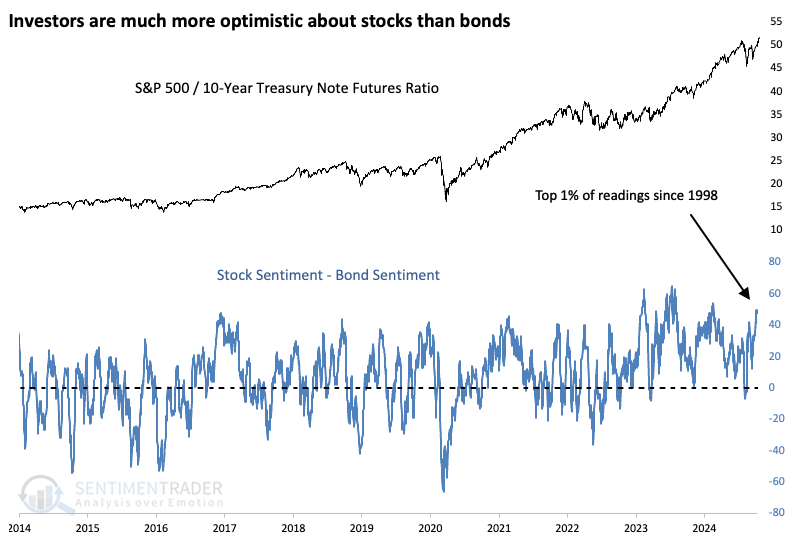

“Quasi non importa quale sia la misura da prendere in considerazione. Ci sono alcune eccezioni isolate, ma la maggior parte delle indicazioni suggerisce che gli investitori sono ottimisti sulle prospettive delle azioni nei prossimi mesi. La storia del mercato obbligazionario è diversa. Dopo un breve periodo di non-pessimismo un paio di mesi fa, gli investitori obbligazionari sono tornati a sentirsi cupi.

Questa divergenza di opinioni sui meriti relativi dei due mercati ha fatto sì che il differenziale tra il sentiment azionario e quello obbligazionario sia schizzato vicino ai massimi da diversi decenni. Negli ultimi 25 anni, non sono state molte le volte in cui l’Indice di ottimismo a medio termine per le azioni è stato più alto del 50% rispetto all’Indice di ottimismo per le obbligazioni”.

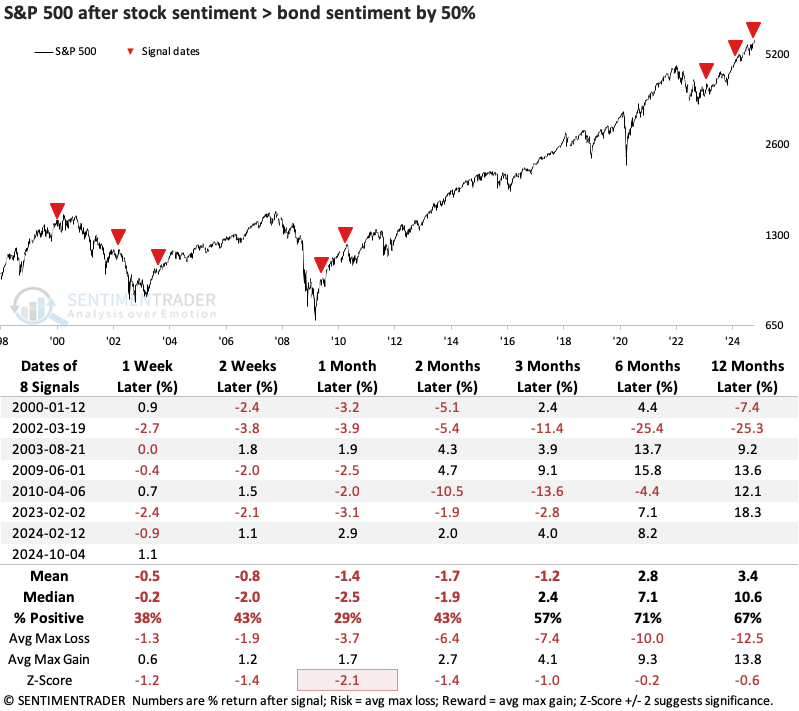

“Per quanto riguarda la possibilità che una così ampia disparità di sentimento faccia la differenza, la tabella sottostante mostra i rendimenti dell’S&P 500 dopo che lo spread tra i due indici di ottimismo ha raggiunto il 50%. Per l’S&P si è trattato di un vento contrario a breve termine. I suoi rendimenti sono stati particolarmente scarsi nel mese successivo, con solo due vincitori e cinque perdenti. Tuttavia, solo il segnale durante la bolla post-dotcom si è tradotto in un calo prolungato”. - Sentiment Trader

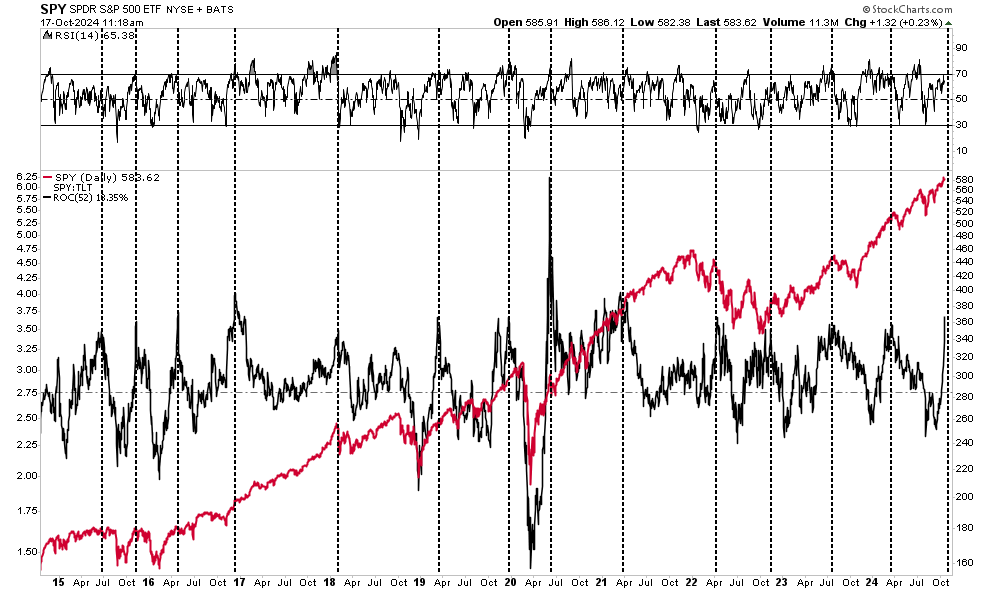

Lo stesso avvertimento di esuberanza degli investitori si può notare osservando il rapporto azioni/obbligazioni. Il grafico seguente confronta il tasso di variazione a 52 giorni tra SPDR S&P 500 Index ETF (SPY) e l’iShares 20+ Year Treasury Bond ETF (NASDAQ:TLT). Le linee verticali corrispondono sia a livelli elevati del tasso di variazione del rapporto azioni/obbligazioni sia all’indice di forza relativa dell’S&P 500.

Non sorprende che alti livelli di esuberanza degli investitori nelle azioni rispetto alle obbligazioni abbiano preceduto sia pullback a breve termine sia correzioni più ampie.

Livelli elevati di esuberanza degli investitori aumentano i rischi di correzione perché i mercati sono più fragili quando sono costruiti sul sentimento piuttosto che sui fondamentali. Quando l’entusiasmo si affievolisce, un piccolo evento negativo, come utili deludenti, tensioni geopolitiche o rapporti economici preoccupanti, può innescare un’inversione tra acquirenti e venditori.

Quando i mercati sono sostenuti dall’esuberanza speculativa, le correzioni tendono ad essere più gravi. Il recente scoppio del “Carry Trade sullo yen” dimostra che uno shock esogeno improvviso e inatteso ha causato un brusco calo dei prezzi degli asset. Il problema di un mercato esuberante è che il calo dei prezzi crea un circuito di feedback che accelera il declino. I dati storici confermano questo schema: l’esuberanza del mercato, alimentata dalla liquidità e dalla mania degli investitori, termina in genere con correzioni rapide e dolorose.

Una parola di cautela: Il tempismo è imprevedibile

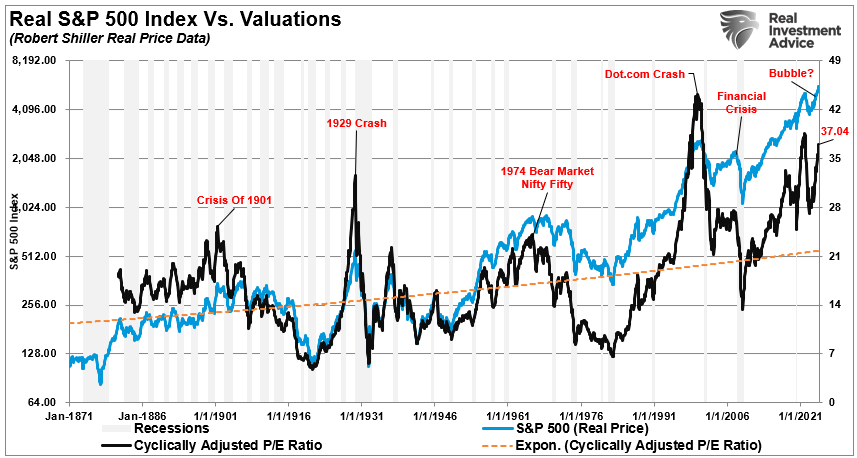

Se da un lato l’esuberanza degli investitori pone le basi per le correzioni, dall’altro è difficile prevederne l’esatta tempistica. Il famoso discorso di Alan Greenspan sull’”esuberanza irrazionale” del 1996 precedeva di tre anni il picco delle dot-com. I mercati possono rimanere euforici più a lungo del previsto, ma le correzioni sono inevitabili poiché le valutazioni finiscono per tornare a livelli più sostenibili, come mostra il grafico sottostante.

Tuttavia, come già detto, il tempismo è fondamentale. Gli investitori commettono sempre due errori principali quando investono in un mercato esuberante. Il primo è quello di reagire in modo eccessivo ai segnali, ritenendo che sia in arrivo una correzione più severa. Il secondo è agire troppo presto. Pertanto, dobbiamo continuare a navigare nel mercato nel contesto dell’attuale tendenza rialzista.

Come conclude Sentiment Trader:

“Sentiment e momentum sono spesso in diretta opposizione. Proprio quando le cose sembrano migliori per gli inseguitori del momentum che seguono le tendenze, sembrano più a rischio per gli investitori contrarian. Stiamo raggiungendo uno di questi momenti, in quanto il momentum è impressionante e convincente. Non c’è alcuna prova che la benzina sia finita, poiché l’ampiezza rimane solida e la performance settoriale è estremamente sana. Gli estremi del sentiment tendono a funzionare meglio quando c’è meno interesse di acquisto alla base degli indici. Se vedessimo più divergenze con le metriche di ampiezza, l’estrema disparità del sentiment tra azioni e obbligazioni avrebbe più significato. Allo stato attuale, è probabilmente più utile come avviso anticipato che le condizioni sono mature per una delusione e dovremmo stare in guardia per eventuali segnali di acquisto nelle settimane a venire”.

Indicazioni pratiche per gli investitori

Alla luce dei segnali di esuberanza oggi presenti, gli investitori dovrebbero prendere in considerazione le seguenti strategie per gestire il rischio:

- Riequilibrare i portafogli: Spostare le allocazioni verso i settori difensivi o la liquidità per ridurre l’esposizione agli asset speculativi.

- Limitare la leva finanziaria: Evitare un uso eccessivo del margine per minimizzare i rischi di vendita forzata.

- Monitorare gli indicatori: Prestare attenzione ai dati tecnici, alle variazioni di posizionamento e ai flussi di fondi per individuare i primi segnali di allarme.

- Considerare le obbligazioni: Se le obbligazioni sono in disaccordo con l’aumento della domanda di azioni, è probabile che in caso di volatilità si effettui un “safety trade” a rotazione.

In sintesi, se l’ottimismo gioca un ruolo nella crescita dei mercati, l’esuberanza incontrollata spesso porta a correzioni quando i mercati si adeguano alla realtà. Riconoscendo i segnali di eccesso di mercato e gestendo i rischi in modo proattivo, gli investitori possono navigare meglio in questi periodi di incertezza e proteggere i loro portafogli da eccessivi ribassi.