La Fed pronta a cambiare il ritmo dei rialzi dei tassi, mentre dall'altra parte del mondo è Xi Jinping a imporre il tempo, cambiando i musicisti della sua orchestra.

Il ritmo dei mercati

I mercati danzano, sta a noi prendere il tempo. In questi anni, a dare il ritmo ai mercati è stata la grande orchestra della Federal Reserve e, secondo un articolo del Wall Street Journal di venerdì pomeriggio, la musica potrebbe cambiare.

Il Wall Street Journal è stato spesso megafono “non ufficiale” della Fed, con il ruolo di preparare i mercati ai cambiamenti, anche lievi di rotta.

L’indiscrezione sostiene che la Fed, dopo il rialzo del 2 di novembre, scontato ormai di 75 punti base, potrebbe rallentare il ritmo per portarsi a rialzi prima di 50 poi di 25 punti base per fermarsi a marzo e rimanere sugli attuali livelli aspettando un calo dell’inflazione.

Tanto basta perché venerdì i tre principali indici Usa invertissero rotta per chiudere con rialzi superiori al 2,3%.

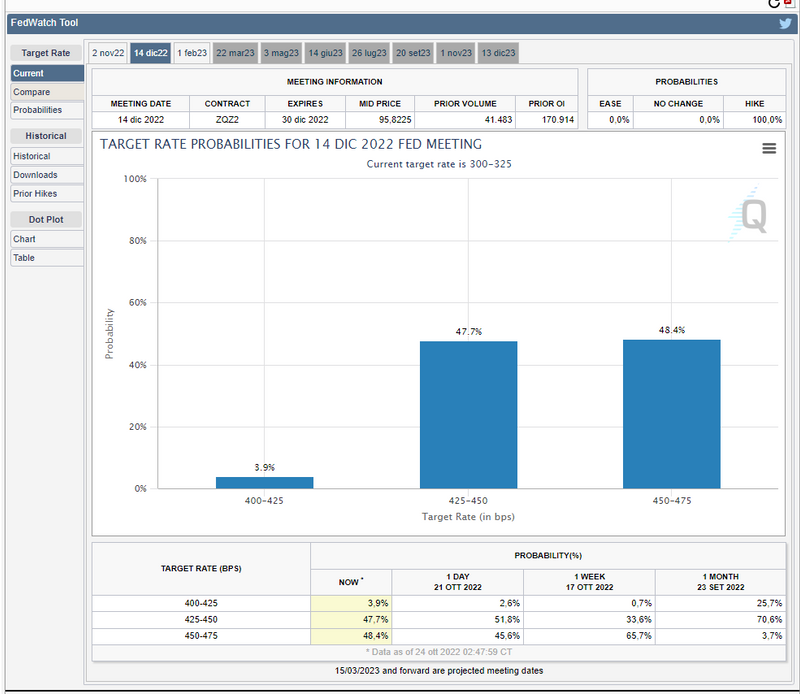

Di seguito un’immagine dal sito della Fed di St Louis sulle stime di rialzo dei tassi a dicembre. Nella tabella si mostra come a un mese, a una settimana e a un giorno sono calate le stime di rialzi a 75 punti base mentre sono aumentate quelle di rialzi a 50 punti base.

Il mercato dei bond

Immediato l’effetto sul mondo dei bond, con l’appiattirsi della curva dei tassi Usa. Cosa significa? I differenziali tra i rendimenti a breve termine che, negli ultimi mesi, hanno superato quelli a lungo (indicazione di una recessione 22 volte su 28 in arrivo nei prossimi 12-18 mesi) si sono ridotti.

In uno scenario normale i bond a lungo termine rendono di più di quelli a breve perché il tempo prolungato dell’investimento porta con sé maggiori rischi e dunque la richiesta di un rendimento più alto commisurato al tempo dell'esposizione.

Un’inversione della curva, in genere, indica che, nel lungo termine, il mercato teme un rallentamento economico con il conseguente calo di inflazione e tassi, mentre sul breve questi sono tenuti elevati dalla crescita economica e/o dall’inflazione.

Nello stato attuale i mercati credono che il rialzo voluto dalla Fed per combattere l’inflazione, stringerà la cinghia dell’economia, abbatterà l’inflazione e dunque i tassi, dopo un rialzo iniziale, torneranno a scendere.

Il grafico sotto mostra il differenziale dei tassi a 10 anni meno il due anni americano.

Cade Hong Kong

Forte calo di Hong Kong che perde il 6,45%. A preoccupare i mercati è la “nuova cerchia magica” di Xi Jinping che ha allontanato le figure più aperte al mercato come il numero due Li Keqiang e l’ex premier Hu Jintao a cui si aggiunge l’uscita del rappresentante del commercio Liu He. Compare invece la figura di Li Qiang, segretario del partito di Shanghai fortemente criticato per la sua politica di lockdown per contrastare il Covid.

Forte calo di Hong Kong -6,5% con l’ìndice tecnologico che ha perso il 9,6% forti cali per Alibaba -14,85%, Jd com -14,8% e Meituan -14,4%

.

I dati macro intanto mostrano un Pil nel terzo trimestre in crescita del 3,9% contro il 3,3% atteso, con un anno che dovrebbe chiudersi a +3% e non quel 5,5% indicato dal partito ma nemmeno del 2,5-2,8% indicato da alcune banche d’affari.

Le big Usa alla prova dei conti

Settimana cruciale per le trimestrali, con l’uscita di 150 report fra cui i big martedì toccherà a Microsoft (NASDAQ:MSFT) e Alphabet (NASDAQ:GOOGL) (Google) mentre mercoledì sarà la volta di Apple (NASDAQ:AAPL), Meta e Amazon (NASDAQ:AMZN). Finora ha riportato il 20% delle società dell’S&P500 il 72% ha battuto le stime contro il 77% medie, ma il numero evidenzia come le stime, già ribassate nelle ultime settimane, sono state battute del 2,2% contro il 7,5% medio.