Buongiorno. L’analisi di oggi si concentrerà sull’ultima riunione della Federal Reserve, esaminando le dichiarazioni del presidente Powell, le previsioni economiche e il Dot-Plot chart. Dopo aver discusso le performance dei mercati finanziari, ci concentreremo su uno scenario preoccupante che potrebbe emergere nel 2024. Ho preparato un video che approfondisce tutti i temi trattati nell’articolo, che potrete trovare alla fine della pagina. Buona lettura e buona visione.

1. TASSI DI INTERESSE, PAROLE DI POWELL, PROIEZIONI ECONOMICHE E DOT-PLOT CHART

Mercoledì 13 dicembre, i mercati finanziari statunitensi hanno festeggiato, con Jerome Powell come protagonista indiscusso. Nonostante i tassi di interesse siano rimasti invariati, il presidente ha condiviso alcuni punti salienti durante la conferenza delle 20:30 (ora italiana):

· Ha accolto con favore il calo dell’inflazione dai suoi massimi, senza un aumento significativo del tasso di disoccupazione. Tuttavia, ha sottolineato che l’inflazione rimane troppo alta e il percorso futuro è incerto

· Ha osservato che la crescita economica è rallentata rispetto al terzo trimestre, con un appiattimento dell’attività nel settore immobiliare

· Ha affermato che la Federal Reserve è pronta a inasprire ulteriormente la politica monetaria se necessario

· Non ha escluso un ulteriore aumento dei tassi di interesse

· Ha riconosciuto la possibilità che l’economia possa entrare in recessione il prossimo anno

· Ha avvertito che un “atterraggio morbido” non è garantito

· Ha espresso dubbi sulla probabilità di un ulteriore aumento dei tassi di interesse

· Infine, ha affermato che la Federal Reserve non ha bisogno di una recessione per allentare la politica monetaria

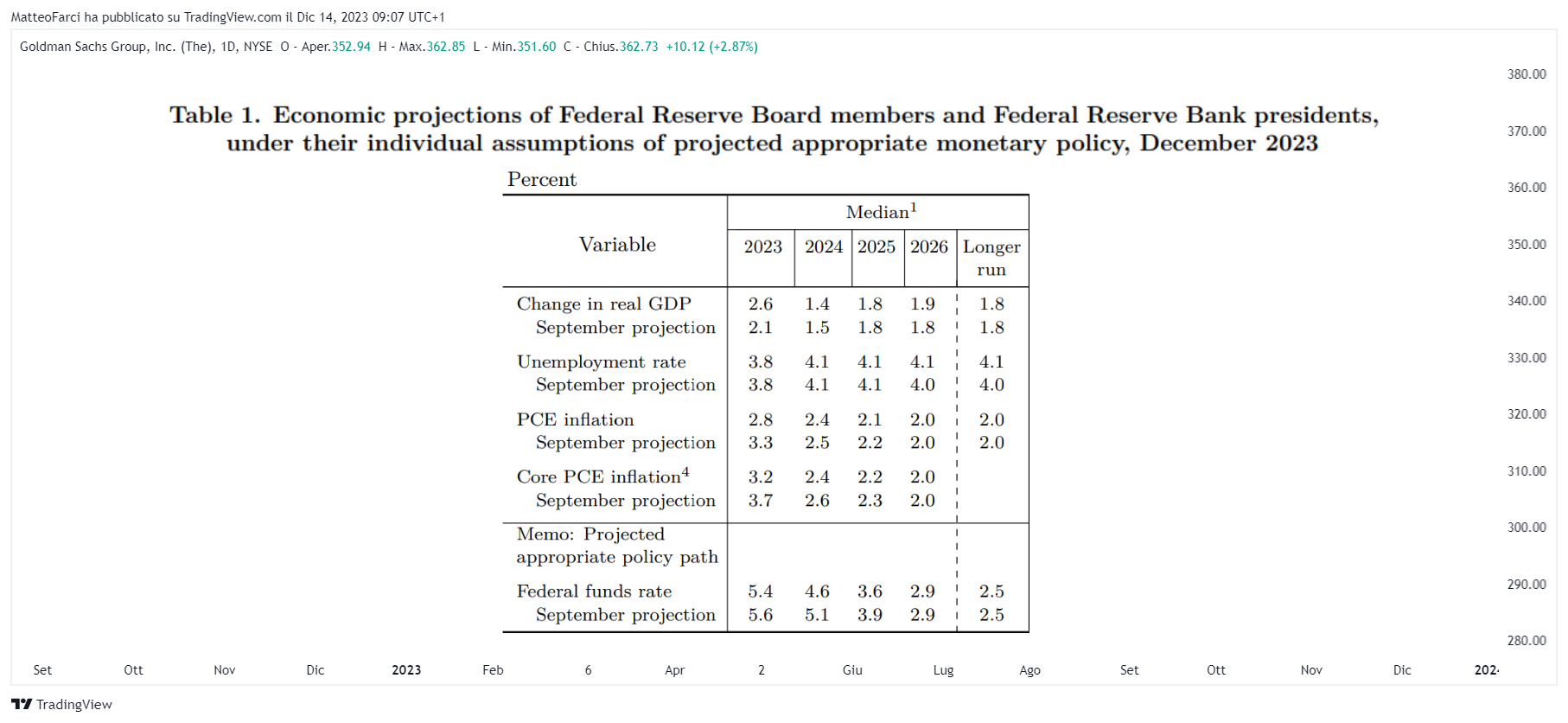

Nella figura successiva, andremo a confrontare le proiezioni economiche della Federal Reserve con quelle rilasciate nel mese di settembre.

Ecco i punti salienti:

· Per il 2024, la Federal Reserve prevede una crescita dell’1.4%, una stima leggermente inferiore rispetto alla previsione precedente dell’1.5%.

· Il tasso di disoccupazione previsto rimane invariato rispetto a settembre, fissato al 4.1%.

· La Federal Reserve prevede che il PCE classico e quello core si attestino rispettivamente al 2.8% e al 3.2%, entrambi inferiori alle aspettative precedenti del 3.3% e del 3.7%

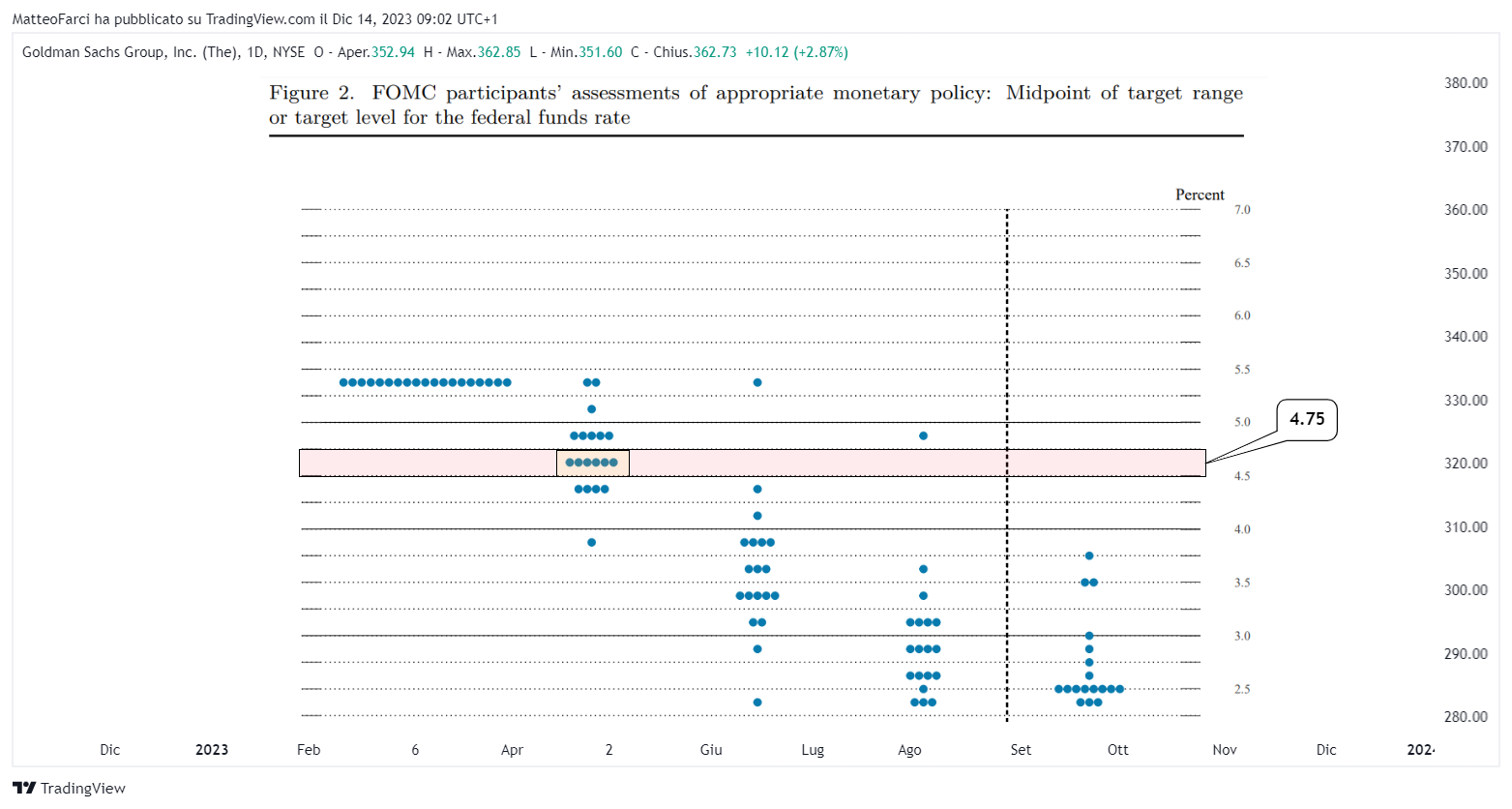

Nella figura successiva, possiamo esaminare il dot-plot chart, che rappresenta le aspettative dei membri del Federal Open Market Committee.

Si evince che sei membri prevedono che i tassi di interesse nel 2024 si collocheranno nell’intervallo tra 450 e 475 punti base. Se assumiamo tagli dei tassi di interesse di 25 punti base, le aspettative attuali suggeriscono tre possibili tagli per il 2024.

2. LA REAZIONE DEI MERCATI FINANZIARI

Esaminiamo la reazione dei principali mercati statunitensi, su un timeframe a 5 minuti, prima e dopo l’annuncio.

Iniziamo con l’analisi del mercato azionario:

· Sia l’S&P500 che il Nasdaq hanno mostrato performance positive. A partire dalle 20:00 (ora italiana), l’S&P500 ha registrato un guadagno del +1.46%, mentre il Nasdaq ha segnato un incremento del +1.34%

· I settori azionari che hanno registrato le migliori performance sono stati l’immobiliare, con un incremento del +3.63%, e le utilities, con un aumento del +2.64%. Questo non mi sorprende, dato che, come ho spiegato nell’analisi pubblicata qualche giorno fa, questi due settori sono quelli che trarranno maggior beneficio dalle aspettative di tagli dei tassi di interesse. Inoltre, sono settori che in passato hanno sofferto più di altri. Troverete l’analisi al seguente link:

https://it.investing.com/analysis/avete-sfruttato-queste-opportunita-di-mercato-200465446

Il mercato obbligazionario ha mostrato un’ottima performance. Come ho spiegato nel mio libro “Investire in obbligazioni for dummies”, questa classe di attività presenta cinque rischi, tra cui quello legato ai “tassi di interesse”. Quando questo rischio si contrae, il prezzo dei bond aumenta, ed è esattamente ciò che è accaduto. Infatti:

· TLT, l’ETF obbligazionario governativo con la duration più lunga (circa 16 anni), ha registrato prestazioni molto positive (+1.85%), addirittura superiori a quelle dei due benchmark azionari precedentemente commentati

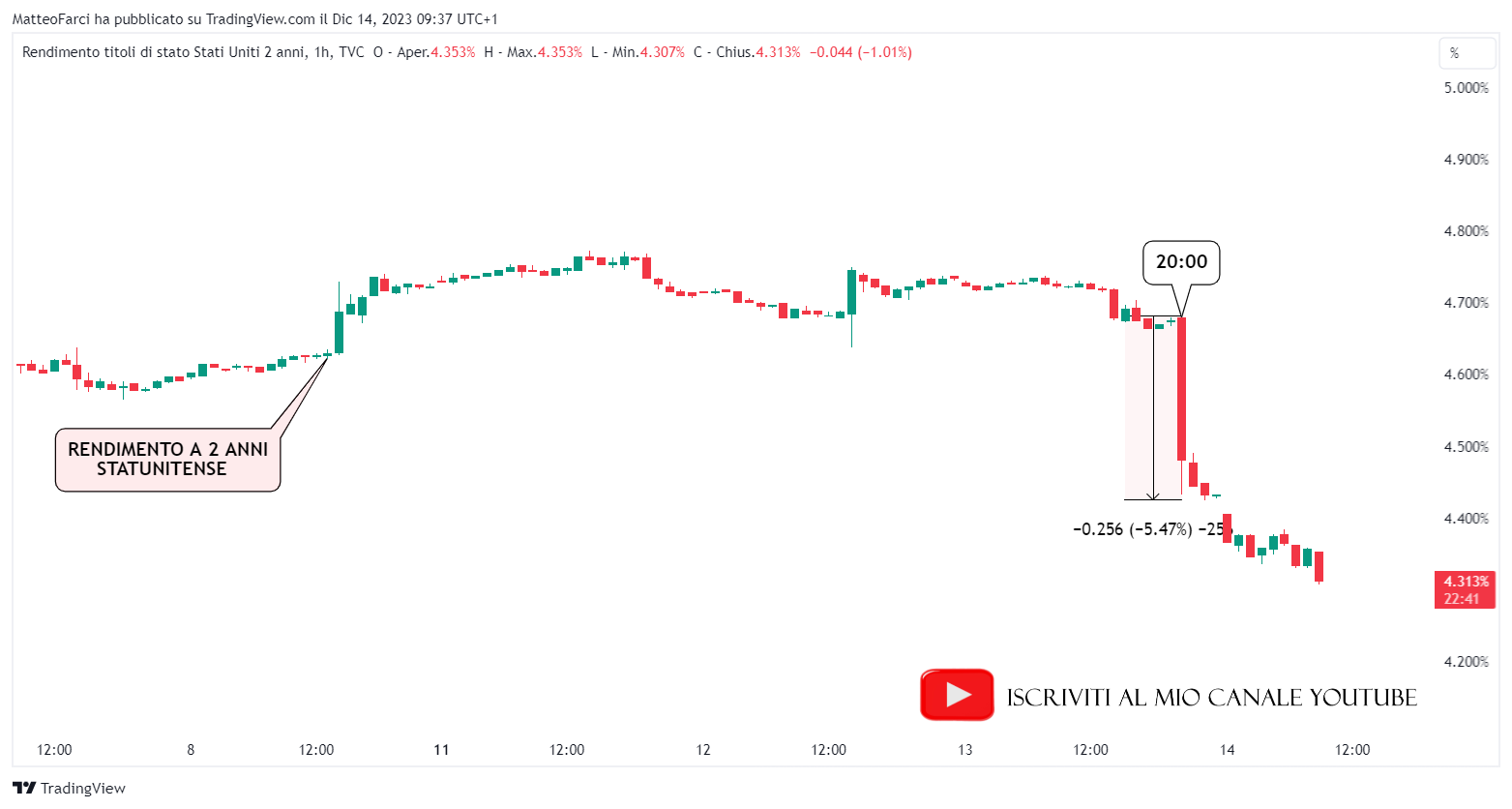

· Il rendimento del titolo di stato a 2 anni, che è il più influenzato dalle aspettative di politica monetaria, ha perso quasi 6 punti percentuali. Questo riflette le aspettative degli investitori di una politica monetaria caratterizzata da tagli dei tassi di interesse

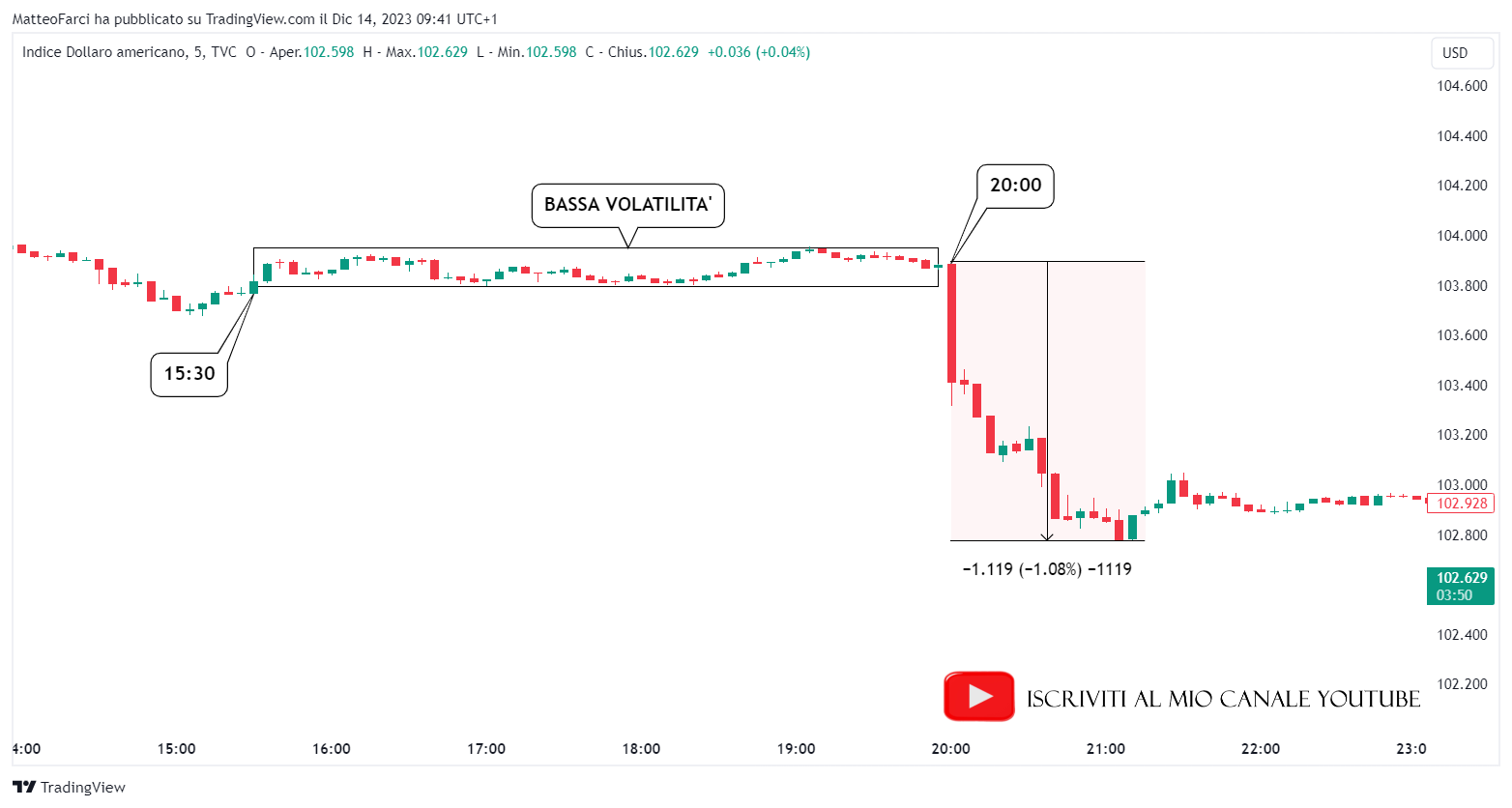

Concludiamo l’analisi delle asset class con un commento sul dollaro americano e sull’oro:

· Il dollaro ha mostrato una performance negativa, registrando un calo dell’1.1%. Esso è stato influenzato negativamente dalle aspettative di tassi di interesse più bassi

· Al contrario, l’oro ha mostrato una performance positiva, apprezzandosi di oltre due punti percentuali, influenzato positivamente dal deprezzamento del dollaro americano e dalla diminuzione dei rendimenti reali

Tutte le figure precedenti hanno messo in luce i tipici andamenti che si osservano sui mercati prima e dopo l’annuncio di un potenziale “market mover” (un evento in grado di influenzare i mercati finanziari):

· Prima dell’evento, si registrano volumi bassi e una volatilità ridotta

· Dopo l’evento, invece, si osservano volumi alti e una volatilità elevata, sintomo di una maggiore euforia e di una più decisa presa di posizione da parte degli investitori.

3. ATTENTI AI CONSUMATORI STATUNITENSI!

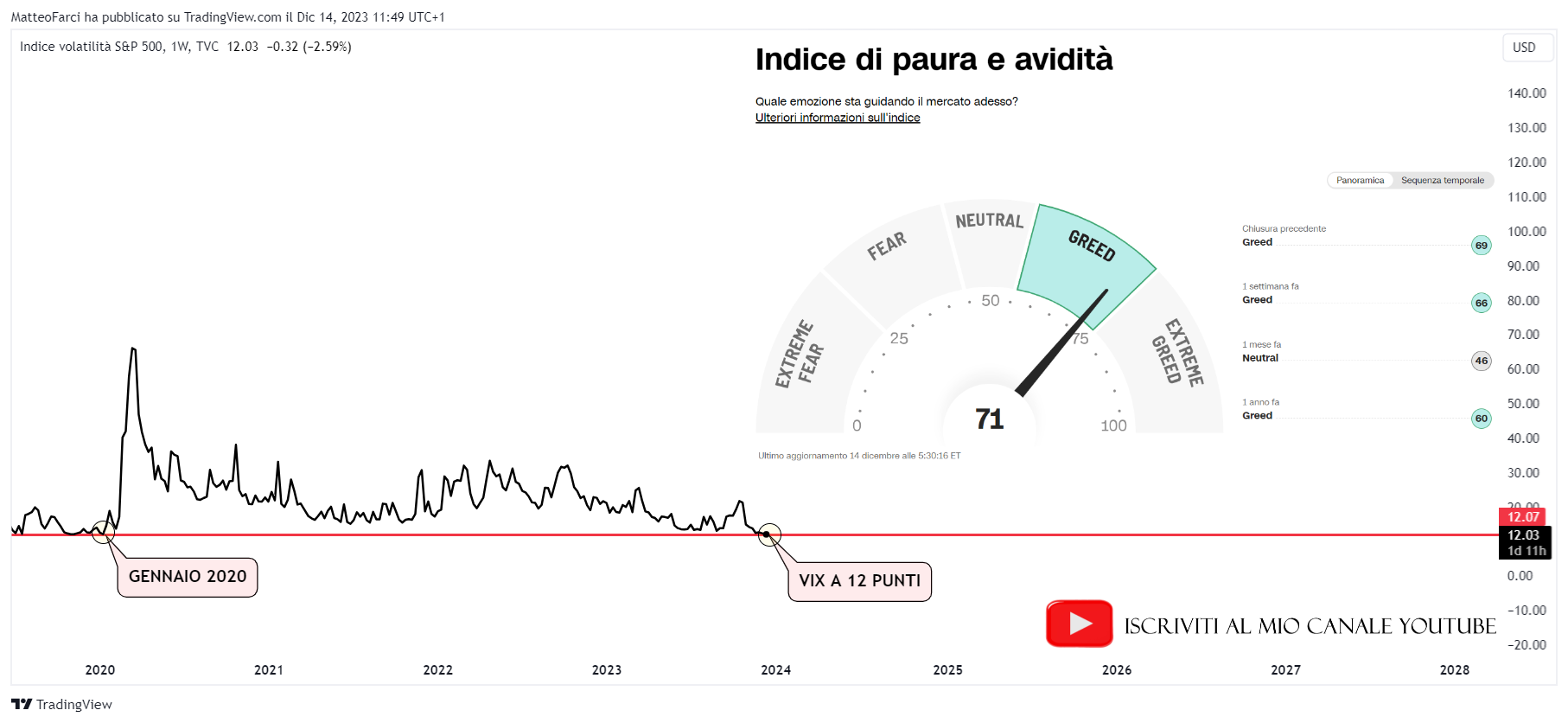

Fino a questo punto, tutto procede bene: sia i mercati azionari che quelli obbligazionari stanno registrando una crescita. C’è un alto livello di fiducia e ottimismo, come dimostrato dal VIX, che è tornato ai livelli del 2020, e dall’indice Fear and Greed, che attualmente indica un comportamento avido da parte degli investitori.

È tuttavia importante prestare attenzione ai consumatori statunitensi. Ricordiamo la formula di calcolo del PIL con il metodo della spesa:

PIL = Consumi + Investimenti + Spesa pubblica + (Export – Import)

Gli investimenti sono un fattore importante per il PIL. Se questi iniziassero a rallentare significativamente, potremmo aspettarci un rallentamento della crescita economica, dato che si tratta di una somma matematica.

Molti si chiederanno: perché gli investimenti dovrebbero rallentare se, nel prossimo futuro, il costo del denaro sarà leggermente più basso? È una domanda molto valida. Tuttavia, vorrei proporvi una riflessione: cosa accadrebbe se consumatori e imprese decidessero di ritardare le richieste di prestiti, come mutui o finanziamenti per l’acquisto di beni discrezionali, in attesa di tassi di interesse ancora più bassi? Questo potrebbe probabilmente rallentare l’economia. Non solo perché la variabile degli investimenti si indebolirebbe, ma anche perché influenzerebbe negativamente la variabile dei consumi. Per illustrare meglio questo punto, vi fornisco un esempio che ho già trattato in un’analisi pubblicata precedentemente, con il mercato immobiliare come protagonista.

· https://it.investing.com/analysis/limportanza-del-mercato-immobiliare-per-leconomia-e-perlsp500-200462963

Vi rilascio un piccolo estratto, che tratterò meglio nel video approfondimento:

CONTESTO A BASSI TASSI DI INTERESSE

Perché bassi tassi di interesse stimolano l’economia?

· Più essi saranno bassi e più gli individui accederanno a dei mutui. Maggiore sarà la domanda di nuovi edifici e tante più imprese troveranno un impiego

Le imprese, per quanto vi possa sembrare scontato, saranno formate da lavoratori che saranno…consumatori. Essi, grazie ad un mutuo, avranno a disposizione un’occupazione che genererà una paga: quest’ultima rappresenterà un reddito, che sarà a sua volta speso dal consumatore in beni, servizi e investimenti. A questo punto, la spesa del “muratore” o “carpentiere” rappresenterà un reddito per un’altra attività generica.

Possiamo quindi affermare che:

· Un mercato immobiliare, per le sue interconnessioni, è capace di stimolare l’occupazione e la spesa dei consumatori in beni, servizi e investimenti

Questo andrà ulteriormente a rafforzare le variabili C e I del prodotto interno lordo!

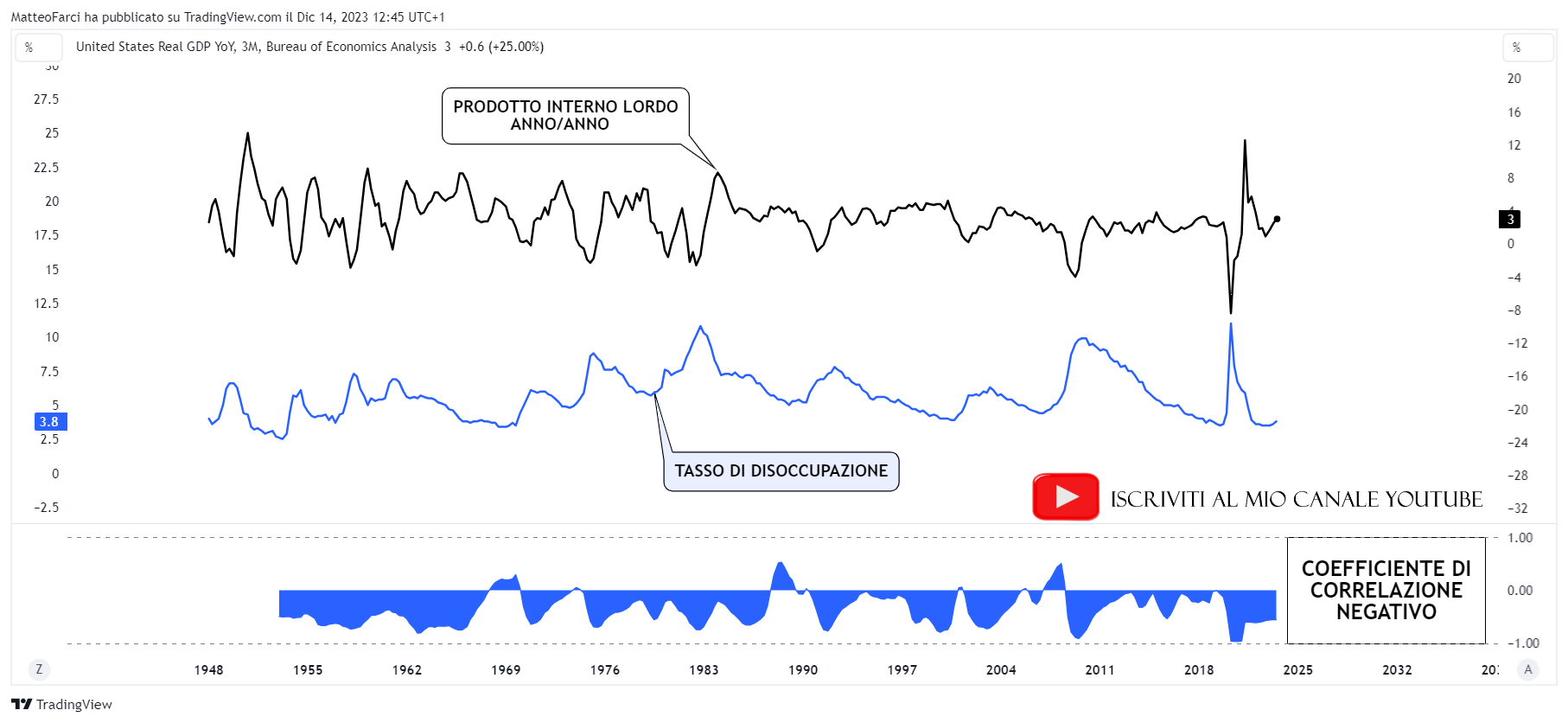

Il piccolo estratto denota che un aumento degli investimenti può generare occupazione, la quale è correlata positivamente al prodotto interno lordo (o negativamente, se si considera il tasso di disoccupazione, come illustrato nel grafico successivo).

Attenzione, dunque, non è sempre oro tutto quel che luccica. Vorrei sottolineare che non sono un investitore contrarian, né un catastrofista. Preferisco considerare tutte le possibilità e basare le mie decisioni di investimento su di esse. Fatemi sapere cosa ne pensate.

A presto!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

La FED taglierà i tassi: una festa per i mercati o un allarme per l'economia?

Pubblicato 15.12.2023, 08:02

La FED taglierà i tassi: una festa per i mercati o un allarme per l'economia?

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.