L’attuale speculazione di mercato sull’intelligenza artificiale (IA) ha attirato l’attenzione di tutti. Non si può accendere un televisore o prendere un giornale senza che si parli di “intelligenza artificiale”. La “F.O.M.O.” (Fear Of Missing Out: la paura di restare fuori) dei titoli associati allo sviluppo e all’implementazione dell’intelligenza artificiale è evidente.

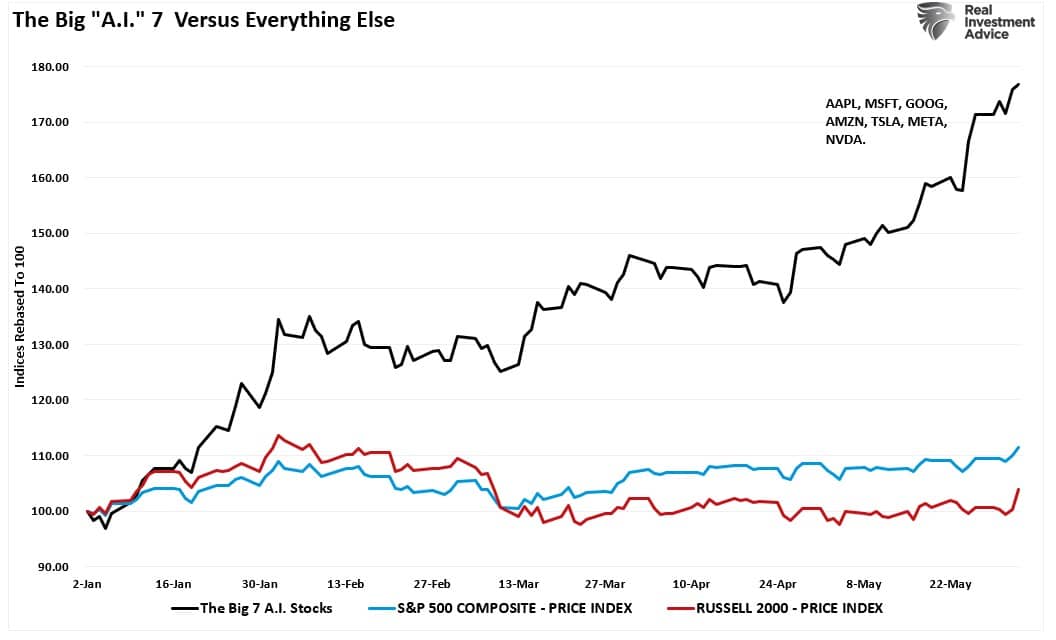

Il grafico seguente mostra il differenziale di performance tra il paniere dei grandi “7” titoli associati all’I.A. rispetto all’indice S&P 500 e all’indice di piccola/media capitalizzazione Russell 2000.

Dato che i “7” grandi rappresentano gran parte dell’S&P 500, l’intero rendimento dell’intero indice su base annua proviene proprio da questi sette titoli. Come ha osservato recentemente Doug Kass:

“In un contesto più ampio, oltre il 100% di tutti i guadagni di quest’anno dell’indice S&P è stato determinato da sette titoli. Tre di questi sette titoli rappresentano il 68% dei guadagni annuali dell’S&P. Su base annua, l’indice S&P non ponderato è salito del +9,1%, grazie al +30% della tecnologia, mentre l’indice Russell è sceso del -1,0% e l’indice S&P 500 equamente ponderato del -1,1%”.

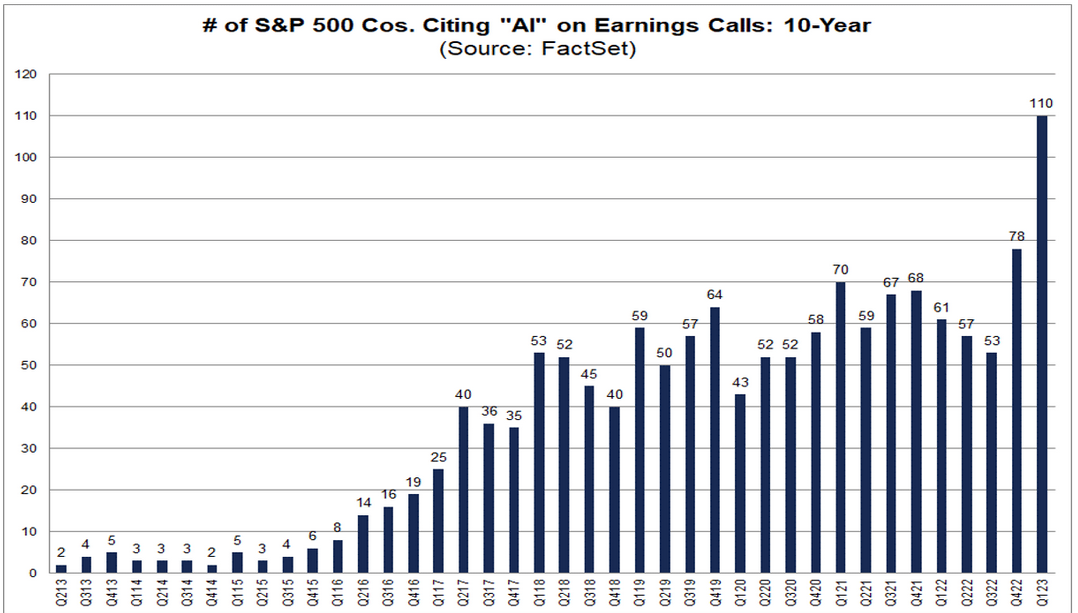

Naturalmente, le aziende non sono ignare dei flussi di investitori verso le loro azioni societarie e saltano anch’esse sul carro delle speculazioni menzionando l’ “intelligenza artificiale” nelle relazioni sugli utili e nei comunicati stampa. Come illustrato di seguito, il numero di menzioni dell’intelligenza artificiale è salito alle stelle negli ultimi mesi.

“Di queste aziende, 110 hanno citato il termine “intelligenza artificiale” durante la loro conferenza stampa sugli utili del primo trimestre. Questo numero è ben al di sopra della media quinquennale di 57 e di quella decennale di 34.

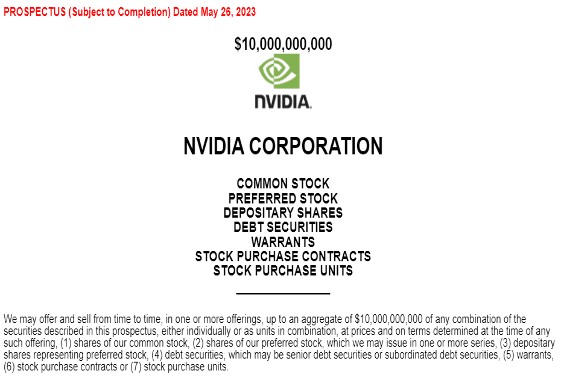

Naturalmente, le aziende sono anche disposte a trarre il massimo profitto dalle speculazioni.

“Osservate quello che fanno, non quello che dicono. Se NVDA sapesse con certezza che questo andrà a infiniti per un po’ di tempo, probabilmente non starebbe vendendo tutte queste azioni ora. Non hanno nemmeno bisogno di soldi. Si tratta di un’azienda ricca di liquidità. Ma sono intelligenti a farlo. Perché non costruire una cassa di guerra quando le cose vanno bene?”. - Doug Kass

Dot.com Redux

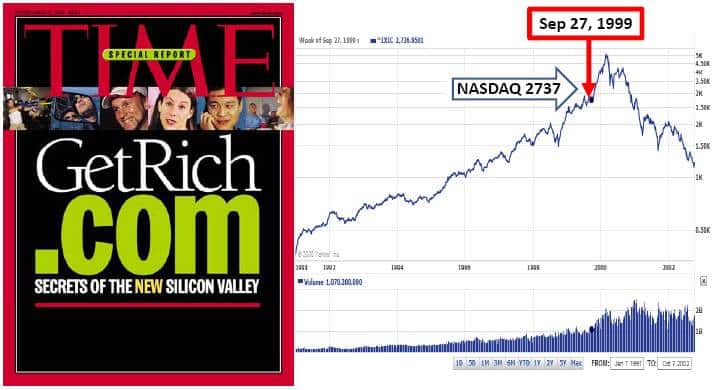

Tutto questo è interessante perché nel 1999 abbiamo assistito a una situazione simile, quando le aziende si sono affrettate a lanciarsi nel “boom di Internet” che avrebbe cambiato il mondo.

La differenza rispetto a oggi è che le aziende avanzavano indipendentemente dai ricavi, dagli utili o dalle valutazioni effettive. L’unica cosa che contava era che fossero all’avanguardia nella rivoluzione di Internet.

Oggi, le aziende che corrono più in alto con l’intelligenza artificiale hanno entrate e redditi effettivi. Tuttavia, sono certo che ci sarà un’esplosione di nuove aziende che saliranno sul mercato per saltare sul treno dell’ “I.A”, finendo per diluire questi utili e fatturati

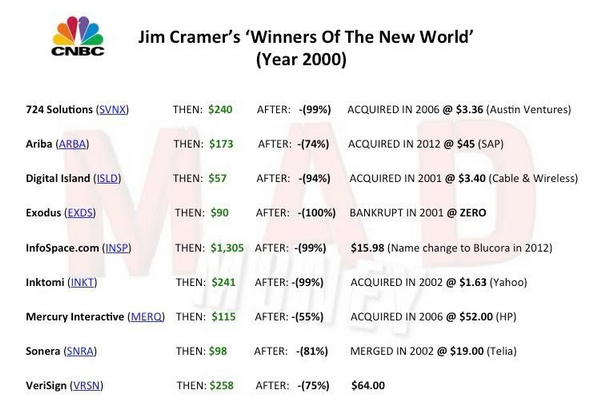

Ciò che rimane invariato è che gli analisti e gli investitori credono ancora una volta che “gli alberi possono crescere fino al cielo”. La mania di Internet nel 1999 ha risucchiato sia i clienti retail che i professionisti. Nel marzo 2000 Jim Cramer ha pubblicato la sua famosa lista dei “vincitori” del decennio.

Non c’è da sorprendersi, visto che esistevano infinite possibilità di come Internet avrebbe cambiato le nostre vite, il posto di lavoro e il futuro. Sebbene Internet abbia effettivamente cambiato il nostro mondo, la realtà delle valutazioni e della crescita degli utili si è scontrata con la fantasia.

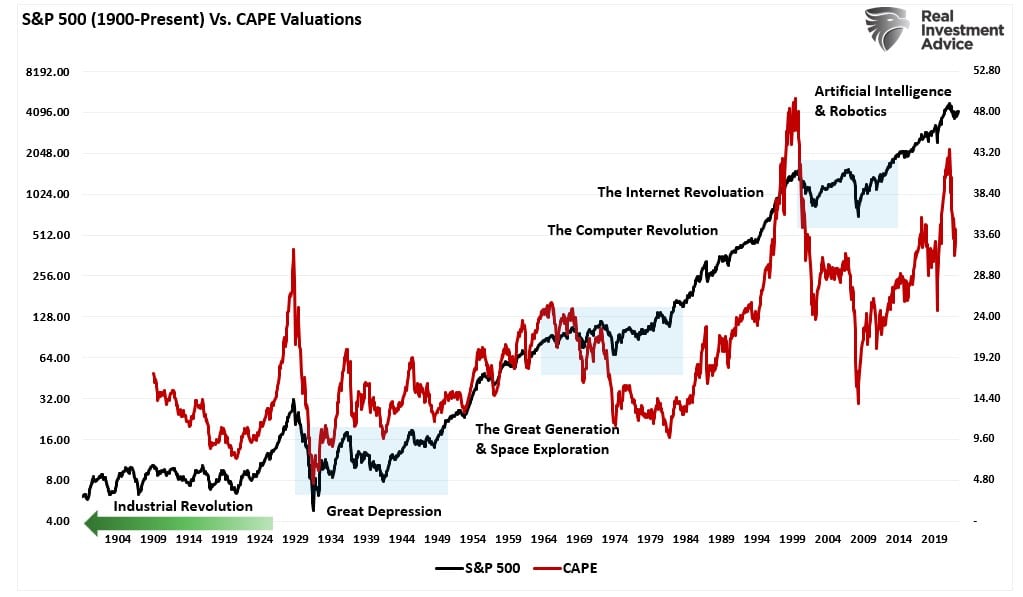

Come abbiamo mostrato in precedenza, le “rivoluzioni” non sono nuove e possono durare a lungo, ma alla fine le valutazioni sono sempre diventate problematiche quando la crescita degli utili non è riuscita a soddisfare le grandi aspettative.

Nel corso della storia, le basse valutazioni hanno preceduto i migliori periodi di rendimento degli investimenti. Questo perché le basse valutazioni hanno permesso espansioni multiple, in quanto gli investitori potevano “pagare” per la crescita degli utili prevista.

Ad esempio, nel 1994 gli investitori potevano acquistare azioni Microsoft (NASDAQ:MSFT) a un rapporto prezzo/vendite di circa tre. Con il boom di Internet e l’aumento dei computer da collegare a Internet, le vendite di Microsoft hanno subito un’accelerazione.

Oggi le azioni Microsoft sono scambiate a un rapporto prezzo/vendite di oltre 11 volte. Si prevede che l’intelligenza artificiale alimenterà un altro enorme boom di ricavi.

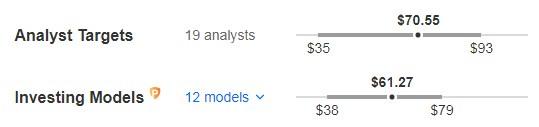

Tuttavia, è proprio questo il problema delle valutazioni. Il margine di errore per NVDA o MSFT è minimo, con rapporti prezzo/vendite rispettivamente di 38x e 12x.

Le sfide che ci attendono

Sebbene l’attuale speculazione possa durare molto più a lungo di quanto la logica o le valutazioni impongano, alla fine sarà la realtà a contare. Per ora, la speculazione è sostenuta dai sogni di un nuovo mondo dell’intelligenza artificiale con infinite possibilità.

La convinzione è che TUTTE le aziende finiranno per acquistare prodotti di aziende del calibro di NVDA e MSFT, con una conseguente impennata degli utili. Tuttavia, questa tesi presenta alcune sfide significative.

“Le barriere all’ingresso sono enormi in termini di proprietà intellettuale, capitale e relazioni industriali consolidate. L’investimento che le aziende dovranno fare per avere successo nell’IA è enorme e solo poche aziende possono permetterselo.

Penso che la situazione sia ragionevolmente simile a quella del cloud, dove GOOG, MSFT e AMZN sono diventati gli attori dominanti perché hanno il capitale necessario in un gioco ad alta intensità di capitale. Un’idea simile a quella di NVDA e altri per l’IA”. - Jim Covello per Goldman Sachs (NYSE:GS)

Come per i servizi cloud di dati, ci sono due venti contrari alla crescita degli utili e dei ricavi. Il primo, come già detto, è che solo poche aziende dispongono del capitale necessario per competere con successo in questo settore. In secondo luogo, e più importante, è che con la diffusione dei servizi cloud i margini di profitto diminuiscono a causa dell’aumento della concorrenza.

Sebbene NVDA abbia recentemente dichiarato di aspettarsi un’impennata dei ricavi del 50%, che ha portato a un massiccio balzo del prezzo delle azioni, NVDA non sarà in grado di sostenere a lungo questo tasso di crescita. Il problema per molte aziende che attualmente pubblicizzano l’I.A. come parte del loro modello di business è che il costo finirà per essere la barriera all’ingresso. Come ha recentemente osservato il mio collega Doug Kass:

“State pagando qualcosa per ChatGPT? Ma MSFT e GOOGL stanno spendendo enormi quantità di denaro per produrre ChatGPT (e Bard). Questi prodotti NVDA H100 vengono venduti a 270.000 dollari l’uno. Non sto scherzando, non ho mai visto nulla di simile. Questo è un altro ostacolo alla crescita, in quanto solo poche aziende possono spendere in scala per queste cose. La sola scheda base a 8 GPU costa 195.000 dollari. Il profitto lordo per ogni H100 venduto è di circa 190.000 dollari”.

Come ho notato in precedenza riguardo a Nvidia (NASDAQ:NVDA), la capacità di vendere un numero sufficiente di GPU per giustificare le valutazioni attuali sarà una sfida. Inoltre, una volta che le poche aziende che possono permettersi questi prodotti li avranno acquistati, il tasso di vendita rallenterà notevolmente. Questo rende le attuali valutazioni di NVDA difficili da giustificare.

Ma questa è solo la mia opinione.

Il parere di un esperto

Se volete l’opinione di un esperto sulle speculazioni sull’IA, vi suggerisco che non ce n’è uno migliore di Roger McNamee, una leggenda degli investimenti della Silicon Valley, che in una recente intervista alla CNBC ha dichiarato:

“Oggi le cose che chiamano IA sono molto più complesse,

Le cose che oggi chiamano I.A., in particolare le I.A. generative, sono solo generatori di B.S., non hanno alcun contenuto verificato e i risultati sono totalmente inaffidabili. L’idea di applicarle a cose come le ricerche porterà a un risultato pessimo dopo l’altro.

I ragazzi di OpenAI [la società dietro ChatGPT] stanno cercando di creare l’illusione che le loro azioni siano inevitabili. Eppure non c’è modo di monetizzare tutto questo se non con il capitalismo della sorveglianza [monetizzare i dati degli utenti] e sappiamo dai social media quanto danno provochi.

Quello che state vedendo è una battaglia tra i ragazzi di OpenAI che cercano di creare questo senso di inevitabilità e il mercato che dice: “Aspettate, i tassi di interesse sono ora al 5%, costa mezzo miliardo di dollari in componenti [il costo dei chip A.I. di Nvidia] per fare ogni sessione di formazione. È un prezzo troppo alto in un contesto di tassi d’interesse del 5% quando si ha un’attività senza un modello di business evidente”.

[Utilizzando i chatbot] Si deve fare un fact-checking su un motore di ricerca che vanifica lo scopo di un motore di ricerca. Non è un progresso.

Sebbene l’IA abbia un enorme potenziale, il problema è che bisogna cambiare gli incentivi. I dirigenti che guidano questi progetti sono incentivati a proteggere coloro che li utilizzano e a garantire che i contenuti producano risultati accurati. Finché non ci saranno questi elementi a guidare il settore, i prodotti faranno schifo”.

Tuttavia, la parte migliore è la conclusione…

“Ci sono aziende e giornalisti che si sono completamente bevuti questa storia. Prima che gli investitori ci credano, dovremmo chiederci: come verrete pagati? Come farete a ottenere un ritorno su qualcosa che è di fatto mezzo milione di dollari ogni volta che fate un training set... in un ambiente al 5%”.

Ecco il problema.

Non c’è nulla di male nello speculare su questi nomi mentre la speculazione dilaga. Tuttavia, è bene ricordare che alla fine la realtà prevarrà. Quindi, dal punto di vista dell’investitore, non bisogna diventare troppo avidi e dimenticare di vendere.