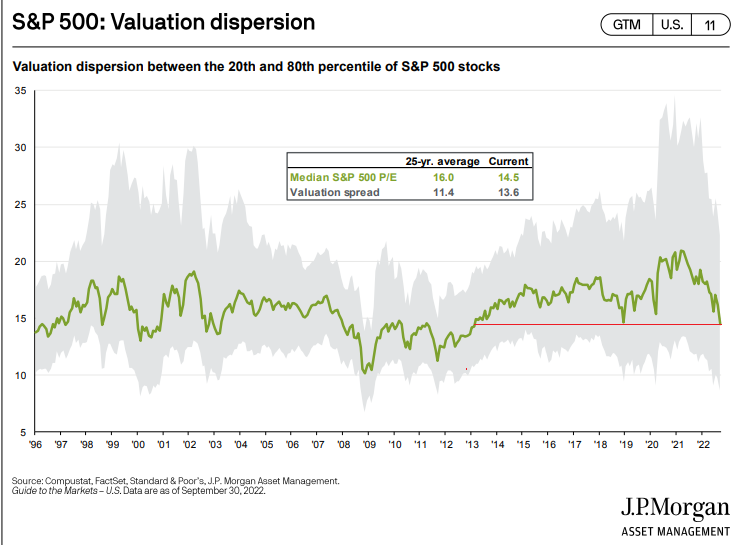

- Il forward operating P/E ratio dell’S&P 500 è risceso vicino a 15

- Tassi di interesse più alti implicano che gli asset dovrebbero avere un prezzo inferiore

- Un P/E molto più basso è ragionevole?

- Non sappiamo quale sarà il valore di E nel multiplo prezzo/utili (P/E)

- I tassi di interesse più alti oggi rendono il forward operating P/E di 15,1 dell’S&P 500 non economico e, casomai, costoso.

Pochi argomenti accendono il dibattito nel mondo della finanza come la valutazione ed un multiplo P/E adeguato per l’S&P 500 al momento. Ma andiamo indietro di un anno: il metodo di valutazione cosiddetto DCF (discounted cash flow, o flusso monetario scontato) era irriso da molti nuovi investitori quando tantissimi asset che non producono reddito erano schizzati in valore. Criptovalute, NFT (non-fungible token) e persino molti titoli non redditizi andavano alla grande. E anche i titoli value (che producono flussi di cassa a breve termine) andavano bene.

Ipotesi a favore di un P/E molto più basso

Torniamo al presente, e all’idea che il mercato azionario sia un affare si risponde con:

Quindi, improvvisamente, l’attualizzazione dei flussi di cassa è diventata più importante che mai. Chi l’avrebbe detto!

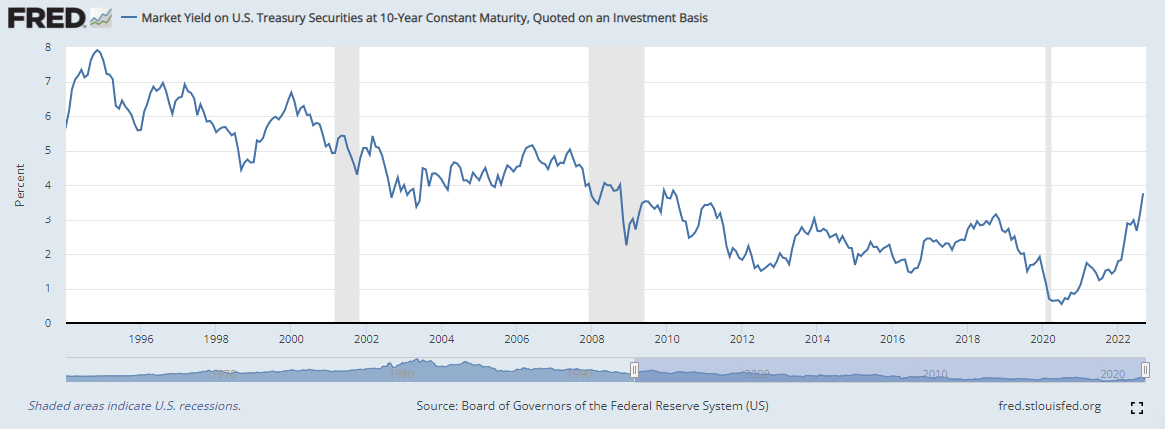

Uno sguardo al passato

Sono andato a guardare i dati per cercare di capire quale possa essere un’ipotesi concreta e cosa è semplicemente allarmismo. E scopro che il rendimento odierno del 3,8% dei titoli di Stato decennali USA è l’esatta media dal 1994. Negli ultimi 25 anni, il tasso di riferimento odierno è poco sopra la media del 3,4%. Quindi, è ragionevole supporre che un P/E significativamente più basso sia garantito nell’ottobre 2022 rispetto all’ottobre 2021, quando il decennale era all’1,5%.

Tasso dei decennali USA dal 1994

Fonte: Federal Reserve di St. Louis

La cosa interessante, però, è che il P/E ratio della compagnia media dell’S&P 500 sia appena 14,5, secondo J.P. Morgan Asset Management. E questo rispetto alla media su 25 anni di 16,0. È importante, perché l’SPX è più dipendente dai primi nomi e più orientato al tech oggi rispetto alla media dell’ultimo quarto di secolo. Come in ogni buona analisi del mercato, non si può presumere che il passato sia esattamente uguale al presente e al futuro. In base a questo metodo, il titolo medio sembra prezzato in modo ragionevole.

Valutazione S&P 500: il P/E del titolo medio è il più basso da inizio 2013

Fonte: J.P. Morgan Asset Management

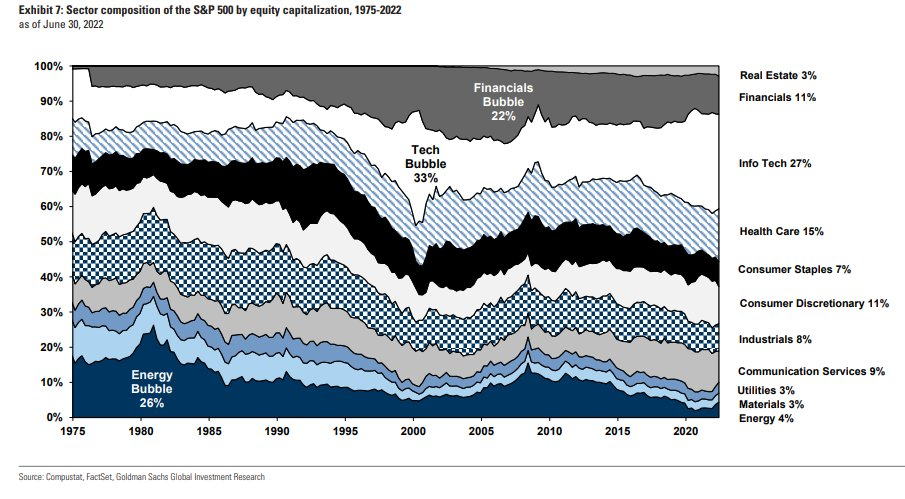

Ma come è cambiata nel tempo la composizione dell’S&P 500? C’è un grafico di Goldman Sachs Global Investment Research che mostra come sono cambiate le cose dal 1975.

Fino alla metà del 2022, il settore tech rappresentava un 27% della market cap totale, mentre settori a basso P/E come energia e finanza rappresentavano appena il 15% dell’indice. Queste due nicchie, ora value, erano una fetta molto più grande del mercato. Il punto è che i settori growth a multiplo più alto rappresentano una fetta maggiore del mercato azionario ora, quindi è ragionevole un P/E complessivamente più alto.

Composizione settoriale dell’S&P 500 dal 1975

Fonte: Goldman Sachs Global Investment Research

Morale della favola

Gli investitori a lungo termine dovrebbero trarre conforto dalle valutazioni odierne del mercato azionario e dei bond. Un forward operating P/E di 15 per l’SPX non è un impellente buy, ma non è nemmeno costoso. La percentuale di utili è molto diversa dalla stessa valutazione, diciamo, a metà degli anni 2000. Inoltre, la compagnia S&P 500 media è scambiata ad un multiplo degli utili persino più basso rispetto alla media di mercato.

In vista di Halloween, gli orsi possono far vedere una spaventosa statistica all’inizio del notoriamente volatile mese di ottobre: il P/E e il rendimento dell’S&P 500 oggi (15,1% e 1,9% rispettivamente) sono gli stessi di quando l’azionario aveva raggiunto il picco nell’ottobre 2007. Bu!

Nota: Mike Zaccardi non possiede nessuno degli asset menzionati in questo articolo.