Ieri, i mercati globali hanno segnato un modesto incremento, ma con notevoli disparità a livello regionale e settoriale. In Europa, tutti i principali indici di borsa hanno chiuso in territorio negativo, mentre negli Stati Uniti i mercati hanno chiuso vicino alla parità. Due elementi chiave hanno guidato questa tendenza: l’incremento dei rendimenti, soprattutto nella parte più lunga della curva, e l’ascesa dei prezzi del petrolio. Il settore energetico ha brillato, una mossa prevedibile dati i recenti sviluppi.

È stata la quinta sessione consecutiva di vendite per lo STOXX 600, così come per i principali listini di Milano, Francoforte, Madrid e Parigi. Le preoccupazioni principali riguardano il potenziale prolungamento dei tassi di interesse elevati, una preoccupazione ribadita ieri dal membro della BCE Elderson, il quale ha dichiarato che i tassi di interesse potrebbero non aver ancora raggiunto il loro massimo, nonostante la BCE abbia aumentato i tassi per la decima volta consecutiva questo mese. A tale apprensione si unisce inoltre la continua incertezza legata al rallentamento della crescita economica in Cina.

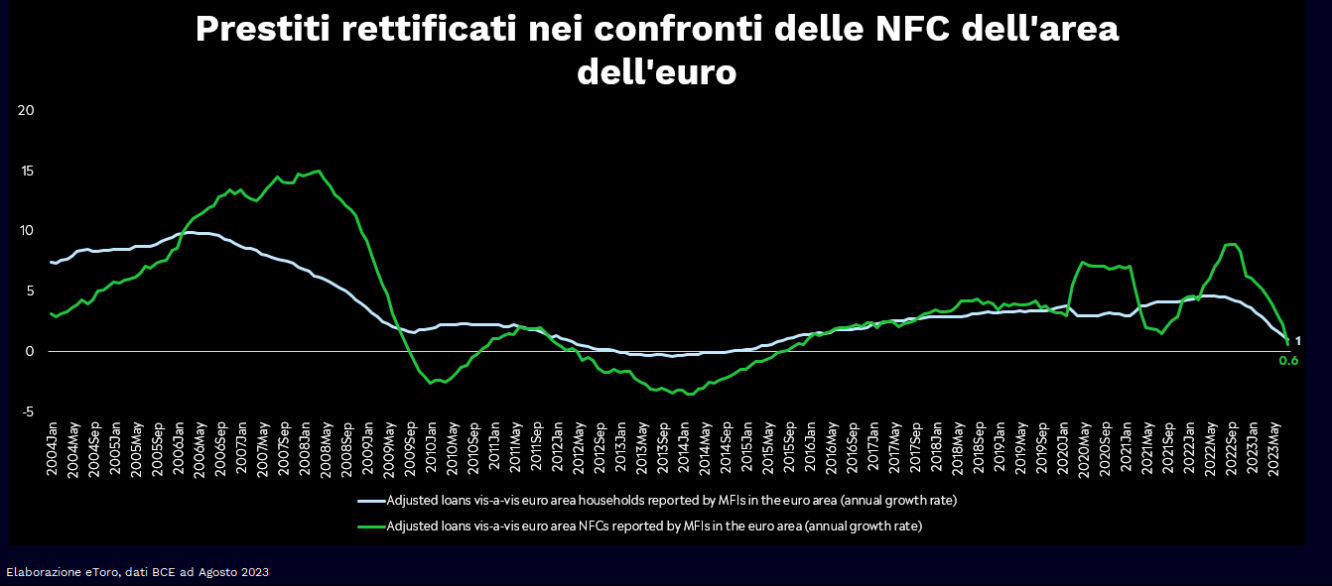

Questi venti contrari si sono sommati a pressioni locali, come l’andamento dello Spread in Italia, in attesa della pubblicazione del Nadef (pubblicato ieri sera), e la mancanza di un governo in Spagna. Il leader del Partito Popolare Spagnolo, Alberto Núñez Feijóo, non è riuscito a ottenere il sostegno sufficiente nel parlamento spagnolo per essere nominato primo ministro. Inoltre, sono emersi cali negli indicatori nazionali: il morale dei consumatori francesi ha toccato il minimo degli ultimi 4 mesi, e la disoccupazione ha registrato il maggiore aumento dal periodo critico causato dalla pandemia. In Germania, la fiducia dei consumatori si è indebolita più del previsto, a causa dell’alto tasso di inflazione, portando la propensione al risparmio al livello più alto dal 2011. Tutti questi fattori si sommano agli effetti della politica monetaria restrittiva in corso. La BCE ha recentemente pubblicato dati sull’andamento monetario nell’area euro, evidenziando la continua contrazione monetaria. I prestiti bancari alle famiglie sono aumentati solo dell’1% su base annua nell’agosto 2023, il livello più basso dallo stesso mese del 2015, a causa del costante rallentamento della domanda di credito. Inoltre, la crescita dei prestiti alle imprese ha subito un brusco rallentamento all’0,6%, segnando il livello più basso da dicembre 2015. La crescita complessiva del credito al settore privato, che comprende sia le famiglie che le società non finanziarie, è scesa all’0,6% ad agosto, il ritmo più debole da settembre 2015. Un quadro generale coerente nella trasmissione efficace delle politiche economiche che potrebbe costituire un argomento convincente per non intraprendere ulteriori azioni di rialzo dei tassi in questo momento.

Negli Stati Uniti, i mercati sono stati soggetti a pressioni in seguito a una sessione europea debole e al rinnovato aumento dei rendimenti dei Treasury. Inoltre, la situazione di stallo a Washington sta influenzando negativamente le azioni. Tuttavia, i titoli hanno ricevuto un inaspettato supporto dai commenti accomodanti del presidente della Fed di Minneapolis, Kashkari. Kashkari ha dichiarato che lo shutdown del governo e il protrarsi dello sciopero dell’auto potrebbero far rallentare da sole l’economia, richiedendo una minore azione da parte della Fed in termini di politica monetaria.

Oggi l’Italia è al centro dell’attenzione dei mercati dopo la pubblicazione della Nota di Aggiornamento al Documento di Economia e Finanza (NADEF) ieri sera. Le revisioni apportate hanno ridotto le previsioni economiche e hanno portato il deficit a un livello più elevato. Per essere precisi, il deficit previsto per il 2023 è stato fissato al 5,3% del PIL, mentre il governo ha aumentato l’obiettivo di disavanzo per il 2024 al 4,3% del PIL, rispetto al precedente 3,7%. Inoltre, le prospettive di crescita economica sono state riviste al ribasso, con una stima di crescita del PIL italiano pari all’0,8% per quest’anno, in calo rispetto all’1% previsto in precedenza. La coalizione di destra guidata da Giorgia Meloni affronta ora una sfida delicata nella preparazione del bilancio. Deve trovare un equilibrio tra la necessità di rassicurare i mercati globali, dimostrando un impegno per la disciplina fiscale, e il desiderio di mantenere le promesse elettorali di tagli fiscali. Inoltre, l’Italia si trova di fronte al mancato rispetto del limite del 3% di deficit imposto dalle regole europee, con previsioni che indicano un deficit al 4,3%, 3,6% e 2,9% nei prossimi tre anni, mettendo Roma sotto pressione politica da parte di Bruxelles. Nonostante ciò, il mercato sembra aver risposto positivamente, con lo Spread in lieve calo.

Gabriel Debach

eToro Italian Market Analyst

Seguimi anche su:

LinkedIn

Twitter

Faceboo.k

Instagram

eToro

Disclaimer: Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l'esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l'accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Mercati globali: rendimenti e petrolio guidano la tendenza

Pubblicato 28.09.2023, 09:22

Mercati globali: rendimenti e petrolio guidano la tendenza

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.