Il contante non è più spazzatura, grazie ai tassi di interesse decisamente più alti. Migliorano anche i rendimenti trailing sugli asset di rischio.

Il motivo del cambiamento dei livelli dei payout, ovviamente, è la serie di aumenti dei tassi della Federal Reserve e di altre banche centrali in tutto il mondo. Il cambiamento più cospicuo è quello di disponibilità liquide e mezzi equivalenti, come i titoli del Tesoro USA a 3 mesi, che rendono attualmente il 4,84% al 22 febbraio.

Il fascino di bond governativi a breve scadenza, fondi monetari e simili è il maggiore da anni, ricorda un analista. Jim Bianco di Bianco Research afferma:

“Si possono avere due terzi dell’apprezzamento a lungo termine del mercato azionario senza alcun rischio. Questo comporterà una forte competizione per il mercato azionario. E potrebbe risucchiare soldi dal mercato azionario”.

Rendimenti più alti corrispondono a prezzi più bassi per gli asset di rischio, dunque l’avvertimento di Bianco non è da ignorare. Ad un certo punto, i tassi di payout più alti di titoli azionari, bond a più lunga scadenza e azioni immobiliari diventano troppo allettanti per passare oltre. Siamo al punto di livelli di payout massimi? Forse no, in parte perché si prevede che la Fed alzi ancora i tassi al prossimo vertice del FOMC. Ma guardare non costa niente.

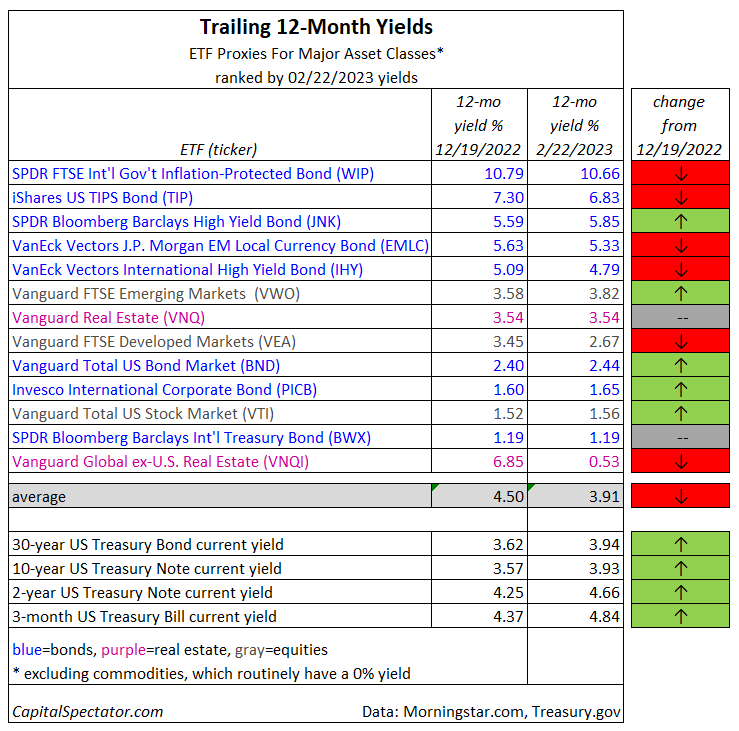

Rivedendo i rendimenti trailing delle principali classi di asset, in base ad una serie di ETF di riferimento, notiamo un campo competitivo nel complesso rispetto alla liquidità. Decidere in anticipo se questi payout più alti sono genuini richiede un’analisi attenta. Ma, come prima approssimazione, è utile comparare gli ultimi rendimenti. Su questo fronte, i tassi di payout restano relativamente allettanti nel complesso.

Il rendimento medio per le principali classi di asset è sceso al 3,91%, in base ai dati disponibili fino al 22 febbraio, secondo Morningstar.com. Si tratta di un calo dalla media del 4,50% del nostro precedente aggiornamento di metà dicembre, seppur in netto rialzo rispetto ad uno o due anni prima.

In particolare, il portafoglio di rischio è competitivo con i Treasury USA per le scadenze a 10 e 30 anni. Si può ottenere un rendimento più alto dei governativi a breve scadenza, ma puntare tutto con un’allocazione del 100% in liquidità ed equivalenti è estremo e quasi certamente avrà una performance inferiore rispetto ad una serie diversificata di asset di rischio a più lungo termine. Soprattutto quando si viene pagati di più per sopportare la volatilità a breve termine degli asset di rischio di questi tempi.

Ma, come suggerisce Bianco, la volatilità a breve termine potrebbe essere problematica nell’immediato futuro. In altre parole, nessuno regala (ancora) niente nella disperata ricerca del rendimento. È ancora necessaria la gestione del rischio. Diversificare tra classi di asset può aiutare. È inoltre consigliato studiare lo storico dei payout di un dato fondo, e ipotizzare l’andamento futuro dei tassi di interesse e di altri macro-fattori.

Bisogna anche ripensare il ruolo della liquidità, e il suo aumento del rendimento, come classe di asset. Inoltre, acquistare singoli buoni del Tesoro, compresi quelli indicizzati sull’inflazione, è allettante di questi tempi, per avere dei rendimenti reali e/o nominali più alti.

Ricordate anche che i rendimenti dei payout trailing per titoli azionari ed altri asset di rischio non sono garantiti (contrariamente agli attuali rendimenti dei bond governativi). E c’è la possibilità che qualunque cosa guadagnate in payout più alti possa essere spazzata via con prezzi delle azioni più bassi.

Ciononostante, l’aumento dei tassi di payout è un segnale che probabilmente guadagnerete di più in rendimento con un portafoglio di rischio, rispetto agli anni prima che la Fed cominciasse ad alzare i tassi, nel marzo 2022. Non è una cura miracolosa, certo, ma è un nuovo fattore da considerare per aggiornare le strategie di allocazione degli asset.