La banca centrale giapponese continua il grande esperimento monetario come nazione sviluppata più indebitata.

Mercoledì lo yen giapponese (JPY) è sceso del 2,7% rispetto al dollaro. Tuttavia, il crollo è stato annullato nel corso della giornata. Tra le banche centrali del mondo, la Banca del Giappone (BOJ) continua la sua politica monetaria ultra-allentata. Cosa rende il Giappone diverso e questo è sostenibile?

Giappone: l’eccezione rispetto alla folla delle banche centrali

Mentre la Federal Reserve e la Banca Centrale Europea (BCE) hanno adottato una politica ultra-aggressiva con tassi di interesse del 4,5% e del 2,5%, la Banca del Giappone è ancora ultra-cauta. La BOJ è l’unica grande banca centrale con un tasso di interesse negativo, pari a - 0,1%.

A causa di questa inversione, abbiamo assistito anche a una relazione inversa tra l’indice del dollaro (DXY) e le sue valute ponderate. Con un peso del 57,6% per l’euro (EUR) e del 13,6% per lo yen giapponese (JPY), entrambi sono scesi a causa del rafforzamento del dollaro nel corso del 2022.

Fonte immagini: Trading View

Il motivo è semplice. In quanto valuta di riserva mondiale, il dollaro si è rafforzato quando la Federal Reserve ha iniziato ad aumentare i tassi di interesse nel marzo 2022. In altre parole, i tassi di interesse aumentano il costo del capitale, il che significa che c’è meno liquidità.

E con il prosciugamento della liquidità globale, aumenta la domanda per la valuta di riserva globale, il dollaro. Naturalmente, la Fed ha iniziato ad aumentare i tassi di interesse ha agito in modo aggressivo per arrestare il tasso di inflazione elevato da 40 anni. In Giappone, il tasso di inflazione core (che esclude energetici e generi alimentari) non è altrettanto elevato: lo scorso ottobre ha toccato un massimo di 8 anni al 3%, mentre attualmente è al 3,7%.

Come la Federal Reserve, anche la BOJ ha un obiettivo di inflazione del 2%. Durante i rialzi della Fed dello scorso anno, lo yen giapponese ha toccato un minimo di 32 anni rispetto al dollaro. Tuttavia, è bene ricordare che la debolezza della valuta nazionale rende le esportazioni del Paese più attraenti sui mercati esteri.

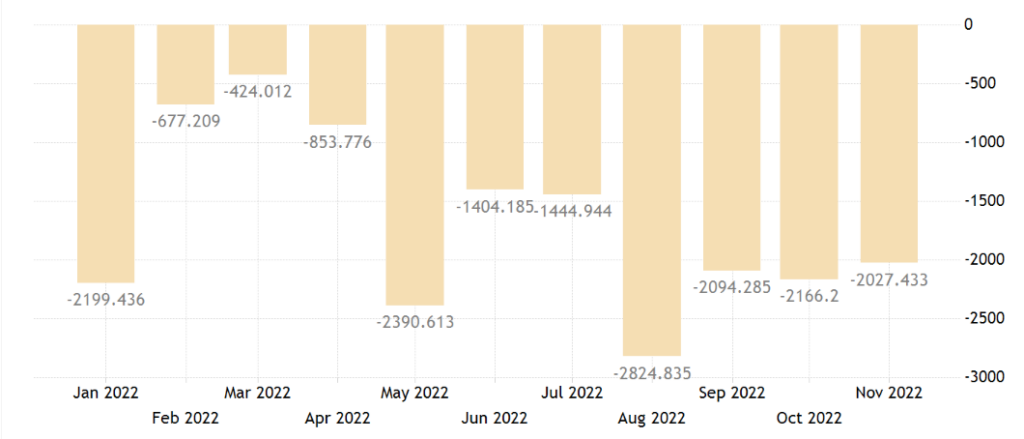

Il problema è che il Giappone è stato un importatore netto per diversi decenni. Nel novembre 2022, il deficit commerciale del Giappone ha raggiunto i 2.000 miliardi di yen (14,8 miliardi di dollari).

Fonte immagine: Tradingeconomics.com, fonte: Ministero delle Finanze giapponese

Pertanto, il persistente deficit commerciale del Giappone sta esercitando una pressione sullo yen affinché si indebolisca ulteriormente, poiché importa più di quanto esporta. In altre parole, il Giappone dovrà acquistare più valute estere per pagare le importazioni, cioè il dollaro, rendendo così il dollaro forte e indebolendo lo yen.

In che modo il Giappone utilizza il controllo della curva dei rendimenti (YCC) per mantenere lo yen a galla?

Con un tasso di interesse giapponese ancora negativo, pari a -0,1%, come può la BOJ sostenere lo yen con una politica monetaria così ultra allentata? Dopo tutto, la Fed non ha forse rafforzato il dollaro aumentando i tassi di interesse?

E il Giappone, importatore netto, non ha forse bisogno di aumentare la domanda di valuta nazionale? Si scopre che esiste uno strumento per attirare gli investimenti esteri, che potrebbero così aumentare la domanda di yen. Si tratta del cosiddetto controllo della curva dei rendimenti (YCC).

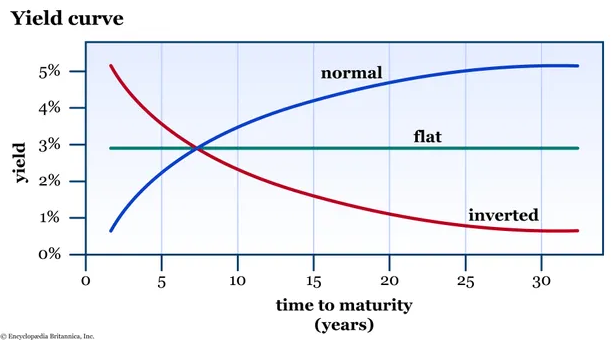

La curva dei rendimenti rappresenta la differenza tra le scadenze del debito pubblico - obbligazioni. Pertanto, una tipica curva dei rendimenti tende ad inclinarsi verso l’alto, rappresentando i tassi di interesse a lungo termine più alti di quelli a breve termine. Ciò si verifica in un’economia sana perché gli investitori hanno prospettive positive.

Fonte immagine: Encyclopædia Britannica, Inc.

Al contrario, la curva dei rendimenti si inverte quando le prospettive future degli investitori sono negative. Ciò significa che i tassi a breve termine sono più alti di quelli a lungo termine. In genere, questo indica una recessione imminente. Con il controllo della curva dei rendimenti (YCC), la Banca del Giappone dispone di uno strumento politico per manipolare i tassi di interesse delle obbligazioni con diverse scadenze.

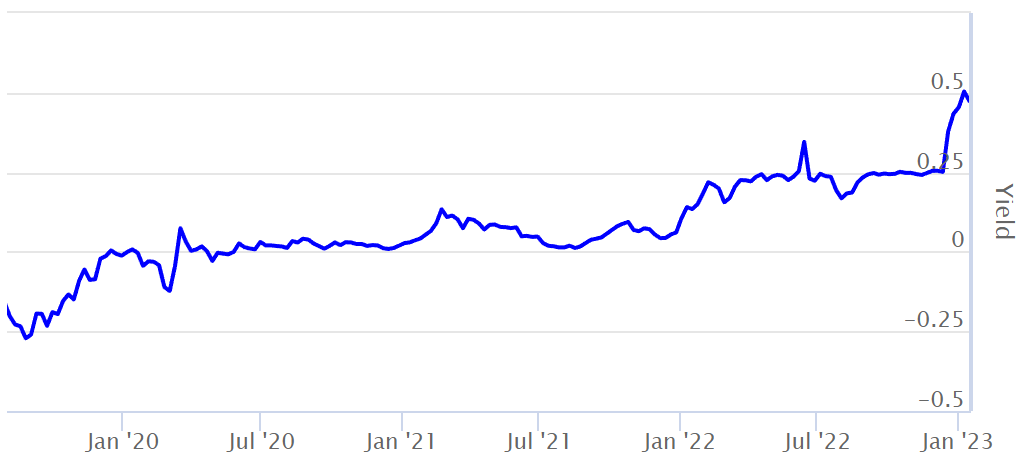

Thereby, the central bank can achieve a target for the yield curve. If that yield curve shape turns a steep upward slope, this is then a signal that long-term interest rates are higher than short-term rates. The Bank of Japan has been doing precisely that by unexpectedly increasing the higher target yield band on the 10-year bond (government debt), up to +0.5% from the prior +0.25%.

In questo modo, la banca centrale può raggiungere un obiettivo per la curva dei rendimenti. Se la forma della curva dei rendimenti assume una forte inclinazione verso l’alto, questo è il segnale che i tassi di interesse a lungo termine sono più alti di quelli a breve termine. La Banca del Giappone ha fatto proprio questo, aumentando inaspettatamente la fascia di rendimento più alta del titolo a 10 anni (debito pubblico), portandola a +0,5% dal precedente +0,25%.

Immagine: worldgovernmentbonds.com

Così facendo, la BOJ cerca di attirare gli investimenti esteri rendendo più attraenti le obbligazioni a 10 anni, il che sosterrebbe lo yen. Allo stesso modo, dato che il tasso di interesse a breve è ancora ultra-dovish, a -0,1%, questo incoraggia i prestiti e la spesa. Di conseguenza, entrambi i fattori dovrebbero stimolare la crescita economica interna.

Tuttavia, la banca centrale giapponese conta sul fatto che l’economia sia sufficientemente forte da poter gestire un aumento dei rendimenti obbligazionari e che il tasso d’inflazione sia sotto controllo.

Qual è la morale della favola?

Se nessuna delle due previsioni della BOJ si concretizza in termini di inflazione e salute economica, il Giappone potrebbe trovarsi di fronte ad una stagflazione. Aumentando i rendimenti delle obbligazioni a lungo termine, la BOJ rende più costoso per il governo prendere in prestito denaro. Questo porta a un aumento dei deficit di bilancio e del debito nazionale.

Questo potrebbe essere uno scenario probabile dato che, tra i Paesi del G7, il Giappone ha il più alto rapporto debito/PIL, pari al 262,5%. Ciò significa che il debito del Giappone è più di 2,5 volte la dimensione della sua economia.

In un contesto di prestiti facili, con un tasso d’interesse del -01%, l’inflazione potrebbe salire, con conseguente diminuzione del potere d’acquisto e rallentamento dell’economia. Quando l’alta inflazione e l’alta disoccupazione si combinano, provocando una stagnazione economica, il Giappone potrebbe andare incontro alla stagflazione.

Nel prossimo futuro, il mercato continuerà a shortare i titoli di Stato giapponesi, in quanto gli investitori si aspettano un’uscita dalla politica ultra-allentata e un aumento dei tassi di interesse.

Questo perché il valore delle obbligazioni esistenti diminuirebbe quando ne vengono emesse di nuove a tassi più alti. Di conseguenza, questo ha causato la volatilità dello yen a breve termine mercoledì.

***

Questo articolo è stato pubblicato originariamente su The Tokenist. Consultate la newsletter gratuita di The Tokenist, Five Minute Finance, per un’analisi settimanale delle principali tendenze della finanza e della tecnologia.