Altra settimana, altra sorpresa al rialzo di un indicatore sull’inflazione. L’indice IPC core ha raggiunto un nuovo massimo su base annua (y/y): è almeno la terza volta che ci aspettavamo un picco per poi essere delusi.

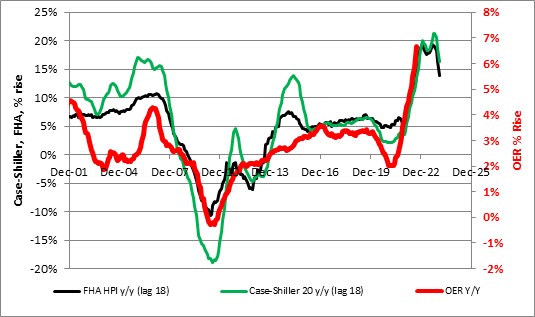

La scorsa settimana avevo detto di volermi focalizzare sui servizi core affitti esclusi. I prezzi delle case, in ritardo, influenzano gli affitti; quindi non ne vedremo l’impatto per almeno 18 mesi (grafico sotto, fonte Bloomberg). Dovremmo vedere presto un plateau degli affitti, anche se ci vorrà un po’ per una decelerazione significativa.

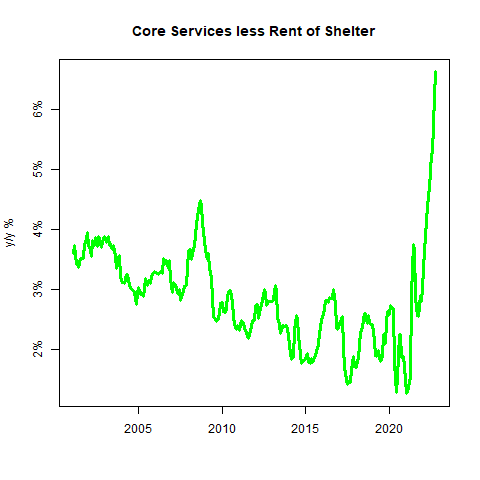

I servizi core affitti esclusi sono un altro paio di maniche. Questa categoria rappresenta circa il 25% dell’indice IPC generale, e circa un terzo dell’IPC core. Comprende elementi come servizi ospedalieri, medici, finanziari, legali, telefonici, ecc. Tutti questi servizi sono legati ai compensi. Ecco un grafico dei servizi core, affitti esclusi, su base annua.

Fonte: Enduring Investments

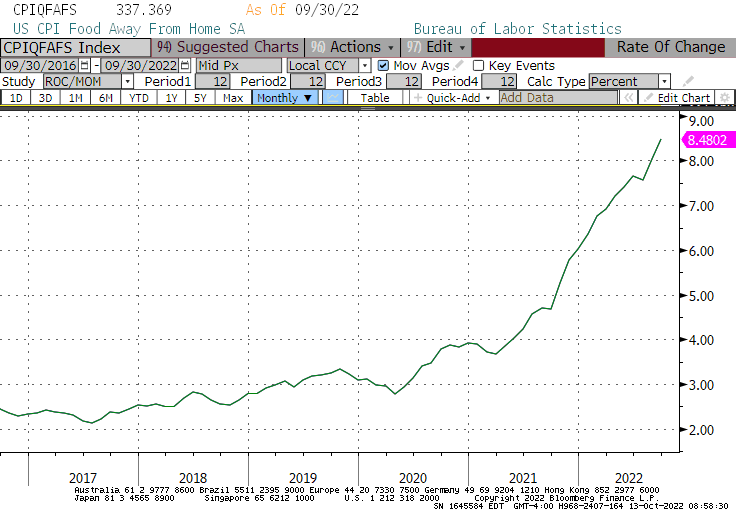

È emblematica, forse, la categoria Pasti non in casa. Sebbene i prezzi delle materie prime alimentari abbiano cominciato a scendere al punto che l’aumento su base annua della categoria Pasti in casa si è ribaltato questo mese, l’altra categoria continua ad accelerare, con camerieri ed altri lavoratori che diventano sempre più costosi. (Vedi grafico).

Fonte: Bloomberg

Perché è importante questo mese? Negli ultimi verbali del FOMC vale la pena notare questo dettaglio:

“I partecipanti concordano che l’incertezza legata alle prospettive economiche è alta e che i rischi per le prospettive di inflazione sono stati aumentati. Alcuni partecipanti hanno notato che l’aumento delle tensioni lavorative, una nuova serie di aumenti dei prezzi globali dell’energia, ulteriori problemi di approvvigionamento ed un trasferimento maggiore del previsto degli aumenti dei compensi sui prezzi sono potenziali shock che, se si dovessero concretizzare, potrebbero peggiorare un già grave problema di inflazione. Una serie di membri hanno commentato che la spirale compensi/prezzi non si è ancora sviluppata, ma potrebbe emergere come rischio”.

Se si cerca una spirale compensi/prezzi, la categoria dei servizi core affitti esclusi è il posto da cui cominciare. L’inflazione ad un certo punto comincia a sviluppare slancio. Parte di questo slancio è organico, con i lavoratori che cominciano a chiedere stipendi più alti dato l’aumento del costo della vita. E parte è automatico: in base al livello di inflazione dello scorso anno, le prestazioni previdenziali aumenteranno dell’8,7% il prossimo anno.

Facciamo un passo indietro

Il dato sull’inflazione della scorsa settimana corrobora l’idea di un aumento da 75bps in occasione del prossimo vertice Fed. E ci porta più vicini alla fine degli aumenti, anche se non sappiamo esattamente quando sarà.

Penso che la Fed comincerà a ridurre gli aumenti presto, a meno che l’inflazione non acceleri ancora. Qualcuno pensa che il FOMC comincerà ad alzare i tassi al ritmo di 75bps a vertice fino a quando l’inflazione non scenderà. La Fed, però, ha un’idea di tasso “neutrale” e non alzerà i tassi arbitrariamente sopra quel livello.

Ricordiamoci che la Federal Reserve ha fede nei modelli economici. Credo che, dopo il prossimo aumento, ce ne sarà uno da 50bps, seguito da uno da 25bps e poi da una pausa.

Se l’inflazione dovesse ancora continuare a salire, procederanno con gli aumenti da 25, o forse con uno da 50bps e poi da 25, ma cominceranno a rallentare. Succederà prima se qualcosa dovesse rompersi, com’è successo nel Regno Unito. La debacle delle pensioni britanniche è un duro promemoria per la Fed del perché non voglia che qualcosa si rompa.

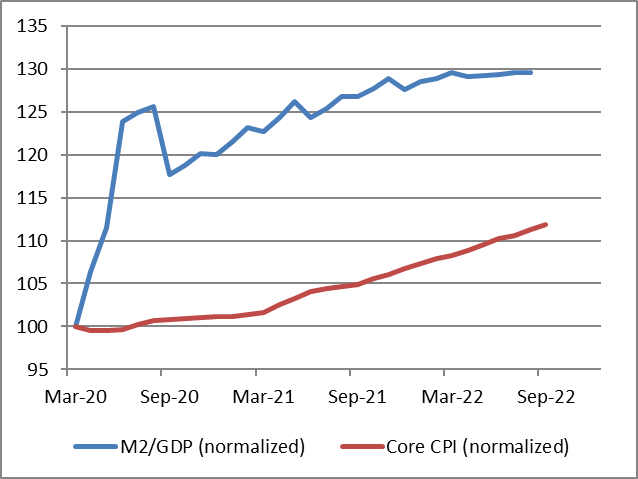

La parte più difficile sarà il bilancio. La riduzione ha ancora molta strada da fare se non vogliamo vedere un IPC core sopra il 5% nel 2023 e ancora nel range del 4% nel 2024. Il livello di prezzo sta cercando di tenere il passo con la crescita del denaro, come si vede nel grafico sotto, ed ha ancora molta strada davanti.

***

Nota: La mia società e/o i fondi e i conti che gestiamo hanno posizioni su bond indicizzati sull’inflazione e varie materie prime e future finanziari, nonché ETF, che potrebbero essere citati nei miei articoli.