La divergenza sempre più marcata tra i mercati azionari e l'economia è un fenomeno evidente. Mentre i mercati azionari guardano al futuro, i dati economici riflettono il passato. Nella recente seduta caratterizzata da battute d'arresto economiche, come il rallentamento in Europa, la recessione nel Regno Unito e in Giappone, e le vendite al dettaglio negli Stati Uniti, i mercati azionari hanno sorprendentemente chiuso in rialzo in tutte le principali piazze finanziarie globali.

Il mercato americano ha mostrato un deciso interesse per le small cap insieme a tre settori che sin dall'inizio dell'anno stanno registrando performance inferiori: Real Estate, banche e utilities. Questo indica che gli investitori sembrano percepire la situazione attuale come ancora favorevole, seguendo la prospettiva nota come "goldilocks". Questa visione ottimistica persiste nonostante i dati sull'inflazione al consumo elevata di martedì e le vendite al dettaglio deboli della recente seduta; tuttavia le richieste di sussidi di disoccupazione inferiori alle previsioni hanno sostenuti i Treasury statunitensi e creato un certo grado di fiducia nel mercato azionario. Proprio a tal riguardo, un dato interessante è l'aumento significativo registrato dal Russell 2000, il benchmark delle small cap americane, che ha segnato un aumento notevole (+2,45% nella seduta di ieri) e sovraperformando l'S&P 500 di oltre sei volte negli ultimi 5 giorni di negoziazione. Senza sorprese nella sessione odierna, l'S&P 500 ha recuperato le perdite di martedì, portando la performance settimanale in territorio positivo e potenzialmente estendendo a 6 le settimane consecutive di profitti.

Il rapporto statunitense sulle vendite al dettaglio di gennaio rivela un rallentamento della spesa delle famiglie, con una diminuzione dello 0,8% rispetto al mese precedente, principalmente a causa di un marcato calo delle vendite alle stazioni di servizio. Tuttavia, escludendo categorie come automobili, benzina, cibo e materiali da costruzione, la spesa è scesa dello 0,4% su base mensile. Questo dato si collega alle preoccupazioni di inizio settimana riguardo a un'inflazione persistente, suggerendo che la debolezza nella spesa delle famiglie supporta l'idea di un'andamento moderato dell'inflazione. La reazione dei mercati obbligazionari è in linea con l'aspettativa che la Federal Reserve possa considerare tagli ai tassi quest'estate. D'altra parte, i dati occupazionali mostrano una resistenza continua. Le richieste iniziali di sussidi di disoccupazione sono scese a 212.000, la miglior lettura in oltre un mese, indicando una buona salute generale del mercato del lavoro. Nonostante le variazioni settimanali, questi dati supportano l'idea che il mercato del lavoro rimanga robusto, anche se si prevede un graduale indebolimento nel corso dell'anno, compreso un rallentamento nella crescita salariale. Complessivamente, la combinazione di dati sulla spesa e sul mercato del lavoro suggerisce un'economia resiliente, che potrebbe rallentare ma non crollare nella prima metà del 2024.

Il rallentamento economico è maggiormente evidente in Europa. Recentemente, la Commissione europea ha rivisto al ribasso le sue previsioni economiche, proiettando ora una crescita del PIL dell'0,8% anziché dell'1,2% nel 2024, mentre l'inflazione è prevista al 2,7% (rispetto al precedente 3,2%). Tuttavia, va notato che questo dato è quasi in linea con l'ultima proiezione dello staff della BCE di dicembre. Rallentamento che si è tradotto in recessione tecnica invece per Regno Unito e Giappone, insieme a Irlanda e Finlandia. Il gruppo di nazioni in recessione tecnica si è ora esteso a nove, includendo anche Estonia, Moldavia, Danimarca, Lussemburgo e Perù.

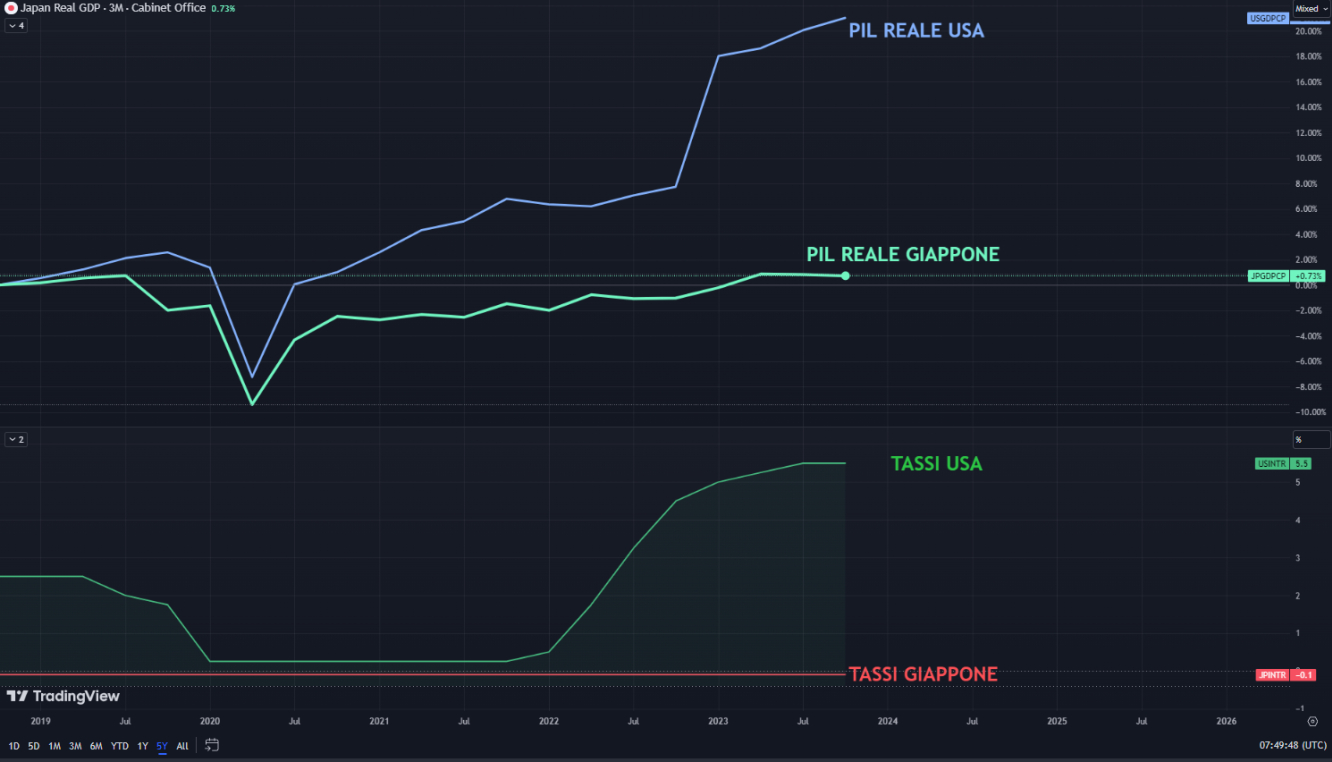

La recessione tecnica in Giappone si è acuita con la perdita del terzo posto tra le maggiori economie mondiali, superata dalla Germania. Questo spostamento è stato in parte causato dal deciso deprezzamento dello Yen nelle comparazioni in dollari. Parallelamente a questa sfida economica, l'indice nazionale giapponese ha raggiunto nuovi massimi degli ultimi 35 anni, e c'è la possibilità che li superi presto. Nonostante questi successi finanziari, l'economia giapponese stenta a riprendersi, nonostante l'adozione di politiche a tassi d'interesse negativi. La situazione attuale rende ora meno probabile un cambiamento nei tassi di interesse. Ciò solleva la domanda se il Giappone sia entrato nella "trappola della liquidità", uno stato in cui i tassi di interesse sono già bassi, ma le politiche monetarie tradizionali perdono efficacia nel stimolare l'economia. Questo fenomeno potrebbe essere indicativo delle sfide che il Giappone sta affrontando nel cercare di stimolare la crescita.

Un confronto interessante emerge osservando il PIL reale degli Stati Uniti e del Giappone negli ultimi 5 anni. Mentre il PIL reale statunitense è cresciuto del 21%, il tasso di crescita giapponese è stato limitato allo 0,7%. Questo divario persiste nonostante i tassi di interesse giapponesi siano rimasti in territorio negativo. La situazione evidenzia le sfide uniche che il Giappone sta affrontando nella gestione della sua economia e nell'adozione di politiche efficaci per promuovere la crescita e contemporaneamente contrastare l'inflazione. Va notato che l'ultima volta che il Giappone è stato in recessione è passato più di un decennio. Inoltre, la Banca del Giappone detiene ora il 48% di tutti i titoli di Stato in circolazione, rispetto al 10% di oltre 10 anni fa.

Tornando in Europa, ieri la Presidente della BCE Lagarde ha ribadito nelle sue osservazioni pubbliche di ieri che il processo di disinflazione è ben avviato. Tuttavia, ha anche ribadito la necessità di ulteriori conferme prima di tagliare i tassi, sottolineando che la crescita dei salari continua ad essere forte in presenza di mercati del lavoro rigidi e di richieste di compensazione dell'inflazione da parte dei lavoratori.

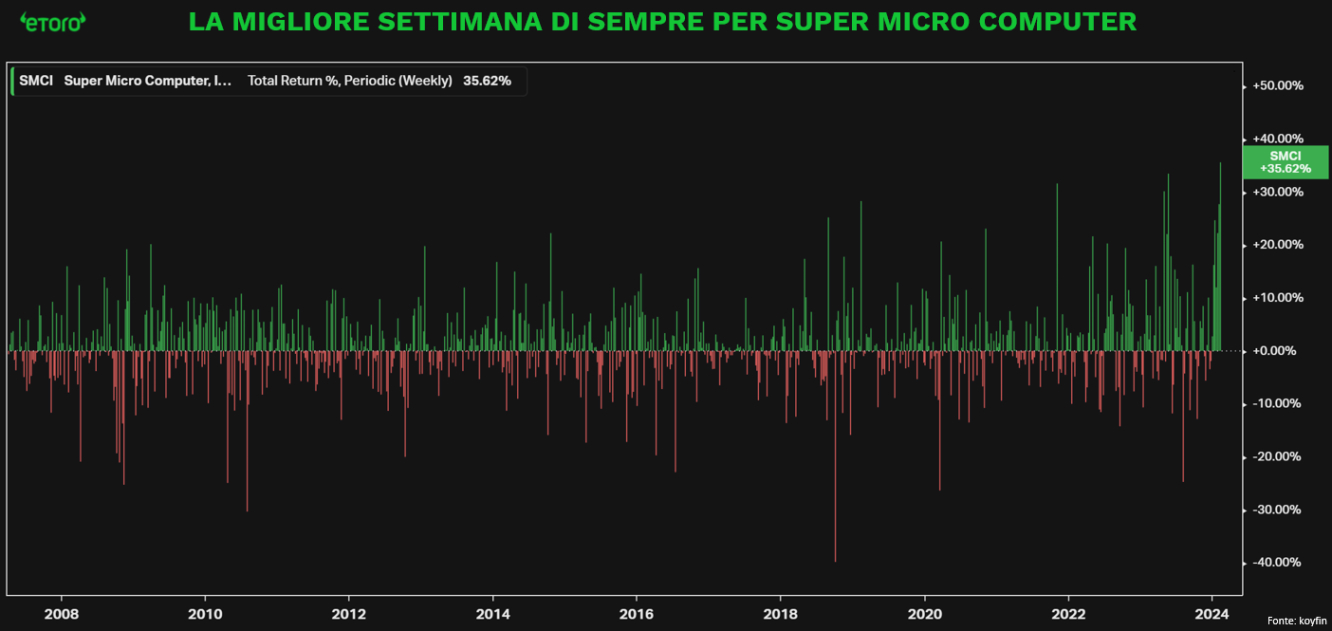

Mentre NVIDIA Corporation (NASDAQ:NVDA) rimane al centro dell'attenzione per il sorpasso di Amazon (NASDAQ:AMZN) e Alphabet (NASDAQ:GOOGL), un'altra azienda, Super Micro Computer, originaria di San Jose, California, sta emergendo come una nuova "meme stock", riportando alla memoria titoli come GameStop. Super Micro Computer si specializza nello sviluppo e nella produzione di soluzioni server e di archiviazione, e ha guadagnato notorietà per aver creato il primo server a 1 unità con 1 petabyte di storage al mondo. La crescita di Super Micro Computer è stata notevole, registrando un aumento del 253% quest'anno e del 246% l'anno precedente, e con questa settimana che segna un record storica societario grazie ad un incremento del 35%.

Per mettere in prospettiva questa crescita, nel corso dell'ultimo anno NVIDIA ha registrato un aumento del 216%, mentre Super Micro Computer ha sorpassato notevolmente questa percentuale con un +980%. Inoltre, va notato che il P/E forward di Super Micro Computer è attualmente di 37.7x, superiore anche al 35.8x di NVIDIA.

L'RSI giornaliero di Super Micro Computer ha appena chiuso la giornata a 96.4 mentre il titolo si è spinto oltre il record di 1.000 dollari/azione. C'è solo una società nella storia che è riuscita a segnare una chiusura giornaliera con un RSI giornaliero superiore a 97: Gamestop il 27 gennaio 2021, il giorno prima che il titolo raggiungesse il picco nel rally dei "meme stock". Super Micro Computer, con un notevole aumento del 253% nel 2024 e solo 8 sessioni di correzioni durante l'anno, sta attirando l'attenzione degli investitori. L’invito all’attenzione è d’obbligo.

Gabriel Debach

eToro Italian Market Analyst

Disclaimer: Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l'esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l'accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Prospettive Contrapposte: Mercati Azionari Ottimisti, Economie in Recessione

Pubblicato 16.02.2024, 09:32

Prospettive Contrapposte: Mercati Azionari Ottimisti, Economie in Recessione

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.