Sarà una settimana febbrile per i titoli azionari, con il vertice FOMC e i report sugli utili di tutte le mega-cap. Il mercato sembra eccessivamente compiaciuto a questo punto, con il VIX scambiato a 23 e il VVIX a 84,5. Il VIX a 23 al momento è al minimo di quest’anno, il che mi sembra strano in vista di un vertice del FOMC.

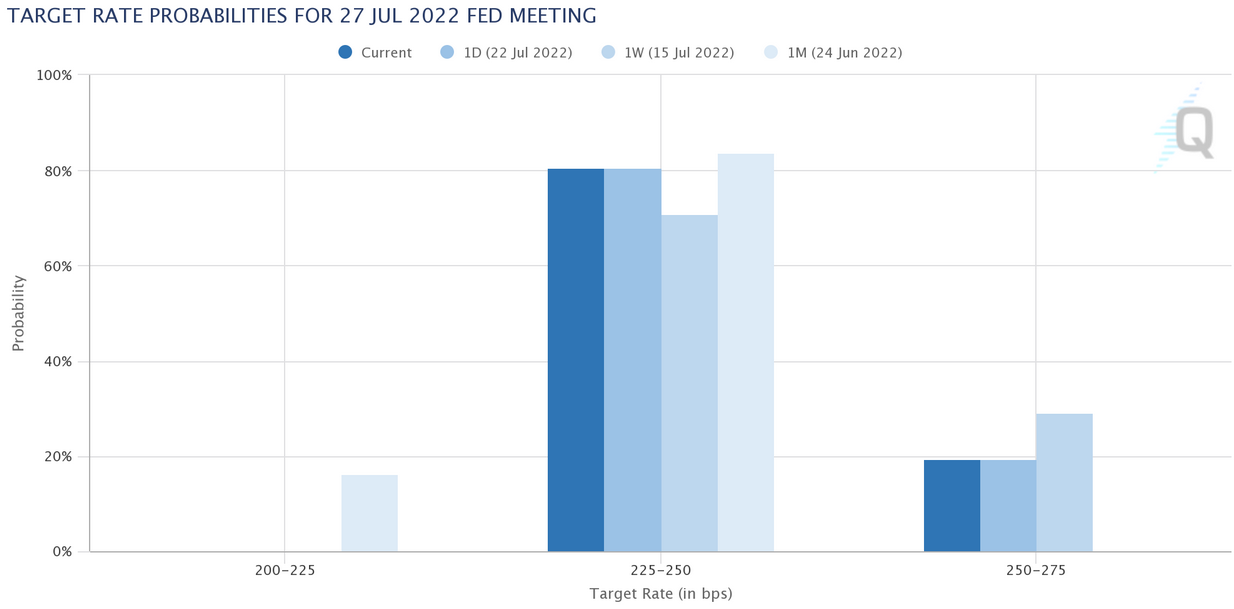

La Fed probabilmente alzerà i tassi di 75 bps e lo strumento Fed Watch CME suggerisce persino una probabilità del 20% di un aumento di 100 bps.

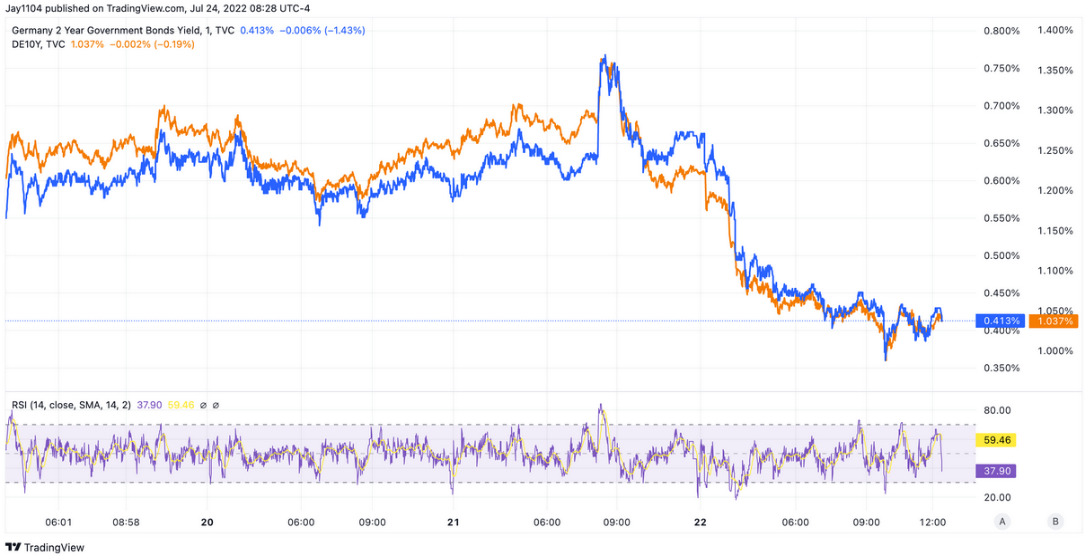

I tassi sono scesi bruscamente venerdì, ma soprattutto per il forte ribasso dei tassi europei, con i bond a 2 anni tedeschi in calo di 23,5 bps a 41 bps. Sì, il rendimento a 2 anni tedesco è crollato del 36% venerdì. Il rendimento dei decennali tedeschi è sceso di 18 bps all’1,04%. Il calo dei rendimenti europei è perlopiù dovuto al non-approccio della BCE alla politica monetaria. La BCE ha alzato i tassi di 50 bps giovedì scorso ma non ha dato indicazioni sul vertice di settembre ed ha sottolineato che il rialzo non cambierà il previsto tasso terminale.

Malgrado il tasso dei decennali USA sia sceso di 12 bps venerdì, lo spread tra i decennali USA e tedeschi è aumentato di 5 bps. E probabilmente aumenterà ancora, soprattutto se la Fed dovesse implementare ed indicare altri rialzi in futuro.

Intanto, giovedì scorso, la BoJ ha lasciato invariata la politica monetaria, il che significa che il mercato dei bond nipponici continuerà a contribuire a pesare sui tassi globali. Al momento, lo spread tra i decennali USA e nipponici è altissimo. Con la BoJ che continua a controllare la curva del rendimento, sarà difficile per i rendimenti USA salire di molto per il momento, visto che lo spread ha già superato i massimi storici.

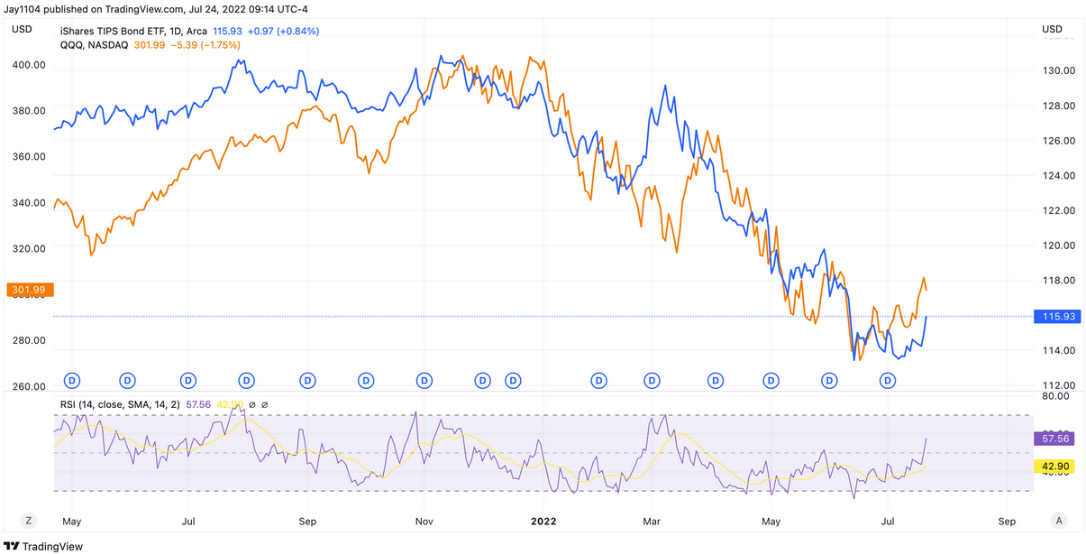

E quindi il ribasso dei rendimenti di venerdì è meno un riflesso della situazione economica negli USA e più un riflesso dell’intervento della banca centrale della fine della scorsa settimana. È essenziale questo aspetto, perché le aspettative sull’inflazione non sono scese venerdì, malgrado il calo dei rendimenti. Ciò significa che i rendimenti reali sono scesi per tenere il passo con il calo dei rendimenti nominali, per tenere stabile il pareggio di inflazione. Di conseguenza, il TIP ETF è schizzato. Ed ha contribuito a chiudere un po’ il divario tra il QQQ e il TIP.

NASDAQ

I future NASDAQ sono in un canale ascendente e, a questo punto, il rialzo dai minimi del 13 luglio ai massimi del 22 luglio equivale a quello dai minimi del 17 giugno ai massimi del 27 giugno, suggerendo il completamento del ritracciamento dai minimi di giugno. E questo potrebbe indicare che i future si dirigono di nuovo verso la parte inferiore del canale di trading.

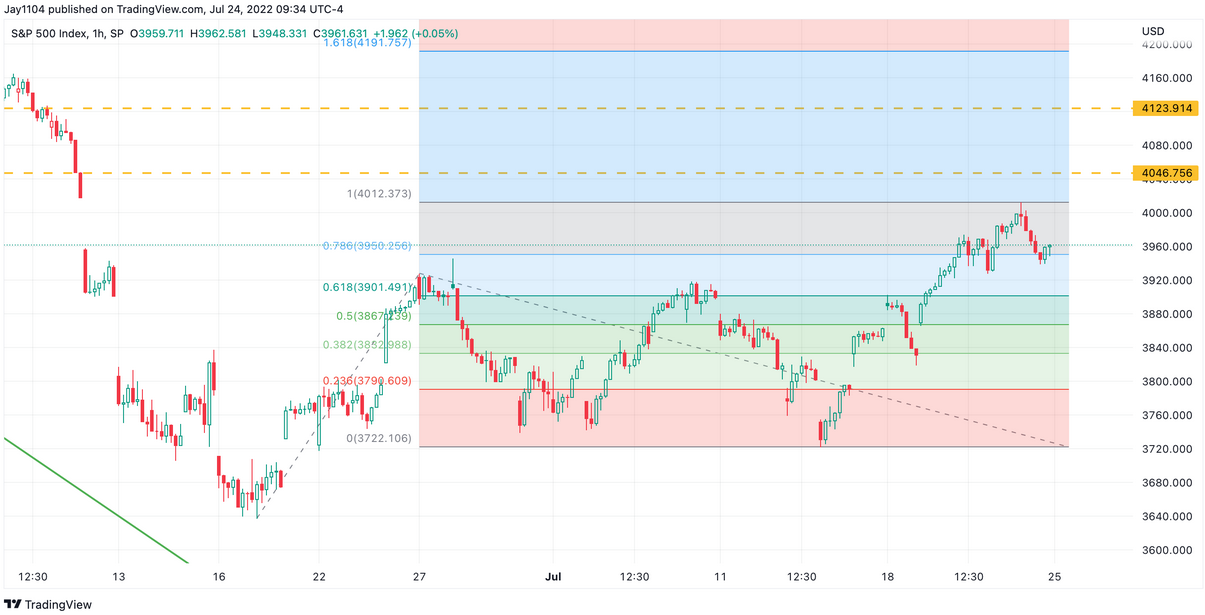

Indice S&P 500

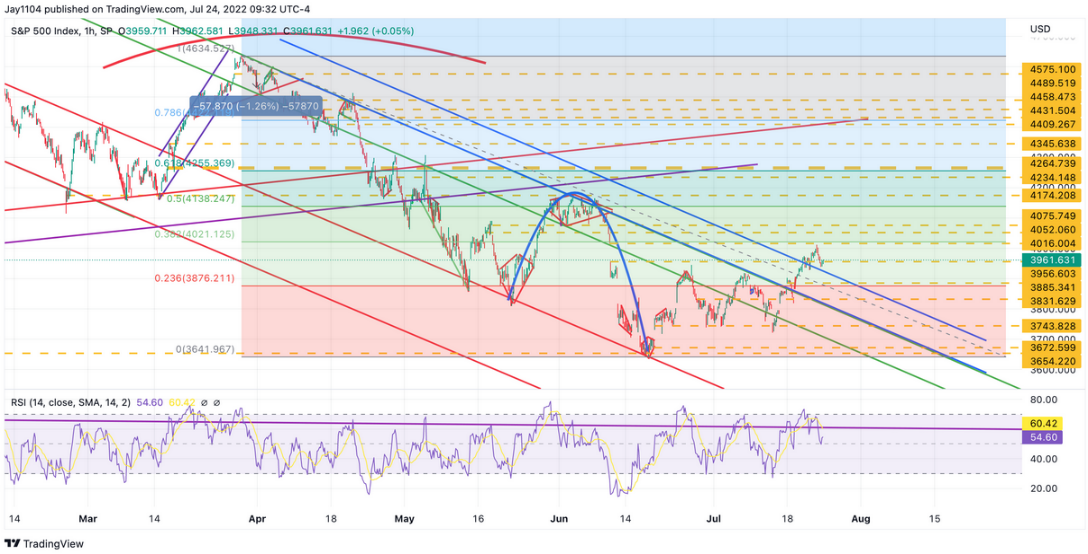

Intanto, l’S&P 500 ha completato un ritracciamento del 38,2% della sua mossa al ribasso dal massimo del 30 marzo al minimo del 17 giugno.

L’S&P 500 ha anche visto un’estensione del 100% dal minimo del 17 giugno al massimo del 27 giugno …

Ed un’estensione del 161,8% del minimo del 30 giugno al massimo dell’8 luglio.

Sembra che i massimi visti venerdì possano essere il posto perfetto perché l’S&P 500 si trovi almeno ad un apice a breve termine. Posto persino migliore per vedere un brusco ribasso e, considerato quanto è basso il VIX, non ci vorrebbe molto perché questo mercato scenda colmando un gap a 3.830, il primo obiettivo più ragionevole.

Visa

Visa (NYSE:V) pubblicherà i risultati questa settimana, con l’inflazione a quasi il 9% ed una forte crescita del PIL nominale. Penso che Visa trarrà grande vantaggio da questo contesto, dal momento che i pagamenti sono nominali e non rivisti sull’inflazione. Per me, Visa e Mastercard (NYSE:MA) sembrano dei buoni rifugi dall’inflazione ma attirano poca attenzione. Forse questo trimestre le cose cambieranno.

Visa si trova in un trend in discesa significativo, che ha presentato finora resistenza due volte. Sembra una buona impostazione tecnica per un breakout del titolo se la compagnia dovesse dare risultati migliori del previsto.

Mastercard

Anche Mastercard pubblicherà i risultati questa settimana ed ha un’impostazione simile a Visa dal punto di vista tecnico.

Apple

Questa settimana sono attesi anche i risultati di Apple (NASDAQ:AAPL) e ci si aspetta un rallentamento della crescita dei ricavi da servizi. Ma, visti i terribili risultati di Verizon (NYSE:VZ) e AT&T (NYSE:T), non posso non interrogarmi sullo stato di salute del mercato dei dispositivi Apple e sulle potenziali prospettive. Inoltre, Apple probabilmente vedrà un duro colpo su ricavi ed utili per via del dollaro forte, ma il titolo non si sta comportando come se stesse succedendo qualcosa di brutto.