Esattamente un anno fa si concludeva il mercato ribassista.

Ricordate? abbiamo visto l'indice S&P 500 registrare una perdita di oltre il 20% rispetto ai minimi di inizio gennaio fino alla chiusura del 12 ottobre 2022. Il giorno successivo le azioni hanno invertito chiudendo con un +2,60% necessario per porre fine al trend ribassista tanto temuto.

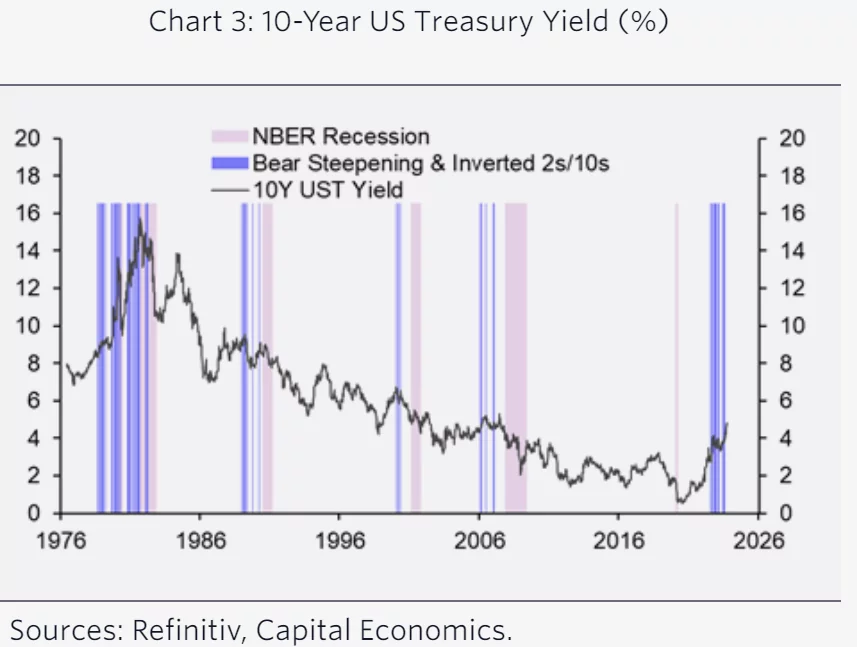

Il mercato obbligazionario USA è passato dall'imminente recessione, la curva ha raggiunto l’inversione più profonda degli ultimi 40 anni, al segnale che i tassi di interesse rimarranno "più alti per un periodo più lungo". Nell'ultimo periodo i rendimenti a lunga scadenza si sono spinti decisamente al rialzo avvicinandosi a quelli a breve termine, un "irripidimento" che, per chi non lo sapesse, continua a dare un rinnovato segnale di recessione. Questo momento è conosciuto come "bear steepening" ed è causato dalla forza ancora viva dell’economia USA e alle prospettive della Fed sui tassi più alti.

>>> Accedi agli strumenti di mercato di Investing Pro >>> Provalo GRATIS cliccando QUI

Graficamente l'irripidimento della curva dei rendimenti sembra uno sviluppo positivo che sta ad indicare che l’economia è sottoposta ad un rischio di recessione "minore", ma la storia dice altro. Infatti con il bear steepening, il mercato anticipa una Fed che non ha fretta di tagliare i tassi, con i rendimenti a lungo termine che riflettono tali aspettative aumentando più velocemente di quelli a breve termine.

Come mostra il grafico, questo evento è raro, quando si verifica, ha una percentuale molto più alta di essere seguito da una recessione. Infatti questi movimenti in passato sono stati seguiti da forti cali dei rendimenti dei titoli di Stato USA a lungo termine e dall'inasprimento delle condizioni finanziarie.

>>> Accedi agli strumenti di mercato di Investing Pro >>> Provalo GRATIS cliccando QUI

In questi mesi la correlazione negativa tra le azioni e dollaro è forte. Chiunque abbia combattuto questa tendenza è andato male.

Basti pensare che l'S&P500 ha registrato nuovi massimi di 52 settimane a luglio, esattamente lo stesso periodo in cui il dollaro ha toccato i minimi. Successivamente, il dollaro è riuscito a registrare guadagni positivi per 11 settimane consecutive e questa tendenza, che ha visto invece l'azionario andare al ribasso, non diminuirà finché i livelli non torneranno al di sotto dei 105 da parte dell'indice del dollaro

Inoltre anche altri settori hanno preso una direzione ben precisa, come la tecnologia. L'indice Equal-weight Technology (RSPT) ha superato la resistenza a 3 anni rispetto l'indice Equal-weight S&P 500

Infatti, dopo di lateralizzazione, ha registrato nuovi massimi rispetto ai precedenti del 2020-2021 rompendo la resistenza al livello 0,20. Se la tendenza sarà confermata, potremmo aspettarci una sovraperformance e spinta dell'azionario da parte dei titoli tech nei prossimi mesi.

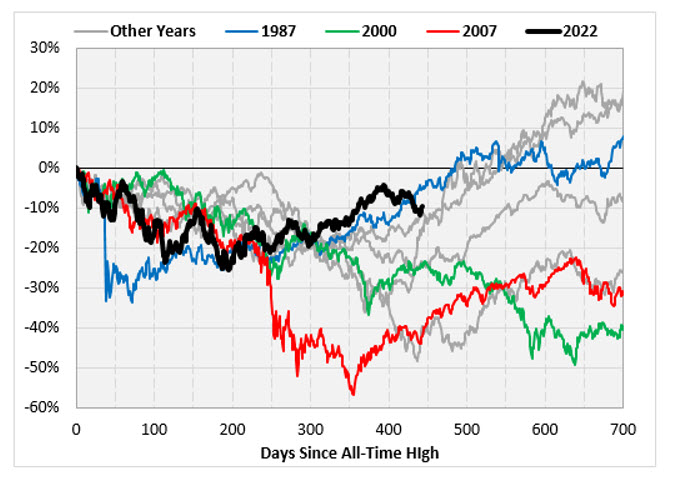

Questo è possibile anche statisticamente, infatti l'indice S&P 500 non registra un massimo storico dal 2022. Questo periodo equivale a 445 giorni di negoziazione, serie che si è ripetuta solo altre 7 volte dal 1955. Dopo questo "digiuno" sono stati necessari mediamente 18 mesi (547 giorni) per nuovi massimi storici, e ad oggi mancano circa 3 mesi.

Allora, come sta andando il mercato?

Le cose non sono così negative come alcuni potrebbero farti credere. Sulla base di questo, non è "irragionevole" essere positivi per i prossimi mesi.

Alla prossima!

>>> Accedi agli strumenti di mercato di Investing Pro >>> Provalo GRATIS cliccando QUI

>>> Iscriviti al mio Webinar gratuito >>> "Applicazione delle Bande di bollinger e del PVT ai grafici. Introduzione di 2 indicatori macro anticipatori da tenere d'occhio!"

Leggi anche: Azioni da comprare ad Ottobre 2023

Per non perderti le mie analisi, ricevere gli aggiornamenti in tempo reale, clicca sul pulsante [SEGUI] del mio profilo!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".