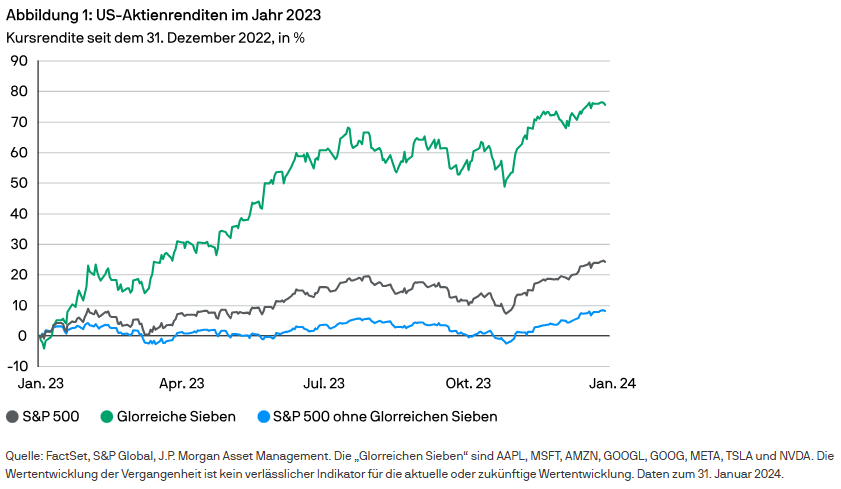

L'anno scorso alcuni titoli hanno dominato la performance dei mercati azionari statunitensi. Gli investitori si sono riversati su un gruppo di titoli che sono diventati noti come i "Magnifici Sette". Queste sette società - Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN), Apple (NASDAQ:AAPL), Meta, Microsoft (NASDAQ:MSFT), Nvidia e Tesla (NASDAQ:TSLA) - provengono da settori diversi ma hanno tutte modelli di business fortemente legati alla tecnologia e all'attuale mania dell'intelligenza artificiale (AI). Molte di queste società hanno presentato ancora una volta risultati eccellenti nell'ultima stagione dei bilanci, portando l'S&P 500 a nuovi massimi.

Nonostante questi risultati impressionanti, raccomandiamo di selezionare con attenzione questi grandi titoli con una visione realistica delle previsioni sugli utili. Su periodi più lunghi, si potrebbero trovare rendimenti più interessanti anche in altre parti dell'indice.

La concentrazione nel contesto

La crescente concentrazione del mercato azionario statunitense ha attirato l'attenzione e sollevato alcune preoccupazioni nell'ultimo anno. Quasi il 90% dei guadagni dell'S&P 500 nel 2023 proveniva da soli sette titoli. Mentre l'indice è salito del 24% nel corso dell'intero anno, il guadagno medio di tutti i titoli inclusi è stato solo dell'8,2%. L'S&P 500 è più concentrato oggi di quanto non lo fosse negli anni 2000 durante la bolla tecnologica. Quindi, per ora, possiamo dire che lo S&P 500 sta salendo anche senza i Magnifici Sette, ma molto più fortemente con loro.

Questa concentrazione è preoccupante?

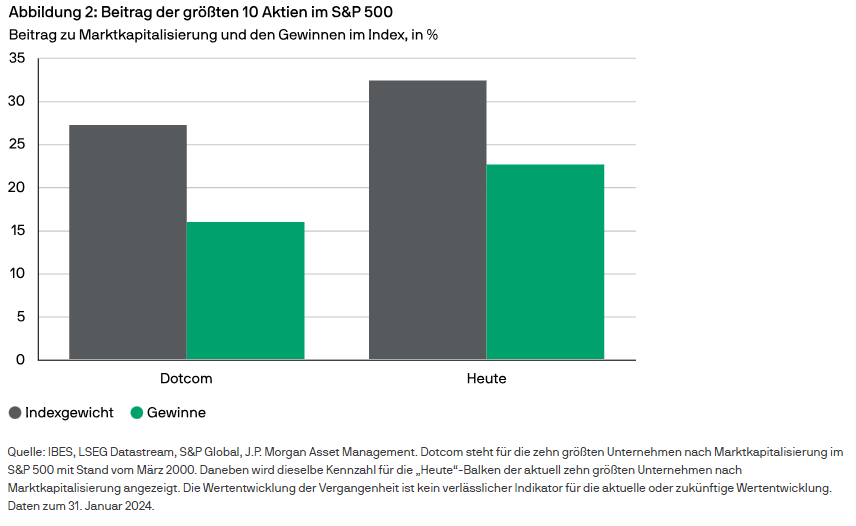

Un aspetto rassicurante del mercato azionario odierno è che le megacapture hanno dimostrato il loro enorme potenziale di guadagno rispetto agli anni 2000. Queste società contribuiscono a un'ampia porzione della capitalizzazione di mercato dell'S&P 500 e generano anche una parte significativa degli utili - più che durante il boom delle dotcom. Le megacapitali di oggi sono quindi redditizie in modo affidabile e le loro valutazioni non si basano solo sulle speranze di crescita futura.

Questo maggiore contributo agli utili è in parte dovuto ai loro elevati margini di profitto. I margini di profitto dei dieci titoli più importanti erano quasi del 20% alla fine del 2023, rispetto al 12% dell'indice nel suo complesso. Se le megacapture continueranno a registrare una crescita degli utili significativamente superiore a quella del resto del mercato, potrebbero gradualmente "crescere" nelle loro elevate valutazioni.

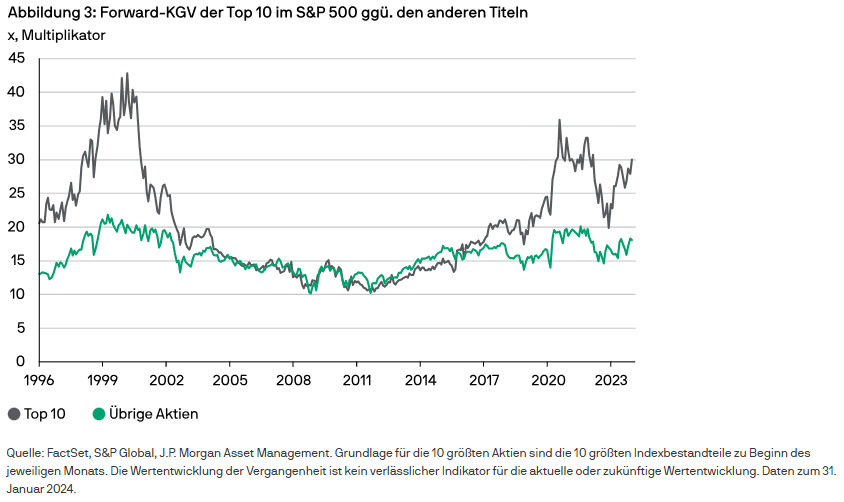

Tuttavia, ad ogni ulteriore risultato trimestrale solido, aumentano anche le aspettative di crescita futura. I dieci titoli più importanti dello S&P 500 sono scambiati con un rapporto P/E a termine di 30, basato su una crescita degli utili prevista più rapida rispetto al resto dell'indice, che ha un rapporto P/E a termine di 18.

La realizzazione di queste aspettative dipende anche dal fatto che l'attuale entusiasmo per l'intelligenza artificiale si riveli giustificato. Sebbene le megacapitali operino in settori diversi, sono accomunate dall'aspettativa che l'IA possa produrre profitti eccezionalmente elevati nei prossimi anni. I produttori di chip si aspettano una forte crescita della domanda, i fornitori di servizi pubblicitari vogliono utilizzare l'IA per migliorare l'esperienza degli utenti e i produttori di automobili stanno pianificando l'utilizzo dell'IA per la guida autonoma.

Se l'entusiasmo per l'IA si rivelasse esagerato, le megacapitali potrebbero faticare a mantenere le attuali previsioni sugli utili. Questo potrebbe portare a una correzione delle loro valutazioni, simile alla bolla delle dotcom.

Un rischio importante è rappresentato da possibili procedimenti antitrust. Quattro dei Magnifici Sette sono attualmente coinvolti in tali procedimenti. Se i verdetti non saranno a loro favore, i margini e gli utili di queste società potrebbero subire pressioni in futuro.

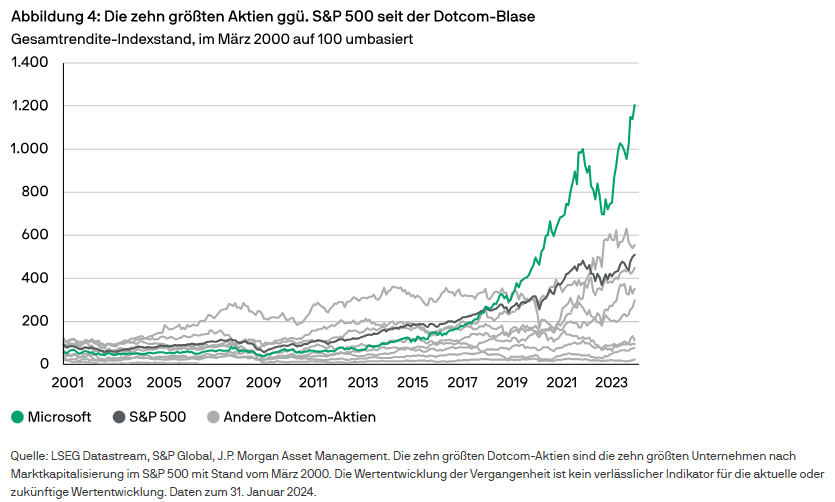

Gli investitori dovrebbero inoltre notare che nei periodi di entusiasmo tecnologico tutte le società spesso ne traggono vantaggio, ma è difficile identificare i vincitori a lungo termine. Durante il boom delle dotcom, Microsoft era scambiata con un P/E a termine di 51, mentre Intel (NASDAQ:INTC) era a 40. Da allora, Microsoft ha registrato un rendimento superiore al 1.100%, molto più del 400% dell'S&P 500. Intel, invece, ha ottenuto solo il 13%. La competenza e le analisi dettagliate sono fondamentali per previsioni affidabili e per un trading di successo sul mercato azionario.

Prospettive per l'S&P 493

Non è certo che l'IA soddisfi le grandi aspettative, ma è improbabile uno sviluppo simile a quello degli anni 2000. I titoli rimanenti - l'S&P 493 - possono recuperare il ritardo?

Se l'IA si trasformerà davvero, anche altri settori dell'economia potrebbero beneficiare di una maggiore produttività e di utili più elevati. Storicamente, i titoli più piccoli e meno costosi spesso sovraperformano dopo periodi di elevata concentrazione e differenziali di valutazione. Nei cinque anni successivi all'aumento del divario di valutazione tra i dieci titoli più importanti e il resto dell'S&P 500, l'S&P 500 a ponderazione uguale ha tipicamente sovraperformato l'indice ponderato per la capitalizzazione di mercato.

Tuttavia, questa convergenza potrebbe richiedere del tempo. Nel breve termine, non è detto che le società più piccole riescano a sovraperformare. Tuttavia, per gli investitori con un orizzonte di medio o addirittura lungo termine, il mercato più ampio offre opportunità promettenti.

Conclusione

I Magnifici Sette hanno un grande significato per il mercato azionario e hanno dimostrato la loro capacità di generare buoni rendimenti. Tuttavia, gli investitori dovrebbero allocare attivamente il loro capitale in queste mega-capitali e favorire le società che hanno le migliori prospettive di soddisfare le elevate aspettative di utili.

L'esperienza passata dimostra che si assisterà a un livellamento dei rendimenti. Nell'attuale situazione di mercato, ci sono buone opportunità per riequilibrare i portafogli ed evitare di fare eccessivo affidamento su un piccolo gruppo di titoli, anche se gloriosi.

È sempre consigliabile una maggiore diversificazione e la presenza in portafoglio di società appartenenti a settori diversi e non dipendenti l'una dall'altra. Inoltre, non dobbiamo concentrarci solo sugli Stati Uniti, poiché vediamo anche ottime aziende in Europa e in Cina e quindi ottime opportunità per noi investitori.

Infine, diamo un'occhiata all'indice S&P 500. Ma non solo: oggi confrontiamo questo indice con la sua controparte europea, l'EuroStoxx600 e l'indice cinese Hang Seng. Riteniamo che si debbano esaminare più da vicino tutti e tre i blocchi economici, poiché in ogni regione ci attendono opportunità di rendimento molto elevate:

Analisi dello S&P 500

L'indice sta mostrando un'ottima forza. È stato estremamente importante che l'indice abbia superato i 5262,26 punti, in quanto ciò ha sottolineato chiaramente che è e rimarrà in un trend rialzista. Non ci aspettiamo più un crollo che spinga il prezzo al di sotto del minimo di 3491,58 punti.

Al contrario, riteniamo che continuerà a muoversi verso l'alto nel lungo termine. Vediamo l'obiettivo a lungo termine nell'area del riquadro rosso in cima al grafico a 6423,27 punti e 8235,41 punti. Ci saranno certamente correzioni più forti nel dettaglio, ma non metteranno più a rischio la tendenza al rialzo.

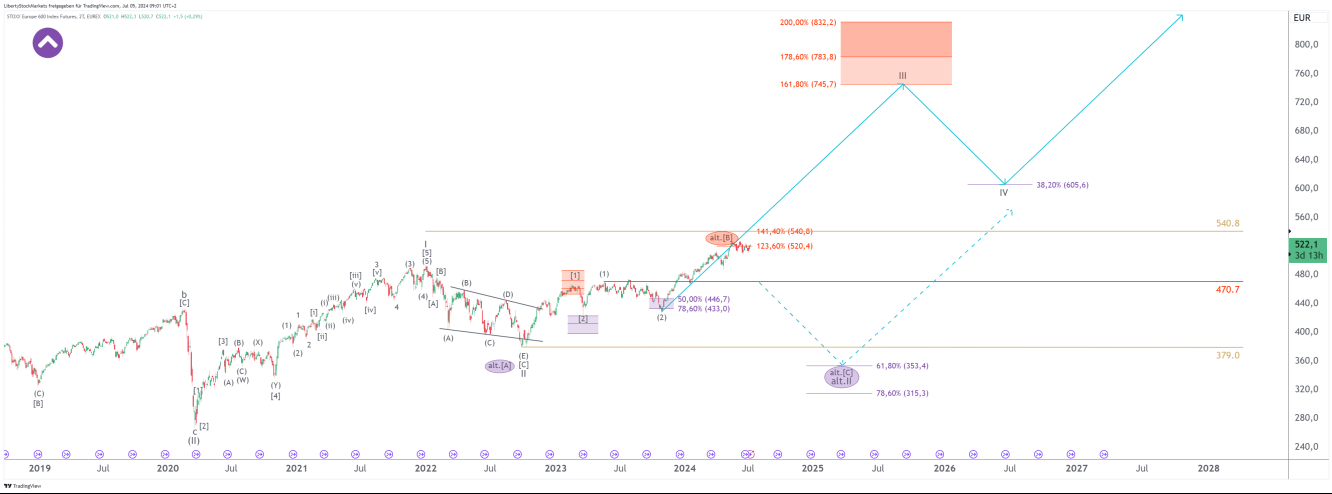

EuroStoxx600

L'indice EuroStoxx600 è rialzista come l'S&P 500, anche se c'è ancora il rischio di un forte calo dei prezzi perché l'EuroStoxx600 non è ancora riuscito a superare i 540,8 punti. Questo è importante perché fino ad allora c'è spazio per una correzione al rialzo. Nel peggiore dei casi, dobbiamo aspettarci che l'indice crolli e che il minimo finale si formi solo nell'area del cerchio viola tra 353,4 e 315,3 punti.

Tuttavia, riteniamo che ciò sia meno probabile. È più probabile che l'indice si trovi in una forte tendenza al rialzo con il prossimo obiettivo a lungo termine nell'area del riquadro rosso a 745,7 punti - 832,2 punti.

Hang Seng

A differenza degli altri due indici, il mercato cinese è ancora in fase di correzione. Ma pensiamo che sia in fase di movimento finale verso il basso, il cui obiettivo vediamo nell'area del riquadro viola tra 13387,95 punti e 11001,67 punti. Lì si formerà un fondo a lungo termine e poi il mercato cinese potrà salire con estrema forza. A nostro avviso, completerà un'inversione di tendenza una volta terminato il movimento discendente e rimarrà molto rialzista per anni.

In alternativa, l'indice è già riuscito a invertire la tendenza. Tuttavia, dovrebbe superare al più presto i 19706,12 punti. Tuttavia, riteniamo che ciò sia meno probabile perché molti titoli di questo indice sono ancora in fase di ribasso definitivo.

Disclaimer/avvertimento sul rischio:

Gli articoli qui proposti sono solo a scopo informativo e non costituiscono raccomandazioni di acquisto o vendita. Non devono essere intesi né esplicitamente né implicitamente come una garanzia di un determinato andamento dei prezzi degli strumenti finanziari citati o come un invito all'azione. L'acquisto di titoli comporta rischi che possono portare alla perdita totale del capitale investito. Le informazioni non sostituiscono la consulenza di un esperto in materia di investimenti, adeguata alle esigenze individuali. Non si assume alcuna responsabilità o garanzia per l'attualità, la correttezza, l'adeguatezza e la completezza delle informazioni fornite o per le perdite finanziarie, né espressamente né implicitamente. Non si tratta espressamente di analisi finanziarie, ma di testi giornalistici. I lettori che prendono decisioni di investimento o effettuano transazioni sulla base delle informazioni qui fornite lo fanno a proprio rischio e pericolo. Gli autori possono detenere titoli delle società/titoli/azioni trattate al momento della pubblicazione e pertanto può sussistere un conflitto di interessi.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Polski

- Português (Portugal)

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

S&P 500 - Sta per scoppiare una bolla? EuroStoxx e Hang Seng sono migliori?

Pubblicato 08.07.2024, 12:20

S&P 500 - Sta per scoppiare una bolla? EuroStoxx e Hang Seng sono migliori?

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.