- L’S&P 500 registra la sua sesta performance mensile peggiore nei primi 178 giorni di scambi dell’anno

- L’indice di riferimento statunitense si avvia anche a registrare il maggior numero di venerdì negativi in un anno

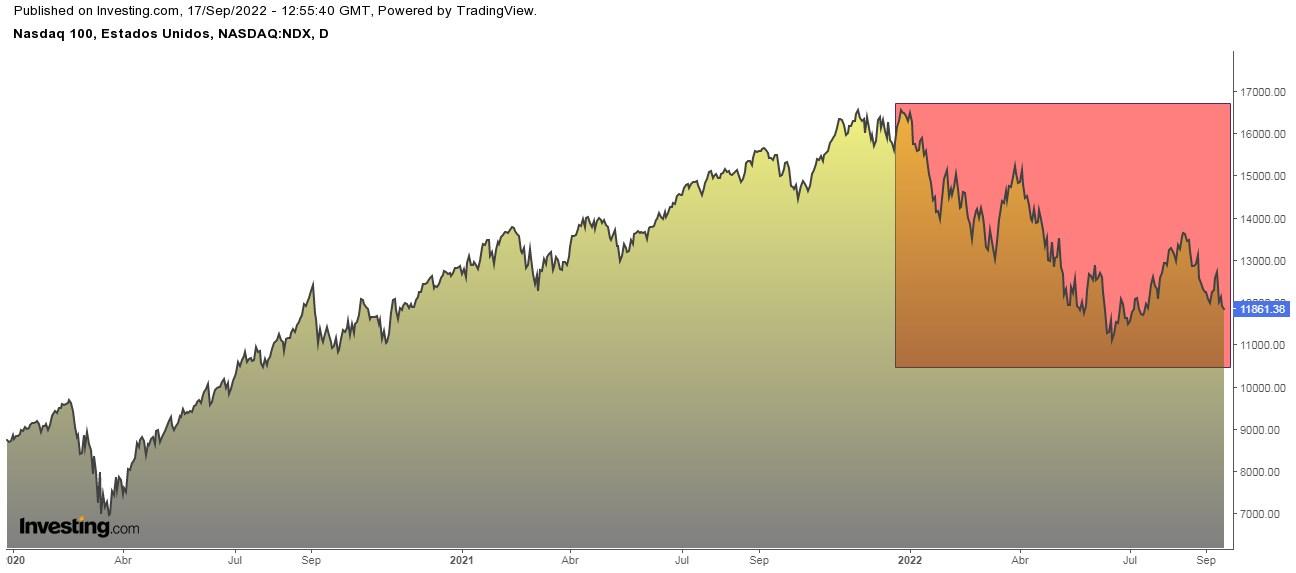

- Il Nasdaq 100 attualmente è l’indice globale con la performance peggiore del 2022

- 1974 (-33,2%): resto dell’anno +5,2%, intero anno -29,7%

- 2001 (-25,4%): resto dell’anno +16,6%, intero anno -13%

- 2002 (-22,4%): resto dell’anno -1,3%, intero anno -23,4%

- 1931 (-21,1%): resto dell’anno -32,9%, intero anno -47,1%

- 2008 (-18,8%): resto dell’anno -25,3%, intero anno -39,3%

- 2022 (-18,7%): resto dell’anno: ?

- iBovespa brasiliano: +6%

- BSE Sensex 30 indiano: +1,52%

- FTSE britannico: -2%

- Nikkei nipponico: -4,25%

- IBEX spagnolo: -8,37%

- CAC francese: -15,04%

- Dow Jones: -15,18%

- Euro Stoxx 50: -18,57%

- S&P 500: -18,73%

- MIB italiano: -19,15%

- DAX tedesco: -19,79%

- CSI 300 cinese: -20,40%

- NASDAQ: -26,82%

Dopo il dato IPC della scorsa settimana, l’S&P 500 è tornato in piena modalità bearish. Malgrado la ripresa estiva di breve durata, se consideriamo i primi 178 giorni di scambi del mercato azionario dal 1928 al 2022, possiamo vedere che si tratta del sesto peggiore inizio d’anno della storia.

Ma come aveva risposto l’indice di riferimento statunitense nel resto dell’anno nelle altre cinque volte?

Un’altra triste pietra miliare

L’S&P 500 è sceso dell’1% o più per 12 volte di venerdì quest’anno. Se andiamo indietro di 70 anni, da quando cioè è in vigore la settimana di scambi da 5 giorni, ci sono stati solo cinque anni con un numero maggiore di venerdì con un calo simile. Nel 1974, 2000, 2001, 2002 e 2008. Quello che hanno in comune è che non sono stati anni buoni per il mercato azionario.

L’indice con la performance peggiore nel 2022

Dopo essere crollato del 5,8% la scorsa settimana (il calo su una settimana peggiore da gennaio), il Nasdaq 100 si è consolidato come indice con la peggiore performance YTD tra gli indici globali. Inoltre, si tratta del terzo calo settimanale di oltre il 4% dalla fine della ripresa estiva a metà agosto.

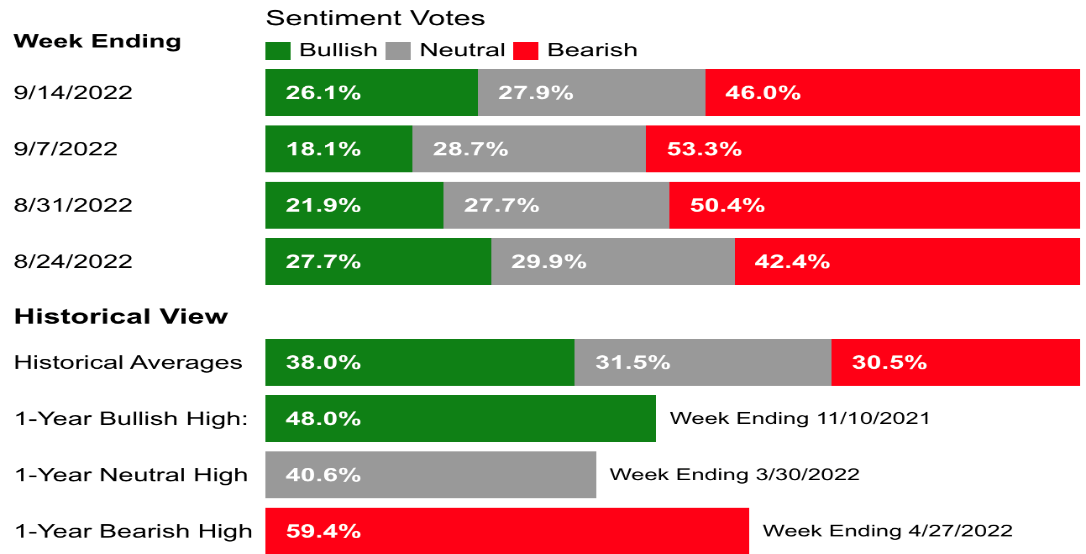

Sentiment degli investitori (AAII)

*Il sentiment bullish (le aspettative che i titoli azionari saliranno nei prossimi sei mesi) è rimasto sotto la media storica del 38% per la 43esima settimana consecutiva.

*Il sentiment bearish (le aspettative che i titoli azionari scenderanno nei prossimi sei mesi) resta sopra la media storica del 30,5% per la 42esima volta nelle ultime 43 settimane.

Inversione della curva del rendimento

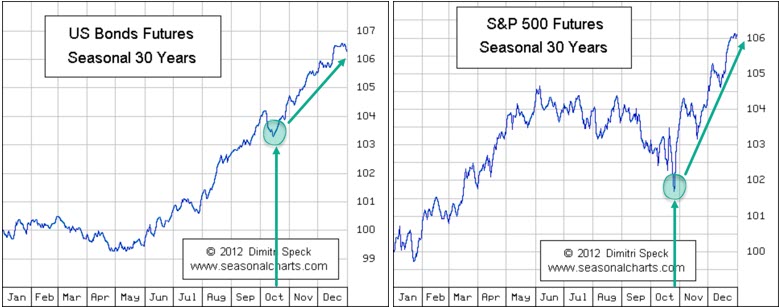

I rendimenti dei bond a 2 anni probabilmente continueranno a salire nei prossimi mesi, spingendo possibilmente la curva del rendimento invertita a livelli che non si vedevano dagli anni Ottanta.

Wall Street sta già dicendo che i rendimenti a 2 anni potrebbero salire al 4%-4,5%, mentre i rendimenti a 10 anni potrebbero scendere al 3%.

Tuttavia una curva del rendimento invertita non ha mai impedito all’S&P 500 di continuare a salire, tranne una volta, nel 1973. Storicamente, l’indice ha proseguito il trend in salita per 11 mesi, salendo di una media dell’8% in questi periodi.

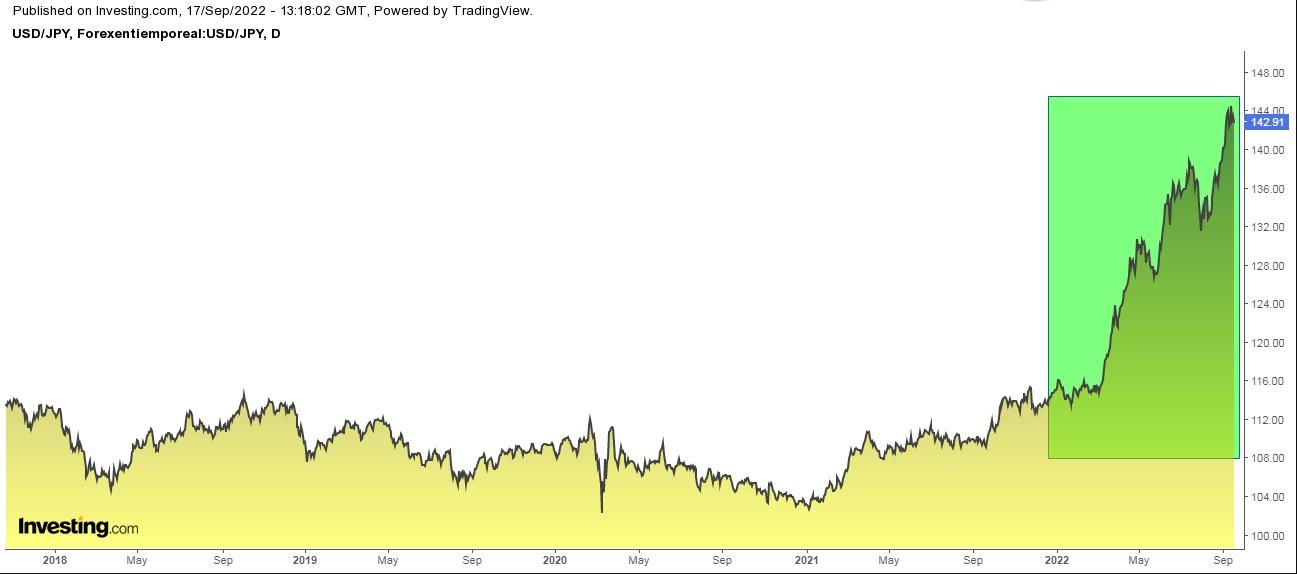

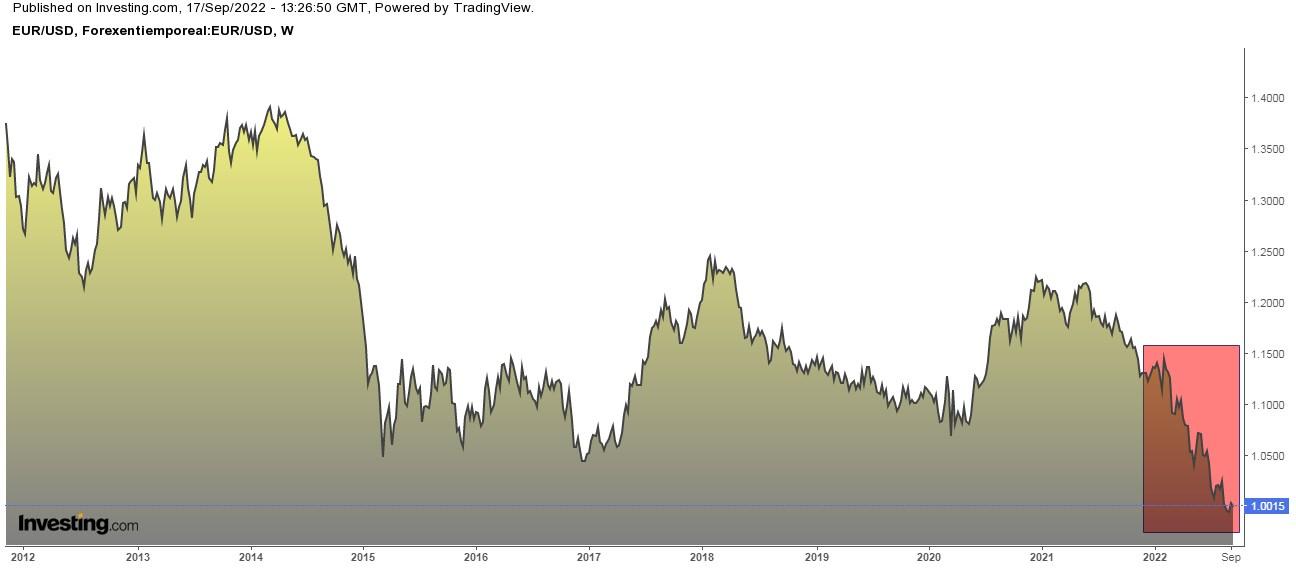

Nessuno può acchiappare il dollaro USA

Lo yen resta molto debole contro il dollaro USA, scendendo al livello più basso in 24 anni. Il grande divario tra la strategia della Fed e della BoJ è uno dei motivi.

Si parla di un intervento della banca centrale sullo yen come in passato, ma bisogna ricordare che in quella occasione era assistita dagli USA. Stavolta, il Giappone è solo e dunque non potrà fare molto.

L’euro resta debole, con il ritmo degli aumenti dei tassi che rimane più intenso alla Fed che alla Banca Centrale Europea. Le prospettive economiche inoltre sono peggiori per il vecchio continente, per via dell’impatto della crisi energetica, rispetto alla maggiore indipendenza energetica degli Stati Uniti.

Allo stesso modo, la sterlina scende al minimo di 37 anni contro il biglietto verde. Finora, quest’anno, registra -16%.

Anche il dollaro neozelandese soccombe e si trova in un trend in discesa avvicinandosi ai minimi del 2020.

Il dollaro canadese allo stesso modo si sta deprezzando contro il biglietto verde ed ha raggiunto il minimo in quasi due anni.

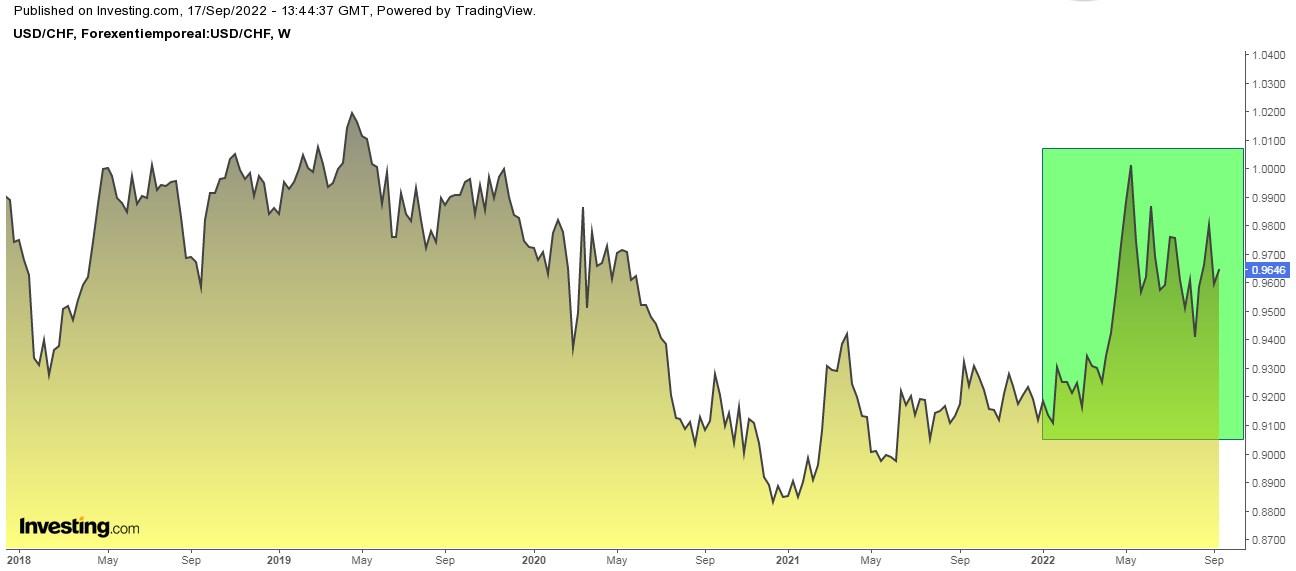

Anche il franco svizzero (sorpresa) perde terreno contro il dollaro e, sebbene abbia recuperato da maggio, lo scenario a lungo termine difficilmente cambierà. La Banca Nazionale Svizzera si incontrerà giovedì e potrebbe annunciare una svolta sui tassi di interesse negativi.

Andamento mercato azionario globale

L’andamento del mercato azionario globale sull’anno in corso è il seguente:

Nota: L’autore al momento non possiede nessuno degli asset menzionati nell’articolo.