Le azioni sono rimaste ferme ieri, dopo i dati leggermente più forti del previsto di vendite al dettaglio e quelli più deboli di IPP. Nel complesso, i rendimenti e il dollaro sono aumentati, contribuendo a contenere il guadagno di S&P 500 a soli 16 punti base.

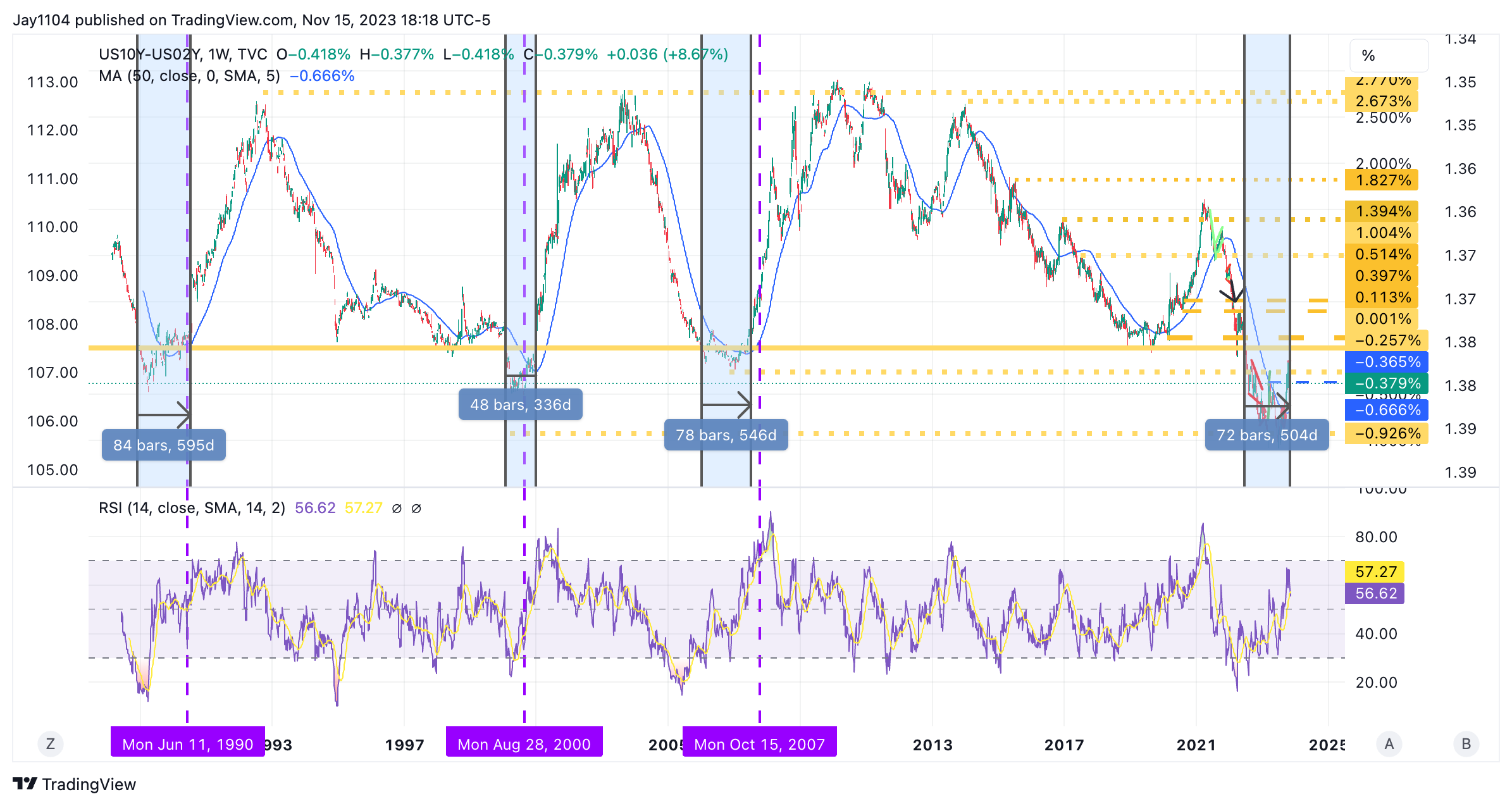

Inoltre, continuiamo a vedere una normalizzazione della curva dei rendimenti, dato che il 10-year rate si è mosso più in alto del 5-year rate ed è tornato in territorio positivo. Non è la prima volta che accade, ma sembra che il processo di normalizzazione della curva dei rendimenti sia in corso.

Ritengo che questo processo continuerà, poiché l'inversione 2/10 è già durata più a lungo del 2000 ed è a un mese circa dal superamento dell'inversione precedente al 2008 e a 100 giorni dall'inversione del 1990.

Pertanto, i giorni in cui la curva dei rendimenti rimarrà invertita sembrano limitati a questo punto sulla base degli standard storici.

Anche l'inversione del 10-5 sta diventando vecchia e ha già superato di gran lunga le inversioni del 2000 e del 2008. L'inversione del 1990 sembra essere durata qualche giorno in più di quella attuale.

L'unica cosa che potrebbe innescare un'inversione a questo punto saranno i dati sull'occupazione e un aumento di tasso di disoccupazione.

Oggi avremo i dati di richieste iniziali di disoccupazione e dovremo prestare molta attenzione a come la curva dei rendimenti reagisce ai dati, non solo alla direzione dei tassi.

Ovviamente, i dati superiori alle attese faranno progredire l'irripidimento della curva.

L'S&P 500 incontra la resistenza di Fibonacci

L'S&P 500 ha toccato ieri alcuni solidi livelli di Fib, al livello di ritracciamento del 78,6% del calo da luglio a ottobre. Ha anche raggiunto l'estensione del 61,8% dell'onda A. La struttura da luglio a ottobre è a cinque onde e la struttura dai minimi di ottobre è a tre onde.

Se il rally si fermerà qui, si concluderà l'onda 2 e si entrerà nell'onda 3, il che significherebbe superare facilmente i minimi di ottobre a 4.100 sull'S&P 500. Naturalmente, tutto questo potrebbe essere invalidato dal raggiungimento dei massimi di luglio da parte dell'indice. Ma a questo punto non ho un conteggio in merito.

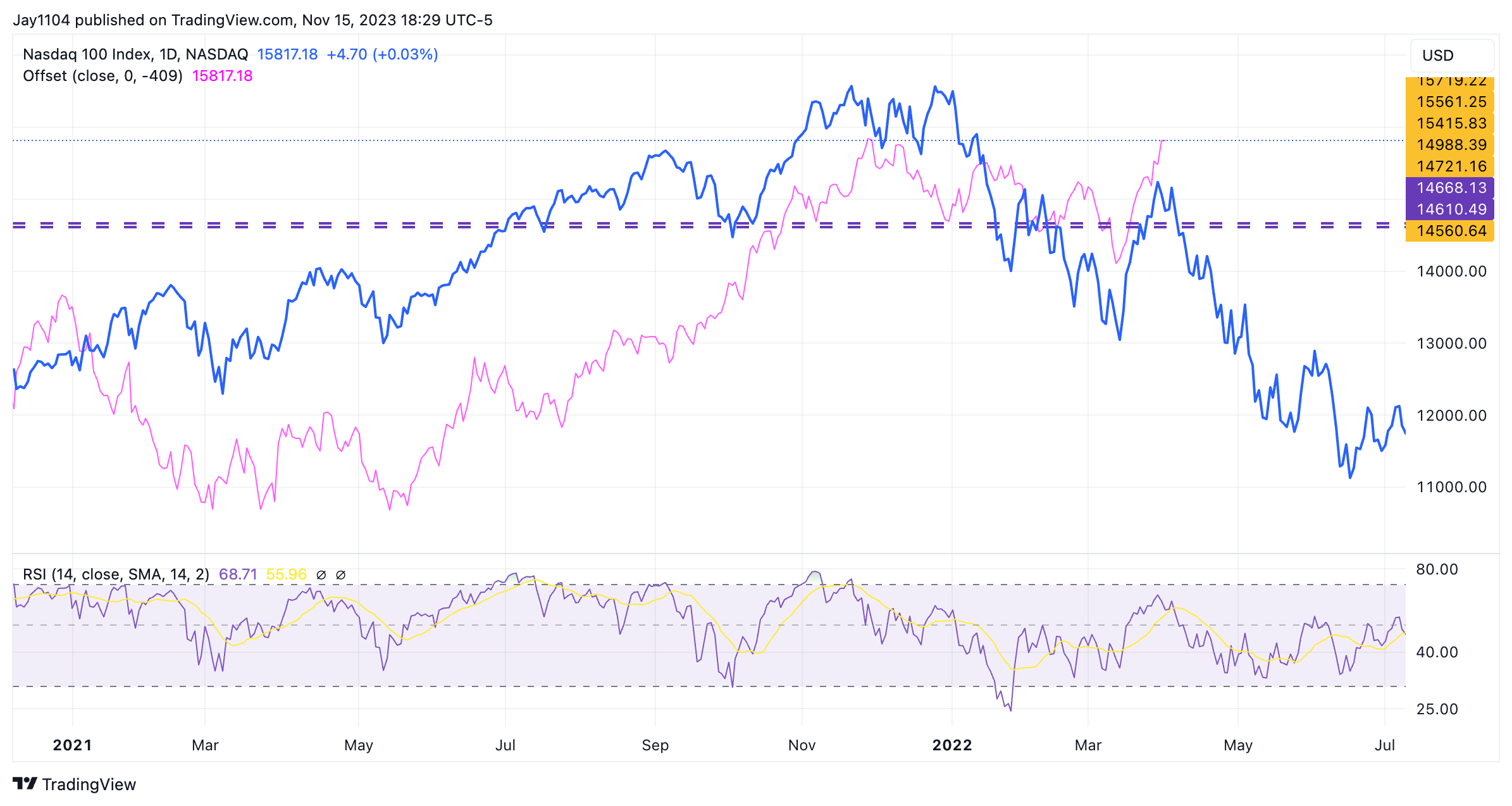

Nasdaq: le speranze di un rally di fine anno stanno svanendo?

So che la mia analisi non è in linea con i grafici di stagionalità diffusi su Internet. Tuttavia, questo confronto tra il sito Nasdaq 100 di ieri e quello del 2022 potrebbe essere facilmente adattato a tutti quei grafici di stagionalità.

Il punto è rimanere aperti alla possibilità che i mercati non vadano sempre al rialzo e che, solo perché siamo nel quarto trimestre, non significa che avremo un finale d'anno solido.

Un'altra ragione è che questo venerdì c'è l'OPEX e non è insolito vedere un cambiamento di tendenza in concomitanza con l'OPEX.

Infine, se la curva dei rendimenti si sta irripidendo, i giorni di movimento dei prezzi delle azioni sono più vicini alla fine che all'inizio, in base ai dati storici.

Cisco crolla dopo gli utili: Ancora ribassi in vista?

Cisco (NASDAQ:CSCO) è scesa ieri di oltre il 10% dopo aver fornito una pessima guidance a seguito dei tagli alla spesa da parte delle aziende. La società saw ha registrato un fatturato per il secondo trimestre fiscale compreso tra 12,6 e 12,8 miliardi di dollari, contro stime di 14,2 miliardi.

Nell'after-hours il titolo ha tagliato diversi livelli di supporto e, se aprirà al ribasso come indicato, probabilmente avrà bisogno di scambiare fino a circa 45,30 dollari per trovare il suo prossimo forte livello di supporto.

Palo Alto crolla del 6% e rompe il trend rialzista

Nel frattempo, Palo Alto (NASDAQ:PANW) è scesa di circa il 6% dopo aver fornito una guidance di rialzo per il secondo trimestre fiscale di 2,34-2,39 miliardi di dollari rispetto alle stime di 2,43 miliardi di dollari.

L'azienda ha anche tagliato le previsioni di fatturazione per l'anno fiscale da 10,7 a 10,8 miliardi di dollari rispetto alle precedenti previsioni di 10,9-11,0 miliardi di dollari.

L'azienda ha osservato che i clienti hanno richiesto termini di pagamento dilazionati o sconti a causa di una visione più cauta dell'economia e dell'impatto dei tassi di interesse più elevati sui bilanci.

Il titolo ha avuto una tendenza al rialzo, ma di recente si è fermato, e sembra anche aver interrotto un significativo trend rialzista nelle contrattazioni after-hours. Se la rottura del trend rialzista dovesse persistere all'apertura di oggi, il titolo potrebbe scendere fino a colmare il gap intorno ai 210 dollari.