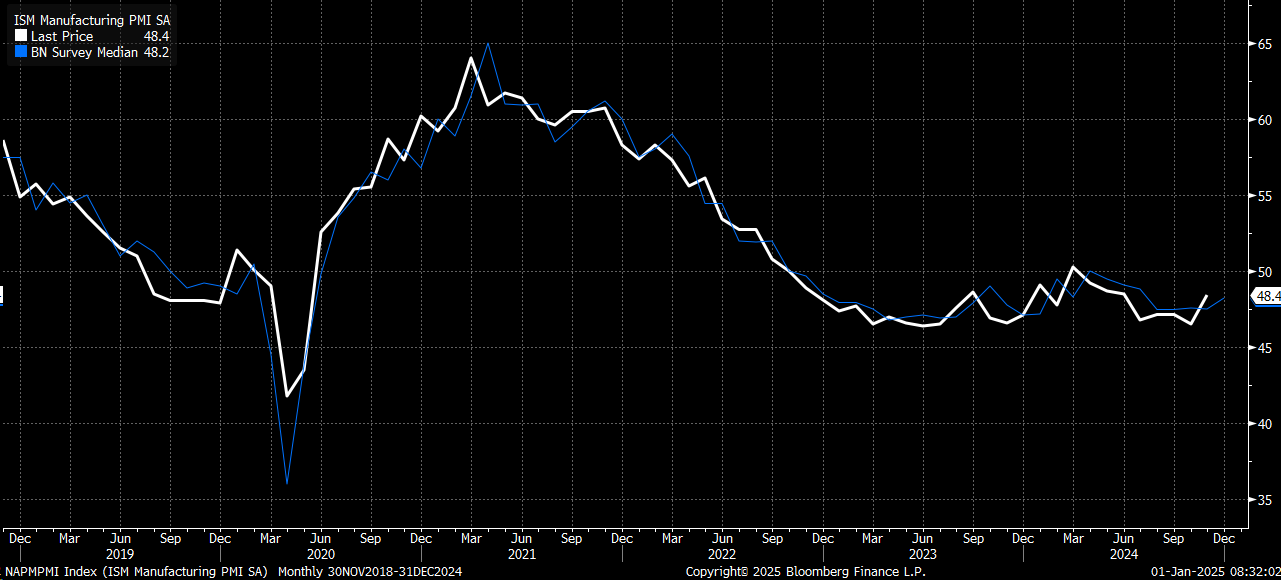

Inizieremo il nuovo anno con le nuove richieste di sussidio di disoccupazione, un dato importante, oggi e con i dati dell’ISM manifatturiero, particolarmente significativi, venerdì.

L’indice ISM manifatturiero dovrebbe attestarsi a 48,2, leggermente al di sotto del 48,4 del mese scorso, ma si prevede che l’indice dei prezzi pagati salga a 51,4 da 50,3.

Si tratta di un dato da tenere sotto stretta osservazione, soprattutto perché i recenti dati del sondaggio Fed e le metriche del NFIB indicano una ripresa delle pressioni sui prezzi.

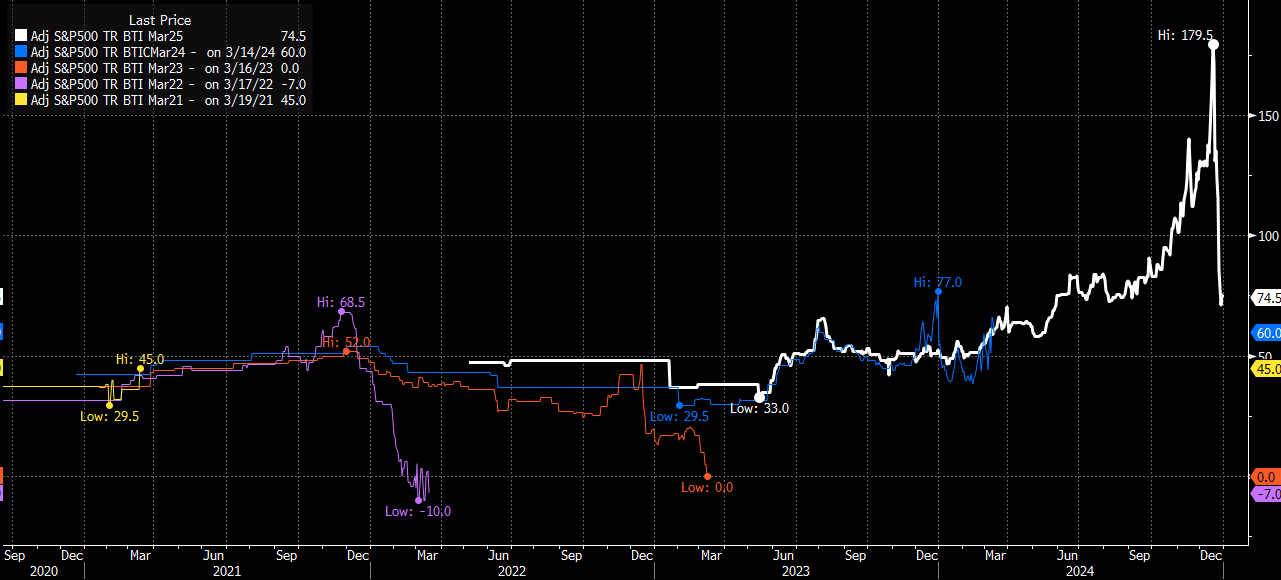

In generale, i contratti future a leva S&P 500 non hanno mostrato segni di ripresa, suggerendo una mancanza di domanda. Ad esempio, i contratti di marzo hanno chiuso martedì a 74,5, nettamente al di sotto dei massimi precedenti vicini a 180.

Questo suggerisce che la domanda di leverage si è normalizzata rispetto ai livelli di stress precedenti. Resta da vedere se si tratta di un aggiustamento di bilancio di fine anno; avremo un quadro più chiaro durante le prime due settimane di contrattazioni, soprattutto dopo il rapporto sull’occupazione del 10 gennaio.

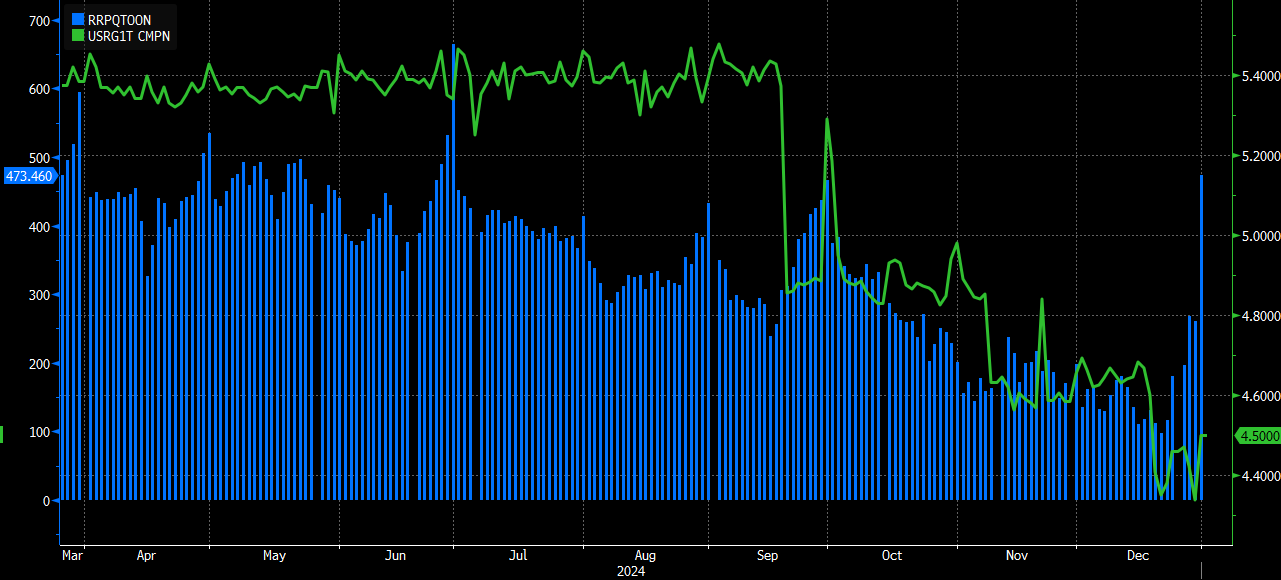

Ieri, la reverse repo facility ha registrato un significativo balzo a 473 miliardi di dollari, con un aumento di quasi 200 miliardi di dollari rispetto al giorno precedente. Questa linea di credito, che un tempo deteneva oltre 2.500 miliardi di dollari al giorno, era scesa a livelli prossimi allo zero il 20 dicembre. L’aumento è sorprendente, poiché ci si aspettava che continuasse a drenare liquidità e si dirigesse verso lo zero. La maggior parte di questa liquidità si è spostata in buoni del Tesoro, un modo efficace per assorbire la liquidità in eccesso.

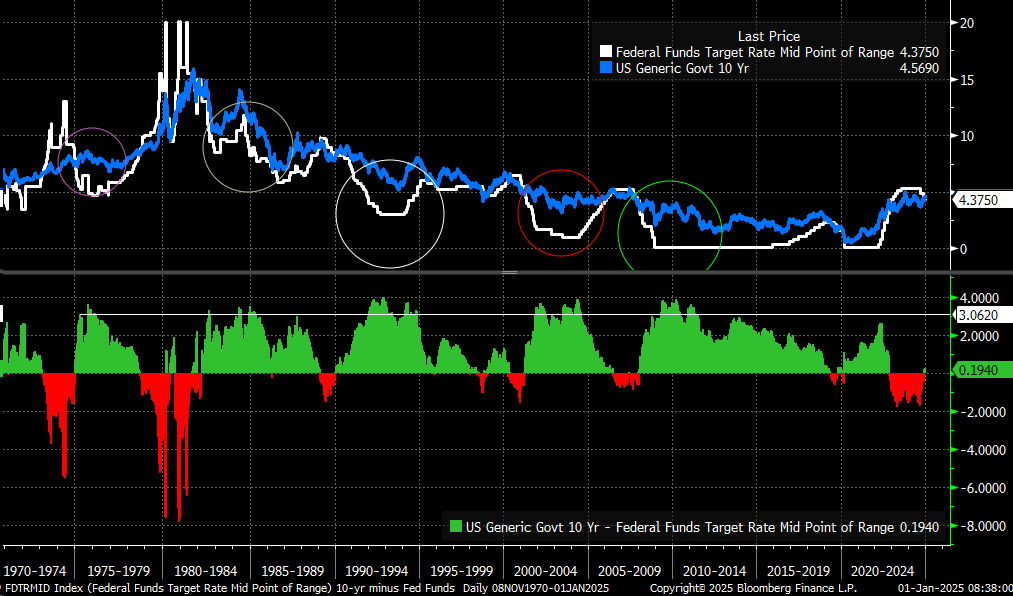

Con l’arrivo di una nuova amministrazione, si ipotizza un cambiamento nella strategia di emissione del debito, con un potenziale spostamento dai buoni del Tesoro alle obbligazioni a più lunga scadenza (5, 7, 10 o addirittura 30 anni). Questo spostamento potrebbe far salire i tassi a lungo termine. Attualmente, il rendimento dei decennali si aggira intorno al 4,5%, ma sulla base degli swap sull’inflazione e delle tendenze nominali del PIL (5-6%), i tassi a 10 anni potrebbero salire verso il 5% o addirittura il 6%

(BLOOMBERG)

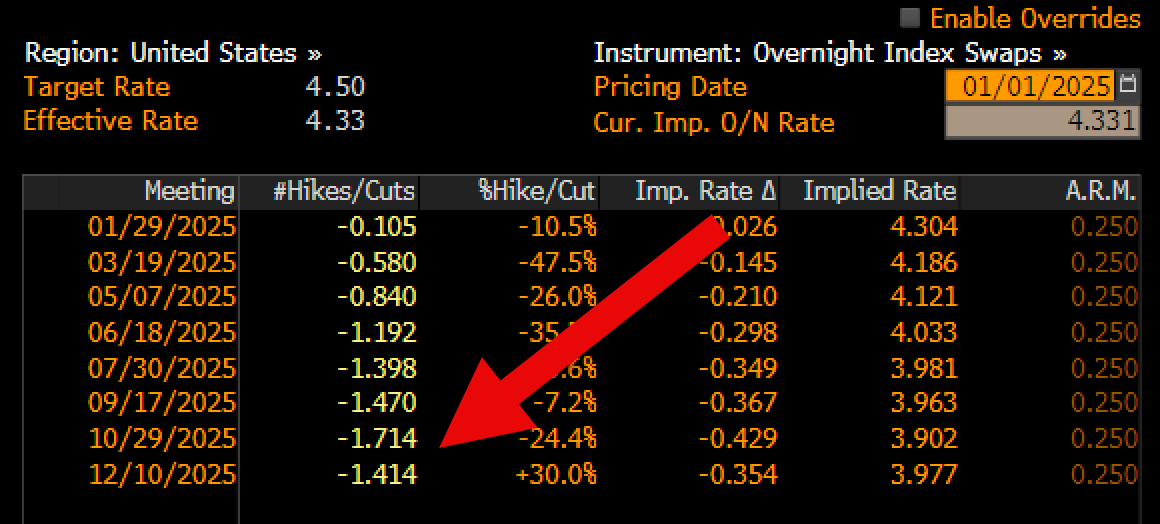

Il ciclo di riduzione dei tassi della Fed sembra essere vicino alla fine, con i prezzi di mercato che suggeriscono una probabilità minima di tagli multipli quest’anno.

Con tassi neutrali stimati al 3,5%, si aggiungono 300 punti base a un potenziale 6-6,5% per il rendimento decennale.

Il drenaggio della liquidità dalla reverse repo facility e il suo spostamento verso asset a più lunga scadenza potrebbero ridurre la leva finanziaria sul mercato. I significativi rollover del debito statunitense previsti per quest’anno potrebbero inoltre creare ulteriori problemi di liquidità.

Sul fronte azionario, i nuovi massimi del NYSE di martedì meno i nuovi minimi sono stati negativi per 41 unità. L’andamento cumulativo di questa metrica sta iniziando a rovesciarsi, il che può segnalare una debolezza di fondo del mercato. I modelli storici mostrano che i cali persistenti di questa misura spesso precedono flessioni azionarie più ampie.

Test in vista per l’S&P 500

L’indice S&P 500 si trova in una fase critica, con la formazione di un potenziale modello di testa e spalle. La neckline si trova intorno a 58,65. Un movimento al di sotto di questo livello, soprattutto se accompagnato da un gap inferiore, potrebbe segnalare un ulteriore ribasso. Al contrario, la tenuta della neckline potrebbe indicare uno slancio rialzista. I prossimi giorni saranno cruciali per determinare la direzione del mercato.

***

Termini:

1. Reverse Repo Facility: Strumento utilizzato dalle banche centrali per gestire la liquidità prendendo in prestito fondi dalle banche in cambio di garanzie.

2.Drenaggio di liquidità: Rimozione di liquidità o capitale in eccesso dal sistema finanziario, che influisce sulle dinamiche di mercato.

3.T-Bills: Titoli di debito governativi statunitensi a breve termine con scadenza pari o inferiore a un anno.

4.Leva finanziaria: L’uso di capitale preso a prestito per aumentare i rendimenti potenziali di un investimento.

5.Indice ISM manifatturiero: Un indicatore economico anticipatore che mostra l’attività manifatturiera.

6.Indice dei prezzi pagati: Componente degli indici manifatturieri che riflette le variazioni dei costi di produzione.

7.Inflation Swap: Strumenti finanziari derivati utilizzati per coprire o speculare sui tassi di inflazione futuri.

8.Tasso neutrale: Il tasso di interesse teorico in cui l’economia cresce al suo potenziale senza causare inflazione o deflazione.

9.Pattern Testa e spalle: Schema grafico utilizzato nell’analisi tecnica per prevedere un’inversione di tendenza.

10.Inversione a isola: Schema di analisi tecnica che indica una potenziale inversione di tendenza nei prezzi delle azioni.

11.PIL nominale: Prodotto interno lordo misurato a prezzi correnti, senza aggiustamento per l’inflazione.

12.Nuovi massimi cumulativi meno nuovi minimi: Indicatore di ampiezza che mostra il numero netto di titoli che hanno raggiunto nuovi massimi rispetto ai nuovi minimi nel tempo.

13.Swap Pricing: Il costo determinato dal mercato dei contratti finanziari che scambiano flussi di cassa o rischi, spesso legati ai tassi di interesse o all’inflazione.

14.Durata: Misura della sensibilità del prezzo di un’obbligazione alle variazioni dei tassi di interesse.

15.Future sui Fed Fund: Contratti che rappresentano le aspettative del mercato sulle mosse dei tassi d’interesse della Federal Reserve.