Mentre ci avviciniamo all’ultimo scorcio del 2024, gran parte dell’attenzione nazionale è rivolta alle prossime elezioni presidenziali statunitensi. Ma mentre il panorama politico rimane incerto, i mercati dipingono un quadro diverso. Settembre, mese tradizionalmente fiacco per le azioni globali, ha registrato un’impennata inaspettata.

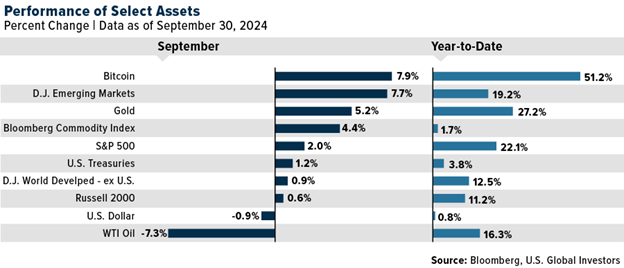

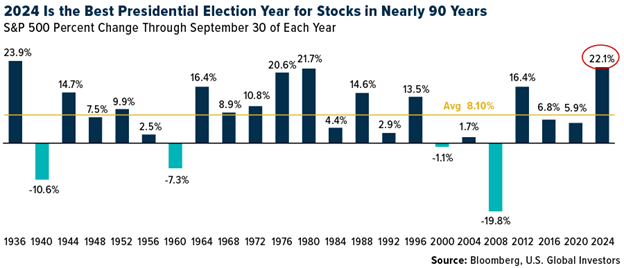

L’S&P 500 ha guadagnato il 2,02%, segnando il settembre più forte dal 2013. Questo ha portato il suo rendimento su base annua al 22,08%, rendendo il 2024 il miglior anno elettorale presidenziale per le azioni in quasi 90 anni (per saperne di più).

Bitcoin è stato un altro performer di spicco. Un tempo considerata con scetticismo dagli investitori tradizionali, la valuta digitale ha registrato un guadagno di quasi l’8% il mese scorso, portando la sua crescita annuale a un sorprendente 51%. Con l’adozione di una posizione dovish da parte della Federal Reserve, il dollaro USA si è indebolito, spingendo gli investitori a cercare asset alternativi come Bitcoin e oro come copertura contro l’inflazione e l’incertezza.

Il miglior anno elettorale per le azioni dal 1936

Gli anni elettorali portano spesso volatilità, in quanto i mercati devono affrontare l’incertezza legata ai potenziali cambi di leadership, ma il 2024 si è rivelato un anno anomalo. L’allentamento delle banche centrali ha fornito un potente vento di coda, contribuendo a stabilizzare i mercati e a far salire i titoli, nonostante le persistenti preoccupazioni su chi occuperà la Casa Bianca l’anno prossimo.

In effetti, il 2024 si preannuncia come il miglior anno elettorale presidenziale per le azioni in quasi 90 anni. A fine settembre, l’S&P 500 era salito di oltre il 22%, il rendimento più alto in un anno elettorale dal 1936. Gli investitori hanno accolto l’impegno della Fed ad allentare la politica monetaria, che ha mantenuto alto il sentimento del mercato nonostante il contesto politico.

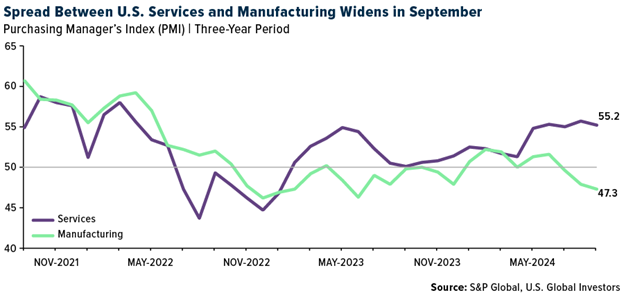

I servizi guidano la crescita economica mentre l’industria manifatturiera si contrae

Sotto la superficie di questi impressionanti guadagni di mercato, tuttavia, si nasconde un quadro più complesso dell’economia statunitense. Si tratta di una storia di due settori: mentre i servizi continuano a prosperare, l’industria manifatturiera è in difficoltà.

Il settore dei servizi statunitense, che rappresenta quasi l’80% del PIL del Paese, ha registrato un’espansione per 20 mesi consecutivi. Secondo S&P Global, i nuovi ordini continuano a crescere grazie alla costante domanda dei consumatori e alla riduzione dei tassi d’interesse, che ha reso i prestiti più accessibili sia per le imprese che per le famiglie. Nonostante una certa moderazione rispetto al picco di 14 mesi registrato ad agosto, il settore appare solido e costituisce una base per la stabilità economica.

Al contrario, il settore manifatturiero mostra segni di tensione. Alla fine del terzo trimestre il settore manifatturiero è entrato in una fase di contrazione. Il rallentamento della domanda, sia a livello nazionale che internazionale, ha pesato molto sul settore e molti analisti ne indicano la causa in sfide economiche più ampie. L’incertezza sull’esito delle prossime elezioni non ha fatto altro che accrescere il malessere, in quanto le aziende rinunciano a importanti investimenti fino a quando non avranno un’idea più chiara della direzione politica del Paese.

Gli effetti perduranti dello sciopero portuale potrebbero avere un impatto sulle catene di approvvigionamento per le vacanze

Oltre alle preoccupazioni economiche interne, diversi fattori esterni minacciano di interrompere lo slancio positivo che abbiamo visto nei mercati.

L’uragano Helene, ad esempio, ci ricorda i rischi imprevedibili posti da Madre Natura. L’uragano ha causato perdite economiche totali per 34 miliardi di dollari, con danni assicurati che dovrebbero superare i 6 miliardi di dollari.

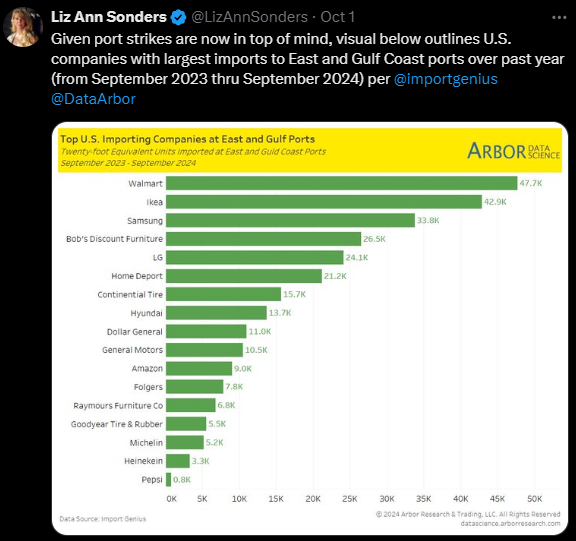

La recente risoluzione dello sciopero dei lavoratori portuali nei porti della costa orientale e del Golfo - un potenziale “disastro causato dall’uomo”, secondo il presidente Joe Biden - è uno sviluppo positivo, ma il suo impatto probabilmente si protrarrà. Lo sciopero, che ha interrotto uno dei periodi di spedizione più intensi dell’anno, ha creato un enorme arretrato di merci in attesa di essere processate. I principali rivenditori al dettaglio come Walmart (NYSE:WMT), Ikea e Home Depot (NYSE:HD), che fanno grande affidamento su questi porti per le merci importate, sono stati tra i più colpiti.

Alla ripresa delle operazioni, giganti del trasporto marittimo come Maersk e Hapag-Lloyd hanno avvertito che i costi di trasporto potrebbero aumentare a causa dei ritardi. Sebbene lo sciopero in sé sia terminato (per ora), le conseguenze potrebbero ripercuotersi sulle catene di approvvigionamento fino al quarto trimestre, in particolare mentre i rivenditori si preparano per le festività natalizie.

Previste vendite record per le festività natalizie grazie ai forti sconti praticati dai retailer

Nonostante queste sfide, c’è ancora motivo di ottimismo in vista delle festività natalizie. Adobe (NASDAQ:ADBE) prevede un fatturato record di 240,8 miliardi di dollari per le vacanze online, con un aumento dell’8,4% rispetto al 2023. Si prevede che l’elettronica e l’abbigliamento saranno le categorie più gettonate, grazie ai forti sconti praticati dai rivenditori per movimentare le scorte.

Mentre ci avviciniamo all’ultimo trimestre del 2024, c’è molto da essere fiduciosi. L’allentamento delle banche centrali ha fornito una solida base per la crescita del mercato e le festività natalizie promettono di garantire una spesa robusta da parte dei consumatori.

Noi di U.S. Global Investors crediamo nella visione di lungo periodo. Sebbene le prospettive a breve termine rimangano favorevoli, è essenziale rimanere diversificati e preparati ad affrontare il futuro. Come sempre, il nostro obiettivo è quello di aiutare gli investitori ad affrontare sia le opportunità che le sfide future.

L’indice azionario S&P 500 è un indice ampiamente riconosciuto, ponderato per la capitalizzazione, dei prezzi di 500 azioni ordinarie di società statunitensi. L’obiettivo del Dow Jones Emerging Markets Index è di fornire una copertura del 95% della capitalizzazione di mercato dei titoli negoziati nei mercati emergenti. Il Bloomberg Commodity Index (BCOM) è un benchmark finanziario che fornisce un’esposizione alle materie prime fisiche attraverso contratti futures. È stato concepito come un indice diversificato, che non è dominato da una sola commodity o da un solo settore. L’indice Bloomberg US Treasury misura il debito nominale denominato in dollari, a tasso fisso, emesso dal Tesoro statunitense. I buoni del Tesoro sono esclusi dal vincolo di scadenza, ma fanno parte di un indice Short Treasury separato. L’indice Dow Jones Developed Markets ex-US è concepito per misurare il 95% della capitalizzazione di mercato dei titoli scambiati nei mercati sviluppati, esclusi gli Stati Uniti. L’indice Russell 2000 è un indice del mercato azionario statunitense a piccola capitalizzazione che comprende i 2.000 titoli più piccoli dell’indice Russell. L’indice del dollaro USA è un indice del valore del dollaro statunitense rispetto a un paniere di valute estere, spesso indicato come paniere di valute dei partner commerciali degli Stati Uniti.

Nota: Nessuno dei Fondi di U.S. Global Investors deteneva titoli menzionati in questo articolo al 30/9/2024.

Le performance passate non garantiscono i risultati futuri. Tutte le opinioni espresse e i dati forniti sono soggetti a modifiche senza preavviso. Alcune di queste opinioni potrebbero non essere adatte a tutti gli investitori. Facendo clic sui link sopra indicati, si viene indirizzati a siti web di terzi. U.S. Global Investors non approva tutte le informazioni fornite da questi siti web e non è responsabile del loro contenuto.