Le azioni sono in rialzo del 18,7% da un anno all'altro, il che è una buona notizia per i portafogli e i fondi pensione, ma sapevate che la maggior parte dei guadagni è stata realizzata da un numero molto ristretto di titoli S&P 500?

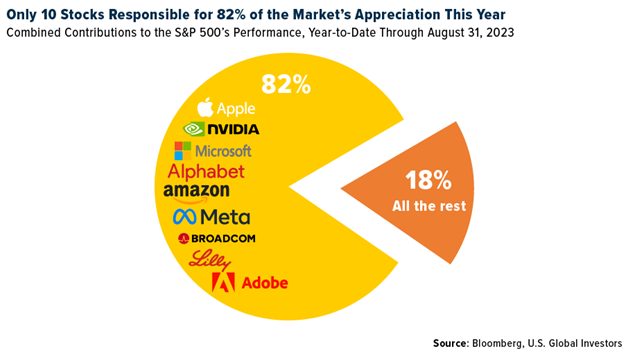

Forse vi sorprenderà sapere che oltre l'80% dei guadagni registrati finora nel 2023 è dovuto alla performance di sole 10 società, a cominciare da Apple (NASDAQ:AAPL). Il produttore di iPhone, valutato poco meno di 3.000 miliardi di dollari, ha contribuito con un non trascurabile 15,6% ai movimenti del mercato.

La Apple è stata seguita da un gruppo di aziende della Silicon Valley e dell'intelligenza artificiale (AI). Tra queste, in ordine decrescente, il produttore di schede grafiche NVIDIA (NASDAQ:NVDA) (responsabile del 15,4% dei guadagni), Microsoft (NASDAQ:MSFT) (12,0%), la società madre di Google Alphabet (NASDAQ:GOOGL) (9,6%, combinando le azioni di classe A e di classe C), Amazon (NASDAQ:AMZN) (8,6%), la società madre di Facebook Meta Platforms (8,6%) e la società madre di Facebook (8,2%).6%), la società madre di Facebook Meta Platforms (NASDAQ:META) (7,0%), Tesla (NASDAQ:TSLA) (6,5%), l'azienda di semiconduttori Broadcom (NASDAQ:AVGO) (2,7%), il produttore di farmaci Eli Lilly (NYSE:LLY) (2,7%) e Adobe (NASDAQ:ADBE) (1,8%).

Ci sono diverse implicazioni di cui gli investitori dovrebbero essere consapevoli, la più importante delle quali è la mancanza di diversificazione. Gli investitori che possiedono un fondo comune di investimento o un ETF sull'indice S&P 500 potrebbero essere più esposti al rischio di concentrazione di quanto credano. Poiché l'S&P è ponderato per la capitalizzazione, le società superstar come Apple e Microsoft hanno un impatto sproporzionato e massiccio sulla performance dell'indice.

Inoltre, bisogna considerare la vulnerabilità ai rischi specifici del settore. La maggior parte dei guadagni dell'indice S&P 500 nel 2023 è stata realizzata grazie a un unico settore: quello tecnologico. Eventuali cambiamenti normativi, cambiamenti economici o altri rischi potenziali che riguardano il settore tecnologico avranno, ancora una volta, un'influenza sproporzionata sull'indice e sui portafogli che lo seguono.

Il caso della rotazione settoriale

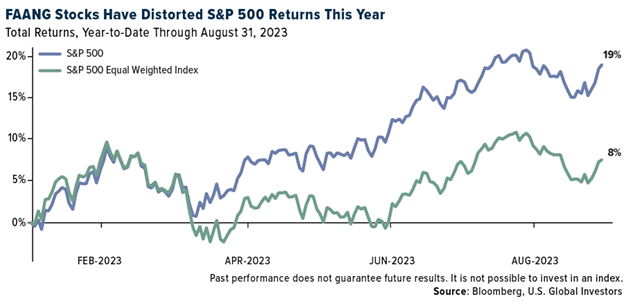

Questo può essere più facile da visualizzare se confrontiamo le performance annuali dell'S&P 500 - che è ponderato in base alla capitalizzazione di mercato, ricordiamo - e del S&P 500 Equal Weight Index (EWI). Come suggerisce il nome, l'EWI include gli stessi 500 nomi dell'indice originale, ma a ciascuna società viene attribuito un peso fisso dello 0,2%. Apple, quindi, ha la stessa allocazione di società molto più piccole come Ralph Lauren (NYSE:RL) (market cap: 7,65 miliardi di dollari) e Alaska Air (NYSE:ALK) (5,74 miliardi di dollari).

Come si può notare, l'indice ponderato per la capitalizzazione di mercato ha sovraperformato in modo significativo l'EWI, con una differenza del 19% rispetto all'8%.

Data l'attuale attenzione per il settore tecnologico, una strategia di rotazione settoriale potrebbe essere sensata per alcuni investitori. Storicamente, la leadership tra i settori cambia nel tempo a causa di vari fattori come i tassi di interesse, i cicli economici, il sentimento dei consumatori e altro ancora. In un contesto economico diverso, il prossimo settore a guidare il mercato potrebbe essere quello finanziario o quello sanitario.

Sebbene quest'anno i titoli azionari (tecnologici) siano stati i più performanti, potrebbe essere saggio per gli investitori riconsiderare il ruolo di altre asset class, tra cui obbligazioni, materie prime, immobili, gold e Bitcoin. Molti di questi asset hanno spesso basse correlazioni con le azioni e potrebbero offrire un cuscinetto nei momenti di volatilità.

Come i lettori più affezionati sanno, raccomando una ponderazione del 10% in gold, di cui il 5% in lingotti e gioielli fisici e il restante 5% in azioni e fondi minerari di alta qualità.

Il ciclo presidenziale quadriennale

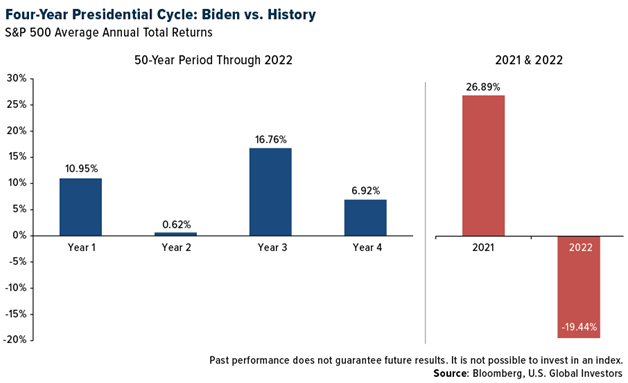

Un altro fattore che gli investitori devono tenere presente è la stagionalità, in particolare il ciclo quadriennale delle elezioni presidenziali, di cui ho già scritto molte volte. Il terzo anno di un mandato presidenziale ha storicamente registrato performance migliori rispetto agli altri tre anni, forse perché il presidente sta guardando alla rielezione alla fine del quarto anno e si concentra su politiche favorevoli al mercato per sostenere l'economia.

Se questo sia il caso di Joe Biden è oggetto di dibattito, ma la performance rispettabile del mercato quest'anno - il terzo del mandato quadriennale di Biden - è in linea con i precedenti storici.

Naturalmente, tutto ciò non tiene conto dei fattori di rischio già menzionati, come le tensioni geopolitiche, l'inflazione o le flessioni economiche inattese. Anche se non garantisce rendimenti positivi, un portafoglio diversificato è comunque preferibile per mitigare i rischi.

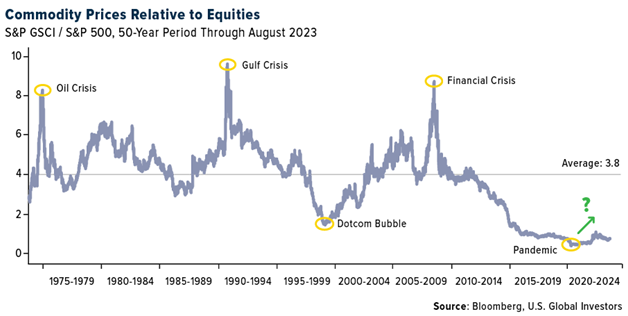

L'alba di un nuovo mercato delle materie prime?

A proposito di diversificazione. Se le proiezioni degli analisti di Stifel sono corrette, potremmo essere sulla soglia di un altro mercato toro strutturale delle materie prime. In un rapporto pubblicato la scorsa settimana, la società di servizi finanziari suggerisce che i metalli e i minerali si stanno preparando a dominare il mercato per il prossimo decennio, dopo 13 anni di sottoperformance delle azioni e del reddito fisso. In effetti, i prezzi delle materie prime non hanno tenuto il passo delle azioni, ma la situazione potrebbe presto cambiare.

Secondo Stifel, una "tempesta perfetta" di fattori sta agitando la situazione, tra cui l'emergere degli investimenti ESG (ambientali, sociali e di governance), che hanno fatto lievitare i costi del capitale nel settore delle materie prime, rendendo imminenti rendimenti più elevati. Anche le politiche che puntano all'elettrificazione di tutto - si pensi ai veicoli elettrici (EV) e alle reti intelligenti - sono destinate a ridurre l'elasticità dell'offerta e ad aumentare la domanda.

I Paesi BRICS+ (Brasile, Russia, India, Cina e Sudafrica) stanno aggiungendo pressione inflazionistica al mix, aumentando la domanda di materie prime. I Paesi occidentali, nel frattempo, sono indebitati fino al collo, il che significa che l'attuale ciclo di restrizione monetaria potrebbe essere seguito da un periodo prolungato di politiche poco rigorose: una buona notizia per gli asset reali e non fruttiferi come le materie prime, l'oro e altri minerali.

Oltre all'oro, preferisco i metalli che vedranno sempre più aumentare la domanda a seguito degli sforzi di decarbonizzazione ed elettrificazione. Tra questi, copper, litio, nichel, cobalto e silver.

L'indice azionario S&P 500 è un indice ampiamente riconosciuto, ponderato per la capitalizzazione, dei prezzi di 500 azioni ordinarie di società statunitensi. L'S&P GSCI fornisce agli investitori un benchmark affidabile e disponibile al pubblico per la performance degli investimenti nei mercati delle materie prime.

Le partecipazioni possono variare quotidianamente. Le partecipazioni sono riportate alla fine dell'ultimo trimestre. I seguenti titoli citati nell'articolo erano detenuti da uno o più conti gestiti da U.S. Global Investors al 30.06.2023: Alaska Air Group Inc.

Divulgazione: Tutte le opinioni espresse e i dati forniti sono soggetti a modifiche senza preavviso. Alcune di queste opinioni potrebbero non essere adatte a tutti gli investitori. Facendo clic sui link sopra indicati, si viene indirizzati a siti web di terzi. U.S. Global Investors non approva tutte le informazioni fornite da questi siti web e non è responsabile del loro contenuto.