Questa settimana di scambi, ridotta per via del Labor Day negli USA, si concentrerà più sull’esame dei dati della scorsa settimana che sull’anticipazione di nuovi dati. Il dato chiave da tenere d’occhio la prossima settimana è l’indice dei servizi ISM, che dovrebbe essere pubblicato il 6 settembre. Gli analisti prevedono che l’indice composito dei servizi scenderà leggermente a 52,5 da 52,7.

I dati della scorsa settimana sembrano attenuare le preoccupazioni di un immediato rallentamento dell’economia. Di conseguenza, i modelli del PIL, compreso il modello GDPNow della Fed di Atlanta, sono rimasti sostanzialmente invariati. Il modello GDPNow prevede attualmente un tasso di crescita del 5,6% per il terzo trimestre, in leggero calo rispetto alla precedente stima del 5,9%.

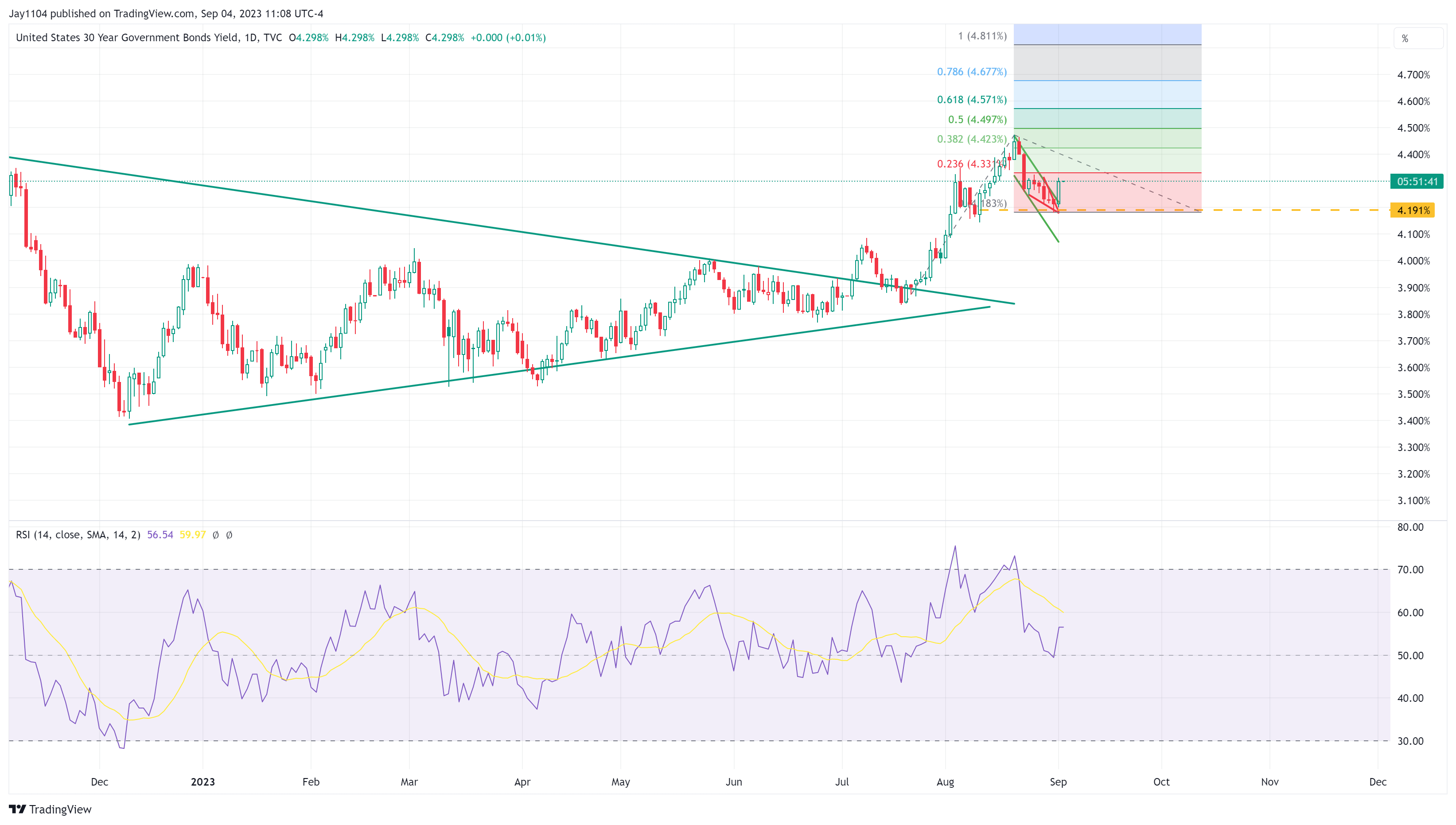

Ciò ha contribuito all’aumento dei rendimenti venerdì, proseguendo la tendenza osservata nelle ultime settimane. Il rendimento dei trentennali ha guidato il rialzo ancora una volta. Sembra che il rendimento trentennale sia pronto per la prossima mossa al rialzo, in quanto si stacca da un modello a bandiera toro a breve termine. Questo potrebbe potenzialmente portare a un salto significativo, che potrebbe raggiungere il 4,8% circa nelle prossime settimane.

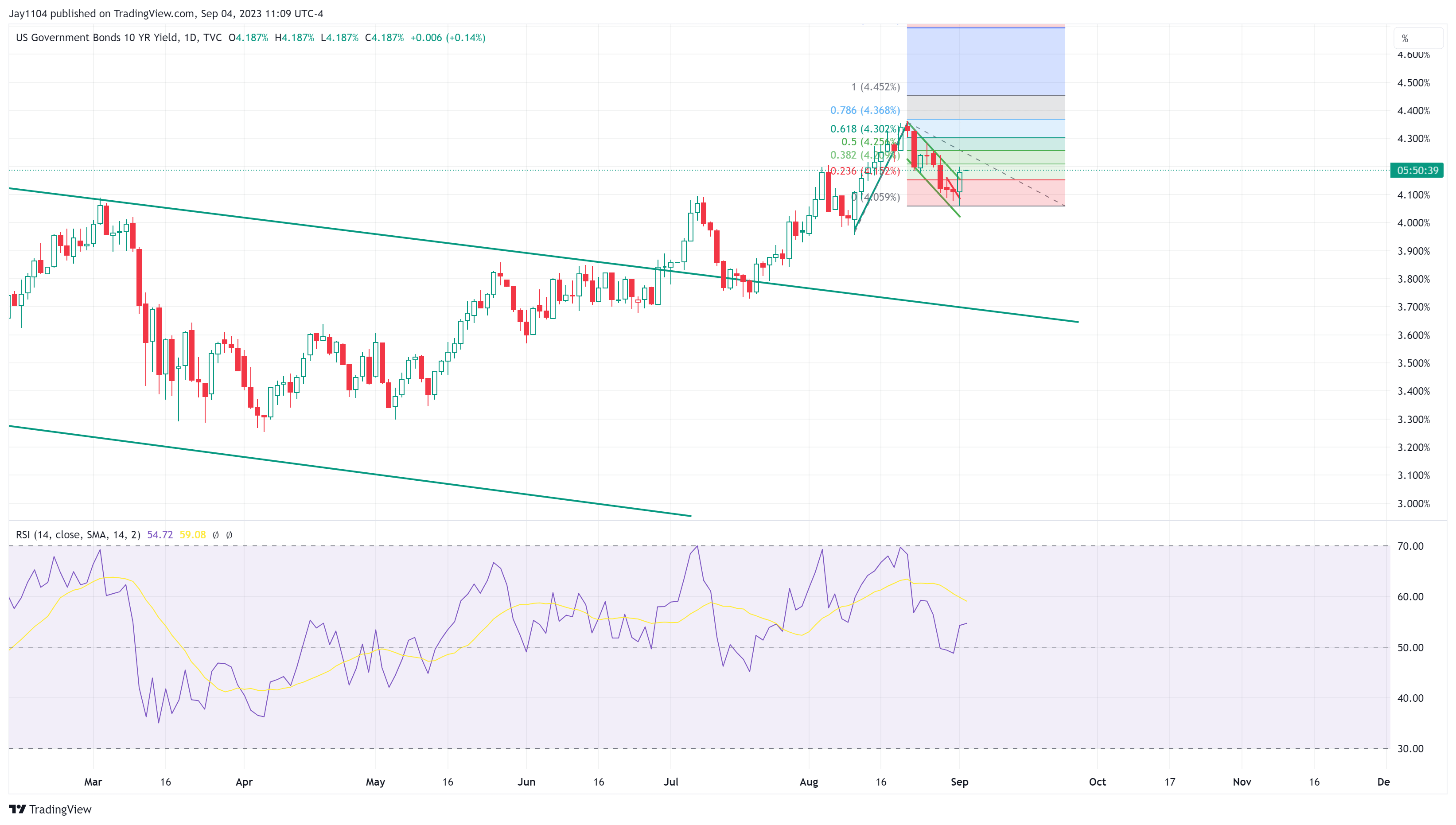

Un modello simile è presente nel tasso decennale, che potrebbe portare il Treasury a salire intorno al 4,5% nel breve termine.

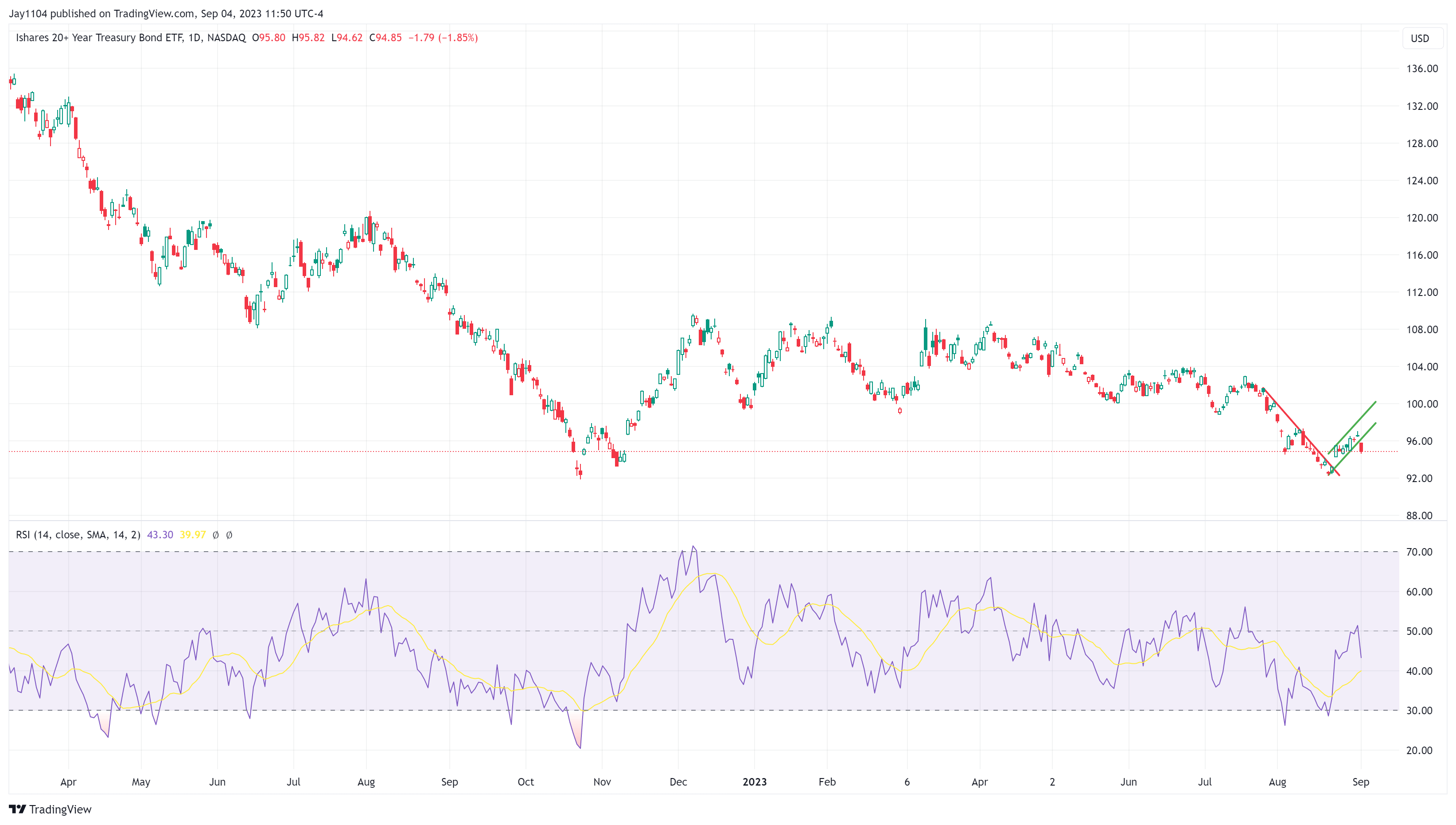

Questo è ovviamente ribassista per l’ETF iShares 20+ Year Treasury Bond (NASDAQ:TLT), in quanto i tassi a lungo termine si muovono verso l’alto, il che significa che il TLT si dirige verso il basso e probabilmente supera i recenti minimi di circa 92,50 dollari e spinge l’ETF ben al di sotto del minimo di ottobre 2022 di 91,85 dollari.

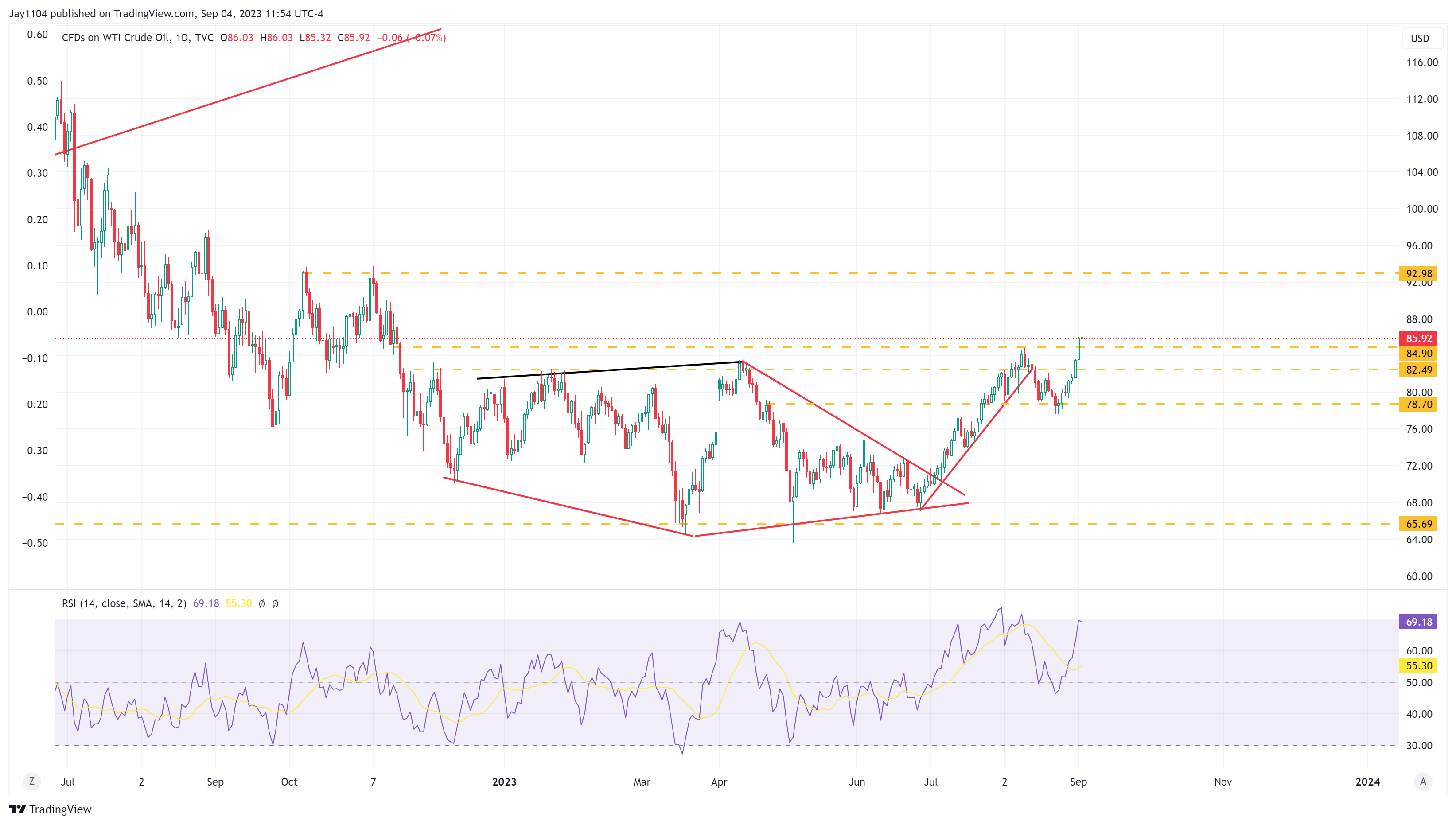

L’aumento dei tassi di interesse sarà probabilmente alimentato da un’economia statunitense più forte del previsto, che spingerà la Federal Reserve a mantenere tassi più restrittivi per un periodo prolungato. Inoltre, l’aumento dei prezzi del petrolio e della benzina potrebbe sostenere l’inflazione complessiva per il resto del 2023.

I prezzi del petrolio sono saliti sopra gli 85 dollari al barile sull’indice WTI, spinti dagli obiettivi di prezzo dell’OPEC+, dall’esaurimento della Riserva Strategica di Petrolio degli Stati Uniti e dal potenziale di ulteriori misure di stimolo da parte della Cina. Questi fattori potrebbero spingere i prezzi del petrolio verso i 92 dollari al barile nelle prossime settimane.

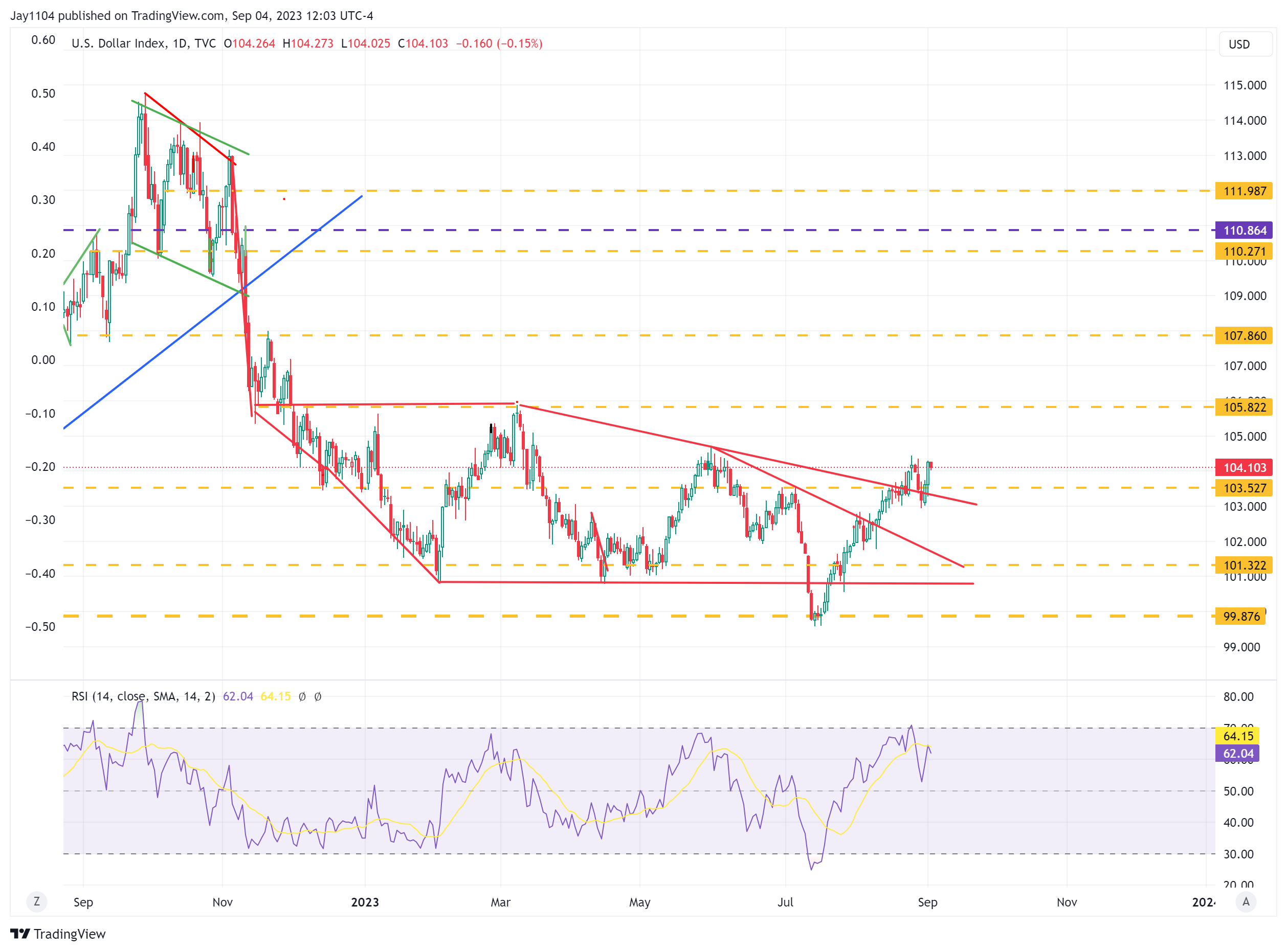

Questa confluenza di fattori probabilmente rafforzerà ulteriormente il dollaro USA, che è già pronto per il suo prossimo significativo movimento al rialzo. Attualmente scambiato a 104,20, una spinta al di sopra di 104,50 potrebbe innescare il prossimo rialzo verso il livello di 106, ponendo le basi per un successivo movimento verso 108. Nel corso delle prossime settimane, il dollaro ha il potenziale per risalire fino a 111 circa.

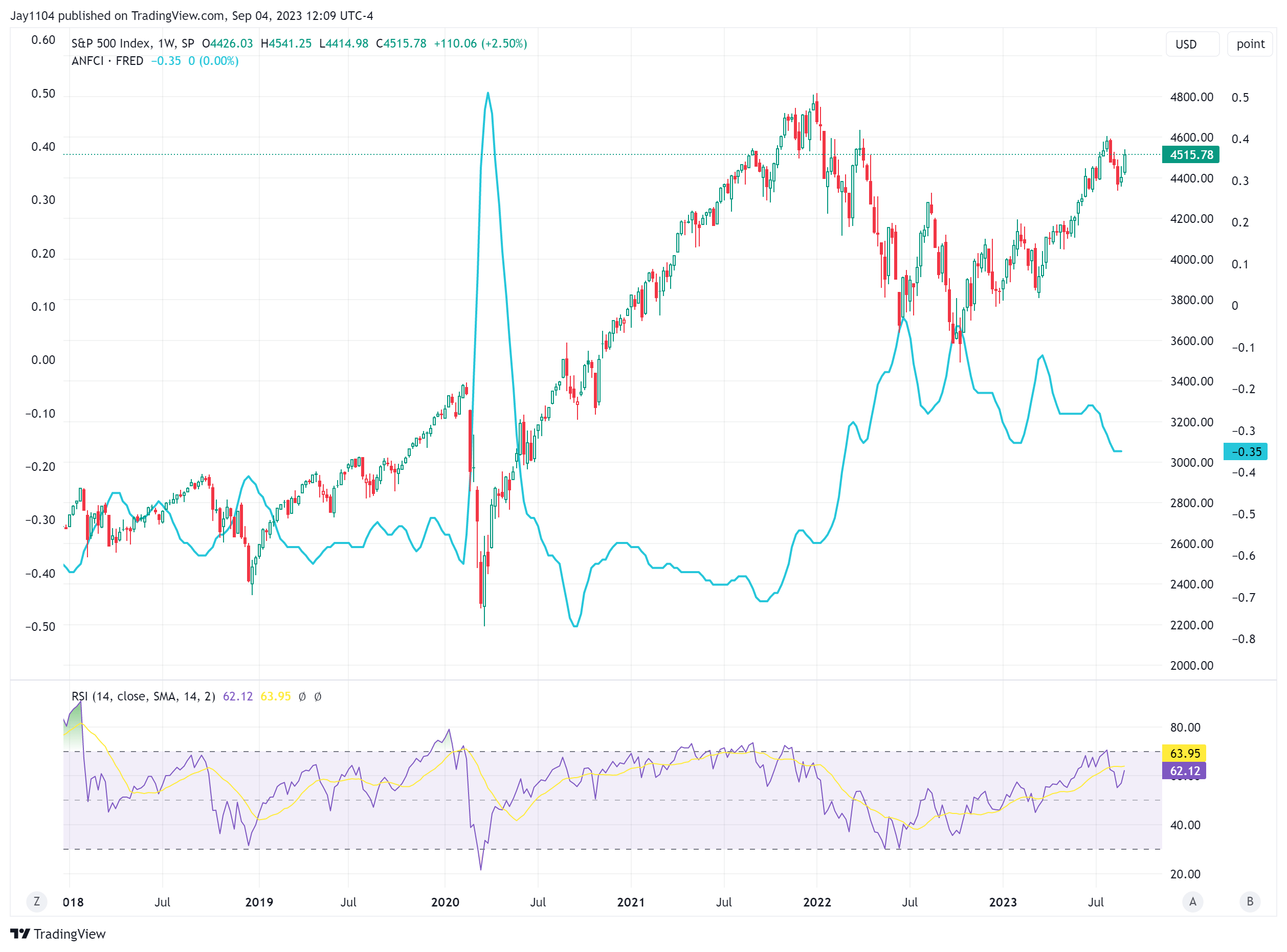

L’aumento dei tassi d’interesse, il rialzo dei prezzi del petrolio e il rafforzamento del dollaro eserciteranno probabilmente una notevole pressione al ribasso sui prezzi delle azioni a causa dell’inasprimento delle condizioni finanziarie. L’inasprimento delle condizioni finanziarie ha storicamente agito come un vento contrario per le azioni. Il principale fattore di rialzo dei titoli dopo la SVB (Silicon Valley Bank) è stato l’allentamento delle condizioni finanziarie. Con l’inasprimento di queste condizioni, i prezzi delle azioni saranno limitati, la liquidità del mercato si ridurrà e i mercati azionari probabilmente scenderanno.

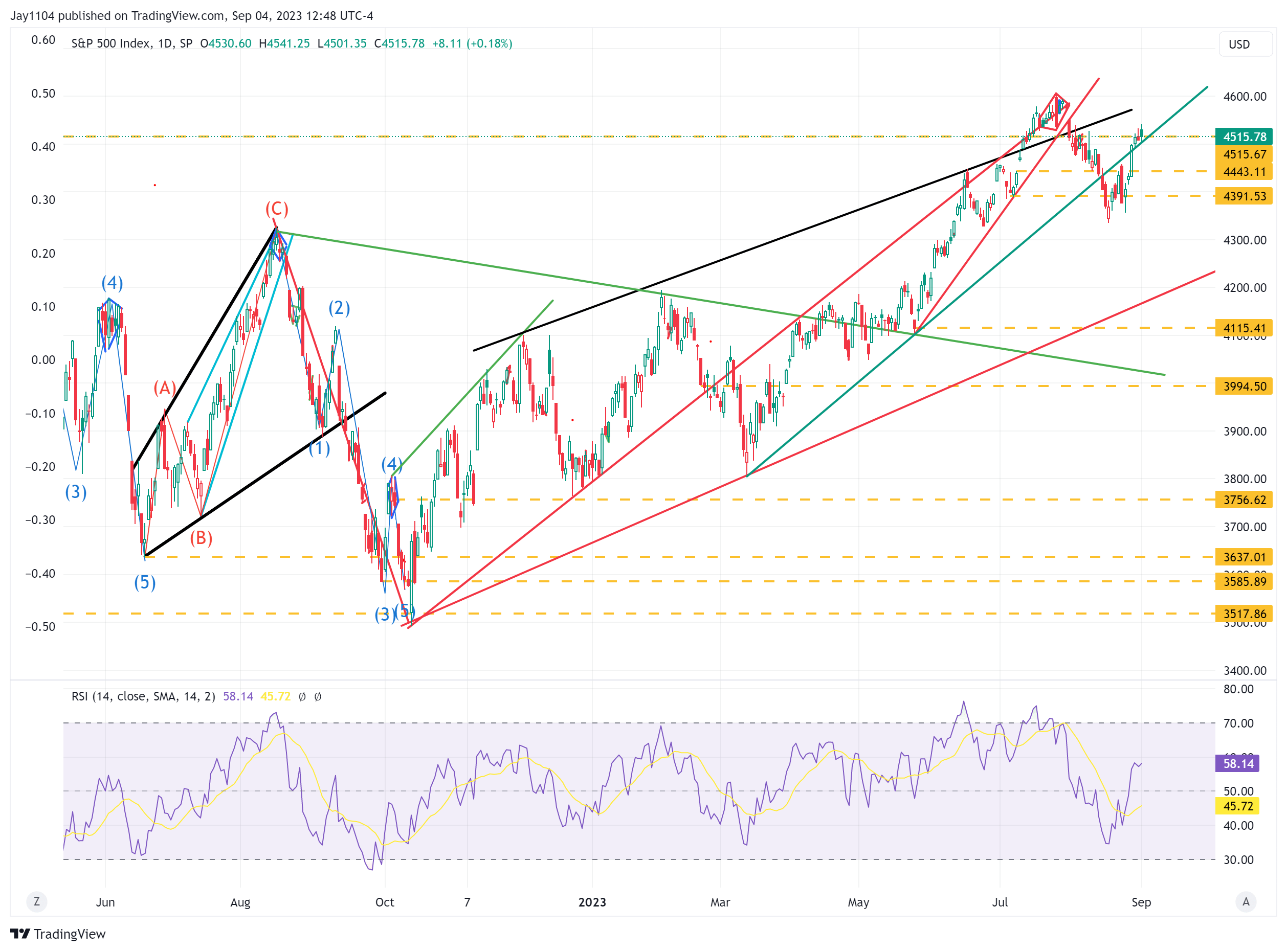

A mio avviso, questa tendenza persisterà nelle prossime settimane, ed è un tema più ampio su cui mi sto concentrando da tempo. Continuo a ritenere che l’S&P 500 stia per cedere tutti i suoi guadagni dal 1° giugno. Ciò comporterà probabilmente un ritracciamento dell’indice verso la fascia compresa tra 4.100 e 4.200.

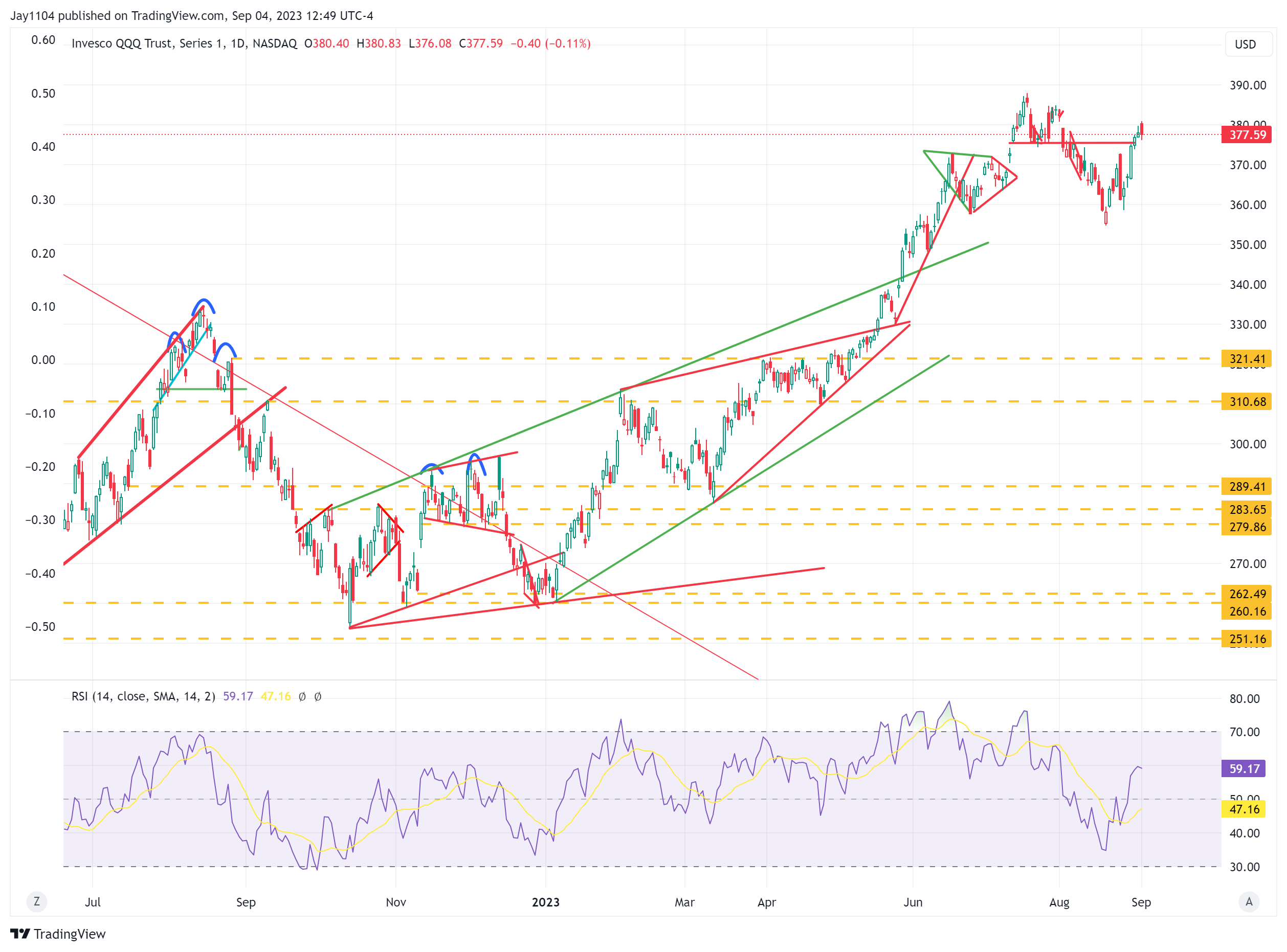

Queste stesse dinamiche di mercato porteranno anche il QQQ a scambiare al ribasso, scendendo potenzialmente sotto i 330 dollari nelle prossime settimane.

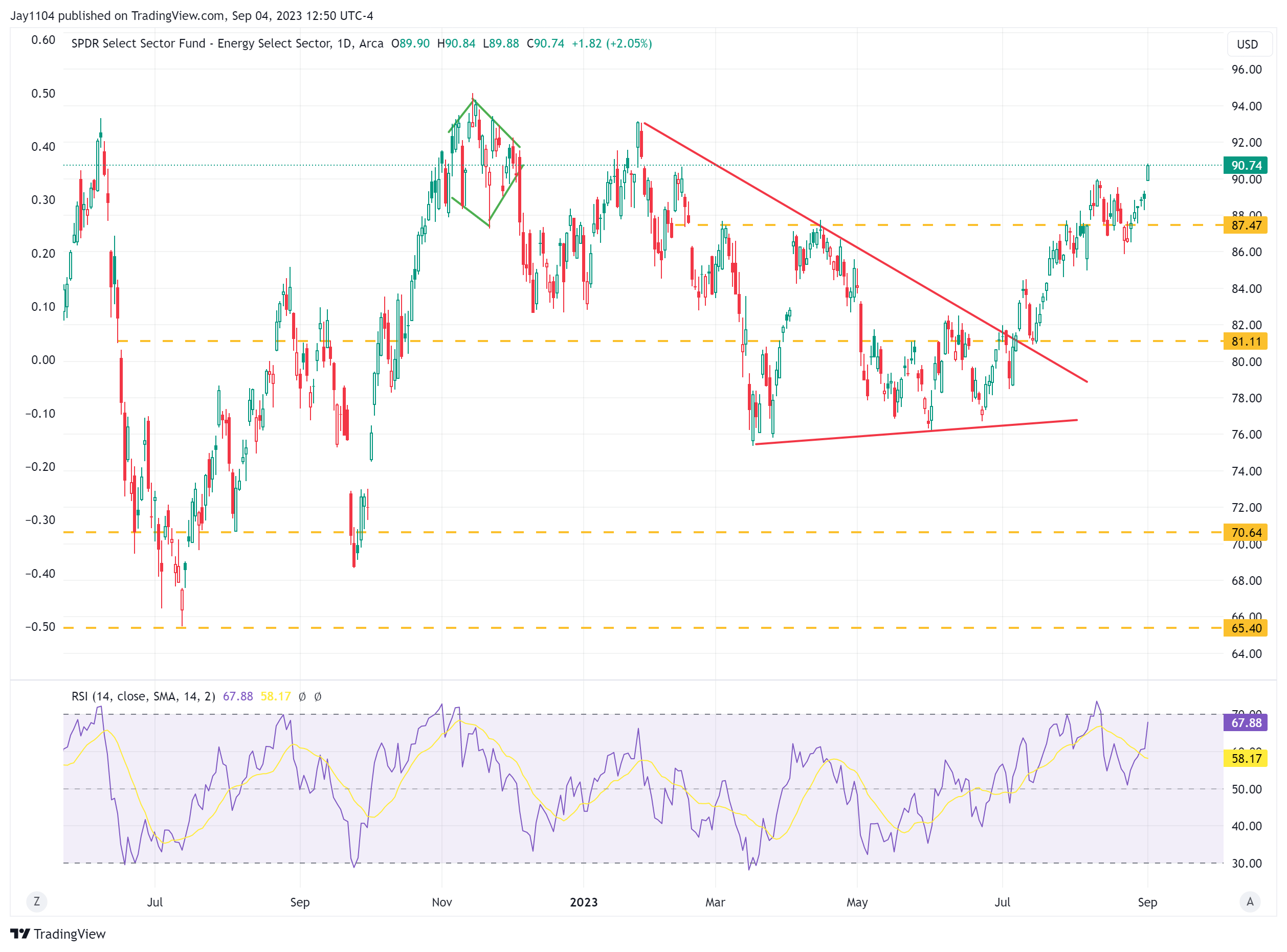

Tuttavia, l’aumento dei prezzi del petrolio potrebbe portare il XLE ad aumentare e a testare i suoi precedenti massimi intorno ai 94 dollari.

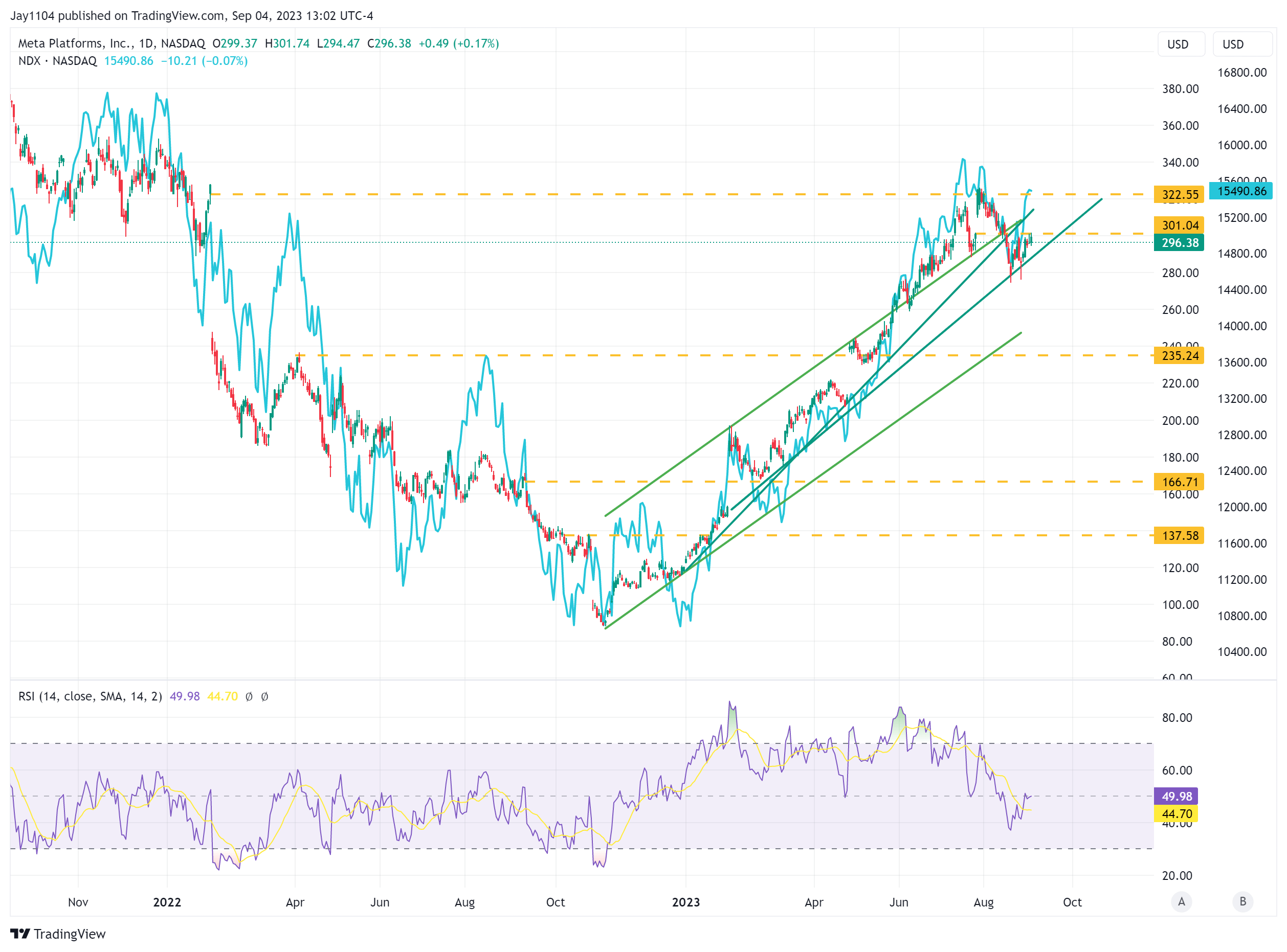

Nel frattempo, Meta (NASDAQ:META) rimane un titolo da tenere sotto stretta osservazione, in quanto è stato uno dei leader del mercato a toccare il bottom all’inizio di novembre, quasi due mesi prima che il Nasdaq 100 toccasse il suo minimo di chiusura alla fine di dicembre. Meta ha già interrotto diverse tendenze e il suo indice di forza relativa (RSI) è chiaramente su una traiettoria discendente.

Inoltre, Meta ha colmato un gap da febbraio 2022 ma non è riuscito ad avanzare ulteriormente; ha anche colmato un gap da luglio 2023, che ora sta facendo da resistenza. Rimane un gap non colmato intorno alla soglia dei 200 dollari, risalente alla fine di aprile 2023. Se Meta non riuscisse a superare i 305 dollari e superasse invece la linea di tendenza intorno ai 290 dollari, probabilmente si innescherebbe un calo maggiore verso i 235 dollari. Una tale mossa sarebbe anche un indicatore negativo per il Nasdaq 100.

Ecco il video di YOUTUBE di questa settimana: