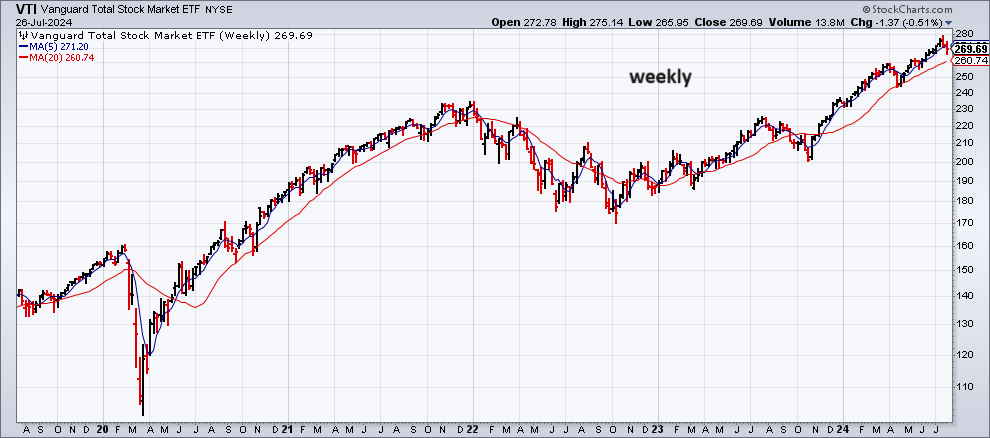

I titoli azionari statunitensi sono scesi per la seconda settimana di contrattazioni fino a venerdì 26 luglio, secondo quanto riportato dall’indice S&P 500. La flessione segna il primo calo settimanale consecutivo da aprile.

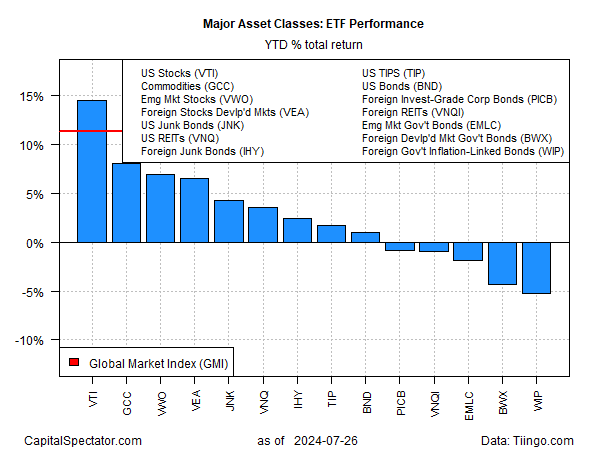

A questo punto non è dato sapere se si tratta di un rumore o dell’inizio di una flessione prolungata. Ma una cosa è chiara: le azioni statunitensi continuano a guidare i mercati quest’anno con un ampio margine, sulla base di un insieme di ETF che rappresentano le principali classi di asset.

Le azioni americane (VTI) sono in rialzo del 14,5% su base annua. Si tratta di un premio considerevole rispetto al resto del settore. Il secondo miglior performer nel 2024 è rappresentato dalle materie prime (GCC), con un rialzo dell’8,9%.

Quest’anno diverse classi d’investimento sono sott’acqua. La sfumatura più scura di rosso si trova nei titoli di Stato globali indicizzati all’inflazione ex-USA (WIP), con una perdita del 5,2%.

Nel frattempo, una versione basata su ETF dell’Indice dei Mercati Globali (GMI.F), un benchmark investibile e non gestito che racchiude tutte le principali classi di attività in pesi pari al valore di mercato, quest’anno sta sovraperformando tutto tranne le azioni statunitensi, con un aumento dell’11,3% fino al 2024.

Questa settimana gli investitori cercheranno indizi per decidere se la resistenza delle azioni statunitensi si sta incrinando. L’analisi dell’andamento dei prezzi del VTI su base settimanale suggerisce che l’ultima flessione è una semplice correzione. La settimana che ci attende avrà un profilo diverso?

Un possibile catalizzatore che potrebbe influenzare il sentiment del mercato nei prossimi giorni: i dati sull’occupazione per il mese di luglio (venerdì 2 agosto). La stima del Dipartimento del Lavoro dovrebbe mostrare che le assunzioni sono diminuite a 180.000, secondo le previsioni di Econoday.com.

Se fosse corretto il dato segnerebbe un ritmo di assunzioni inferiore alla media (rispetto agli ultimi 12 mesi), ma non abbastanza basso da far temere una recessione nell’immediato futuro.

D’altro canto, un aumento di 180.000 unità delle buste paga manterrebbe probabilmente vivo l’ottimismo sulla possibilità che la Federal Reserve tagli i tassi di interesse a settembre, come anticipo del tentativo di mantenere in vita l’attuale espansione economica.

Allo stesso tempo, le aspettative di un taglio dei tassi fornirà, in teoria, un certo sostegno alle azioni.

“Vogliono essere molto graduali nel loro ritiro”, afferma Gennadiy Goldberg, responsabile della strategia dei tassi USA presso TD Securities.

“Ma se il mercato del lavoro sembra effettivamente rallentare”, i responsabili politici potrebbero decidere che “dovrebbero muoversi un po’ più rapidamente di quanto farebbero altrimenti”.

Quali azioni da considerare per il tuo prossimo trade?

Poteri di calcolo dell’IA nel mercato azionario italiano. I ProPicks IA di Investing.com stanno vincendo i portafogli azionari scelti dall’IA per Italia, USA e altri entusiasmanti mercati in giro per il mondo. La nostra migliore strategia, Tech Titans, ha quasi doppiato l’S&P 500 nel 2024 - uno degli anni più rialzisti della storia. E Le Migliori Italiane, pensato per una grande esposizione, sta mostrando rialzi del +560% con 10 anni di performance back-tested. Quale azione in Italia sarà la prossima a schizzare?

Sblocca i ProPicks AI