Per chi ama il rischio, ci sono molti titoli con fondamentali deboli. Ma gli short squeeze sono bestie di mercato imprevedibili.

Il mercato delle criptovalute e quello azionario hanno avuto la loro parte di short squeeze negli ultimi anni. In poche parole, si tratta di un’inversione di scommessa. Nel mercato azionario, gli investitori collocano una posizione corta quando scommettono che le azioni di una società scenderanno perché sono sopravvalutate.

Questa scommessa consiste in azioni prese in prestito dal broker, che gli shorter vendono sul mercato aperto. Se la scommessa si concretizza e il prezzo delle azioni scende, i venditori allo scoperto possono riacquistarle a un prezzo inferiore e realizzare un profitto.

Volatilità dello short squeeze, perdite illimitate o grandi profitti

Tuttavia, se alcune notizie si rivelano positive per il titolo, innescando il rialzo dei prezzi, i venditori allo scoperto si trovano in una posizione perdente, poiché sono costretti a riacquistare le azioni prese in prestito per ridurre le perdite. Devono pagare depositi di margine al broker per compensare le potenziali perdite, pur mantenendo aperte le loro posizioni short.

Questa crescente pressione di acquisto alimenta la domanda, facendo spesso aumentare il prezzo del titolo. A sua volta, un numero maggiore di venditori allo scoperto deve coprire le proprie posizioni. È sufficiente dire che lo shorting di un asset è una strategia altamente rischiosa, con un potenziale di perdite illimitate.

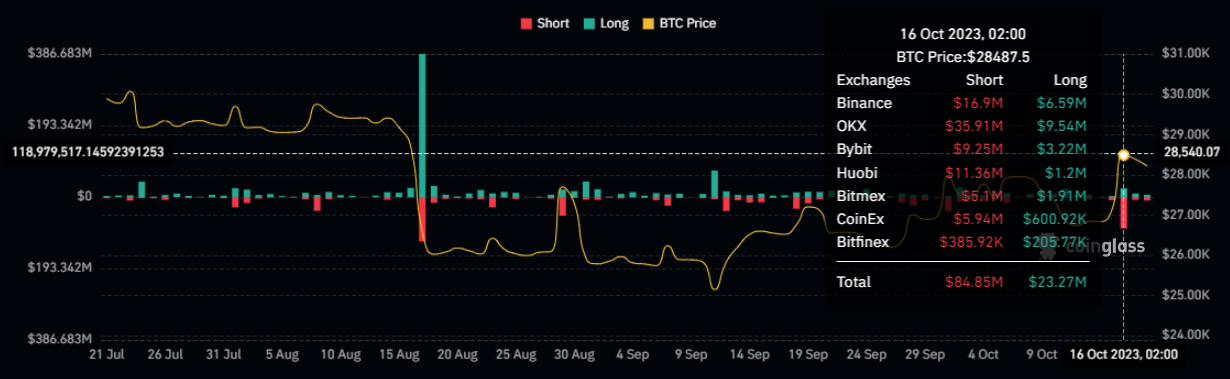

Questo è esattamente ciò che è accaduto all’hedge fund Melvin Capital, ormai defunto, che ha pesantemente shortato GameStop (NYSE:GME). Più di recente, abbiamo visto il potere dello shorting con Bitcoin, quando un’inaspettata fake news sull’approvazione dell’ETF Bitcoin ha portato a 84,85 milioni di dollari di liquidazioni short lunedì.

Liquidazioni per le posizioni short su Bitcoin. L’intero mercato delle criptovalute ha registrato un’ondata di liquidazioni per 136,5 milioni di dollari. Immagine per gentile concessione di CoinGlass.

Sebbene i trader long abbiano la meglio in questi breakout di short squeeze, devono anche tenere d’occhio la loro sostenibilità. Dopo tutto, le pressioni di acquisto possono sgonfiarsi con la stessa rapidità con cui si gonfiano.

Tenendo a mente questa storia di cautela, quali sono i titoli che presentano il maggior potenziale di short squeeze nel breve periodo?

Bisogna tenere conto dei fondamentali dell’azienda e dell’attuale short volume ratio (SVR). Un SVR elevato indica che una grande percentuale del volume di scambi ha posizioni corte, creando un’opportunità di short squeeze. Tuttavia, gli investitori devono anche ricordare che il sentiment generale del mercato determina se si verificherà effettivamente uno short squeeze.

Beyond Meat BYND Inc

Creare un simulacro di un antico alimento di base è una vendita difficile da realizzare. Beyond Meat Inc (NASDAQ:BYND) è stata quotata in borsa nel maggio 2019 con una valutazione di 3,8 miliardi di dollari grazie al clamore suscitato dalla sostituzione della carne. Da allora, il valore di mercato della società si è ridotto a 519,4 milioni di dollari, mentre le azioni BYND hanno perso l’82,4% del loro valore.

È emerso che gli acquirenti di carne vegetale non si sottraggono nemmeno alle proteine animali. E i prodotti Beyond Meat sono sempre stati più costosi della carne vera. Il consenso degli analisti del Nasdaq sul titolo BYND continua a essere “underperform”.

L’obiettivo di prezzo medio di BYND è di 7,69 dollari contro il prezzo attuale di 8,12 dollari, con una stima bassa di 3 dollari per azione. Secondo la FINRA, il rapporto di volume short di BYND (SVR) è relativamente alto, 49,47 al momento della stampa.

MicroVision Inc

La maggiore domanda di realtà aumentata (AR), realtà virtuale (VR) e ottica per auto a guida autonoma crea nuove opportunità di mercato. Microvision Inc (NASDAQ:MVIS) sembra essersi ritagliata una fetta di questo mercato con sensori Light Detection and Ranging (LiDAR) e proiettori laser a scansione MEMS.

L’azienda ha anche stretto partnership con pesi massimi come Microsoft (NASDAQ:MSFT), Volkswagen (ETR:VOWG_p) e Qualcomm (NASDAQ:QCOM). Tuttavia, MicroVision non è riuscita a commercializzare adeguatamente i suoi prodotti e nel corso degli anni ha subito diversi cambi di leadership. Tuttavia, la crescita annuale dei ricavi dell’azienda è ancora negativa, con un -42,70% su base annua a partire dalla relazione sugli utili del secondo trimestre 2023.

La prossima relazione sugli utili di MicroVision è prevista per il 26 ottobre. In attesa, il consenso del Nasdaq (da parte di un analista) pone il titolo MVIS su “hold”, con un obiettivo di prezzo medio di 4 dollari rispetto agli attuali 2,08 dollari per azione. Sul lato basso, anche la stima è di 4 dollari.

Nel frattempo, la FINRA ha riportato l’SVR di MVIS a un massimo di 52,21.

Fisker Inc

Con sede in California, Fisker Inc (NYSE:FSR) è un’altra società di veicoli elettrici (EV), ma non ha ancora raggiunto i ricavi. Dovendo affrontare la dura concorrenza di Rivian (NASDAQ:RIVN) e Tesla (NASDAQ:TSLA), i veicoli elettrici di Fisker tendono ad essere costosi. Concentrarsi su ibridi plug-in di lusso limita il potenziale di Fisker nel raggiungere i consumatori di massa, soprattutto dopo gli aggressivi tagli di prezzo di Tesla di quest’anno.

Nell’ultima presentazione di agosto, Fisker ha introdotto un SUV Pear da meno di 30 mila dollari accanto all’auto sportiva Ronin, al pick-up Alaska e al SUV Ocean, con un prezzo di 37,5 mila dollari per la versione Sport più economica. Va notato che Fisker Inc. è il secondo tentativo del CEO (il danese Henrik Fisker) di creare un’azienda di veicoli elettrici.

Il primo tentativo, Fisker Automotive FSR, è fallito nel 2013, con una Fisker Karma ibrida plug-in afflitta da problemi di produzione e di controllo qualità. Ciononostante, sulla base di dieci analisti del Nasdaq, il titolo FSR si trova attualmente nel consenso “buy”.

L’obiettivo di prezzo medio di FSR è di 9,25 dollari rispetto agli attuali 5,92 dollari, con una stima bassa di 5 dollari. Nell’ultimo aggiornamento FINRA, l’SVR di Fisker è a 52,37.

***

Questo articolo è stato pubblicato originariamente su The Tokenist. Consultate la newsletter gratuita di The Tokenist, Five Minute Finance, per un’analisi settimanale delle principali tendenze nel campo della finanza e della tecnologia.

Né l’autore, Tim (BIT:TLIT) Fries, né questo sito web, The Tokenist, forniscono consulenza finanziaria. Si prega di consultare la nostra policy del sito prima di prendere decisioni finanziarie.