- L’inflazione PCE statunitense, il PIL del terzo trimestre e il discorso di Powell saranno al centro dell’attenzione questa settimana.

- CrowdStrike è un buy con la previsione di una crescita esplosiva degli utili e delle vendite.

- Foot Locker è un sell con utili deboli e previsioni deludenti.

- Siete alla ricerca di altre idee di trading per affrontare l’attuale volatilità del mercato? I membri di InvestingPro ricevono idee e indicazioni esclusive per navigare in qualsiasi clima. Per saperne di più

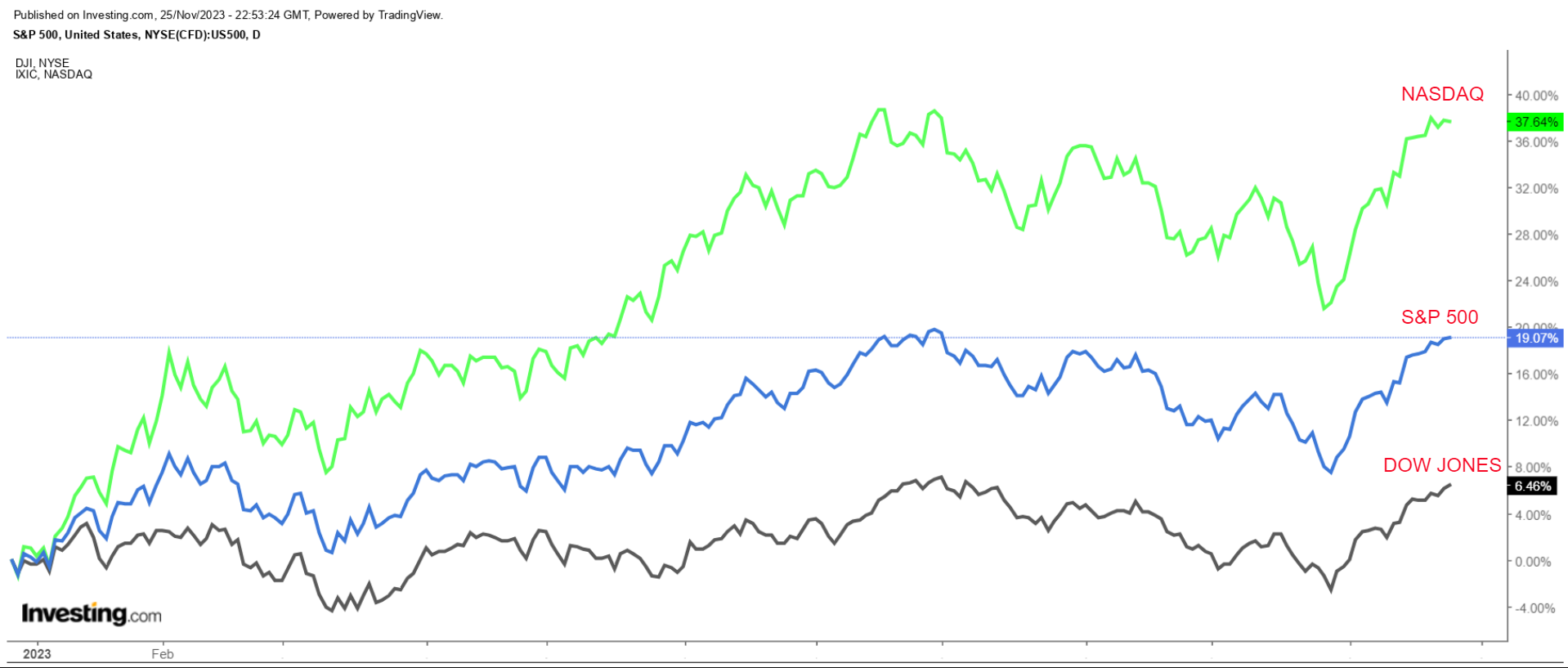

I titoli di Wall Street hanno chiuso venerdì in rialzo, segnando un’altra settimana vincente, grazie alle crescenti aspettative che la Federal Reserve abbia smesso di alzare i tassi d’interesse e possa iniziare a tagliarli l’anno prossimo.

Sulla settimana il Dow Jones Industrial Average sono salite dell’1,3%, il benchmark S&P 500 è salito dell’1% e il tech-heavy Nasdaq Composite ha guadagnato lo 0,9%.

Tutti e tre gli indici hanno registrato la quarta settimana positiva consecutiva, la più lunga per l’S&P 500 e il Nasdaq da giugno.

Finora i principali indici hanno avuto un mese di novembre molto positivo, con il Dow in rialzo del 7,1%, l’S&P 500 dell’8,7% e il Nasdaq del 10,9%.

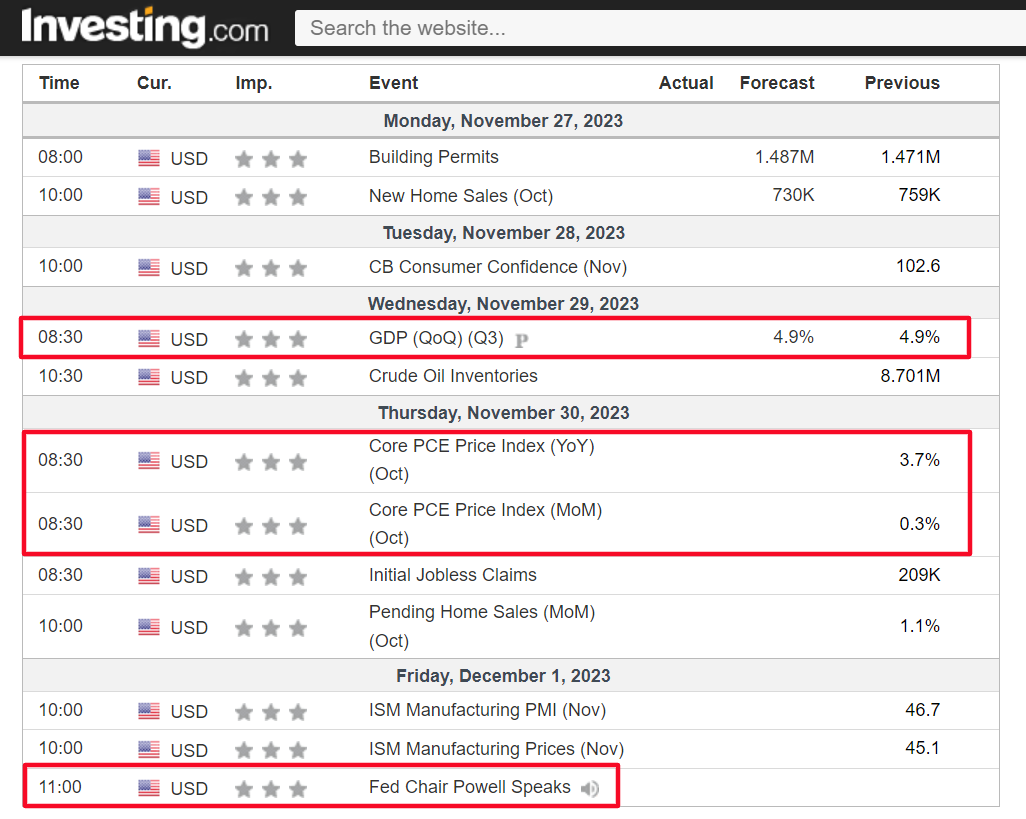

Questa settimana si preannuncia ancora una volta movimentata, visto che il calendario passa da novembre a dicembre e gli investitori continuano a valutare le prospettive dell’economia, dell’inflazione e dei tassi d’interesse.

Il dato più importante del calendario economico sarà l’indice dei prezzi delle spese per consumi personali (PCE), previsto per giovedì. Inoltre, mercoledì è previsto l’importante dato sul PIL del terzo trimestre, che fornirà ulteriori indizi sulla possibilità che l’economia si avvii verso la recessione.

Inoltre, gli investitori esamineranno il discorso del presidente della Fed Jerome Powell e le dichiarazioni di alcuni altri responsabili delle politiche della Fed.

Tra i principali report sugli utili da tenere d’occhio ci sono gli aggiornamenti di Salesforce (NYSE:CRM), CrowdStrike, Snowflake (NYSE:SNOW), Zscaler (NASDAQ:ZS), Ulta Beauty (NASDAQ:ULTA), Dollar Tree (NASDAQ:DLTR), e Foot Locker mentre la stagione dei bilanci Q3 di Wall Street volge al termine.

Indipendentemente dalla direzione che prenderà il mercato, qui di seguito evidenzio un titolo che probabilmente sarà richiesto e un altro che potrebbe subire un nuovo ribasso. Ricordate però che il mio orizzonte temporale è solo per questa settimana, da lunedì 27 novembre a venerdì 1 dicembre.

Titolo da comprare: CrowdStrike

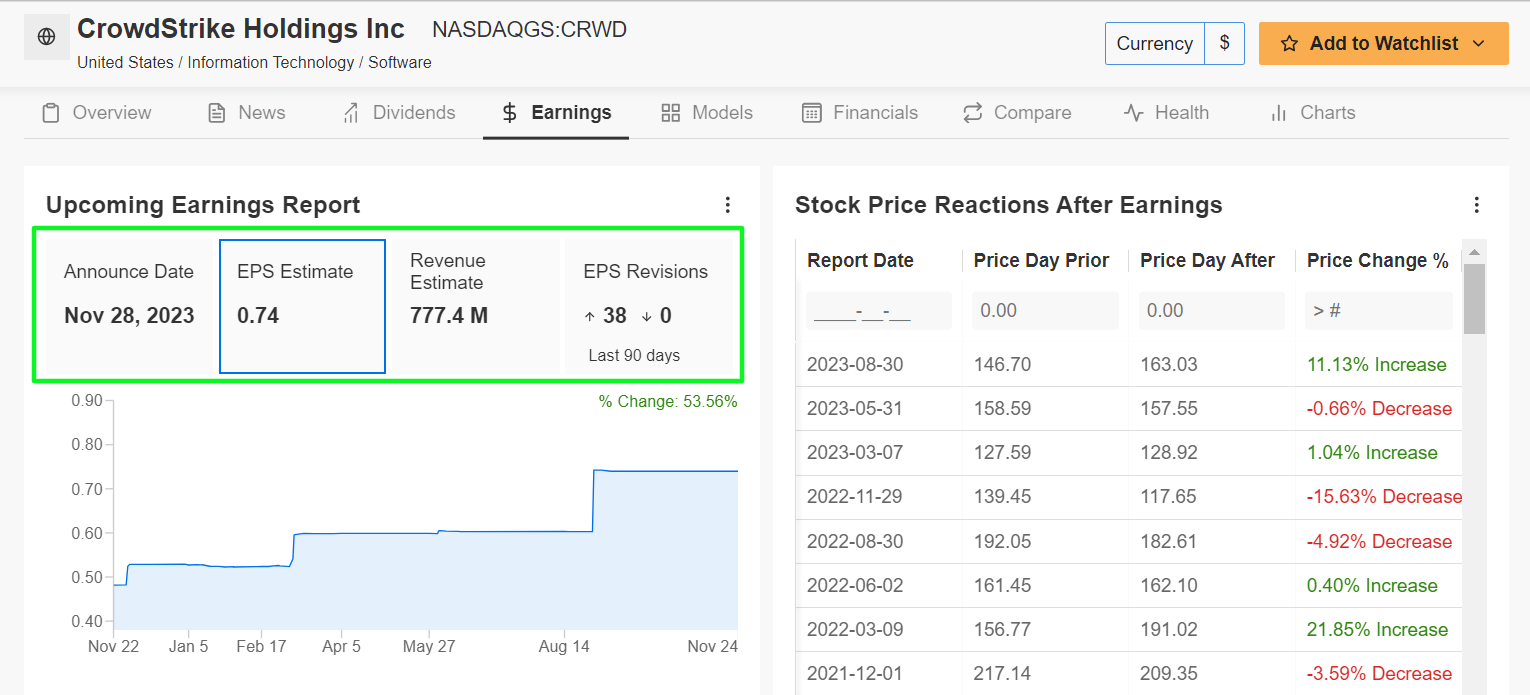

Dopo aver chiuso venerdì a un nuovo massimo di 52 settimane, prevedo un’altra forte performance per CrowdStrike (NASDAQ:CRWD) questa settimana, dato che gli ultimi utili e le prospettive dello specialista della sicurezza informatica supereranno facilmente le stime grazie alle tendenze favorevoli della domanda di cybersicurezza.

CrowdStrike presenterà l’aggiornamento del terzo trimestre dopo la chiusura del mercato statunitense di martedì, ed è probabile che i risultati siano stati favoriti dall’aumento della spesa informatica da parte delle aziende e dei governi di tutto il mondo, in risposta alle crescenti minacce alla sicurezza digitale.

Secondo il mercato delle opzioni, gli operatori di mercato si aspettano una notevole oscillazione del titolo CRWD in seguito alla pubblicazione dei risultati, con un possibile movimento implicito di circa l’8% in entrambe le direzioni. Le azioni sono salite dell’11,1% dopo l’ultima relazione trimestrale della società a fine agosto.

Non sorprende che un sondaggio di InvestingPro sulle revisioni degli utili degli analisti indichi un crescente ottimismo in vista del terzo trimestre di CrowdStrike, dato che Wall Street è sempre più ottimista nei confronti della società di cybersicurezza. Le stime sugli utili sono state riviste al rialzo 38 volte negli ultimi 90 giorni, a fronte di zero revisioni al ribasso. Nel frattempo, 49 dei 51 analisti che coprono CRWD hanno un rating equivalente a “buy” o “hold” sul titolo.

Le previsioni indicano per la società di software di sicurezza texana con sede ad Austin un utile per azione rettificato di 0,74 dollari, con un balzo dell’85% rispetto all’EPS di 0,40 dollari del periodo precedente. Il fatturato dovrebbe aumentare del 35% su base annua, raggiungendo i 777,4 milioni di dollari, grazie alla crescente domanda dei suoi strumenti di cybersicurezza basati sul cloud.

In prospettiva, ritengo che le previsioni di CrowdStrike per l’intero esercizio fiscale di gennaio 2024 saranno leggermente superiori al consenso, in quanto l’azienda rimane ben posizionata per prosperare in un clima geopolitico incerto.

CrowdStrike ha superato le aspettative di Wall Street per quanto riguarda gli utili e i fatturati in ogni trimestre da quando è stata quotata in borsa nel giugno 2019, dimostrando la forza e la resilienza del suo business.

Il titolo CRWD ha chiuso la sessione di venerdì a 210,66 dollari, il prezzo di chiusura più alto dall’aprile 2022. Le azioni sono in rialzo del 100% da un anno all’altro, a testimonianza della solidità dei fondamentali e delle prospettive di crescita a lungo termine del leader della sicurezza degli endpoint.

Alla valutazione attuale, CrowdStrike ha un valore di mercato di circa 50 miliardi di dollari.

Titolo da vendere: Foot Locker

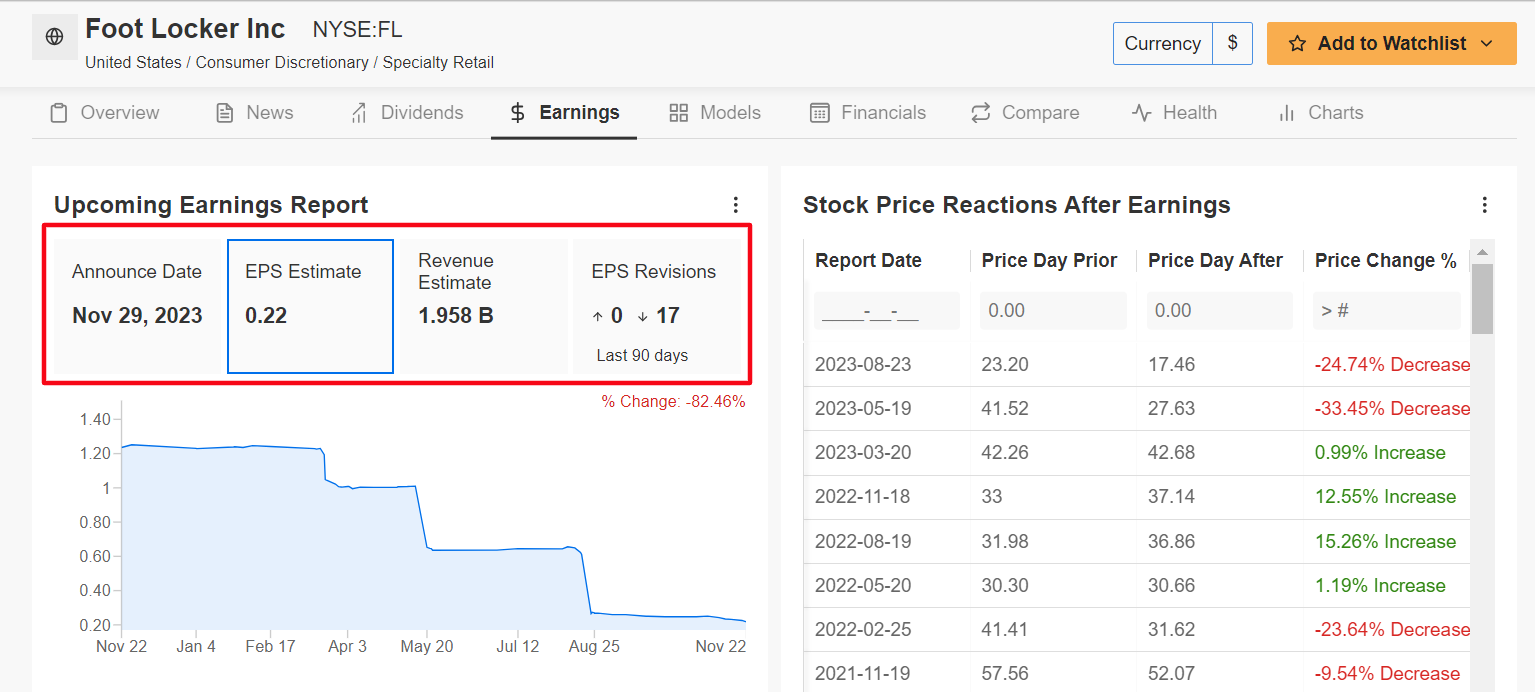

Credo che Foot Locker (NYSE:FL) subirà una settimana deludente, poiché i risultati finanziari del terzo trimestre della catena di calzature e abbigliamento sportivo in difficoltà riveleranno probabilmente un altro forte rallentamento della crescita degli utili e delle vendite a causa del difficile contesto economico.

Il rapporto Q3 di Foot Locker è previsto prima dell’apertura di mercoledì e i risultati saranno probabilmente colpiti dal rallentamento della domanda di scarpe da ginnastica e vestiti da parte dei consumatori a fronte di un’inflazione ancora elevata.

Secondo il mercato delle opzioni, gli operatori stanno valutando un movimento massiccio di circa il 13% in entrambe le direzioni per il titolo FL dopo la pubblicazione. Le azioni sono crollate del 25% dopo la pubblicazione del rapporto Q2 del rivenditore di abbigliamento sportivo a metà agosto.

Sottolineando i numerosi venti contrari che Foot Locker deve affrontare nel breve termine, tutti i 17 analisti intervistati da InvestingPro da InvestingPro hanno tagliato le loro stime sugli utili per azione nei tre mesi precedenti la pubblicazione, con un calo dell’82% rispetto alle loro previsioni iniziali.

Secondo Wall Street, il rivenditore di abbigliamento sportivo con sede a New York guadagnerà 0,22 dollari per azione, con un crollo di oltre l’80% rispetto all’utile per azione di 1,27 dollari del terzo trimestre dello scorso anno, soprattutto a causa dell’impatto negativo dei pesanti ribassi e delle svalutazioni associati alle differenze inventariali, o ai furti al dettaglio.

Nel frattempo, si prevede che il fatturato scenderà del 10,1% rispetto all’anno precedente, raggiungendo 1,95 miliardi di dollari, in quanto il rivenditore si trova ad affrontare un contesto economico difficile che vede gli americani ridurre le spese per articoli discrezionali a causa della riduzione del loro reddito disponibile.

Come altri rivenditori, Foot Locker ha dovuto aumentare le promozioni e ricorrere a sconti più consistenti per attirare i consumatori sensibili ai prezzi nell’attuale contesto macroeconomico.

Per questo motivo, ritengo che i dirigenti di Foot Locker deluderanno gli investitori nelle loro previsioni per il quarto trimestre, che copre la stagione dello shopping natalizio, e adotteranno un tono cauto tra la debolezza della spesa dei consumatori e il calo dei margini operativi.

Il titolo FL, che il 23 agosto è sceso ai minimi di 13 anni a 14,84 dollari, ha chiuso la seduta di venerdì a 23,32 dollari. Ai livelli attuali, Foot Locker ha una valutazione di 2,2 miliardi di dollari.

Nel 2023 le azioni hanno registrato un ampio margine di ritardo rispetto alla performance annuale del mercato più ampio, con un calo del 38,3%. A fronte di un guadagno del 5,7% registrato dallo SPDR® S&P Retail ETF (NYSE:XRT), che tiene conto di un ampio indice equamente ponderato di società statunitensi di vendita al dettaglio dello S&P 500.

Non dimenticate di consultare InvestingPro per essere sempre aggiornati sulle ultime tendenze del mercato e sul loro significato per le vostre decisioni di trading.

Nota dell’autore: Al momento della scrittura, sono long sull’S&P 500 e sul Nasdaq 100 tramite lo SPDR S&P 500 ETF (SPY) e l’Invesco QQQ Trust ETF (QQQ). Sono anche long sul Technology Select Sector SPDR ETF (NYSE:XLK ). Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Nota: Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.