- Questa settimana i timori di recessione, le richieste di disoccupazione negli Stati Uniti e altri utili saranno al centro dell’attenzione.

- Eli Lilly è da comprare in vista di utili e guidance positive.

- Walt Disney è da vendere se si prevedono guadagni deludenti.

- Cercate altre idee di trading? La vendita estiva di InvestingPro è in corso: Abbonati a meno di 8 dollari al mese

Le azioni di Wall Street sono crollate venerdì, con il Nasdaq che è andato in una correzione dopo che il rapporto sui posti di lavoro di luglio, più debole del previsto, ha alimentato i timori che l’economia si stia dirigendo verso una recessione.

Per la settimana, il benchmark S&P 500 e le blue-chip Dow Jones Industrial Average hanno perso entrambi il 2,1%, mentre il Nasdaq Composite, che si occupa di tecnologia, è crollato del 3,4%.

Fonte: Investing.com

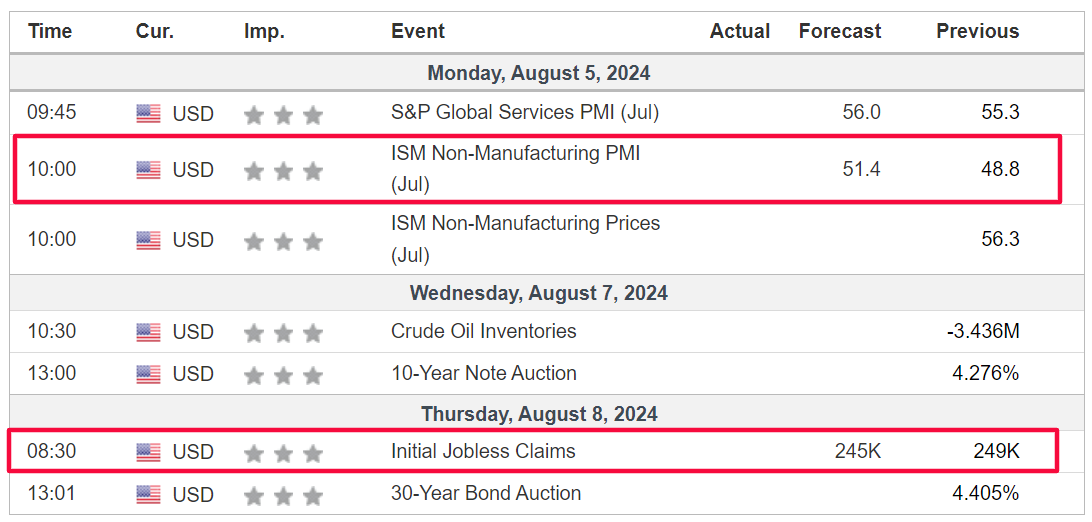

La settimana a venire si preannuncia ancora movimentata, poiché gli investitori continuano a valutare le prospettive dell’economia e dei tassi di interesse.

Il calendario economico è leggero, con la pubblicazione degli ultimi dati sui disoccupati che probabilmente attireranno la maggior parte dell’attenzione. Ci sarà anche un po’ di conversazione con la Fed, con i governatori Mary Daly e Tom Barkin che faranno delle apparizioni pubbliche.

Fonte: Investing.com

Nel frattempo, il ritmo degli utili rallenta, anche se sono ancora attesi gli aggiornamenti trimestrali di società importanti come Walt Disney (NYSE:DIS), Super Micro Computer (NASDAQ:SMCI), Palantir (NYSE:PLTR), Uber (NYSE:UBER), Shopify (NYSE:SHOP), Robinhood (NASDAQ:HOOD), Airbnb (NASDAQ:ABNB), Caterpillar (NYSE:CAT) e Rivian (NASDAQ:RIVN).

Inoltre, nel settore sanitario, Eli Lilly (NYSE:LLY), l’azienda che produce Zepbound e Mounjaro, e Novo Nordisk (NYSE:NVO), che produce Ozempic e Wegovy, entrano entrambe nel confessionale degli utili.

Indipendentemente dalla direzione che prenderà il mercato, qui di seguito metto in evidenza un titolo che potrebbe essere richiesto e un altro che potrebbe subire un nuovo ribasso. Ricordate però che il mio orizzonte temporale è solo per questa settimana, da lunedì 5 a venerdì 9 agosto.

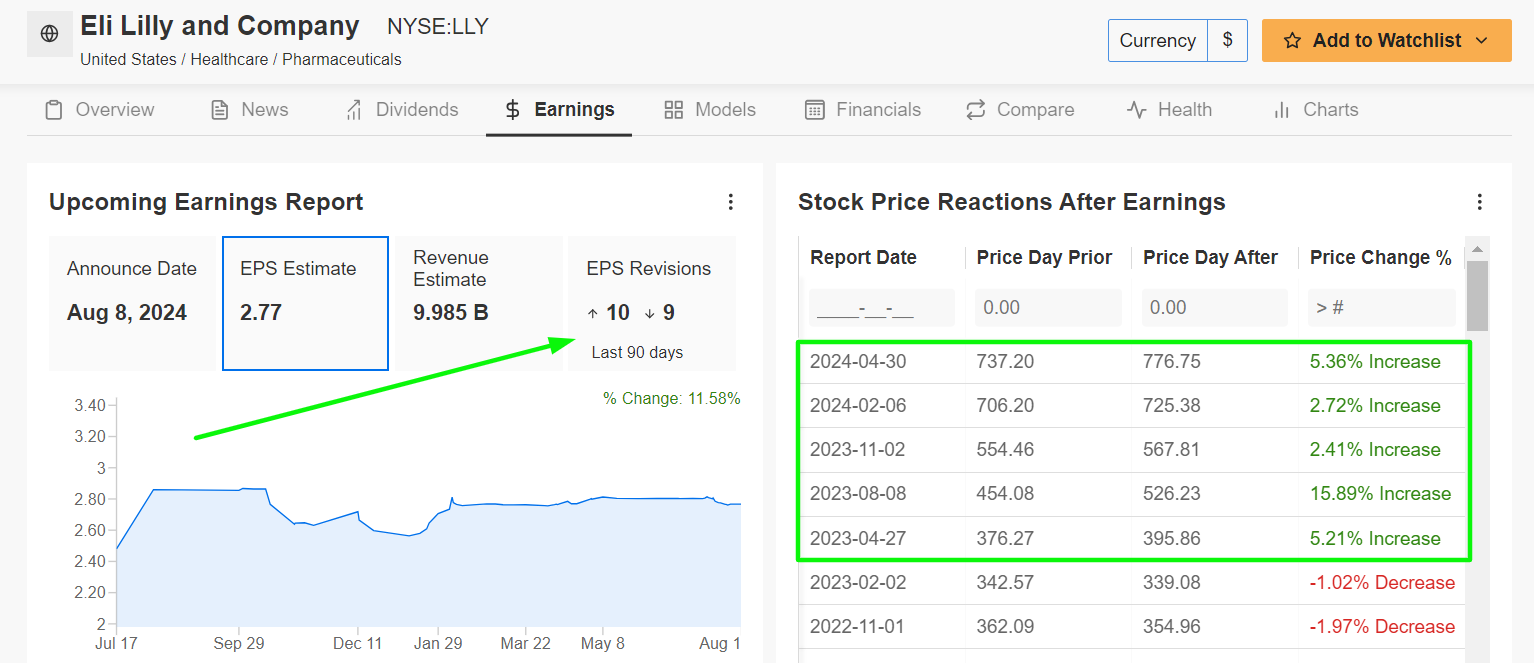

Da comprare: Eli Lilly

Questa settimana mi aspetto una forte performance da parte di Eli Lilly: il gigante farmaceutico probabilmente realizzerà un altro trimestre di solida crescita della linea superiore e inferiore e fornirà prospettive ottimistiche grazie alle solide vendite dei suoi farmaci per il diabete e l’obesità.

Il gigante della sanità con sede a Indianapolis, Indiana, pubblicherà la relazione sugli utili del secondo trimestre prima dell’apertura del mercato statunitense, giovedì alle 6:45AM ET.

Secondo il mercato delle opzioni, gli operatori di mercato si aspettano una notevole oscillazione del titolo LLY dopo la pubblicazione dell’aggiornamento, con un possibile movimento implicito di circa l’8% in entrambe le direzioni. Secondo i dati di InvestingPro, quest’anno gli utili sono stati catalizzatori di oscillazioni notevoli delle azioni, con il titolo Lilly che ha registrato un balzo di circa il 5% in occasione dell’ultimo rapporto trimestrale della società a fine aprile.

Source: InvestingPro

Va notato che 10 dei 19 analisti che coprono l’azienda hanno rivisto al rialzo le loro previsioni di profitto e di vendita prima della relazione, riflettendo un miglioramento di circa il 12% rispetto alle loro stime iniziali.

Le previsioni indicano che Eli Lilly realizzerà un utile per azione di 2,77 dollari, con un balzo del 31,3% rispetto all’utile per azione di 2,11 dollari del secondo trimestre 2023, in quanto l’efficace gestione dei costi e l’efficienza operativa dovrebbero rafforzare i margini dell’azienda.

Per il fatturato si prevede un aumento del 20,2% rispetto allo stesso trimestre dell’anno precedente, raggiungendo i 9,99 miliardi di dollari. Gli analisti prevedono un’altra forte performance dei farmaci chiave di Lilly, in particolare Mounjaro, che ha mostrato una crescita impressionante nei mercati del diabete e del trattamento dell’obesità.

Gli investitori saranno anche alla ricerca di aggiornamenti sulla pipeline di Eli Lilly, in particolare sui progressi del suo trattamento per l’Alzheimer, Donanemab, che potrebbe diventare un importante motore di ricavi se approvato dalla FDA.

Il titolo LLY ha chiuso venerdì a 804,46 dollari, a poca distanza dal massimo storico di 966,10 dollari raggiunto a metà luglio. Con una valutazione di 724 miliardi di dollari, Eli Lilly è l’azienda sanitaria di maggior valore al mondo e l’ottava più grande società quotata alla borsa statunitense.

Fonte: Investing.com

Quest’anno le azioni hanno sovraperformato in modo significativo il mercato generale, salendo del 38% nel 2024. Il colosso farmaceutico ha registrato un’impennata del prezzo delle azioni nell’ultimo anno, grazie alla forte crescita delle vendite nelle principali aree terapeutiche.

Come sottolinea InvestingPro, Eli Lilly gode di un’ottima salute finanziaria, grazie alle solide prospettive di crescita degli utili e agli elevati flussi di cassa liberi che le hanno permesso di mantenere il dividendo per 54 anni consecutivi.

Non dimenticate di consultare InvestingPro per rimanere in sintonia con l’andamento del mercato e con le sue implicazioni per il vostro trading. Abbonatevi ora a InvestingPro con il 50% di sconto e posizionate il vostro portafoglio un passo avanti a tutti gli altri!

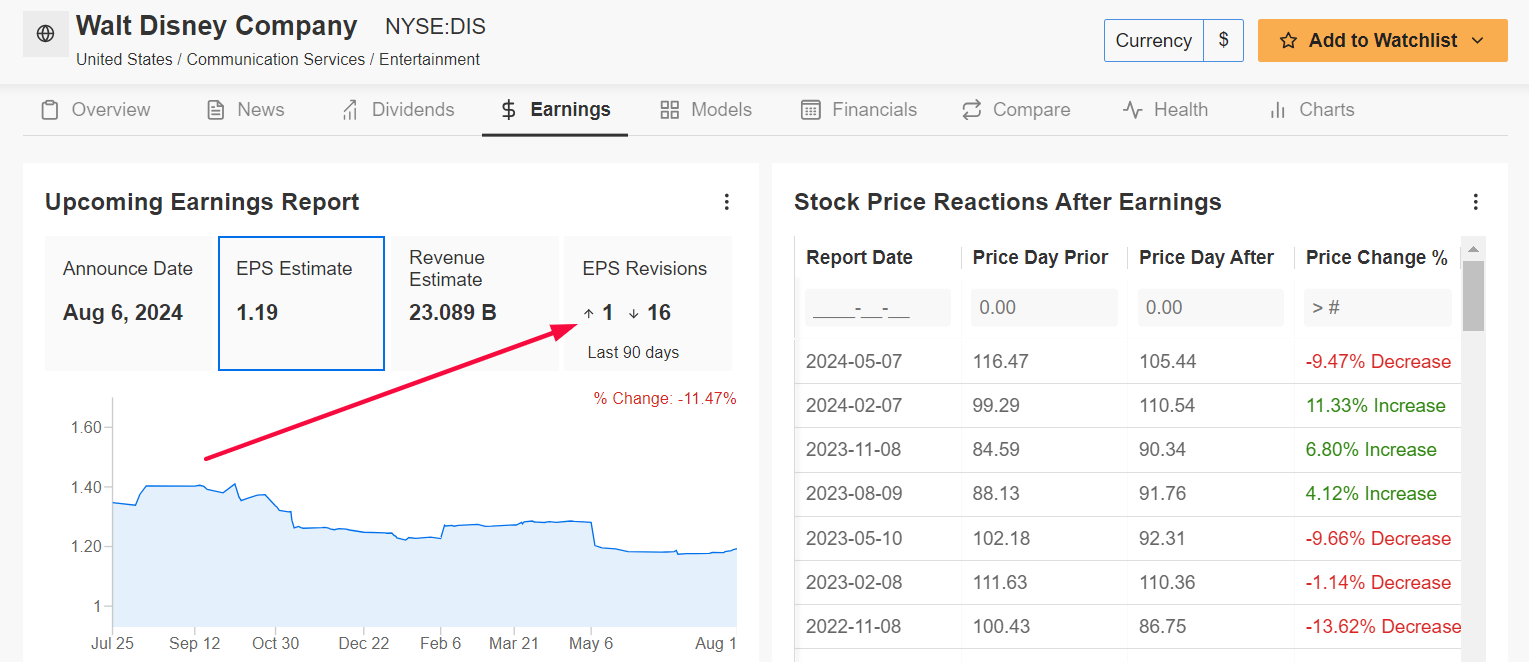

Da vendere: Disney

Ritengo che il titolo Disney vivrà una settimana difficile, con una potenziale rivisitazione dei minimi recenti all’orizzonte, in quanto gli ultimi guadagni del conglomerato dell’intrattenimento deluderanno gli investitori a causa della debole performance delle sue attività chiave di streaming e TV lineare.

La società con sede a Burbank, in California, probabilmente fornirà una guidance prudente, che riflette le sfide del business dello streaming e l’incertezza dell’ambiente economico che impatta sui parchi a tema e sulle reti mediatiche.

I guadagni della Disney per il terzo trimestre fiscale sono previsti prima della campana d’apertura di mercoledì alle 6:30 del mattino. La negoziazione delle opzioni implica un’oscillazione di circa il 6% per le azioni DIS dopo il calo degli aggiornamenti.

A sottolineare i numerosi venti contrari che Disney deve affrontare nell’attuale contesto macro, un sondaggio di InvestingPro sulle revisioni degli utili degli analisti indica un crescente pessimismo in vista del terzo trimestre fiscale, con 16 analisti su 17 che hanno tagliato le loro stime EPS negli ultimi 90 giorni.

Fonte: InvestingPro

Secondo Wall Street, la società guadagnerà 1,19 dollari per azione per il periodo di tre mesi conclusosi il 1° luglio, con un aumento del 15,5% rispetto all’utile di 1,03 dollari dello stesso trimestre dell’anno precedente. Nel frattempo, si prevede che il fatturato aumenterà del 3,3% rispetto all’anno precedente, raggiungendo i 23,1 miliardi di dollari.

Come sempre, tutti gli occhi saranno puntati sui dati degli abbonati allo streaming per Disney+ ed ESPN+, che si prevede caleranno leggermente nel corso del trimestre, dato che i consumatori sono sempre più attenti ai costi delle loro abitudini di spesa per i media.

Al di là delle operazioni quotidiane, mi aspetto che l’amministratore delegato Bob Iger affronti le diverse sfide che l’azienda deve attualmente affrontare nella telefonata successiva agli utili, tra cui il rallentamento della crescita degli abbonati al servizio di streaming Disney+, le continue interruzioni delle operazioni nei parchi a tema e le performance al botteghino più deboli del previsto.

Il titolo DIS ha chiuso venerdì a 89,57 dollari, tornando verso il minimo di quattro anni di 78,73 dollari raggiunto nell’ottobre 2023. Ai livelli attuali, Disney ha una capitalizzazione di mercato di 163,3 miliardi di dollari.

Fonte: Investing.com

Dall’inizio dell’anno, i titolo della società di intrattenimento ha sottoperformato il mercato più ampio con un ampio margine, con le azioni DIS in calo di circa l’1%.

Assicuratevi di controllare InvestingPro per rimanere in sintonia con le ultime tendenze del mercato e con il loro significato per le vostre decisioni di trading.

Quest’estate, approfittate di sconti esclusivi sui nostri abbonamenti, compresi i piani annuali a meno di 8 dollari al mese!

Abbonati qui e sblocca l’accesso a:

- ProPicks: azioni vincenti selezionate dall’intelligenza artificiale con un comprovato track record.

- Fair Value: per scoprire immediatamente se un titolo è sottovalutato o sopravvalutato.

- ProTips: approfondimenti in pillole per semplificare i dati finanziari complessi.

- Stock Screener: per cercare i titoli migliori in base a centinaia di filtri e criteri selezionati.

- Top Ideas: per scoprire quali azioni stanno acquistando investitori miliardari come Warren Buffett, Ray Dalio, Michael Burry e George Soros.

Nota dell’autore: Al momento della scrittura, sono long sull’S&P 500 e sul Nasdaq 100 tramite lo SPDR S&P 500 ETF (SPY) e l’Invesco QQQ Trust ETF (QQQ). Sono long anche sul Technology Select Sector SPDR ETF (NYSE:XLK).

Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Nota: Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.

Seguite Jesse Cohen su X/Twitter @JesseCohenInv per ulteriori analisi e approfondimenti sul mercato azionario.