Indipendentemente dalla direzione che prenderà il mercato la prossima settimana, qui di seguito evidenziamo un titolo che probabilmente sarà richiesto e un altro che potrebbe subire un nuovo ribasso.

Ricordate però che il mio orizzonte temporale è solo per questa settimana, da lunedì 9 a venerdì 13 ottobre.

Da comprare: JPMorgan Chase

Credo che le azioni di JPMorgan Chase (NYSE:JPM) sovraperformeranno nella prossima settimana, in quanto gli utili del terzo trimestre del gigante dei servizi finanziari sorprenderanno al rialzo, a mio avviso, grazie a una forte performance in tutti i suoi principali segmenti di business.

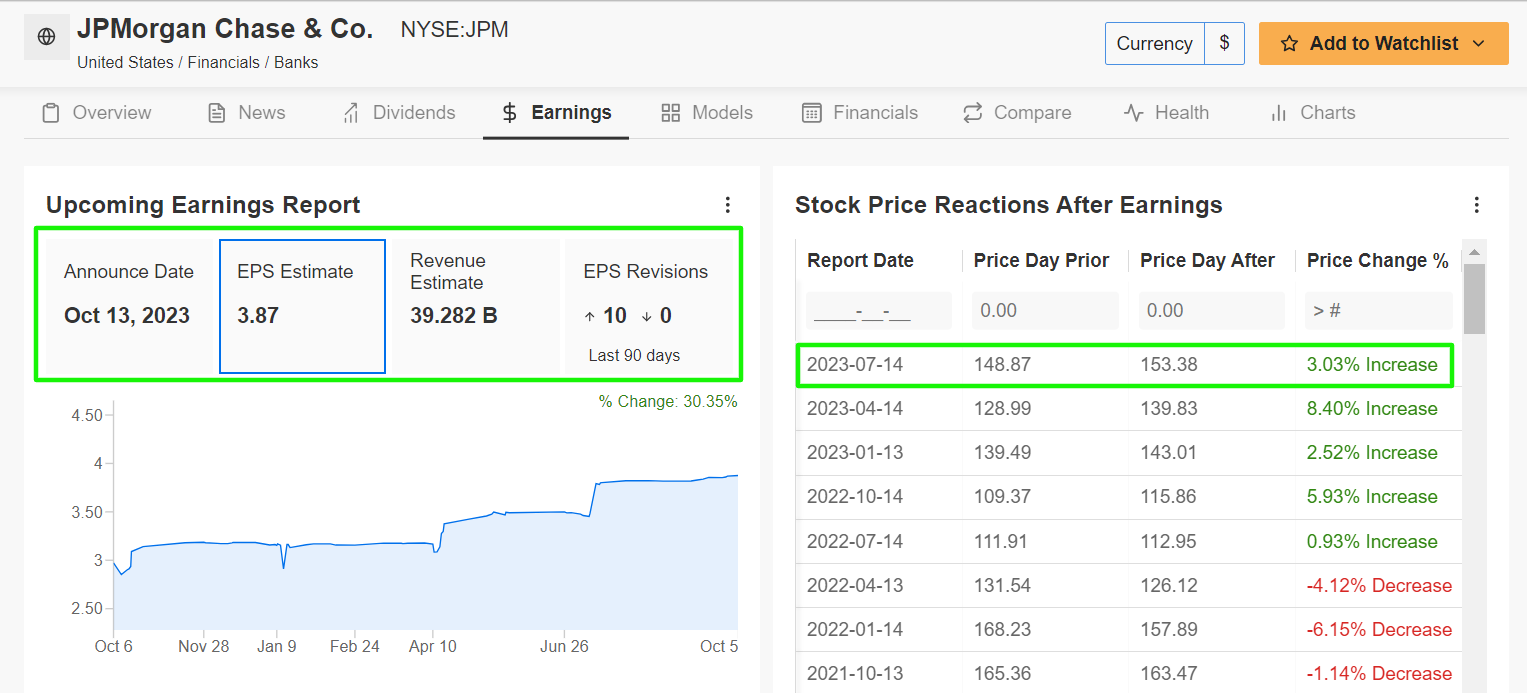

JPMorgan presenterà i suoi ultimi risultati finanziari prima dell’apertura del mercato venerdì 13 ottobre alle 6:50AM EST, con analisti e investitori sempre più ottimisti sulle prospettive del colosso bancario.

Secondo un sondaggio di InvestingPro, le stime sugli utili sono state riviste al rialzo 10 volte negli ultimi 90 giorni, a fronte di zero revisioni al ribasso.

Le previsioni sono di un utile per azione di 3,87 dollari, in crescita del 24% rispetto all’anno precedente. Nel frattempo, si prevede che i ricavi aumenteranno del 20% rispetto allo scorso anno, raggiungendo i 39,3 miliardi di dollari, grazie alla solida crescita della divisione retail banking.

Inoltre, mi aspetto che i ricavi da trading a reddito fisso, da trading azionario e da investment banking siano tutti superiori alle stime, in quanto beneficiano dell’aumento dei tassi di interesse, della volatilità del mercato e del rafforzamento del mercato delle IPO.

Gli operatori di mercato si aspettano una notevole oscillazione delle azioni di JPM in seguito alla stampa, secondo il mercato delle opzioni, con un possibile movimento implicito di circa il 5% in entrambe le direzioni. Le azioni sono salite del 3% dopo l’ultimo report sugli utili a luglio.

Nonostante il contesto difficile per i settori finanziari, la banca guidata da Jamie Dimon ha battuto le stime di Wall Street per quattro trimestri consecutivi, evidenziando la forza del suo business e la solida esecuzione in tutta l’azienda.

Il titolo JPM ha chiuso la sessione di venerdì a 145,10 dollari dopo essere sceso ai minimi di oltre tre mesi a 140,83 dollari il giorno prima. Ai livelli attuali, l’istituto di credito con sede a New York ha un valore di mercato di circa 422 miliardi di dollari, che gli vale lo status di banca di maggior valore al mondo.

Su base annua, le azioni di JPM sono cresciute dell’8,2%, superando in modo significativo i colleghi del settore come Bank of America (NYSE:BAC) (-21,3%), Wells Fargo (NYSE:WFC) (-3,9%), Morgan Stanley (NYSE:MS) (-5,5%), Goldman Sachs (NYSE:GS) (-9%) e Citigroup (-10,3%).

Va notato che JPM rimane sottovalutata secondo i modelli quantitativi di InvestingPro e potrebbe vedere un aumento di circa il 6% dal prezzo di chiusura di venerdì al suo obiettivo di Fair Value di circa 153 dollari.

Da vendere: Citigroup

Rimanendo nel settore finanziario, prevedo che le azioni di Citigroup (NYSE:C) subiranno una settimana di perdite, poiché l’ultima relazione sugli utili della megabanca rivelerà probabilmente un altro forte rallentamento della crescita degli utili a causa del difficile contesto economico.

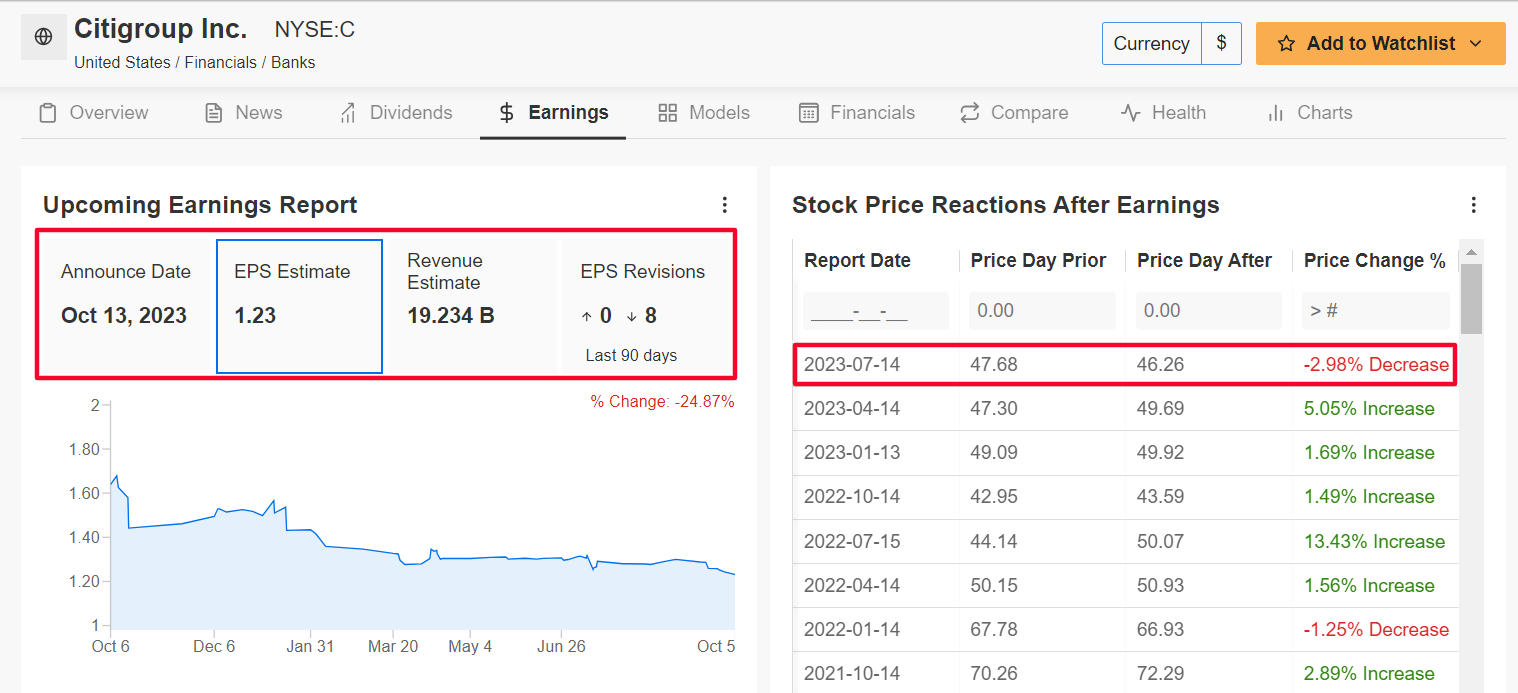

I risultati finanziari di Citi per il terzo trimestre sono attesi per venerdì 13 ottobre, e ancora una volta potrebbero essere colpiti da un rallentamento dell’attività bancaria al consumo.

La negoziazione delle opzioni implica un’oscillazione di circa il 6% per le azioni C dopo l’aggiornamento. Le azioni sono crollate del 3% dopo la pubblicazione dell’ultimo report sugli utili a metà luglio.

A sottolineare i numerosi ostacoli che Citigroup si trova ad affrontare nell’attuale contesto, un sondaggio di InvestingPro sulle revisioni degli utili degli analisti indica un crescente pessimismo in vista della relazione, con gli analisti che hanno tagliato le loro stime sugli EPS otto volte negli ultimi 90 giorni, rispetto a zero revisioni al rialzo.

Secondo Wall Street, la società di servizi finanziari con sede a New York guadagnerà 1,23 dollari per azione, con un calo del 24,5% rispetto all’EPS di 1,63 dollari del periodo precedente.

Le aspettative sui ricavi sono altrettanto preoccupanti, con una crescita delle vendite prevista di appena il 3,9% rispetto all’anno precedente, a 19,23 miliardi di dollari, a causa del continuo rallentamento della sua unità di consumer banking.

Al di là dei dati di bilancio, i commenti dell’amministratore delegato Jane Fraser dovrebbero offrire ulteriori indicazioni sull’andamento della banca nel resto dell’anno, in presenza di persistenti venti macroeconomici e di preoccupazioni per la stabilità dei depositi.

Il titolo C ha chiuso la sessione di venerdì a 40,57 dollari. Mercoledì le azioni hanno toccato un minimo di 52 settimane a 39,14 dollari, il livello più basso dal maggio 2020. Con una valutazione attuale di 78 miliardi di dollari, Citigroup è il quarto istituto bancario più grande degli Stati Uniti, dopo JPMorgan Chase, Bank of America e Wells Fargo.

Le azioni di Citigroup hanno sottoperformato quelle delle altre grandi banche quest’anno, con un calo del 10,3% nel 2023, a causa delle persistenti preoccupazioni sulla salute del settore finanziario in seguito alla crisi bancaria regionale.

Vale la pena ricordare che Citi ha attualmente un punteggio di Salute finanziaria di InvestingPro inferiore alla media, pari a 1,98/5,00, a causa delle preoccupazioni relative a redditività, crescita e free cash flow.

Con InvestingPro, è possibile accedere comodamente a una singola pagina di informazioni complete ed esaurienti su diverse società in un unico posto, eliminando la necessità di raccogliere dati da più fonti e risparmiando tempo e fatica.

Nota: Al momento della scrittura, sono short sull’S&P 500, Nasdaq 100 e Russell 2000 tramite il ProShares Short S&P 500 ETF (SH), il ProShares Short QQQ ETF (PSQ) e il ProShares Short Russell 2000 ETF (RWM). Inoltre, ho una posizione long sull’Energy Select Sector SPDR ETF (NYSE:XLE) e sull’Health Care Select Sector SPDR ETF (NYSE:XLV ). Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società. Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.