- Pubblicazione report sugli utili Q3 2021 oggi, giovedì 28 ottobre, dopo la chiusura dei mercati

- Previsioni sulle entrate: 111,6 miliardi di dollari

- Previsioni utili per azione: 8,91 dollari

Nell’ultimo rally dei mercati, il titolo di Amazon.com (NASDAQ:AMZN) non si è visto. Le azioni del colosso dell’e-commerce sono rimaste di gran lunga indietro rispetto ad altre grandi aziende tech USA quest’anno, nei timori che il boom dei ricavi cominciato durante la pandemia abbia fatto il suo corso. Inoltre, per questo gigante non ci sono catalizzatori a breve termine per cui entusiasmarsi.

Il titolo di Amazon, che ieri ha chiuso a 3.392,49 dollari, si è mosso appena quest’anno, mentre l’indice NASDAQ 100 è schizzato di circa il 20%. Considerata questa performance sottotono, gli investitori non si aspettano un grande successo degli utili quando la società di Seattle pubblicherà i risultati del terzo trimestre, dopo la chiusura di Wall Street.

Grafico settimanale Amazon.

Secondo le stime degli analisti, Amazon riporterà utili per azione di 8,91 dollari, circa il 27% al di sotto dello stesso periodo dello scorso anno, su vendite di 111,6 miliardi di dollari. La società aveva inoltre reso noto nelle sue precedenti stime che le vendite alla fine torneranno ad una traiettoria più normale.

La sua attività core di e-commerce ha cominciato a rallentare quando il fondatore Jeff Bezos ha lasciato il ruolo dirigenziale a Brian Olsavsky. In una conference call a luglio, il nuovo amministratore delegato non ha usato mezzi termini riguardo alla situazione ed ha detto agli analisti che il rallentamento delle vendite continuerà per tutto il resto dell’anno.

Aumento dei costi

Altri ostacoli che pesano sull’economia globale sono l’impennata dei costi ed i problemi delle filiere. Amazon continua ad assumere ad un tasso rapido, aggiungendo 64.000 dipendenti nel secondo trimestre in quello che è un mercato del lavoro in tensione. I recenti aumenti degli stipendi che la società ha implementato rappresentano “uno dei principali elementi di inflazione nella nostra attività al momento”, ha affermato Olsavsky.

Sebbene il contesto attuale non sembri troppo favorevole per comprare il titolo di Amazon, rimbalzato del 78% nel 2020, ci sono comunque pochi motivi per venderlo, secondo me.

Gli investitori non dovrebbero ignorare il possente slancio delle altre attività della società, come il segmento inserzionistico o Amazon Web Services, la sua divisione cloud. I ricavi di AWS sono schizzati del 37% nel secondo trimestre, il balzo delle vendite su base annua maggiore in due anni. La categoria “altro” dei ricavi, soprattutto le vendite inserzionistiche, ha registrato +87%.

Ecco perché la maggior parte degli analisti di Wall Street resta rialzista sulle prospettive a lungo termine della società e sulla sua posizione di leadership nell’e-commerce. Sebbene qualcuno abbia rivisto il prezzo obiettivo sul titolo sulla scia del rallentamento delle vendite, molti credono che la debolezza offra un’opportunità di acquisto.

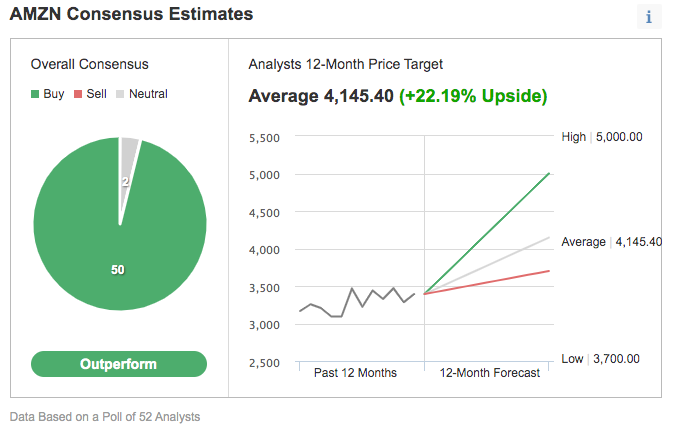

Tra i 52 analisti intervistati da Investing.com, 50 hanno un rating “buy” su AMZN e lo considerano un titolo che sarà “outperform”. Il prezzo obiettivo medio su 12 mesi da loro fornito è di 4.145 dollari, con un potenziale di rialzo del 23%.

Stime.

Grafico: Investing.com

Morale della favola

I tempi migliori per le vendite e-commerce di Amazon sono ormai passati, dopo l’esplosione degli acquisti online durante la pandemia. Questo trend probabilmente sarà rispecchiato negli utili di oggi, che potrebbero rivelare anche la pressione dovuta all’aumento dei costi ed ai problemi delle filiere.

Detto questo, un’eventuale debolezza post-utili del titolo offre un punto di entrata agli investitori che aspettano nelle retrovie, dati i ricavi in rapido aumento della società dalle divisioni cloud e inserzioni, nonché la sua posizione ancora dominante nell’arena dell’e-commerce.