Nel mondo della finanza, l'indice S&P 500 rappresenta una delle misure più seguite della performance azionaria statunitense, riflettendo la salute e la direzione dei mercati. Tuttavia, dietro ai movimenti di questo indice si cela un altro indicatore fondamentale, il VIX, spesso chiamato "indice della paura".

Il VIX misura la volatilità attesa del mercato azionario e offre preziose indicazioni sulle aspettative degli investitori riguardo alla futura turbolenza del mercato.

Questo articolo esplora la dinamica tra l'S&P 500 e il VIX, analizzando come questi due strumenti interagiscono e quali segnali possono fornire agli investitori. Attraverso un'analisi dettagliata delle tendenze storiche e delle attuali condizioni di mercato, cercheremo di comprendere meglio le opportunità e i rischi presenti. Il nostro obiettivo è fornire una guida informata su come interpretare le oscillazioni del VIX in relazione ai movimenti dell'S&P 500, offrendo spunti strategici per navigare in un panorama finanziario sempre più complesso e volatile.

ANALISI GRAFICA

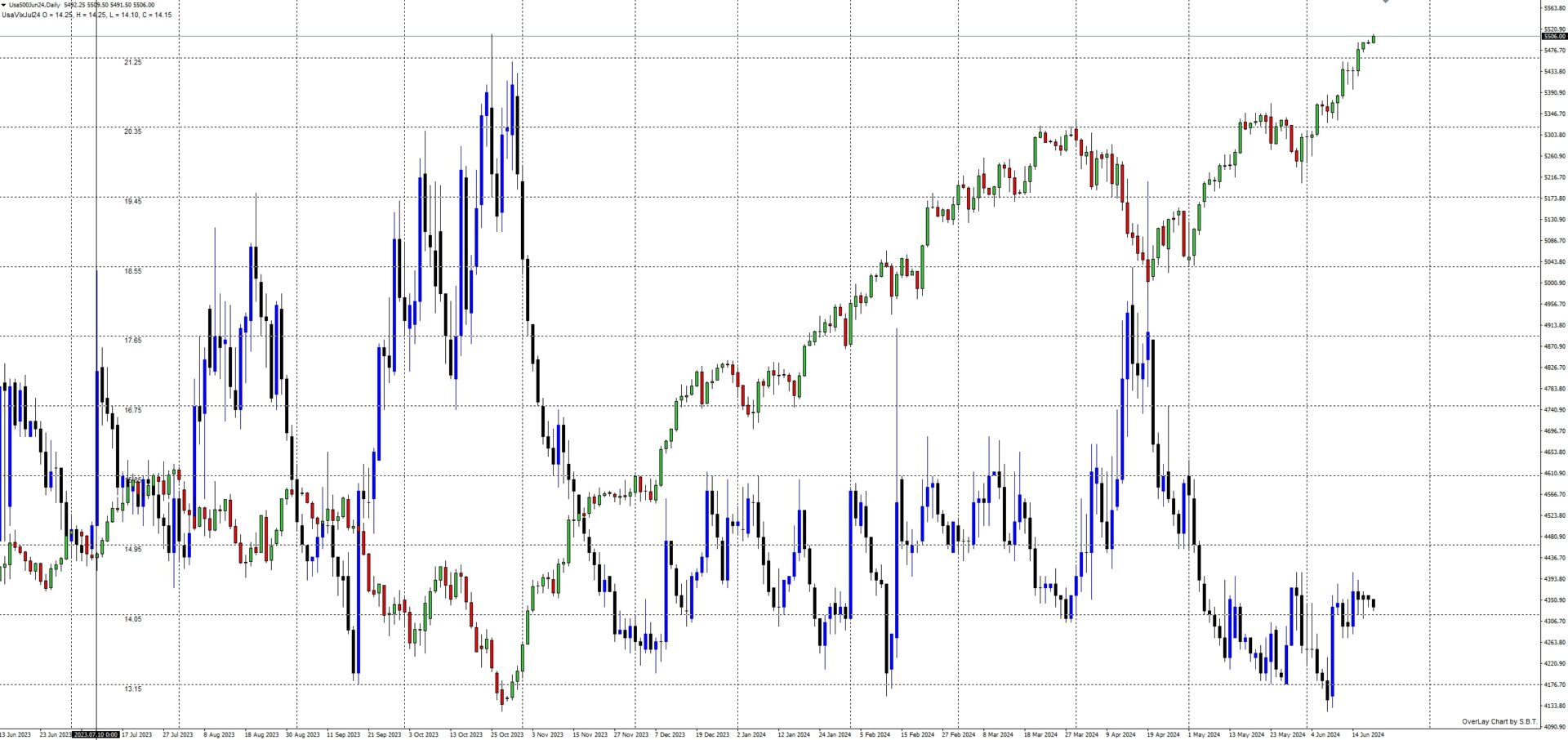

In questo grafico sono ben visibili i due indici, in rosso e verde S&P500, ino blu e nero il Vix. La sovrapposizione dei due grafici rende immediatamente visiva la correlazione inversa che hanno questi due sottostanti.

Da fine ottobre 2023 il future di S&P500 si è prodotto in una incredibile salita che ha rotto continuamente, e con una insistenza senza pari, i propri massimi assoluti e passando in pochi mesi da 4120 punti a oltre 5500 punti.

Di contro, il Vix, dopo una impennata iniziale che lo ha portato a lambire e rompere in spike area 21, si è prodotto nella più classica delle sue caratteristiche, ovvero la main revertering, che altro non è che la tendenza a ritornare sui propri livelli medi storici dopo periodi di alta volatilità, che lo sta facendo lavorare esattamente nel cuore di area 14 dopo che il future precedente era arrivato ben sotto area 13. Attualmente il Vix fronte mese batte 14,23 mentre il suo indice è esattamente quasi due basis point più in basso, a 12,30. Questa differenza fra indice e future conferma l'attuale fase di Contango già ben visibile sui future a scadenza più lontana.

Attualmente i trend dei due sottostanti sono molto ben definiti, al rialzo quello di S&P500 e con un forte Momentum, ed al ribasso, quello del Vix, con invece un debole Momentum.

ANALISI MONETARIA

Breve introduzione:

Il 70% degli scambi sui mercati finanziari viene effettuato da Algoritmi

Nel mercato delle opzioni e dei derivati gli algoritmi operano spesso in modo univoco in quanto concepiti con i medesimi input e gestiscono meccanicamente il rischio gamma di migliaia di contratti a mercato.

L’approccio monetario è basato sull’assunto per cui il mercato delle opzioni e dei derivati in genere influenza in modo sostanziale l’andamento del prezzo del sottostante, e non viceversa. Secondo questo approccio, il prezzo è semplicemente una derivata, il prezzo cioè è la manifestazione dei movimenti del denaro nel mercato.

Spesso il prezzo, per l’effetto combinato delle azioni di copertura e ricopertura, si allontana molto dal proprio Fair Value. Con l’Analisi Monetaria si individuano con precisione i Trigger operativi di queste fasi di mercato.

MC4: POSIZIONAMENTI E MAPPA DEL RISCHIO SU S&P500

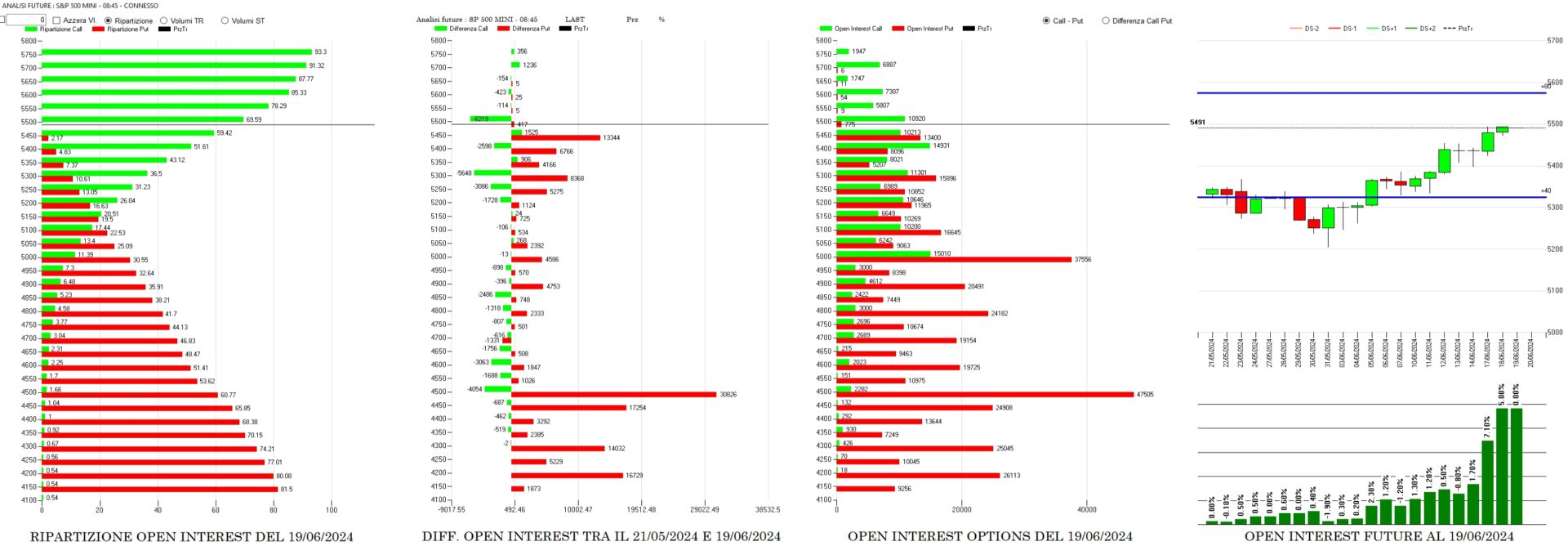

La lettura delle movimentazioni monetarie ci riporta un quadro tecnico assolutamente chiaro per quanto riguarda S&P500.

Tutto il forte rialzo di questo sottostante è avvenuto con le medesime modalità operative: forte ingresso di put sotto al prezzo, alleggerimenti di call e ingressi in copertura della componente future.

Tutto questo ha portato i mercati, dapprima in Range tra Va-40, a 4800, e Va+40 a 5300, a rompere il forte livello di call che era posizionato esattamente a 5000 e successivamente a 5300 fino a portarsi ai massimi assoluti attuali in area 5500.

Il totale dei contratti visualizzabile nel terzo grafico, mostra il grande numero di put che insistono su questo mercato e che hanno portato ad un livello di Put/Call Ratio assolutamente elevato e pari ad un valore superiore a 3.

Interessante anche il secondo grafico che ci visualizza dove gli operatori hanno messo e tolto denaro e rischio negli ultimi 21 giorni di borsa. Anche ad occhio nudo si vedono i forti ingressi di put a partire da 4200 fino a 5450 e le tante chiusure di posizioni call da strike 4350 a strike 5500.

E' evidente inoltre come la componente future, istogramma a barre verticali verdi sul quarto grafico, abbia contribuito alla forza del trend in funzione di ricopertura delle tante call corte di gamma che sono andate Itm.

Attualmente è un mercato ancora in forte trend che non ha mai dato segnali di debolezza, vedremo poi, dopo le scadenze trimestrali Giugno, come si riposizioneranno gli operatori dello specialistico mercato dei derivati.

MC4: POSIZIONAMENTI E MAPPA DEL RISCHIO SUL VIX

Esattamente all'opposto, a conferma di quanto abbiamo visualizzato sul grafico dei prezzi, il comportamento degli operatori sul Vix.

Il sottostante, dopo un iniziale pullback su Va-40 a 15,0. ha iniziato a perdere forza andando ad impattare esattamente su Va-80 dove quasi tutte le put a mercato sono andate Itm.

Il terzo grafico, quello dei totali, ed il secondo grafico, quello del differenziale degli ultimi 21 giorni di borsa, ci mostrano come, questo forte trend ribassista, sia stato alimentato esattamente al contrario di quello rialzista di S&P500. Valanghe di call sopra al prezzo, tantissime put che sono diventate Itm e coperte con future e opzioni di segno opposto e piccolissimi riposizionamenti sul lato put.

Attualmente il Vix sta mostrando tutta la sua debolezza essendo arrivato su importanti livelli di eccesso ribassisti. Al momento non si vedono particolari timori di rialzo di questo sottostante ed i riposizionamenti monetari degli operatori non sembra prezzare timori o paure di spike di volatilità.

CALCOLATORE MONTECARLO S&P500

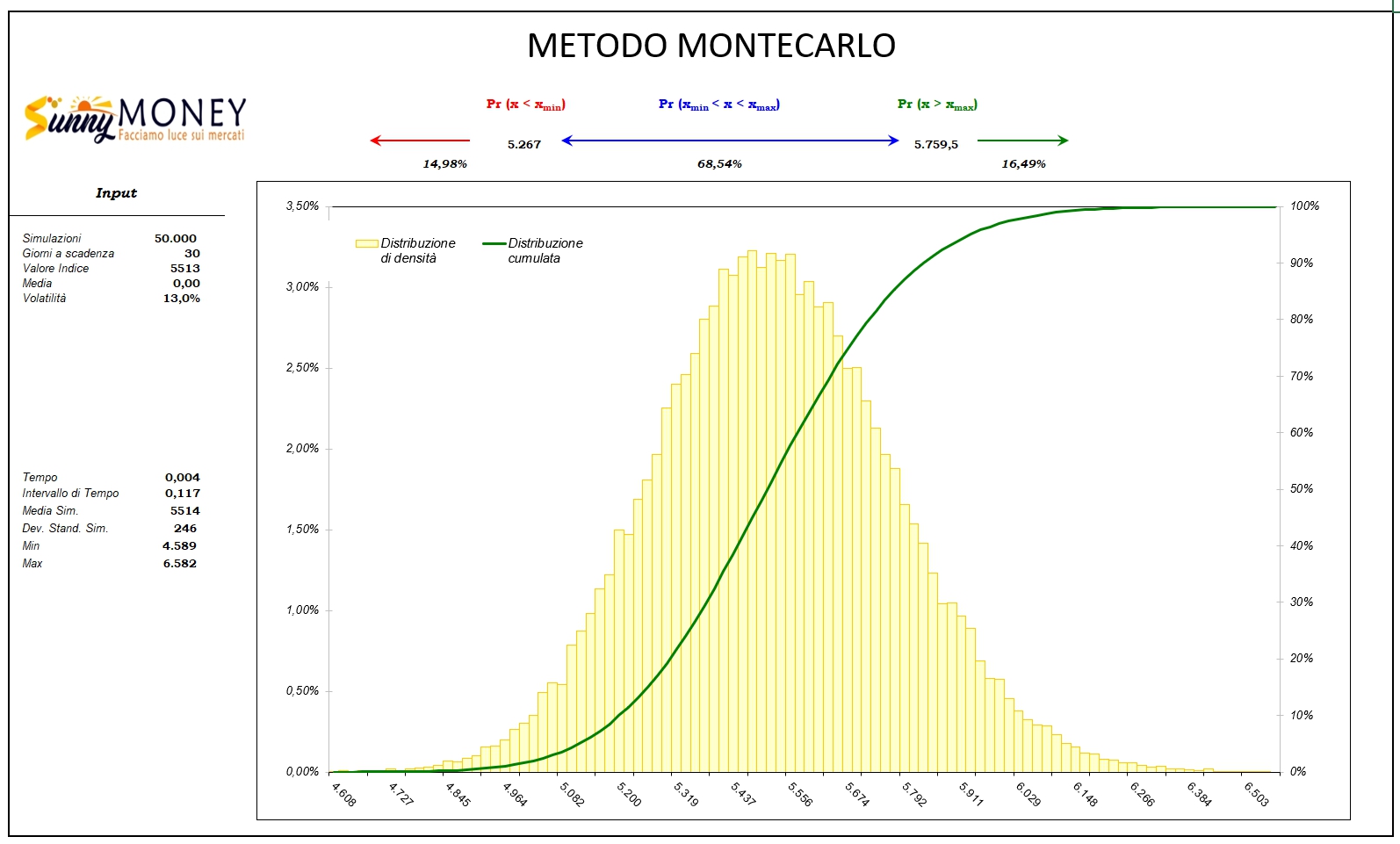

Il simulatore Monte Carlo è uno strumento statistico utilizzato in finanza per analizzare e prevedere il comportamento della variabilità finanziaria sotto incertezza. Il metodo Monte Carlo si basa sulla generazione di un gran numero di scenari possibili per le variabili di interesse, utilizzando tecniche di simulazione stocastica.

La simulazione che abbiamo effettuato su S&P500 con 50000 lanci ci mostra che questo mercato, con Vwap a 5513 e volatilità implicita Risk Reversal pari al 13,05%, per i prossimi 30 giorni, ha il 68,54% di probabilità di rimanere tra 5267 e 5759,5.

Il metodo Montecarlo comunque conferma che le probabilità al rialzo sono leggermente maggiori delle probabilità al ribasso: 16,49% al rialzo e 14,98% al ribasso.

CALCOLATORE MONTECARLO VIX

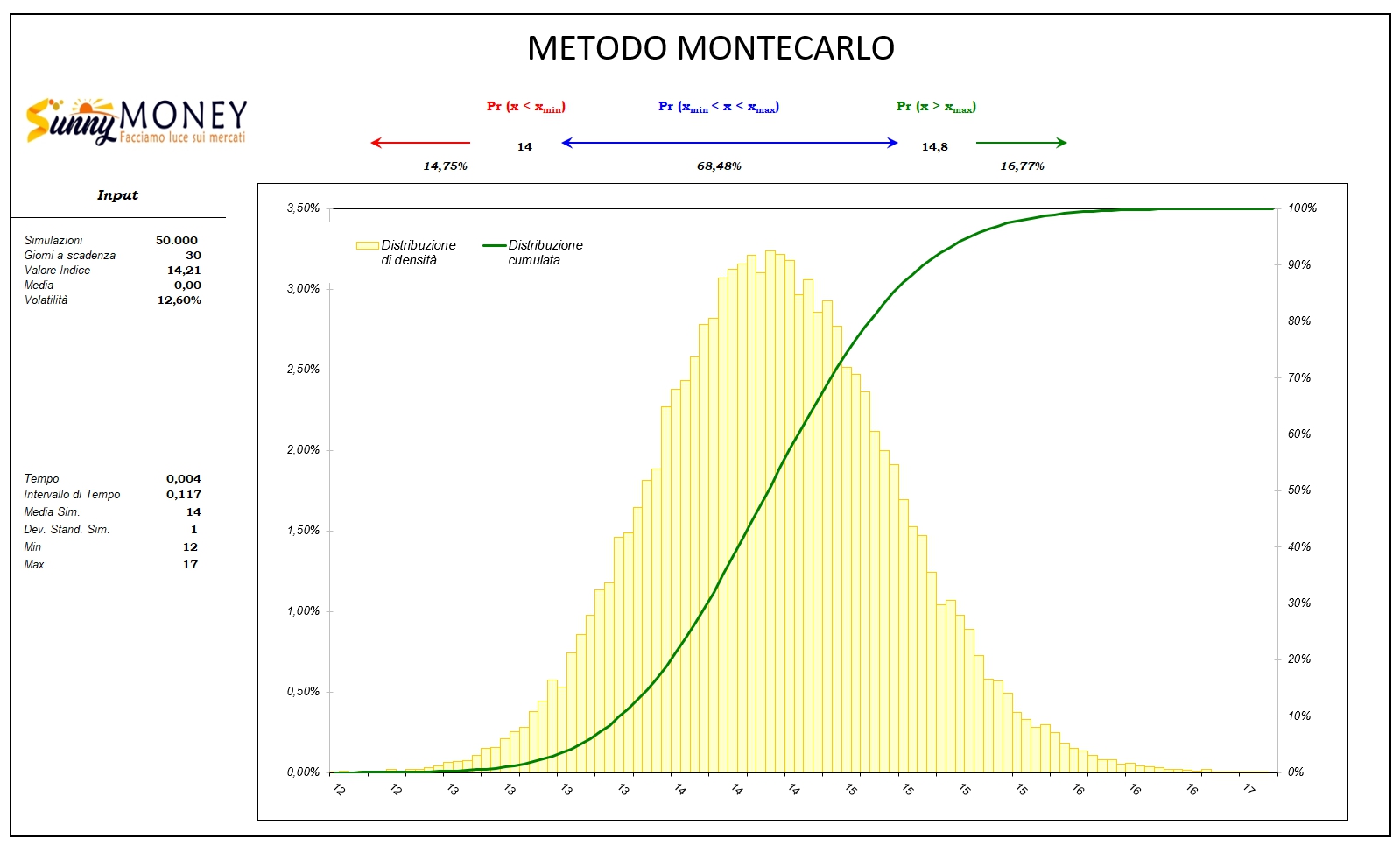

La simulazione che abbiamo effettuato sul VIX con 50000 lanci ci mostra che questo mercato, con Vwap a 14,21 e volatilità implicita Risk Reversal pari al 12,60%, per i prossimi 30 giorni, ha il 68,48% di probabilità di rimanere tra 13,62 e 14,82.

Il metodo Montecarlo comunque conferma che le probabilità al rialzo sono leggermente maggiori delle probabilità al ribasso: 16,77% al rialzo e 14,75% al ribasso.

Per approfondimenti: Sunnymoney

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

VOLATILITA' E TREND: L'INTERAZIONE DINAMICA TRA S&P500 E VIX

Pubblicato 20.06.2024, 09:56

VOLATILITA' E TREND: L'INTERAZIONE DINAMICA TRA S&P500 E VIX

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.