Di Alessandro Albano

Investing.com - La settimana del Black Friday si è conclusa con un tono positivo per le equity statunitensi, con Nasdaq 100 S&P 500, Dow Jones e Russell 2000 spinti da un un possibile Fed pivot nella riunione del 14 dicembre dopo gli ultimi dati sull'inflazione di ottobre e i risultati trimestrali delle società retail.

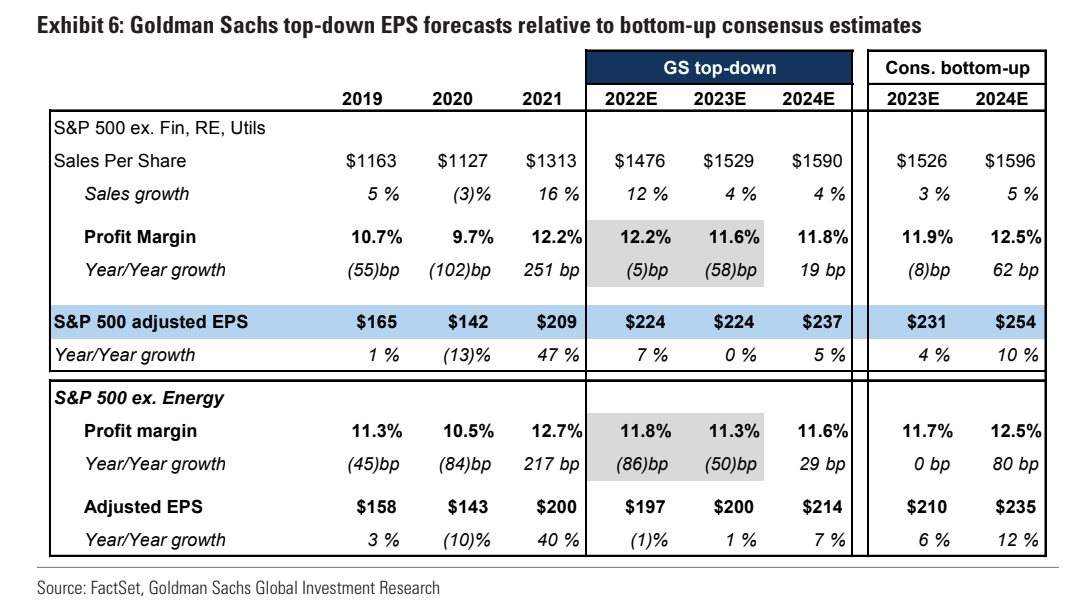

La performance del 2022, tuttavia, è stata caratterizzata da un doloroso de-rating delle valutazioni, e da Goldman Sachs (NYSE:GS) smorzano l'entusiasmo anche per il 2023. In un report, gli analisti avvertono che nel prossimo anno il trend azionario sarà caratterizzato "dalla mancanza di crescita degli utili per azione (EPS), a cui corrisponderà "un crescita zero dell'S&P 500".

Il modello di valutazione della banca d'affari prevede un multiplo P/E invariato di 17x e un livello del benchmark S&P 500 pari a 4.000 punti.

Nervi saldi anche nel 2023

"Il costo del denaro non è più a zero", spiegano da Goldman. Il costo medio ponderato del capitale (WACC) per le imprese Usa a fine 2021 anno era vicino "al livello più basso della storia", mentre a seguito dei rialzi Fed per contenere inflazione, Il WACC è aumentato di 200 punti base, raggiungendo il 6%, "il livello più alto degli ultimi dieci anni e il maggiore aumento su base annuale degli ultimi 40 anni".

Nel 2023, il costo del capitale rimarrà vicino al livello attuale, per questo la banca si aspetta "meno dolore ma anche nessun guadagno".

"Le nostre previsioni di base - scrivono nel report - ipotizzano un soft landing dell'economia statunitense. Secondo le nostre stime, nel 2023 l'EPS dell'S&P 500 rimarrà fermo a 224 dollari e l'indice chiuderà il prossimo anno a 4000 (+1%) con un multiplo P/E invariato di 17x. di 17x, che si colloca al 74esimo percentile rispetto ai grafici storici".

Nel breve termine, tuttavia, gli investitori dovranno restare con la cintura allacciata: il target price di Goldman per il benchmark di Wall Street si attesa a 3.600 sui tre mesi (-9%), e a 3.900 punti nell'arco dei sei mesi grazie ad un eventuale fine del ciclo di inasprimento Fed a maggio.

Secondo la banca d'investimento, uno scenario di recessione con un hard landing causato dalla banca centrale rimane un "rischio distinto". Ipotizzando una "modesta contrazione" del PIL reale, l'EPS dell'indice è visto in calo dell'11% a 200 dollari con P/E di 14x, mentre in caso di prolungata recessione potrebbe registrare un calo del 21% e toccare i 3.150.

Strategie di investimento

La combinazione di un rendimento zero nello scenario di base di Goldman e di un di un ampio ribasso in caso di recessione richiama gli investitori alla cautela.

Dalla banca arrivano diverse raccomandazioni sulle esposizioni da avere nei portafogli:

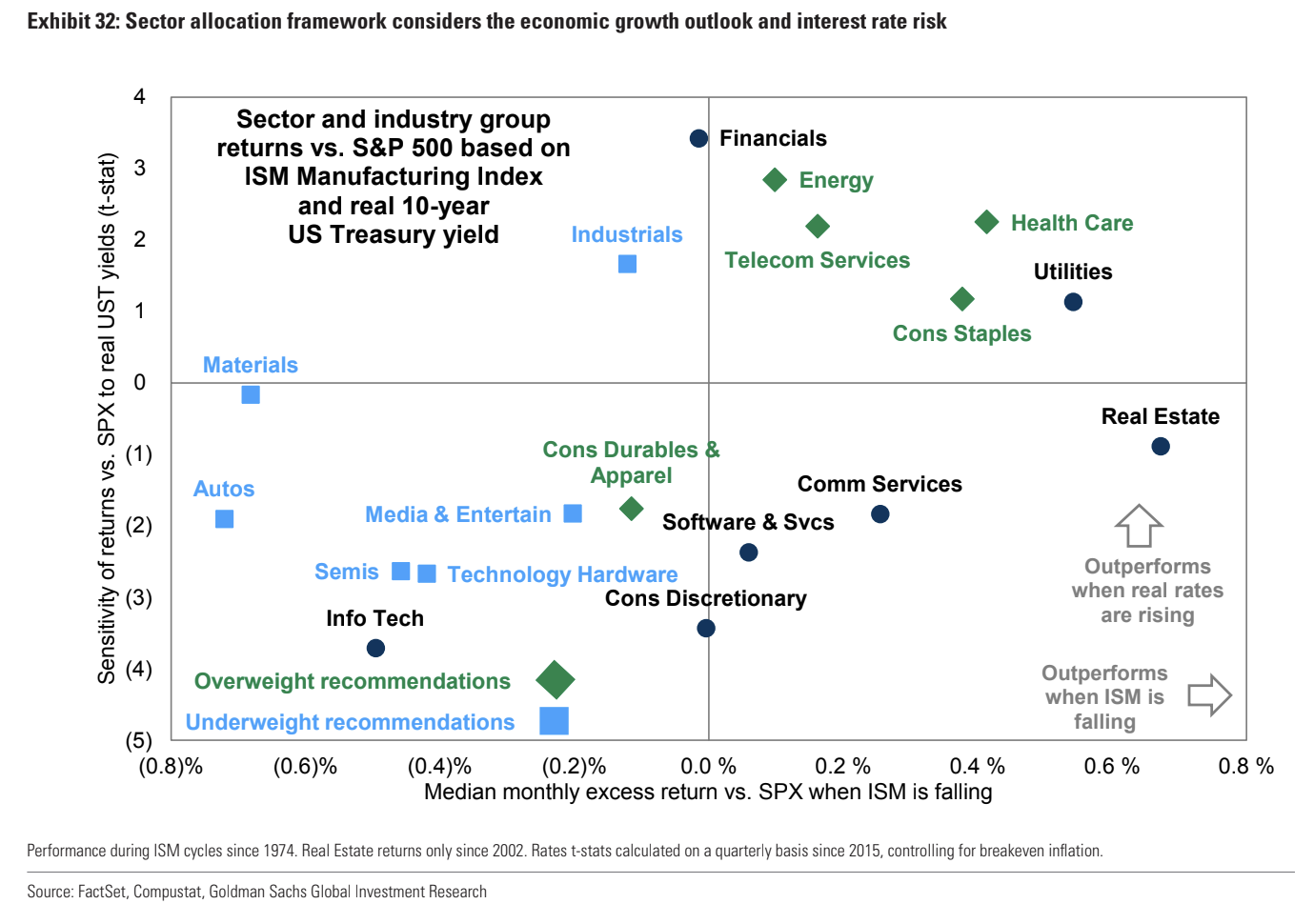

- Possedere settori difensivi a basso rischio nei nei confronti dei tassi (Health Care, Consumer Staples e Energy);

- Detenere titoli con leva su decelerazione dell'inflazione;

- Evitare i titoli non redditizi a lunga scadenza;

- Puntare su aziende con ampi margini reddituali;

- Evitare i titoli con margini vulnerabili ed esposti agli indici di spese e consumi.