- Nasdaq +11,6% dal minimo del bear market di metà ottobre.

- Numerosi malconci titoli tech ad alta crescita hanno visto incredibili riprese dai loro recenti minimi di 52 settimane.

- Consiglio di comprare DocuSign ed Okta, con la riduzione dei timori per l’inflazione che alimenta le speranze di una svolta della Fed nel breve periodo.

- *Performance sull’anno in corso: -61,9%

- *Percentuale dal massimo storico: -81,5%

- *Capitalizzazione di mercato: 11,6 miliardi di dollari

- *Performance sull’anno in corso: -68,5%

- *Percentuale dal massimo storico: -76%

- *Capitalizzazione di mercato: 11,2 miliardi di dollari

Il Nasdaq Composite è schizzato dopo essere sceso al minimo di oltre due anni il mese scorso, con l’indice legato al settore tech ora salito di circa il 12% dal minimo del 13 ottobre. I recenti rialzi sono stati trainati dai segnali che l’inflazione possa aver raggiunto il picco, alimentando le speranze che la Federal Reserve diventi meno aggressiva con gli aumenti dei tassi di interesse nei prossimi mesi.

Considerati questi aspetti, prevedo che le azioni di DocuSign (NASDAQ:DOCU) e di Okta (NASDAQ:OKTA) estendano la ripresa, con gli investitori che fanno incetta di nomi growth dopo un anno di selloff.

Malgrado i problemi a breve termine, entrambe le compagnie offrono ulteriore potenziale di rialzo e possono ampliare i loro affari, date le robuste prospettive per la domanda dei loro strumenti e servizi innovativi, che li rendono solidi investimenti a lungo termine.

1. DocuSign

Secondo me, DocuSign potrebbe finalmente vedere le azioni toccare il bottom, dopo il brutale selloff, grazie alla riduzione dei timori per le prospettive di crescita a lungo termine della compagnia sotto la leadership del nuovo AD Allan Thygesen.

Malgrado il contesto operativo difficoltoso, la compagnia ha pubblicato risultati del terzo trimestre che hanno battuto le attese all’inizio del mese.

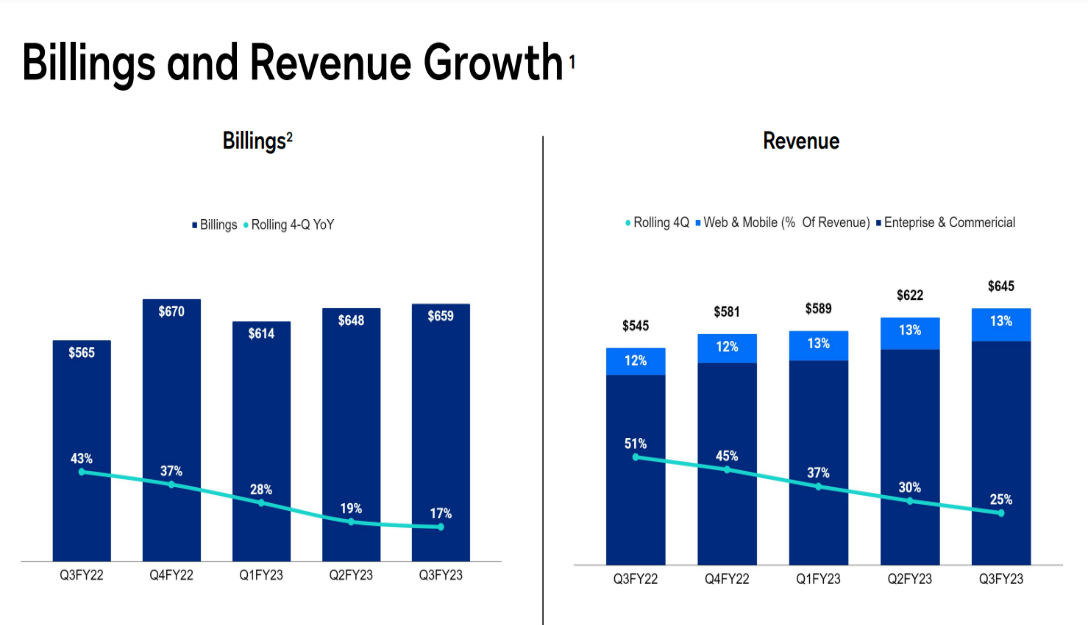

I ricavi totali ammontano a 645,5 milioni di dollari, con +18% su base annua. I ricavi da abbonamento sono stati di 624,1 milioni di dollari, con un aumento del 18% yoy, mentre quelli da servizi professionali ed altre entrate sono stati di 21,4 milioni di dollari, con +27% yoy.

In un segnale che promette bene per il futuro, le fatture hanno totalizzato 659,4 milioni di dollari, +17% dall’anno prima. DocuSign ha dichiarato che i clienti con contratti annui del valore di oltre 300.000 dollari sono aumentati di circa il 24% rispetto ad un anno fa, a 1.052, rispecchiando la robusta domanda dei suoi strumenti software di e-signature da parte delle grandi aziende.

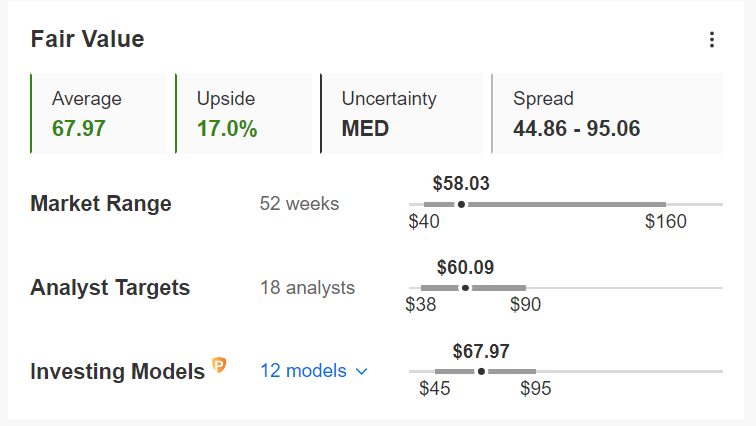

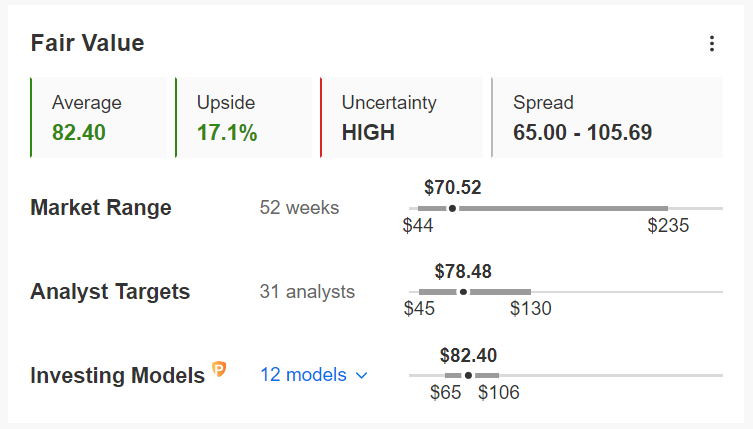

Non sorprende che il fair value medio per il titolo DocuSign su InvestingPro in base a numerosi modelli di valutazione, compresi i multipli P/E, implichi un rialzo del 17% dall’attuale valore di mercato nei prossimi 12 mesi.

Fonte: Investing.com

2. Okta

Come DocuSign, Okta (NASDAQ:OKTA) ha visto il titolo crollare del 68,5%, tra il peggioramento del macro-contesto di tassi di interesse più alti, inflazione alle stelle e timori di una recessione.

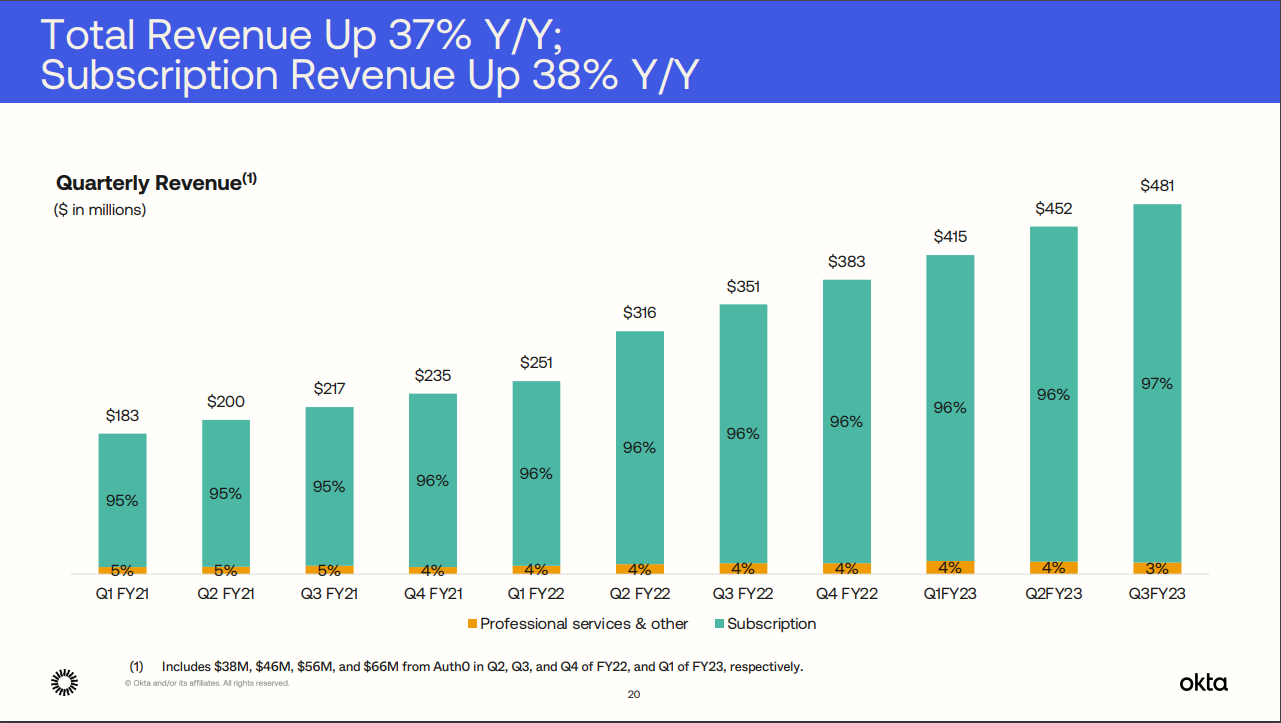

Okta ha riportato risultati finanziari del Q3 che hanno battuto le stime di Wall Street su utili e ricavi il 30 novembre. Ha anche fornito previsioni positive per i prossimi mesi, mentre fa progressi verso un ritorno alla redditività.

Il fatturato totale è schizzato del 37% su base annua alla cifra record di 481 milioni di dollari, grazie alla forte domanda dalle grandi aziende per il suo software cloud di gestione dell’identità e degli accessi. I ricavi da abbonamento sono risultati pari a 466 milioni di dollari, +38% su base annua, mentre le fatture calcolate si attestano a 532 milioni di dollari, +37% yoy.

La compagnia conta oltre 17.000 organizzazioni in tutto il mondo come clienti alla fine del Q3, in salita del 22% dallo stesso periodo di un anno fa. Inoltre, Okta ha ora 3.740 clienti che generano 100.000 dollari di fatturato annuo, con +32% rispetto ai 2.825 clienti riportati nello stesso trimestre dell’anno scorso.

Ampiamente considerato il leader nel mondo in rapida crescita della gestione delle identità e degli accessi, Okta è una scelta solida da qui in avanti, secondo me, in quanto sembra uno dei maggiori beneficiari della continua crescita delle spese per la cybersecurity nell’attuale contesto geopolitico.

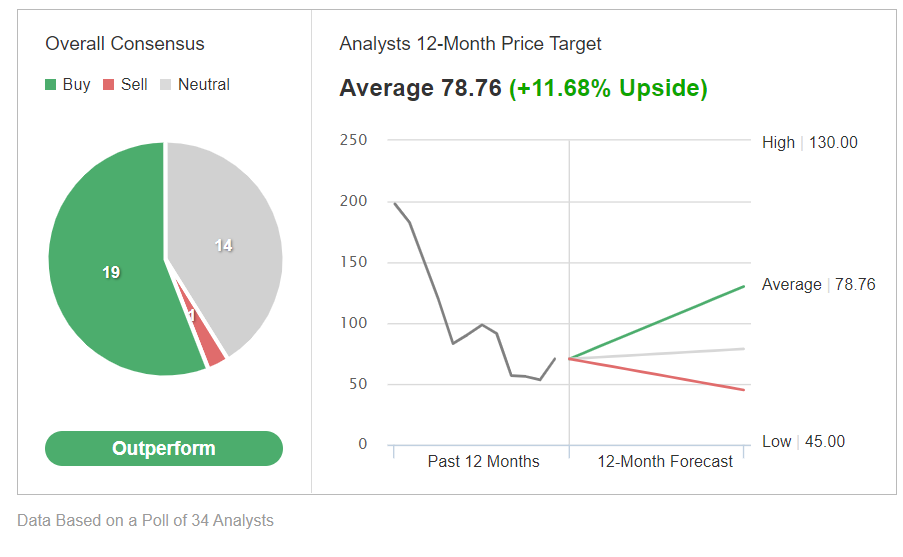

In effetti, 33 analisti su 34 intervistati da Investing.com considerano OKTA “buy” o “neutral”, rispecchiando un consiglio bullish. Tra gli intervistati, le azioni hanno un potenziale di rialzo di circa il 12% in base al prezzo di chiusura di ieri.

Fonte: Investing.com

I modelli quantitativi di InvestingPro parlano di un rialzo del 17,1% del titolo OKTA dai livelli attuali nei prossimi 12 mesi, che avvicinerà le azioni al loro fair value di 82,40 dollari.

Fonte: Investing.com

Nota: Al momento della scrittura, Jesse è long su Dow Jones Industrial Average, S&P 500 e Nasdaq tramite SPDR Dow ETF (DIA), SPDR S&P 500 ETF (SPY) ed Invesco QQQ ETF (QQQ). È long anche sul Technology Select Sector SPDR ETF (NYSE:XLK).

Le opinioni presentate in questo articolo sono unicamente l’idea dell’autore e non devono essere considerate un consiglio di investimento.