- Il rapporto sull’IPC di agosto ha mostrato un aumento dell’inflazione annua complessiva del 3,7% rispetto al 3,2% di luglio e al 3,0% di giugno.

- Con il ritorno dell’inflazione, ho utilizzato lo screener di titoli di InvestingPro per identificare alcuni dei migliori titoli che tendono a fornire forti rendimenti durante i periodi di aumento dell’IPC.

- Siete alla ricerca di altre idee di trading per affrontare l’attuale volatilità del mercato? I membri di InvestingPro ricevono idee e indicazioni esclusive per navigare in qualsiasi clima. Per saperne di più.

Il governo statunitense ha appena pubblicato il rapporto sull’inflazione di agosto, con numeri che rivelano che l’IPC ha continuato a crescere a un ritmo molto più rapido del tasso del 2% che la Fed considera salutare per l’economia.

L’indice dei prezzi al consumo è salito dello 0,6% sul mese, dopo aver registrato un aumento dello 0,2% a luglio. Il tasso d’inflazione annuo è salito al di sopra delle aspettative del mercato, al 3,7%, segnando una significativa accelerazione rispetto al 3,2% annuo del mese precedente.

Per aiutarvi a navigare con successo in questo scenario macro incerto, ho utilizzato lo screener di InvestingPro per identificare alcuni dei migliori titoli che tendono a fornire forti rendimenti in periodi di inflazione elevata, come questo.

La mia attenzione si è concentrata su società diversificate di natura difensiva che dimostrano una solida redditività, un bilancio sano, forti prospettive di crescita e dividendi solidi grazie alla loro posizione di leader di mercato.

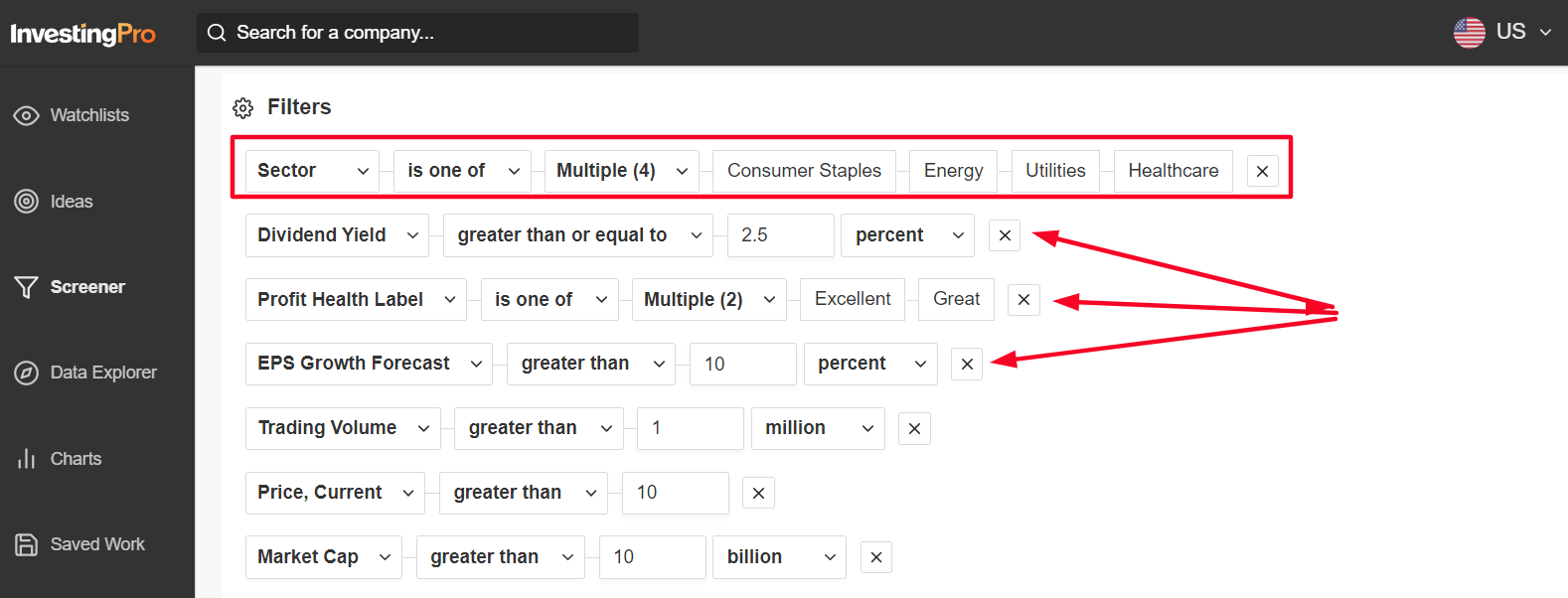

Per iniziare il mio processo, ho cercato innanzitutto titoli appartenenti a settori difensivi del mercato, come i beni di consumo, l’energia, i servizi di pubblica utilità e la sanità, in quanto i loro prodotti e servizi sono essenziali per la vita quotidiana delle persone.

Fonte: InvestingPro

Ho poi filtrato i titoli con un rendimento da dividendo superiore al 2,5%.

Infine, ho cercato nomi che avessero un’etichetta InvestingPro Profit Health di “Eccellente” o “Ottimo”. Il voto si basa sulla forza delle proiezioni di crescita degli utili e delle tendenze del flusso di cassa della società.

La mia watchlist è composta da società con una capitalizzazione di mercato superiore a 10 miliardi di dollari, un volume medio di scambi giornalieri di almeno un milione di azioni e un prezzo delle azioni pari o superiore a 10 dollari.

Solo 26 titoli delle borse statunitensi soddisfano i criteri di cui sopra. Di questi, ecco tre società di spicco da possedere con il ritorno dei timori dell’inflazione.

Per l’elenco completo dei titoli inseriti nella mia watchlist, iniziate la vostra prova gratuita di 7 giorni con InvestingPro. Se siete già abbonati a InvestingPro, potete vedere le mie selezioni qui.

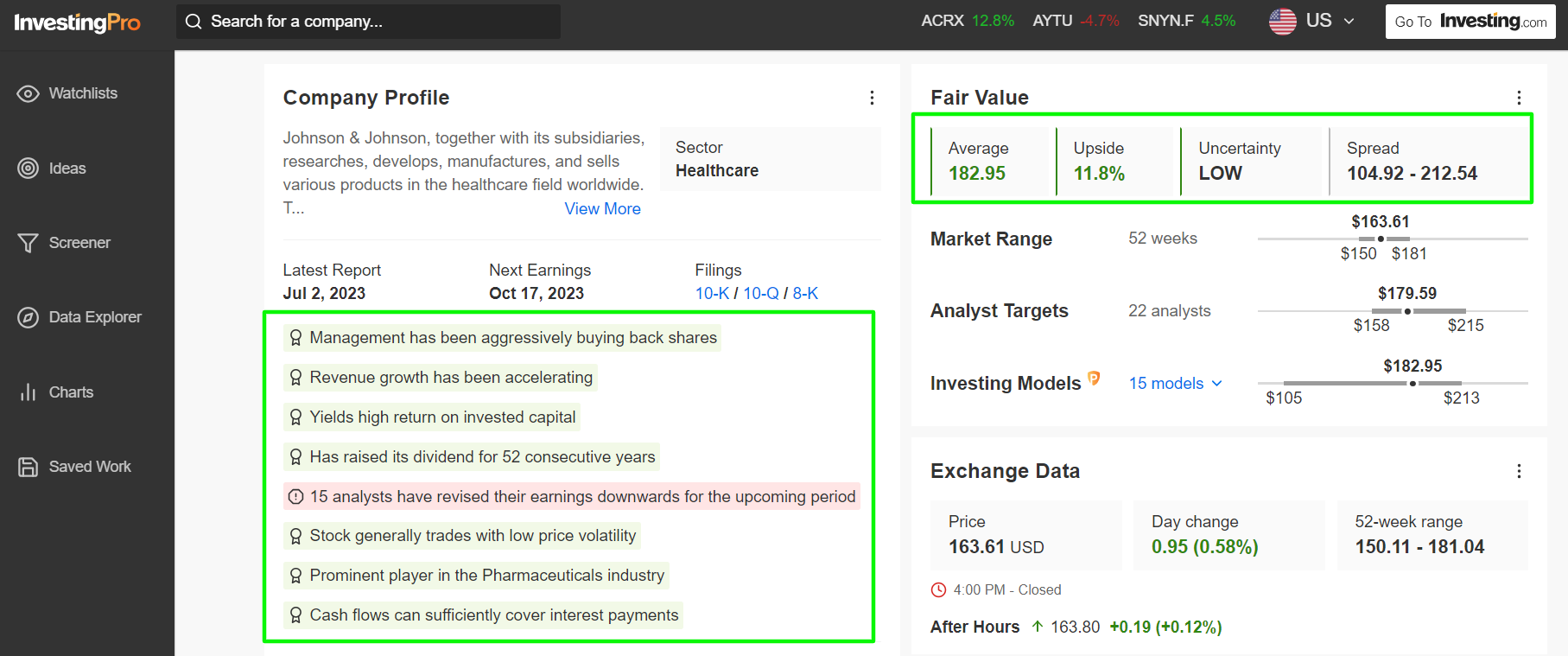

1. Johnson & Johnson

Johnson & Johnson (NYSE:JNJ) è uno dei produttori di farmaci e dispositivi medici di maggior valore al mondo, noto soprattutto per i suoi farmaci immunologici, oncologici e cardiovascolari.

Il gigante della sanità ha recentemente scorporato la sua attività di salute dei consumatori Kenvue (NYSE:KVUE), seguendo le orme di molte altre case farmaceutiche che si sono ridotte per concentrarsi sulle loro unità farmaceutiche.

J&J ha un curriculum stellare di resistenza alle tempeste economiche e tende a mostrare capacità di recupero nei periodi di inflazione, poiché la domanda di prodotti e servizi medici rimane costante.

La reputazione dell’azienda di New Brunswick, New Jersey, per l’innovazione e la solida pipeline di farmaci promettenti la posizionano per la crescita, anche in caso di ritorno dell’inflazione.

Inoltre, il dividendo annualizzato relativamente elevato e l’interessante rendimento di J&J - attualmente pari rispettivamente a 4,76 dollari e al 2,91% - accrescono ulteriormente l’attrattiva di questo gigante della sanità diversificata.

Infatti, è una delle due sole società statunitensi ad avere un rating primario di ‘AAA’, superiore a quello del governo americano, e ad aver aumentato il proprio dividendo ogni anno per 52 anni consecutivi. Fonte: InvestingPro

Fonte: InvestingPro

Fonte: InvestingPro

Secondo una serie di modelli di valutazione, tra cui i multipli P/E, l’obiettivo di prezzo medio del “Fair Value” per il titolo JNJ su InvestingPro è di 182,95 dollari, con un potenziale rialzo del 12% rispetto all’attuale valore di mercato.

Tenendo conto di ciò, possedere azioni Johnson & Johnson in tempi di aumento dell’inflazione presenta diversi vantaggi grazie al solido bilancio della società e alla sua lunga storia non solo di pagamento dei dividendi, ma anche di aumento degli stessi nel tempo.

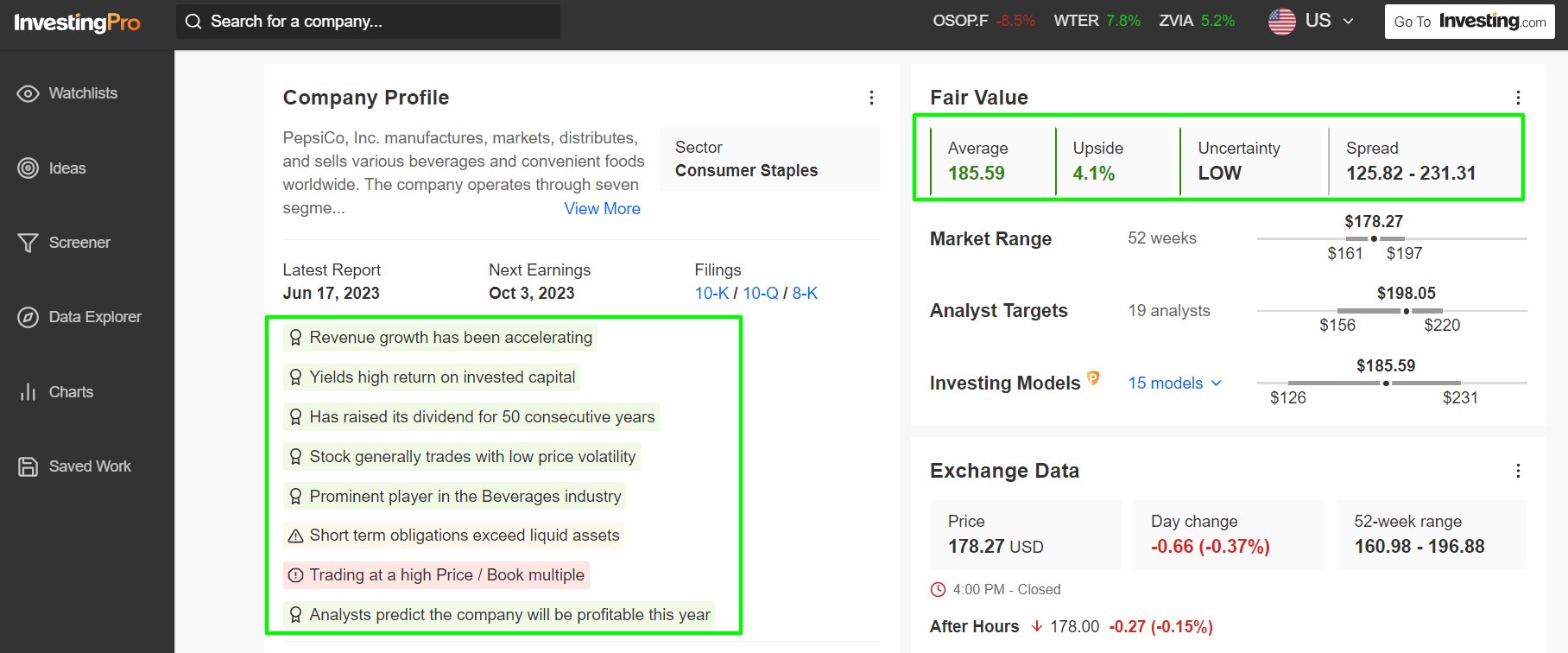

2. PepsiCo

PepsiCo (NASDAQ:PEP) soddisfa i miei criteri rigorosi di società blue-chip redditizie che si comportano bene in tempi di aumento dell’inflazione e di incertezza economica.

Questa società di prodotti di consumo ben diversificata opera in 200 Paesi e vende un’ampia gamma di prodotti popolari che la gente consuma indipendentemente dalle condizioni economiche.

Inoltre, il potere di determinazione dei prezzi di PepsiCo le consente di adeguarsi all’aumento dei costi dei fattori produttivi, mitigando l’impatto dell’inflazione sui suoi margini di profitto.

Il gigante mondiale delle bevande e degli snack ha attualmente in portafoglio 23 marchi che producono oltre 1 miliardo di dollari di vendite annue, tra cui bevande analcoliche di rilievo come Pepsi, Gatorade e Tropicana, oltre a marchi di snack riconoscibili come Lay’s, Fritos, Doritos e Cheetos.

L’azienda newyorkese è anche un’affidabile pagatrice di dividendi con una storia di crescita costante dei dividendi. Infatti, la distribuzione dei dividendi di PepsiCo ha registrato 50 anni consecutivi di crescita, guadagnandosi lo status di “Re dei dividendi”.  Fonte: InvestingPro

Fonte: InvestingPro

Secondo InvestingPro, gli investitori hanno la possibilità di acquistare le azioni di PepsiCo con un modesto sconto. La stima media del prezzo del “Fair Value” di PEP è di 185,59 dollari/azione, il che implica un potenziale rialzo del 4,1%.

Tutto sommato, la forte presenza globale, il portafoglio di prodotti diversificati, la storia di dividendi stabili e l’impegno nell’innovazione fanno di PepsiCo una scelta di spicco per gli investitori che cercano di affrontare le continue sfide delle elevate pressioni inflazionistiche.

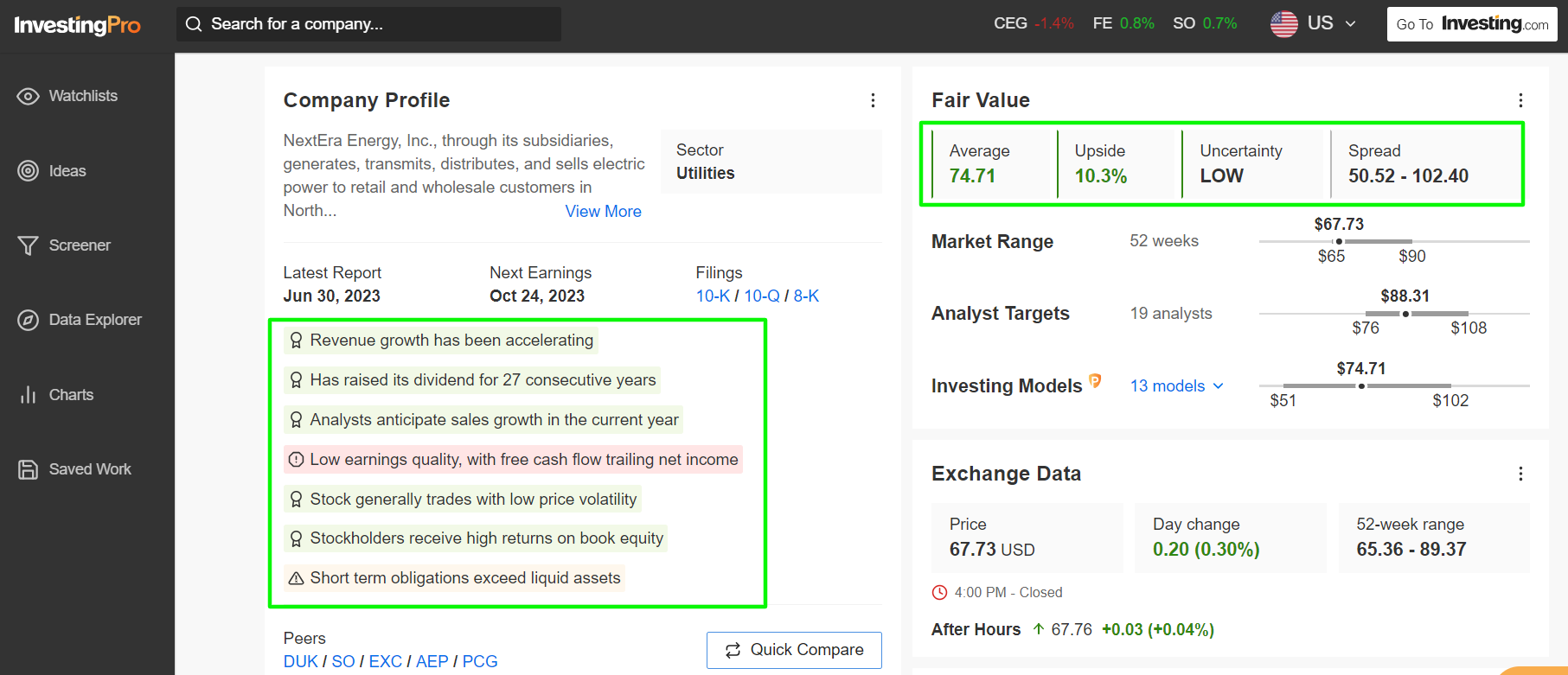

3. NextEra Energy

NextEra Energy (NYSE:NEE), che si distingue nel settore delle utilities come leader nel campo delle energie rinnovabili, ha il potenziale per offrire forti rendimenti con il riemergere delle preoccupazioni sull’inflazione.

I titoli delle società difensive i cui prodotti e servizi sono essenziali per la vita quotidiana delle persone, come i fornitori di servizi pubblici, tendono a sovraperformare in contesti di accelerazione dell’inflazione.

Il gigante delle utility con sede a Juno Beach, in Florida, che è il più grande generatore di elettricità eolica e solare al mondo, sembra pronto a continuare a beneficiare del passaggio in corso all’energia pulita.

I contratti a lungo termine di NextEra e le sue attività nel settore delle utenze regolamentate garantiscono flussi di cassa costanti, rendendola una scelta affidabile per gli investitori che cercano di isolarsi dalle incertezze legate all’inflazione.

Inoltre, la costanza dei dividendi e l’attenzione al valore per gli azionisti fanno di questa società di energia rinnovabile una scelta solida per gli investitori orientati al reddito.

NextEra Energy ha mantenuto una striscia di 27 anni consecutivi di aumento del dividendo annuale.

Fonte: InvestingPro

Fonte: InvestingPro

In effetti, secondo i modelli quantitativi di InvestingPro, le azioni potrebbero registrare un rialzo del 10,3% rispetto upside of 10,3% al prezzo di chiusura di martedì, avvicinando il titolo NEE al suo prezzo di “Fair Value” di circa 75 dollari.

Nel complesso, la solida posizione finanziaria di NextEra Energy, il suo portafoglio diversificato di energie rinnovabili, i flussi di cassa costanti e l’impegno per la crescita dei dividendi rendono le sue azioni un’opzione interessante in caso di ritorno dei timori per l’inflazione.

Per essere sempre aggiornati sull’andamento del mercato e sulle sue conseguenze per le vostre decisioni di trading, consultate InvestingPro.

***