Nella newsletter di questa settimana, esamineremo vari grafici interessanti.

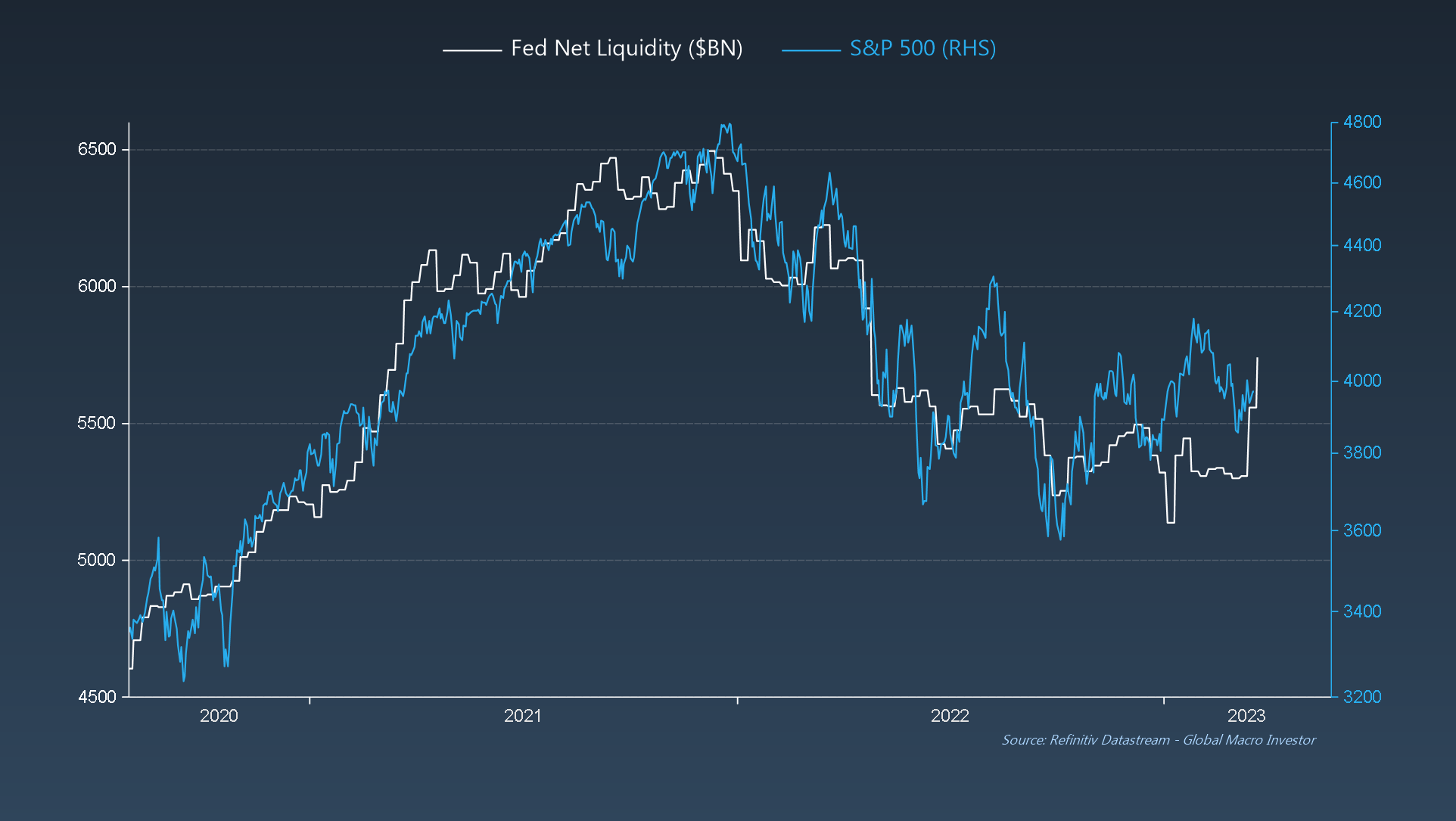

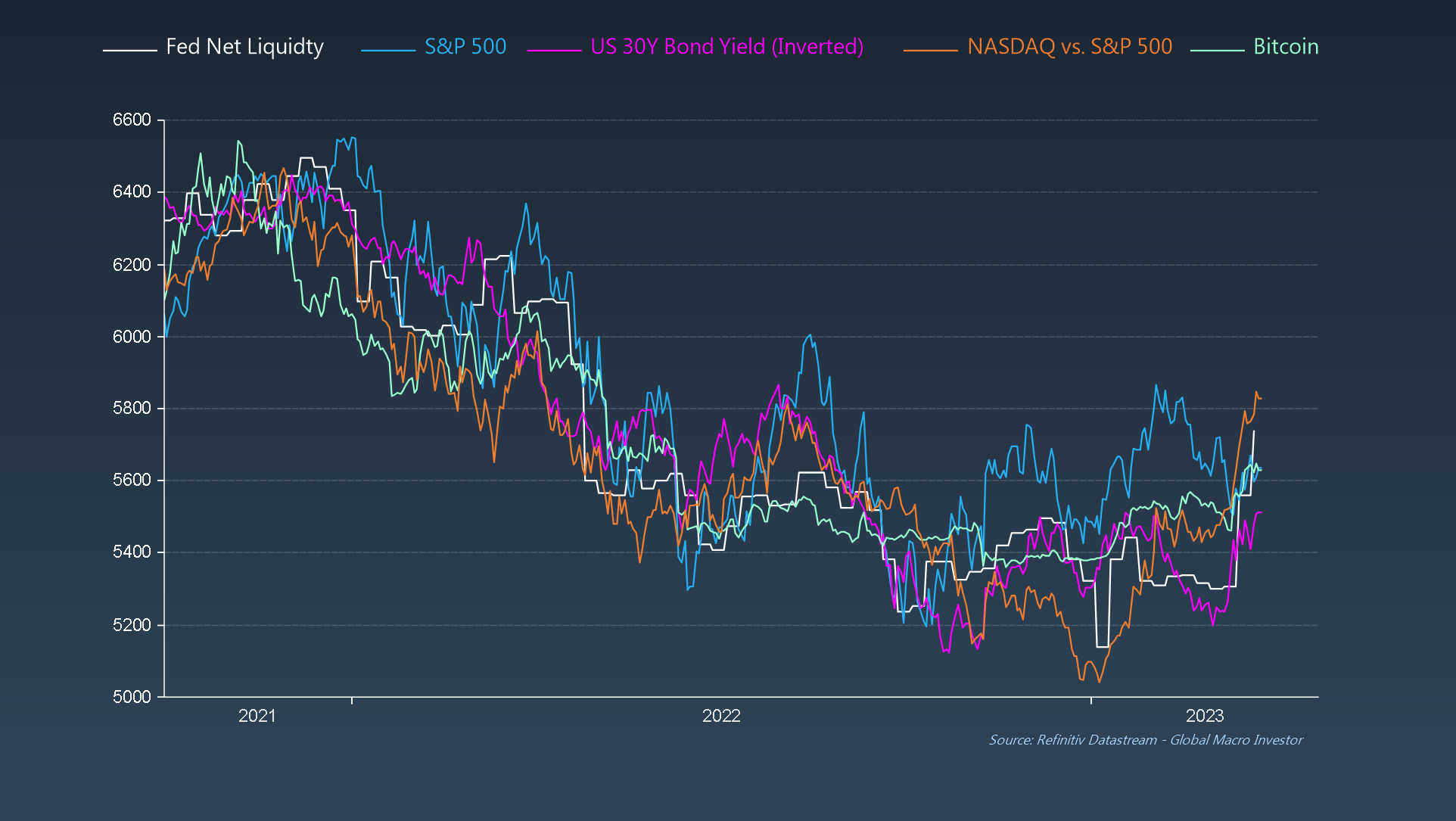

Grafico GMI 1 - Liquidità netta della Fed e S&P 500

Un’altra settimana, un’altra ESPLOSIONE della liquidità della Fed, come previsto. Abbiamo cancellato undici mesi di QT in meno di due settimane, con un’iniezione da 434 miliardi di dollari. Boom!

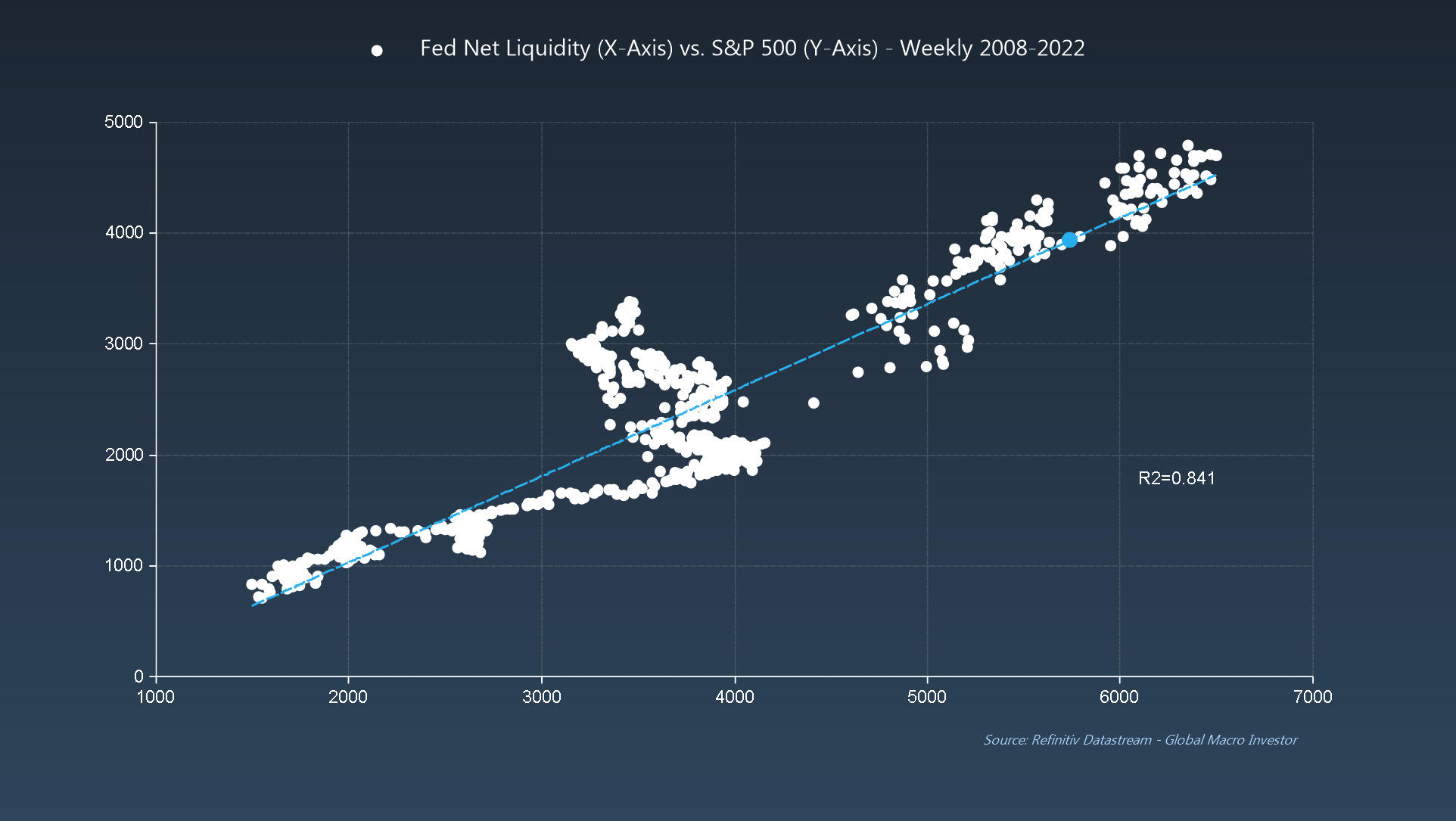

Grafico GMI 2 - Liquidità netta della Fed e S&P 500 (grafico a dispersione)

L’impennata di liquidità significa anche che l’indice S&P 500 torna ad essere scambiato al fair value rispetto alle condizioni di fair value implicate dalla liquidità interna; la liquidità è l’unica cosa che conta per gli asset di rischio al momento.

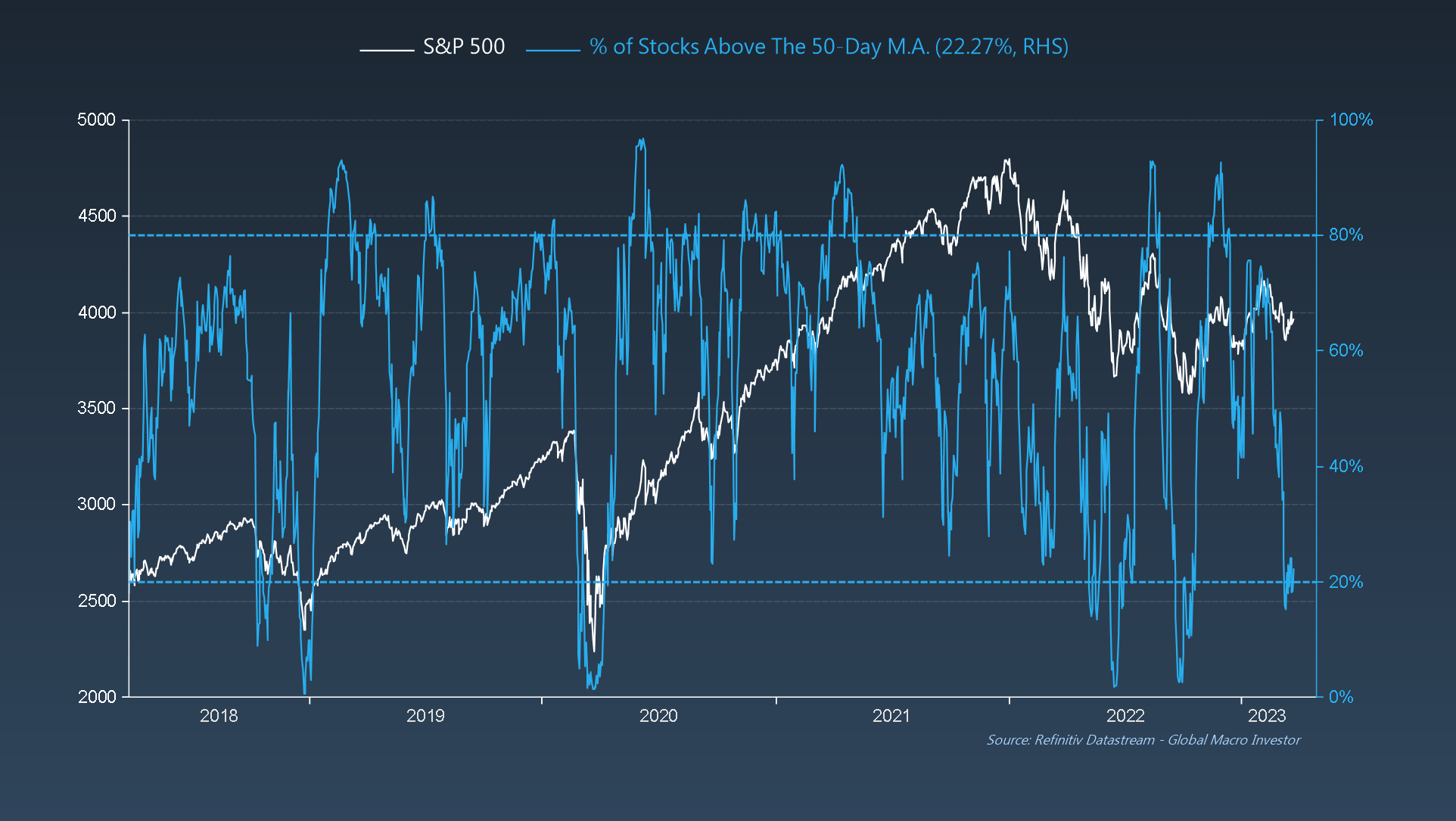

Grafico GMI 3: S&P 500 con % di titoli sopra la media mobile su 50 giorni

Inoltre, l’S&P 500 è tornato ad essere oversold secondo una serie di indicatori:

- 1. La % di titoli scambiati sopra la media mobile su 50 giorni è scesa sotto la soglia del 20% questa settimana:

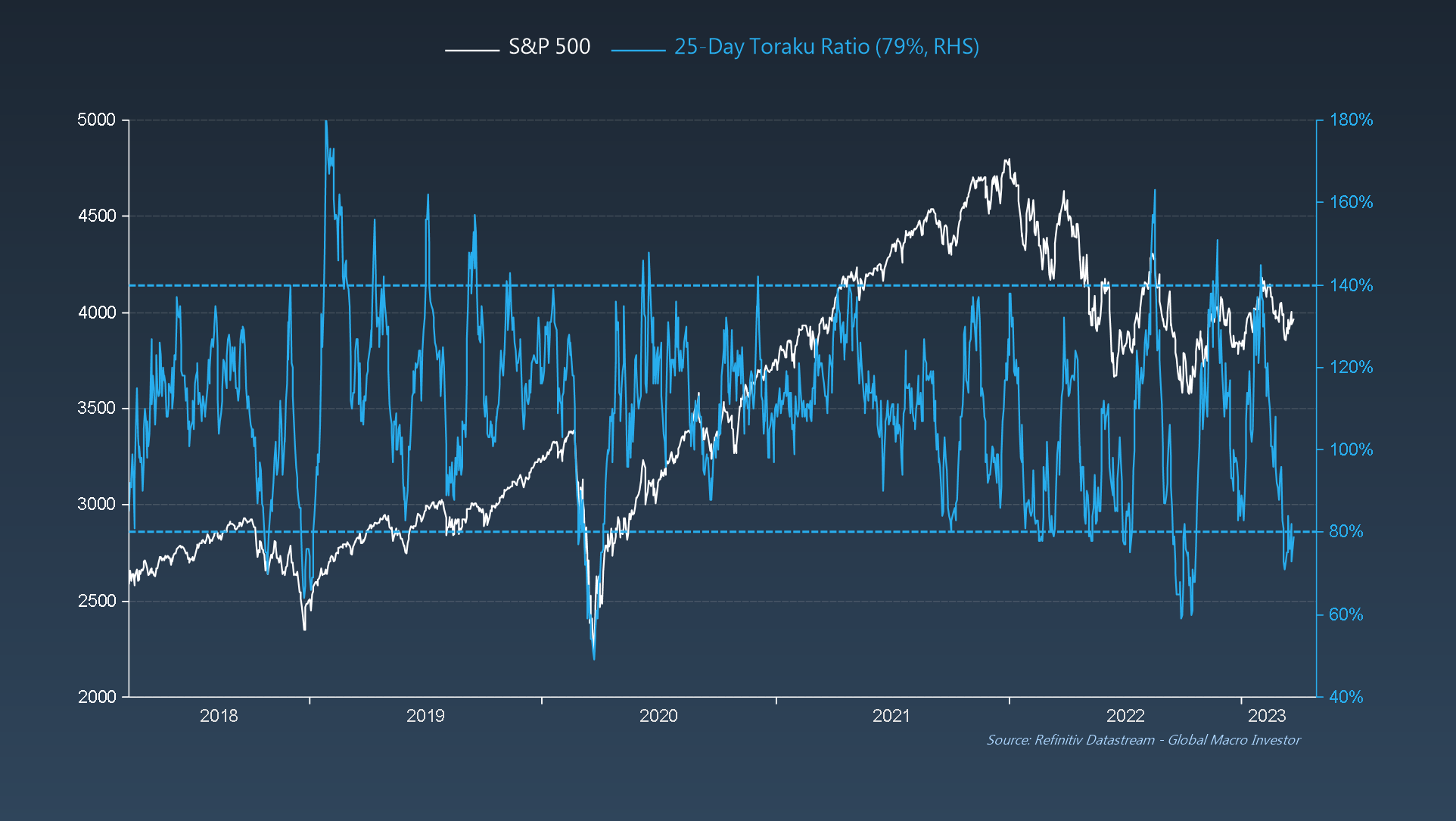

- 2. Il rapporto Toraku su 25 giorni è tornato in territorio di oversold dopo aver segnalato overbought all’inizio di febbraio, al momento il livello più oversold dall’ottobre dello scorso anno.

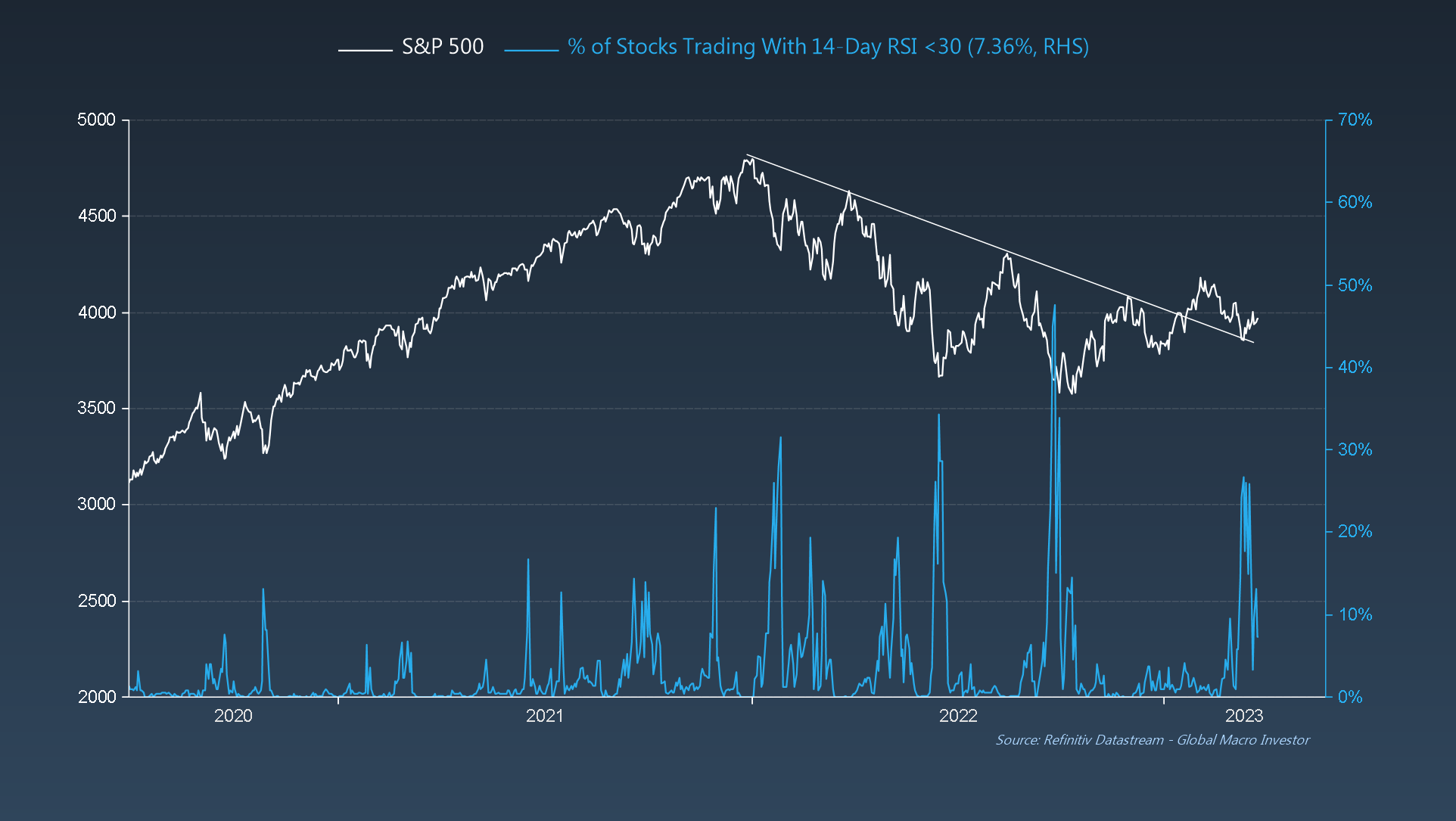

- 3. La % di titoli scambiati con un RSI su 14 giorni inferiore a 30 è salita al 27% la scorsa settimana, il che si è innescato proprio sul supporto chiave per l’S&P 500. Pensiamo che reggerà. Vediamo:

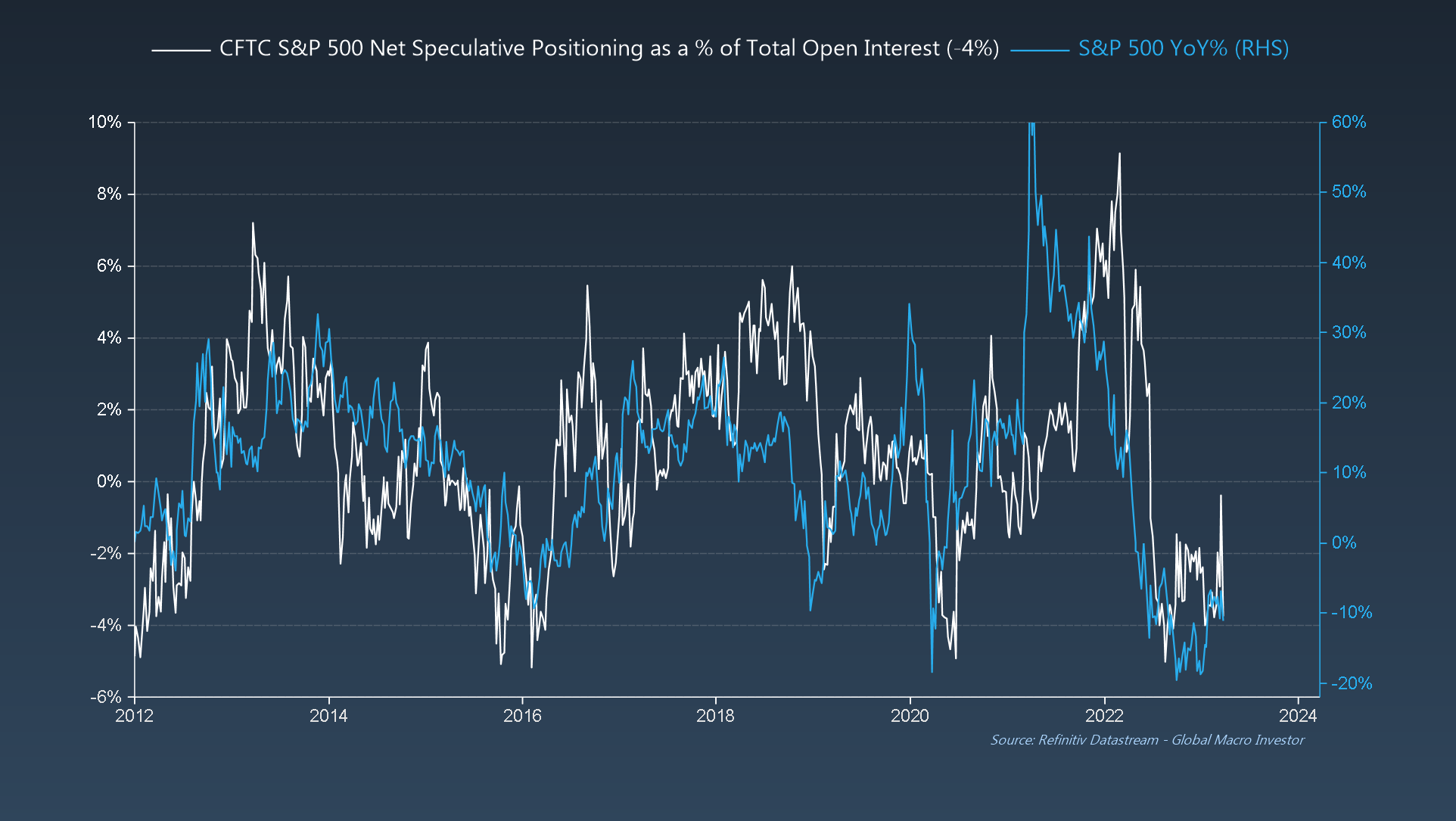

Grafico GMI 4: posizioni speculative nette CFTC S&P 500 come % delle posizioni aperte totali rispetto alla % YoY S&P 500

Inoltre, gli speculatori restano molto short sull’S&P 500 al -4% delle posizioni aperte totali.

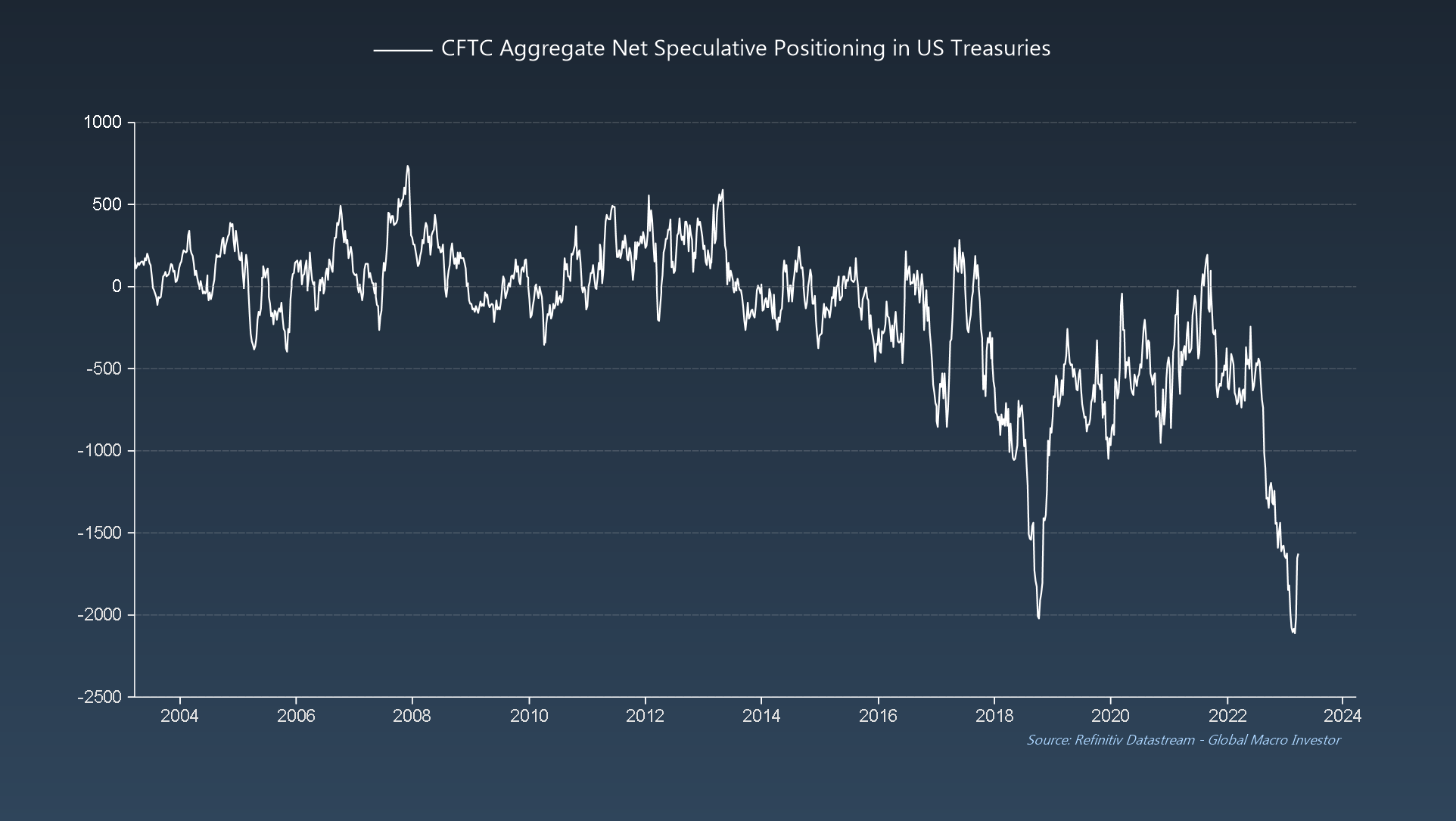

Grafico GMI 5: posizioni speculative nette aggregate CFTC sui Treasury USA

... Stessa cosa per i bond: ancora vicini a short da record. Benzina sul fuoco!

Il quadro generale del GMI

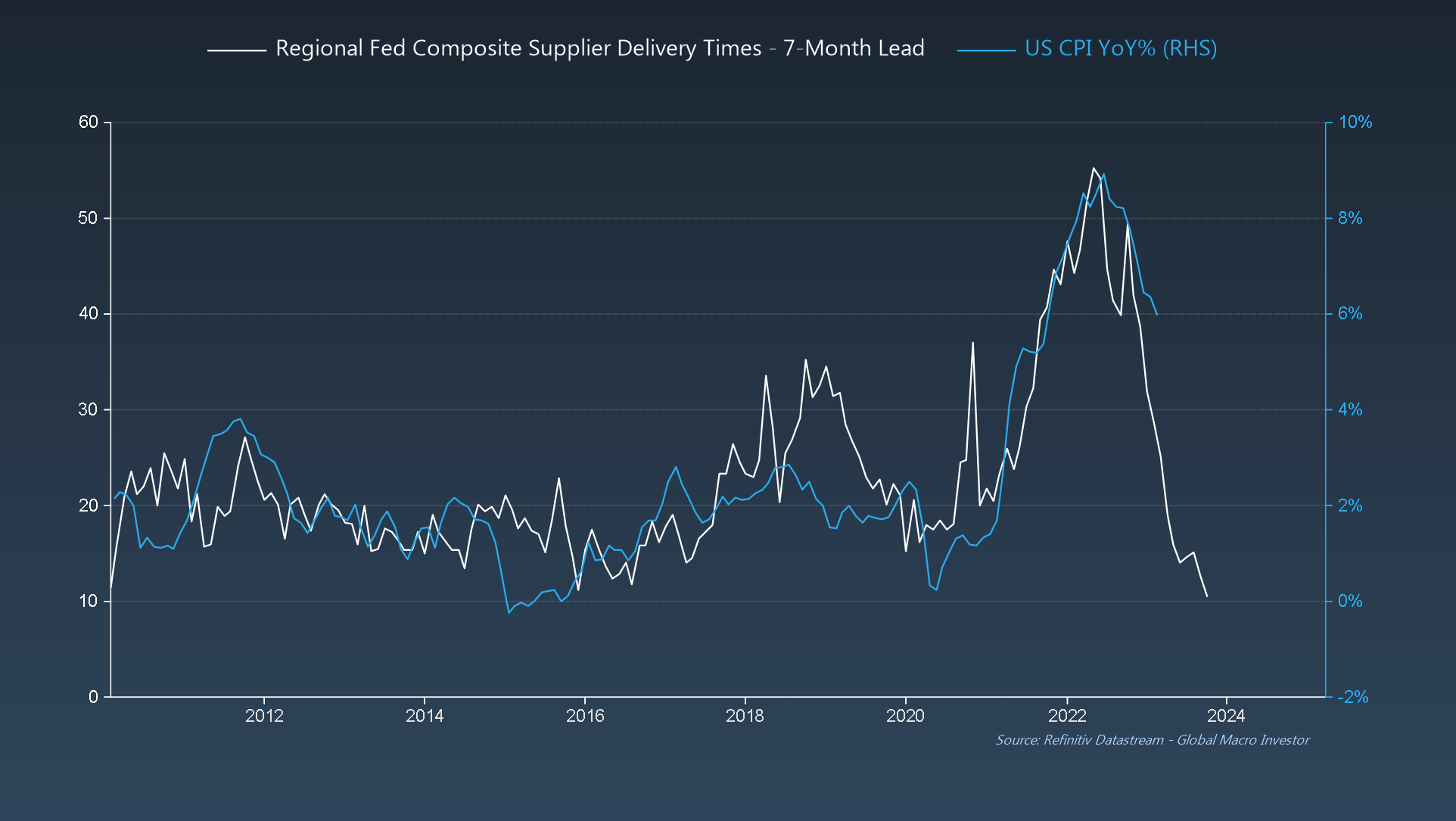

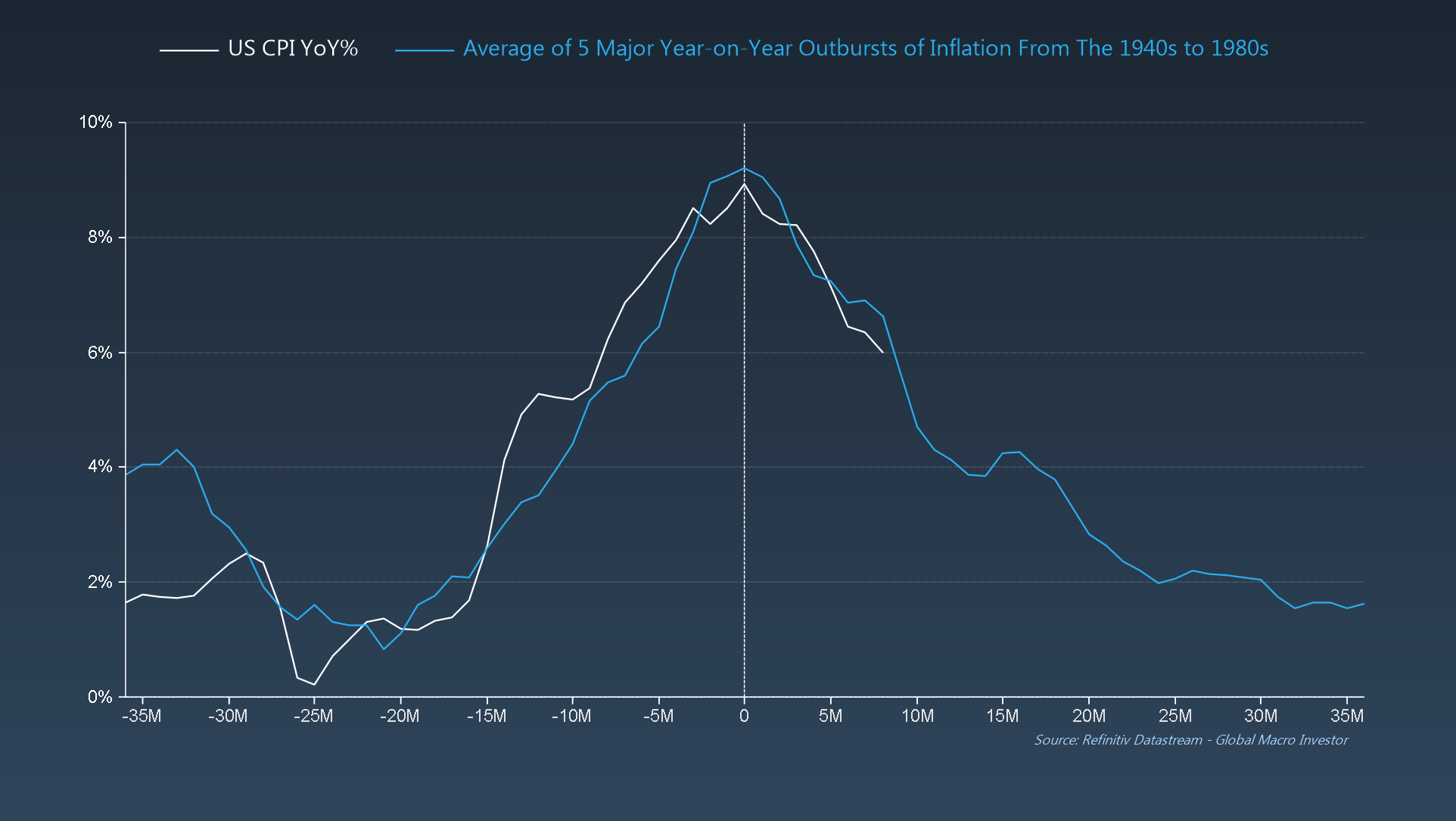

Continuiamo a ritenere che l’inflazione scenderà nei prossimi 3-6 mesi. I Regional Fed Supplier Delivery Times hanno continuato a collassare a marzo e al momento danno un’inflazione vicina allo 0%.

Inoltre, non dimenticate quello che diciamo da un po’: forti impennate dell’inflazione tendono ad essere riflessive (simmetriche in salita e discesa) a causa dell’effetto base: ascensore che sale = ascensore che scende!

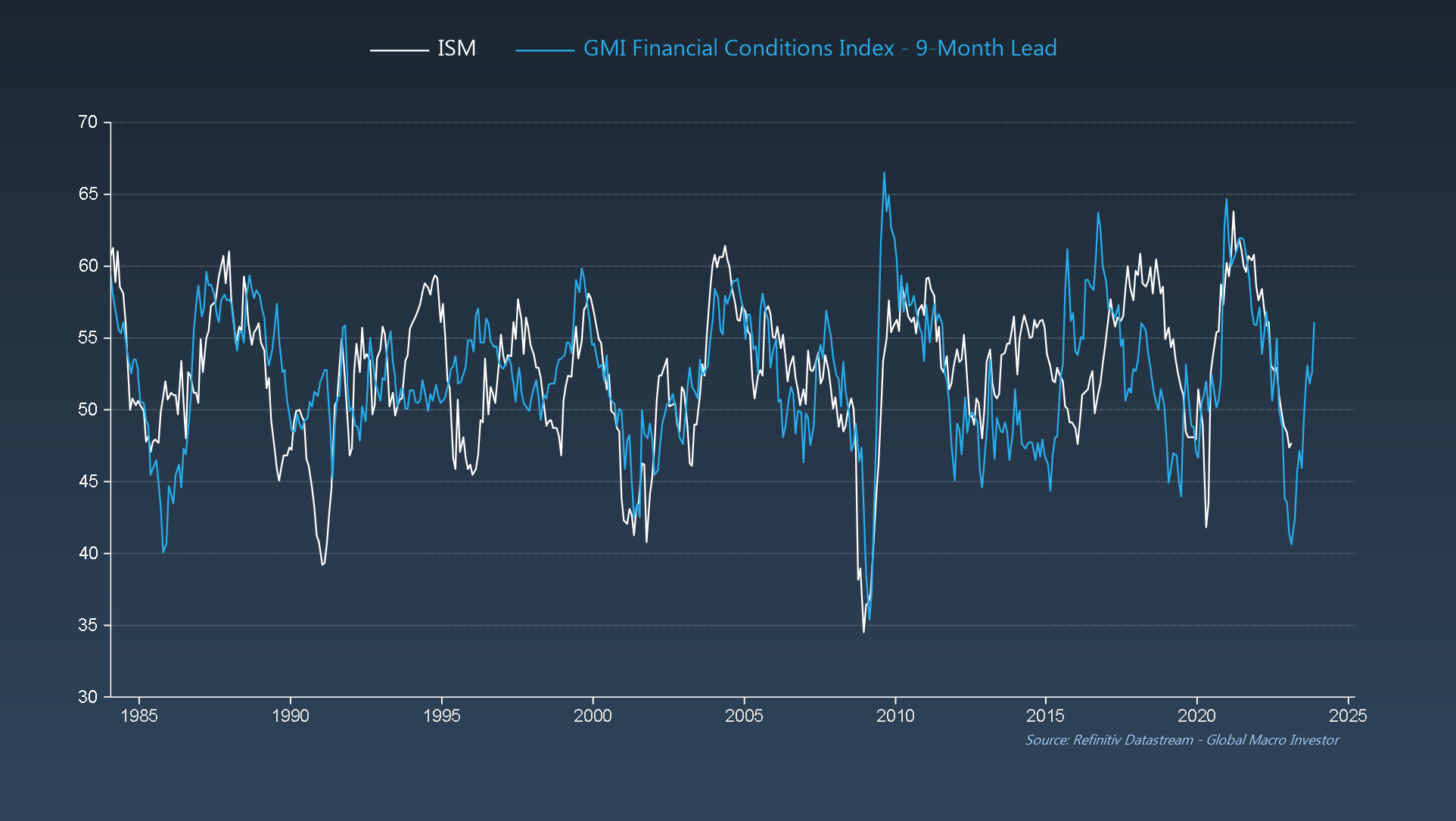

Inoltre, il nostro indice sulle condizioni finanziarie GMI continua a schizzare in scia alla recente debolezza del dollaro, al tonfo dei prezzi delle materie prime ed ai rendimenti dei bond inferiori, tutti elementi che avvantaggeranno l’indice ISM fra qualche mese.

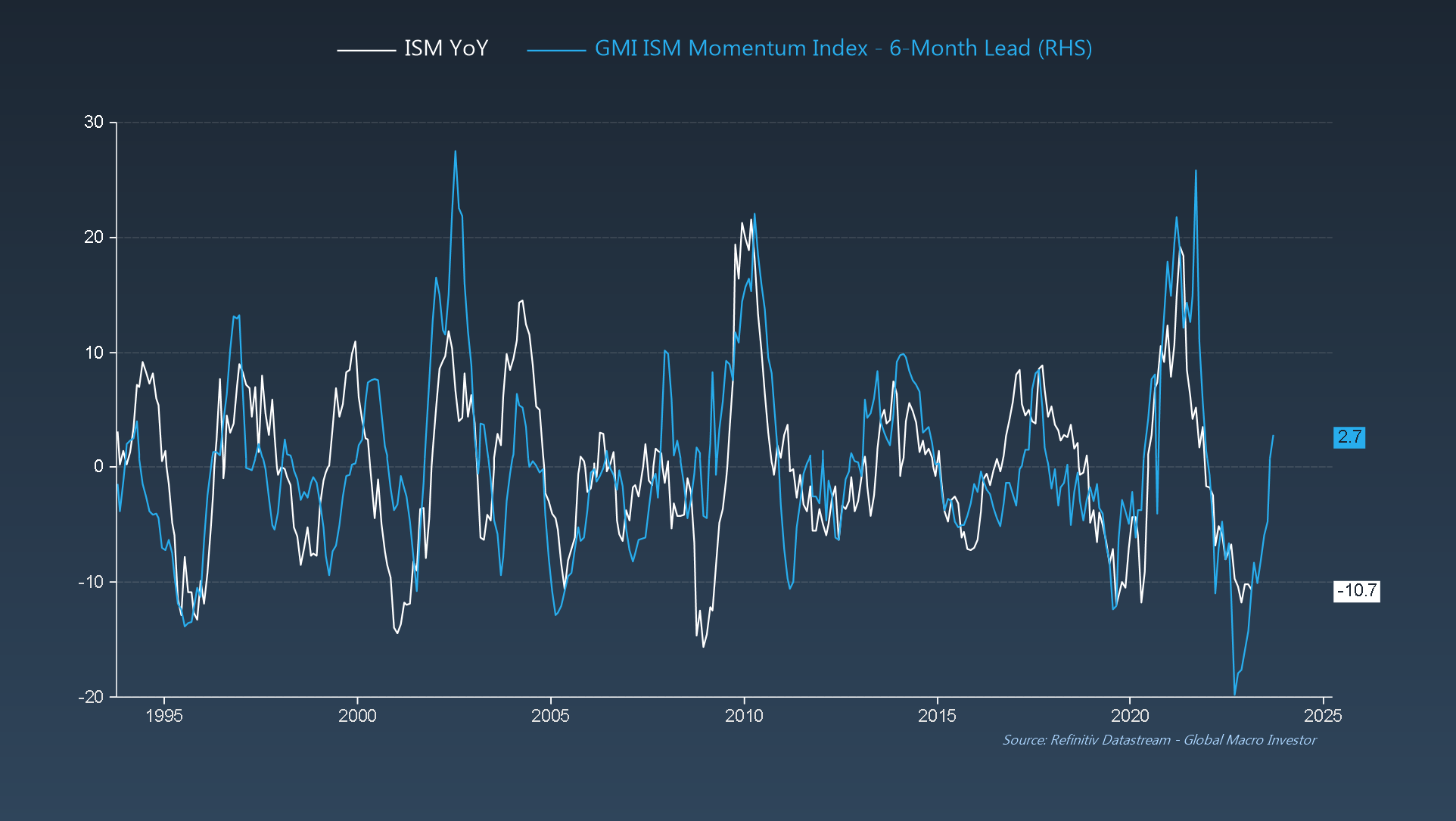

… col nostro indice sullo slancio ISM GMI che al momento suggerisce che l’ISM potrebbe salire di ben 2,7 punti su base annua entro settembre, puntando ad un livello di circa 54…

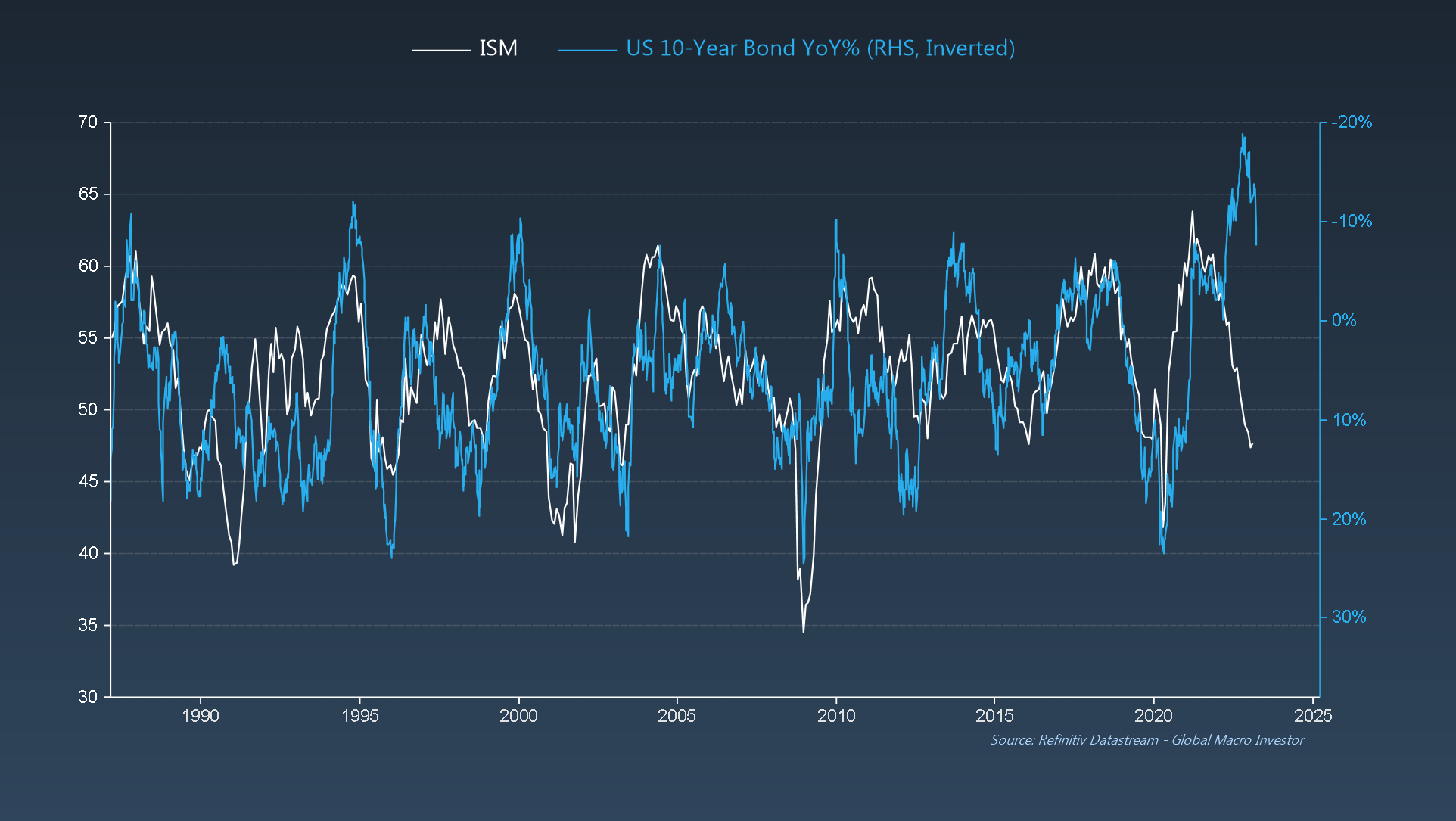

Al contempo, il record di short sui Treasury insieme ad una dislocazione quasi da record di bond col ciclo economico deve chiudersi. I rendimenti dei bond sono diretti MOLTO più in basso da qui.

L’ultimo grafico su cui meditare è sotto. Ricordate, la liquidità è la marea che fa salire tutte le barche e, come diciamo dal settembre 2022 quando abbiamo pubblicato il September GMI Monthly dal titolo “La svolta è vicina”, arriverà dell’altra liquidità.

La prossima settimana, poiché stiamo preparando il mensile di aprile, non pubblicheremo un aggiornamento settimanale ma condivideremo qualcosa di speciale da uno dei nostri recenti GMI Monthly. Continuate a seguirci!

***

Volete leggere questi articoli non appena vengono pubblicati? Iscrivetevi gratuitamente alla mia newsletter, Short Excerpts From Global Macro Investor qui. Nuovi articoli pubblicati ogni domenica.