- I funzionari della Fed si riuniscono questa settimana per il simposio economico annuale a Jackson Hole, nel Wyoming.

- Tutti gli occhi saranno puntati sul discorso programmatico di venerdì del presidente della Fed Jerome Powell.

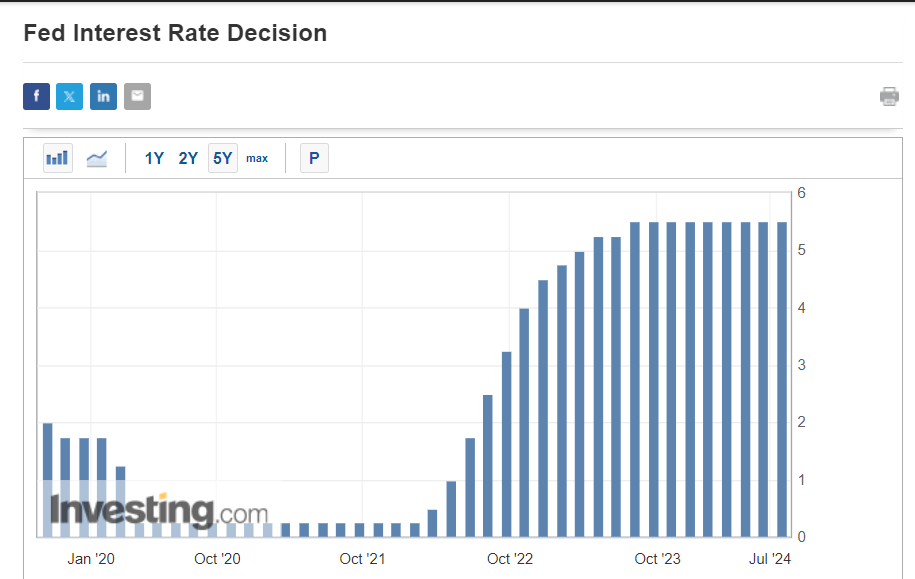

- Gli investitori saranno alla ricerca di indicazioni su quando e quanto la Fed intende tagliare i tassi di interesse nel 2024.

- Vuoi un aiuto sul mercato? Prova InvestingPro per meno di 8 dollari al mese.

Mentre l’indice S&P 500 riprende quota dopo alcune settimane di volatilità, tutti gli occhi sono puntati sull’imminente discorso del presidente della Federal Reserve Jerome Powell all’annuale simposio economico di Jackson Hole.

Fonte: Investing.com

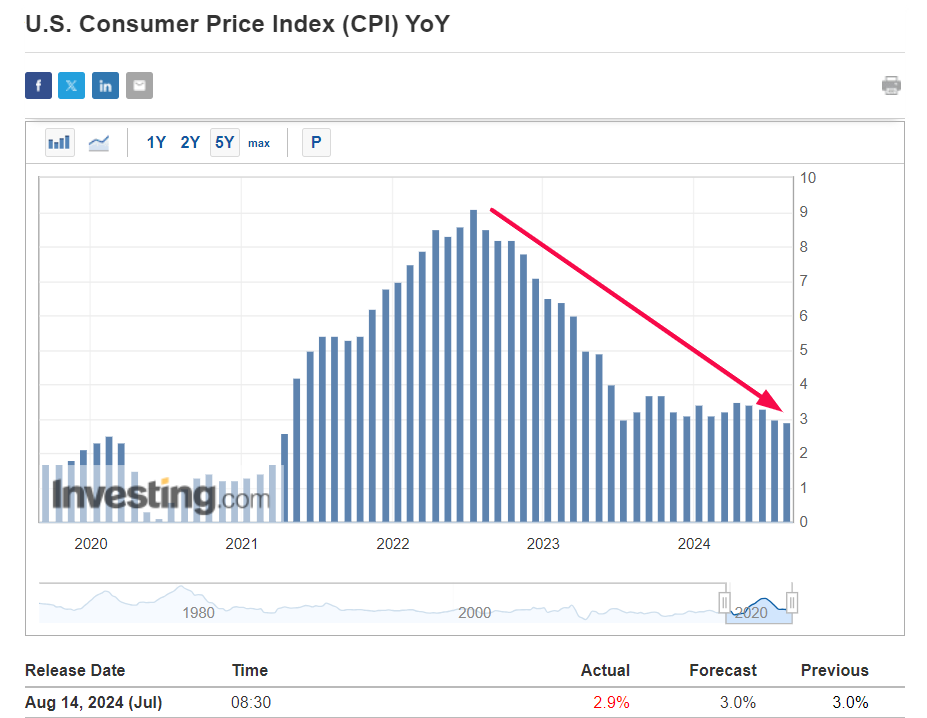

Con il raffreddamento dell’inflazione ai livelli più bassi dal 2021 e i dati economici che mostrano una buona tenuta, gli investitori attendono con impazienza gli indizi del capo della Fed sulla direzione dei tassi di interesse, in particolare sulla probabilità di un taglio dei tassi alla riunione del FOMC di settembre.

Powell terrà il suo attesissimo discorso alle 10:00 EST di venerdì, durante il quale probabilmente darà segnali che la banca centrale è pronta a iniziare a tagliare gradualmente i tassi a partire dal mese prossimo. Poiché cresce la fiducia in un “atterraggio morbido” dell’economia, la domanda principale per gli investitori a questo punto non è se la Fed taglierà i tassi, ma piuttosto di quanto e quanto velocemente.

Mercoledì mattina, secondo lo Strumento di monitoraggio della Fed di Investing.com, i mercati avevano il 69% di probabilità che la Fed abbassasse i tassi di interesse di 25 punti base entro la fine di settembre e il 31% di probabilità di un taglio più profondo di 50 punti base. Una settimana fa, le probabilità di un taglio più significativo erano più alte, e questo dimostra l’evoluzione delle aspettative sulla prossima mossa della Fed.

Fonte: Investing.com

Complessivamente, il mercato scommette attualmente su un taglio dei tassi di quasi 100 punti base entro la fine dell’anno, che riporterebbe il tasso sui Fed funds al 4,25%.

Il duplice mandato della Fed

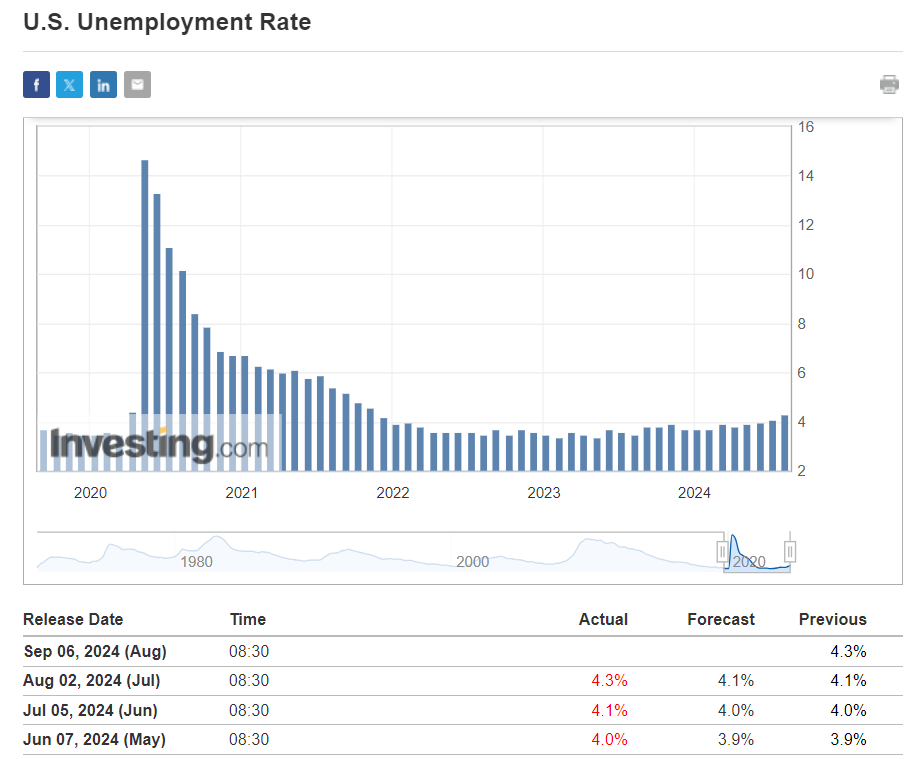

Con il duplice mandato della Fed di mantenere la stabilità dei prezzi e massimizzare l’occupazione, il discorso di Powell a Jackson Hole potrebbe segnalare un cambiamento di rotta atteso da tempo. Se negli ultimi anni l’inflazione è stata la preoccupazione principale, la recente tendenza al raffreddamento e il rallentamento del mercato del lavoro suggeriscono che la disoccupazione potrebbe ora essere al centro dell’attenzione.

Come si vede qui di seguito, il tasso di disoccupazione statunitense è salito al 4,3% a luglio, il livello più alto da ottobre 2021, mentre l’IPC è sceso al 2,9%, il livello più basso da marzo 2021.

Fonte: Investing.com

Fonte: Investing.com

L’aumento della disoccupazione e la crescente evidenza che l’inflazione è sotto controllo potrebbero spingere la Fed a orientarsi verso il sostegno all’occupazione, portando potenzialmente a una politica monetaria più accomodante. Per questo motivo, l’imminente rapporto sull’occupazione negli Stati Uniti del 6 settembre sarà particolarmente importante, in quanto eventuali sorprese in questi dati potrebbero influenzare in modo significativo il processo decisionale della Fed.

Un rapporto occupazionale forte, che inverta la debolezza di luglio, potrebbe rafforzare la fiducia che i rischi di crescita si siano attenuati, mentre un altro rapporto debole potrebbe riaccendere le preoccupazioni sulla traiettoria dell’economia.

Implicazioni dei mercati

I discorsi di Powell sono noti per il loro impatto significativo sui mercati finanziari e questo non fa eccezione. Se Powell segnalerà che i tagli ai tassi previsti potrebbero essere meno severi di quanto gli investitori si aspettino, potrebbe innescare un rafforzamento del dollaro USA e un’impennata dei rendimenti dei Treasury, nonché un potenziale sell-off dei mercati azionari.

D’altro canto, se Powell si allinea alle aspettative del mercato e assume un tono dovish, l’indice di riferimento S&P 500 e il settore tecnologico Nasdaq Composite potrebbero salire, mentre il dollaro statunitense e i rendimenti dei Treasury continuerebbero probabilmente a scendere. In questo modo, anche i prezzi dell’oro potrebbero continuare a salire verso nuovi massimi storici.

Fonte: Investing.com

I mercati azionari sono stati particolarmente volatili, con recenti crolli dovuti all’aumento dei rischi di recessione negli Stati Uniti, seguiti da un rimbalzo dovuto all’attenuazione di tali timori. I titoli blue-chip Dow Jones Industrial Average sono tornati sopra quota 40.000 e l’S&P 500 si sta avvicinando nuovamente ai massimi storici, grazie al forte rally dei titoli tecnologici.

Tuttavia, le preoccupazioni sulla crescita degli Stati Uniti persistono e il discorso di Powell potrebbe alimentare ulteriori guadagni o innescare un rapido sell-off, a seconda dei segnali che fornirà.

Strategie di trading per Jackson Hole

In attesa delle dichiarazioni di Powell, la posta in gioco è alta. Data l’elevata volatilità prevista per il simposio di Jackson Hole, i trader dovrebbero prepararsi a potenziali oscillazioni del mercato. L’attuale sentiment di mercato riflette già le aspettative di un calo dei tassi di interesse nel lungo periodo, come si evince dalla recente debolezza del dollaro USA e dai movimenti dei rendimenti dei Treasury statunitensi a 10 anni. Tuttavia, qualsiasi deviazione da queste aspettative nei commenti di Powell potrebbe invertire questa tendenza.

Gli investitori e i trader seguiranno da vicino le sue parole, pronti ad adeguare le loro strategie in base alla direzione da lui stabilita per la politica monetaria statunitense.

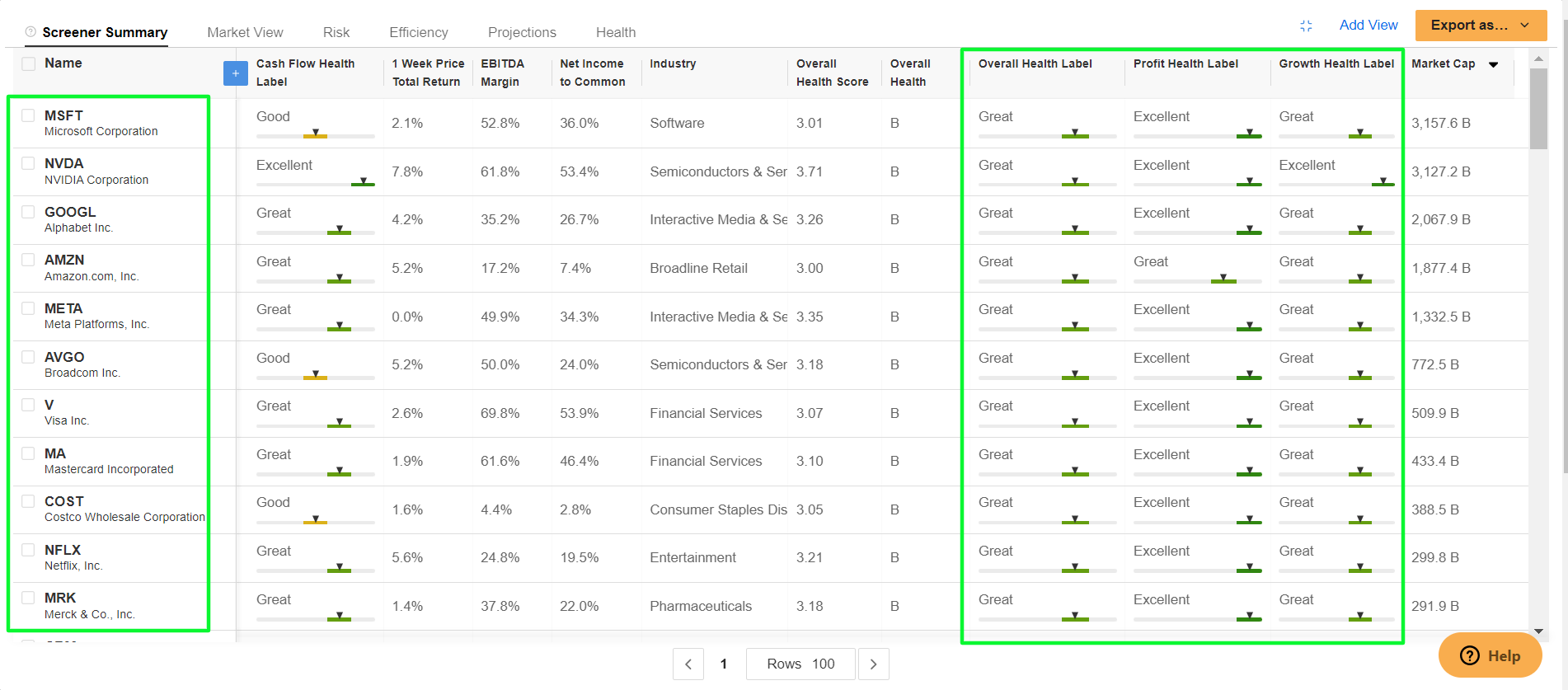

Per gestire l’attuale volatilità del mercato ho utilizzato l’Advanced Stock Screener di InvestingPro per creare una lista di titoli di alta qualità che mostrano una forte forza relativa e che hanno prospettive di crescita positive.

Not surprisingly, some of the notable names to make the list include tech-heavyweights such as

Non sorprende che tra i nomi più importanti della lista ci siano i pesi massimi della tecnologia come Microsoft (NASDAQ:MSFT), Nvidia (NASDAQ:NVDA), Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN), Meta Platforms (NASDAQ:META), Broadcom (NASDAQ:AVGO), Netflix (NASDAQ:NFLX), Palo Alto Networks (NASDAQ:PANW) e Palantir (NYSE:PLTR).

Intanto, Visa (NYSE:V), Mastercard (NYSE:MA), Costco (NASDAQ:COST), TJX Companies (NYSE:TJX), Booking Holdings (NASDAQ:BKNG) e Marriott International (NASDAQ:MAR) sono alcuni dei titoli sensibili ai consumi che sono stati tagliati.

Fonte: InvestingPro

Per l’elenco completo dei 48 titoli che hanno soddisfatto i miei criteri, clicca qui.

Che tu sia un investitore alle prime armi o un trader esperto, l’utilizzo di InvestingPro può aprire un mondo di opportunità di investimento riducendo al minimo i rischi in un contesto di mercato difficile.

Prova InvestingPro oggi stesso e porta il tuo gioco d’investimento al livello successivo.

***

Nota dell’autore: Al momento della scrittura, sono long sull’S&P 500 e sul Nasdaq 100 tramite lo SPDR S&P 500 ETF (SPY) e l’Invesco QQQ Trust ETF (QQQ). Sono long anche sul Technology Select Sector SPDR ETF (NYSE:XLK).

Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Nota: Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.

Seguite Jesse Cohen su X/Twitter @JesseCohenInv per ulteriori analisi e approfondimenti sul mercato azionario.