- Pubblicazione risultati Q3 2022 oggi, mercoledì 19 ottobre, dopo la chiusura dei mercati

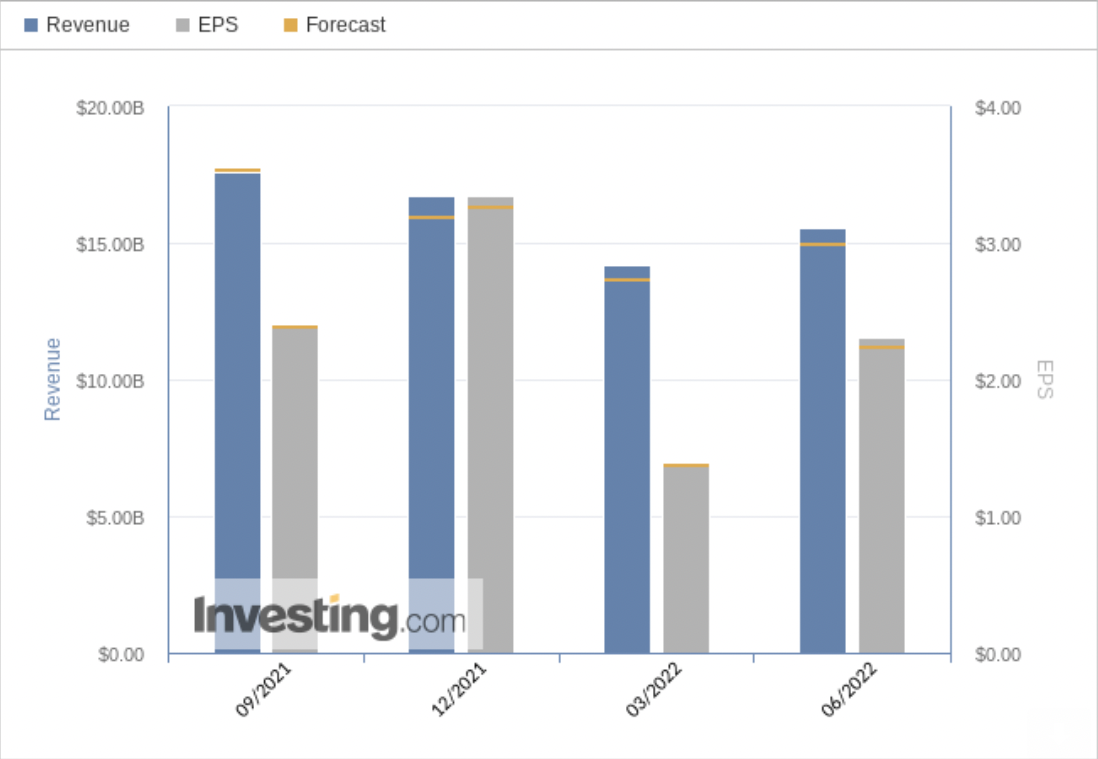

- Previsioni sulle entrate: 13,54 miliardi di dollari; Previsioni EPS: 1,79 dollari

- Il titolo IBM sta superando i giganti del tech tra i segnali che l’inversione di rotta sta prendendo slancio

Quando International Business Machines (NYSE:IBM) pubblicherà gli utili del terzo trimestre, gli investitori cercheranno segnali che la compagnia sia riuscita a mantenere lo slancio delle vendite nonostante il diffuso rallentamento economico che sta colpendo altri giganti del tech.

IBM ha facilmente battuto i rivali quest’anno, perdendo circa l’8% sull’anno in corso, rispetto al tonfo di oltre il 31% del Nasdaq 100.

Il motivo principale alla base di questa performance sopra la media è una totale inversione di rotta nelle mani dell’amministratore delegato Arvind Krishna, finalizzata a riaccendere la crescita dopo decenni di performance debole.

IBM è ora una società più focalizzata. L’anno scorso ha completato lo spinoff della sua divisione servizi IT da 19 miliardi di dollari, Kyndryl Holdings (NYSE:KD).

Inoltre, le vendite sono schizzate del 9% a 15,5 miliardi di dollari nel trimestre terminato il 30 giugno, la crescita più alta in quasi dieci anni. I ricavi da cloud ibrido sono balzati del 18% a 5,9 miliardi di dollari nel trimestre.

Nonostante i dati positivi, IBM non è immune alle difficoltà macroeconomiche. A luglio, il colosso con sede ad Armonk, New York, ha abbassato le stime sui flussi di cassa disponibili per l’impatto di un dollaro forte e della perdita degli affari in Russia.

IBM, che ottiene circa metà delle sue vendita al di fuori delle Americhe, si aspetta di registrare un flusso di cassa libero di 10 miliardi di dollari quest’anno, nella parte bassa del range precedente.

Nonostante questo calo, ci sono forti segnali che l’AD Krishna resta determinato a traghettare la cosiddetta Big Blue da azienda tradizionale di infrastrutture e servizi IT al mercato in rapida crescita del cloud computing.

Natura difensiva

La natura difensiva di IBM ed il solido slancio hanno fatto sì che il titolo restasse isolato dall’attuale trambusto sul mercato.

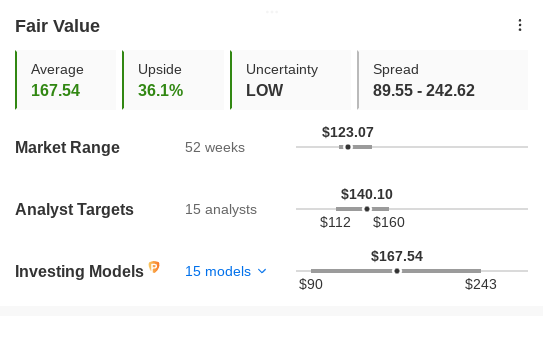

La società presenta inoltre un sostanziale potenziale di rialzo, secondo i modelli di InvestingPro, che valutano le compagnie in base ai multipli P/E o P/S o ai valori terminali. Il valore medio per IBM su InvestingPro è di 167,54 dollari, implicando un potenziale rialzo di oltre il 30%.

Fonte: InvestingPro

Da quando ha preso il timone nell’aprile 2020, Krishna ha riorganizzato l’attività della società attorno ad una strategia cloud-ibrida, che consente ai clienti di archiviare i dati su server privati e su vari cloud pubblici. IBM ha completato l’acquisizione di Red Hat per 33 miliardi di dollari nel 2019, il primo passo verso il passaggio a quello che definisce “cloud ibrido”.

In base ad una recente nota di Morgan Stanley, IBM si sta dimostrando un buon rifugio nell’attuale trambusto del mercato, soprattutto grazie alla diversificazione delle entrate. Anche se i budget hardware IT e le valutazioni tech vengono colpite in un contesto dominato dall’inflazione, le compagnie stanno investendo sempre di più in aree come cybersecurity ed analitica, che rappresentano circa metà delle entrate di IBM. Inoltre, solo il 20% del fatturato della compagnia deriva da hardware e software del sistema operativo.

Morale della favola

Gli utili di IBM potrebbero mostrare un po’ di debolezza, dato l’attuale contesto macroeconomico incerto. Tuttavia, il suo portafoglio più difensivo (con una combinazione di entrate ricorrenti pari ad oltre il 50% e un mix software e servizi pari al 75%) la posiziona per continuare a battere i rivali.

Nota: Al momento della scrittura, l’autore non possiede azioni delle società menzionate nell’articolo. Le opinioni presentate in questo articolo sono unicamente l’idea dell’autore e non devono essere considerate un consiglio di investimento.