Mentre i tori restano al comando della narrazione del mercato, divergenze e altri avvertimenti tecnici suggeriscono che potrebbe essere prudente diventare più cauti.

A gennaio 2020, abbiamo parlato del perché stavamo bloccando i profitti e riducendo i rischi nei nostri portafogli. All’epoca, il mercato stava schizzando e non c’erano motivi di preoccupazione.

Tuttavia, poco più di un mese dopo, i mercati sono crollati con l’inizio della “pandemia”. Sebbene non ci fossero prove all’epoca che un simile evento potesse avvenire, i mercati erano così esuberanti che bastava una scintilla per innescare una correzione.

“Quando ti siedi con il tuo team di gestione del portafoglio e il primo commento che viene fatto è “è assurdo”, forse è il momento di pensare al rischio complessivo del portafoglio.

Venerdì, è stato così che la commissione di investimento ha iniziato e concluso: ‘è assurdo’”. 11 gennaio 2020.

Mentre l’indice S&P 500 si avvicina a un’altra soglia psicologica di 5000, ancora una volta vediamo numerosi segnali di avvertimento che suggeriscono un elevato rischio di correzione.

Significa che una correzione inizierà domani? Ovviamente no. Come dice un vecchio detto: “Il mercato può rimanere irrazionale più a lungo di quanto tu possa rimanere solvibile” Tuttavia, proprio come nel 2020, ci è voluto più di un mese prima che gli avvertimenti diventassero realtà.

A proposito del rischio di una correzione, era appena l’ottobre scorso quando avevamo parlato del perché fosse probabile un rally. I motivi all’epoca erano quasi esattamente l’opposto di quello che vediamo oggi.

C’era un sentiment degli investitori estremamente bearish insieme a divergenze negative degli indicatori tecnici, e gli analisti non erano riusciti a tagliare gli obiettivi di prezzo di fine anno abbastanza velocemente.

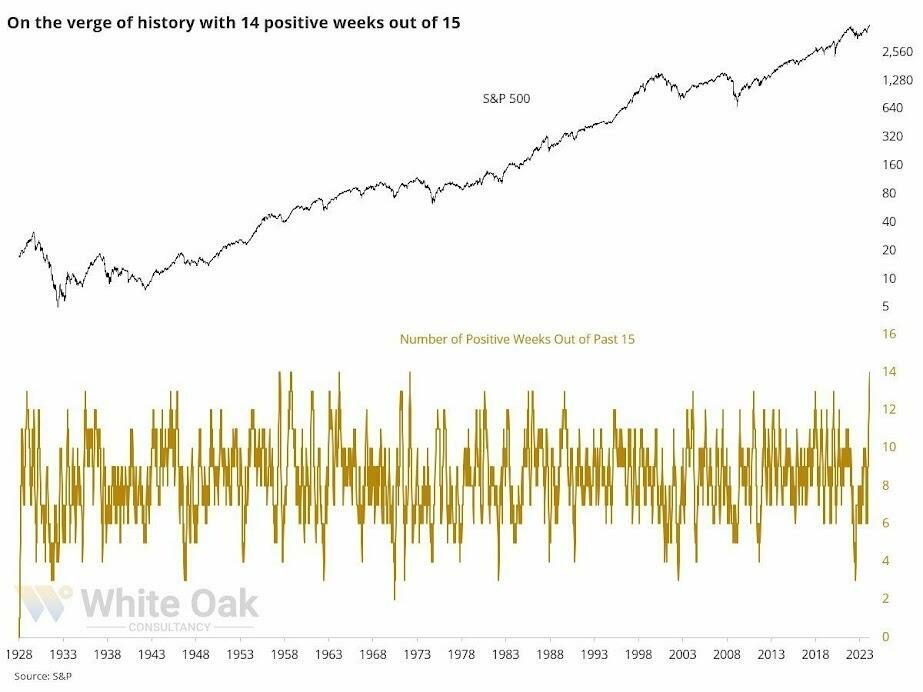

Quello che era successo dopo era stata la serie di vittorie più lunga in 52 anni, che aveva spinto il mercato a nuovi massimi storici.

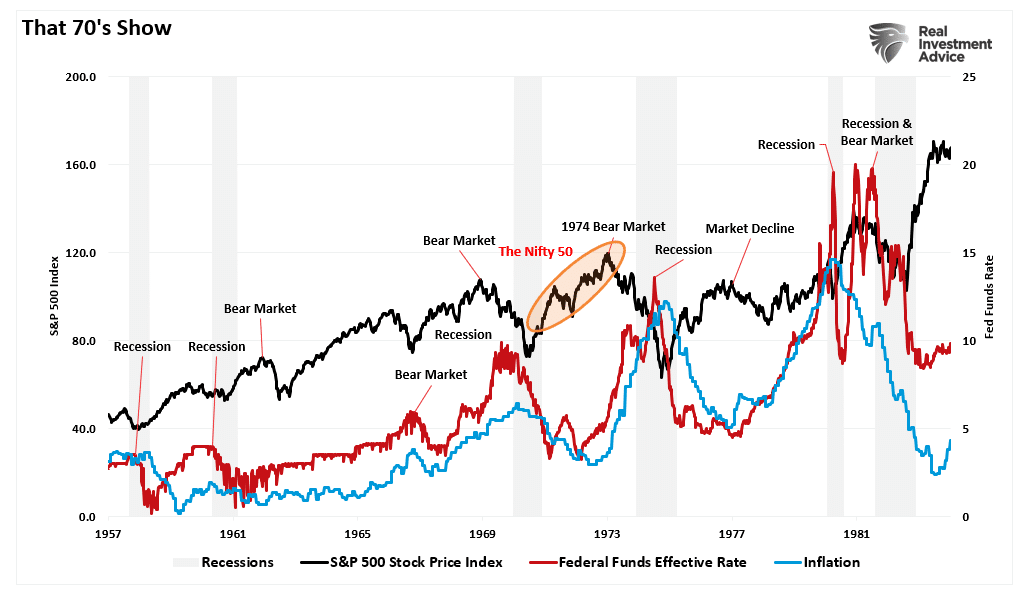

L’ultima volta che avevamo visto un rally simile era stato tra il novembre 1971 e il febbraio 1972. Ovviamente, il rally delle “Nifty Fifty” aveva preceduto il bear market del 1973-74.

Allora, come oggi, una manciata di titoli trainavano i mercati al rialzo, mentre i tassi di interesse erano elevati insieme all’inflazione.

Sebbene ci siano molte differenze tra la situazione attuale e quella di allora, ci sono dei motivi di preoccupazione.

Le “nuove Nifty 50”

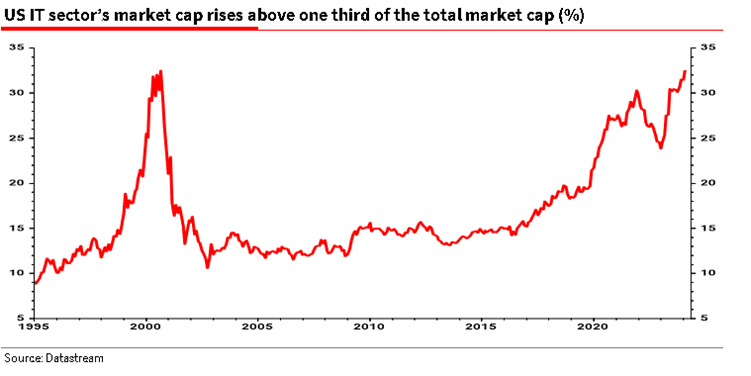

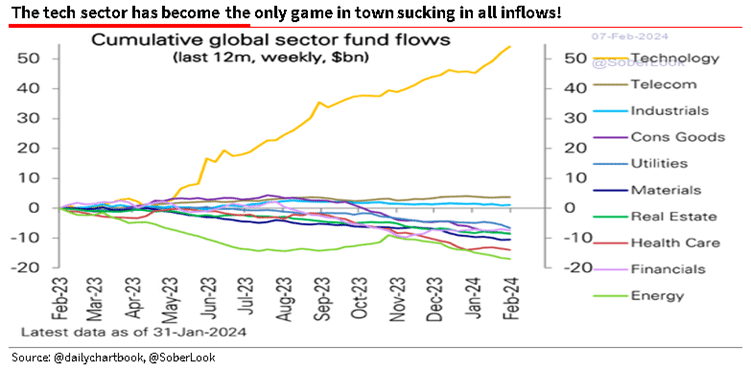

Il mio collega Albert Edwards di Societe Generale di recente ha discusso dell’aumento di capitalizzazione del mercato tecnologico.

“Non avrei mai pensato che saremmo tornati al punto in cui il valore del settore tech USA ancora una volta comprende un incredibile terzo del mercato azionario statunitense.

È di poco superiore al precedente picco storico visto il 17 luglio 2000 all’apice della bolla dei tech Nasdaq.

Inoltre, questo massimo è stato raggiunto solo con tre dei “Magnifici 7” titoli internet che rientrano davvero nel settore tech (Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT) e Nvidia (NASDAQ:NVDA))!

Se si aggiunge la market cap di Amazon (NASDAQ:AMZN), Meta (NASDAQ:META), Alphabet (NASDAQ:GOOGL) (Google) e Tesla (NASDAQ:TSLA), allora i titoli IT e ‘internet’ dominano come mai prima d’ora.”

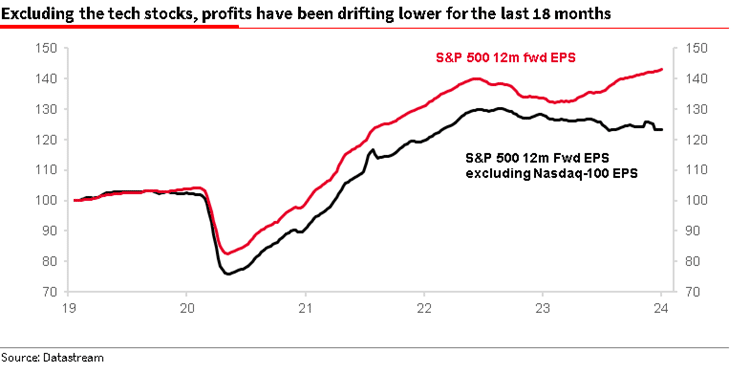

Ovviamente, ci sono senza dubbio importanti differenze tra oggi e l’era delle “Dot.com”. La più ovvia è che, al contrario di allora, le compagnie tecnologiche generano enormi ricavi e profitti.

Tuttavia, era lo stesso per le “Nifty-50” all’inizio degli anni Settanta. Il problema è sempre duplice: 1) la sostenibilità di utili e tassi di crescita e 2) le valutazioni pagate.

Se dovesse succedere qualcosa che rallenterà la crescita degli utili, i multipli di valutazione saranno rivisti al ribasso.

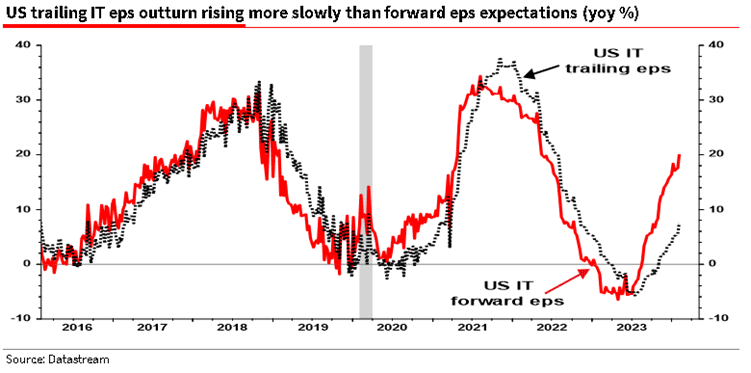

Sebbene sembri che il contesto economico non sia ancora al passo con le compagnie tech, la divergenza di profitti aziendali tra il settore tecnologico e il resto del mercato è probabilmente insostenibile.

Questa incapacità di tenere il passo delle aspettative sta già avvenendo. Questa differenza rappresenta un rischio sostanziale per gli investitori.

Ancora una volta, mentre il rischio è in qualche modo evidente, il “sentimento bullish” del mercato può durare molto di più di quanto sarebbe logico.

Le valutazioni, come sempre, sono un pessimo strumento di market timing; tuttavia, ci dicono molto circa i ritorni a lungo termine dai mercati. Al momento, le valutazioni pagate per i titoli tech sono allarmanti e difficili da giustificare.

Tuttavia, malgrado le valutazioni, questi titoli possono continuare a salire sul breve periodo (6-18 mesi), mentre i flussi speculativi continuano.

Tuttavia, nei prossimi mesi, alcune divergenze e indicatori suggeriscono che è consigliabile la cautela.

Le divergenze tecniche si uniscono al rischio

Ogni weekend nel BullBearReport, il sentiment degli investitori è un aspetto che seguiamo da vicino. Il motivo è che, quando il sentiment degli investitori è estremamente bullish o bearish, quello è il punto in cui sono avvenute le inversioni.

Come afferma Sam Stovall, investment strategist di Standard & Poor’s:

“Se tutti sono ottimisti, chi resta a comprare? Se tutti sono pessimisti, chi resta a vendere?”

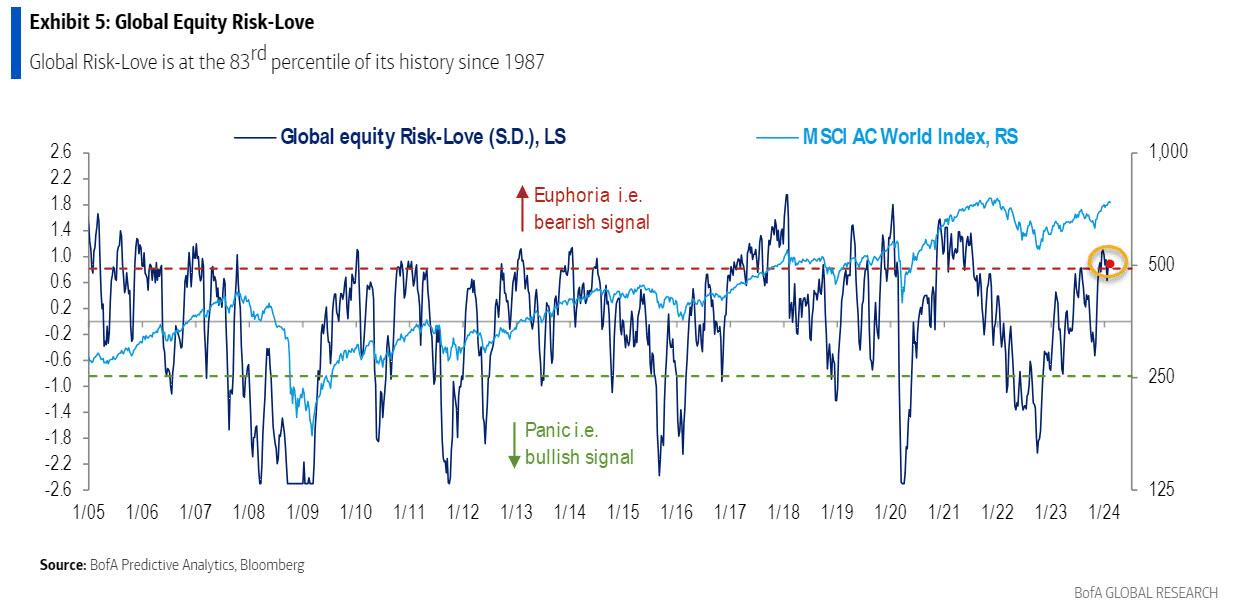

Al momento, tutti sono molto ottimisti sul mercato. Bank of America (NYSE:BAC) monitora le posizioni di rischio tra i titoli azionari.

Al momento, la “propensione al rischio” si trova all’83esimo percentile e a livelli che solitamente hanno preceduto azioni correttive a breve termine.

Allo stesso tempo, anche investitori retail e professionisti sono esuberanti, come notato martedì.

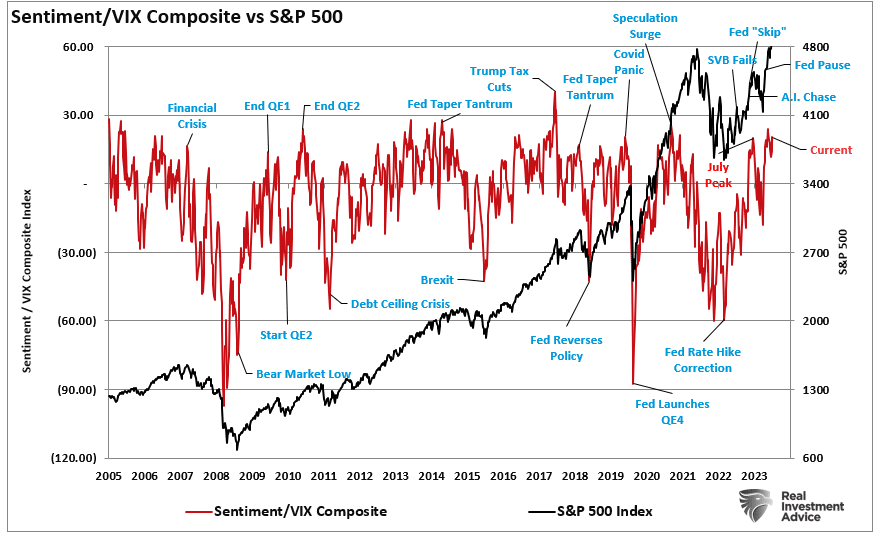

“Un’altra misura del sentiment bullish è confrontare il sentiment degli investitori con l’indice di volatilità. Bassi livelli di volatilità esistono quando ci sono pochi timori circa una correzione del mercato.

Volatilità bassa e sentiment bullish spesso convivono amichevolmente. Il grafico sotto compara il rapporto VIX/Sentiment all’indice S&P. Ancora una volta, questa misura suggerisce che i mercati sono a rischio di una correzione di prezzo nel breve termine”.

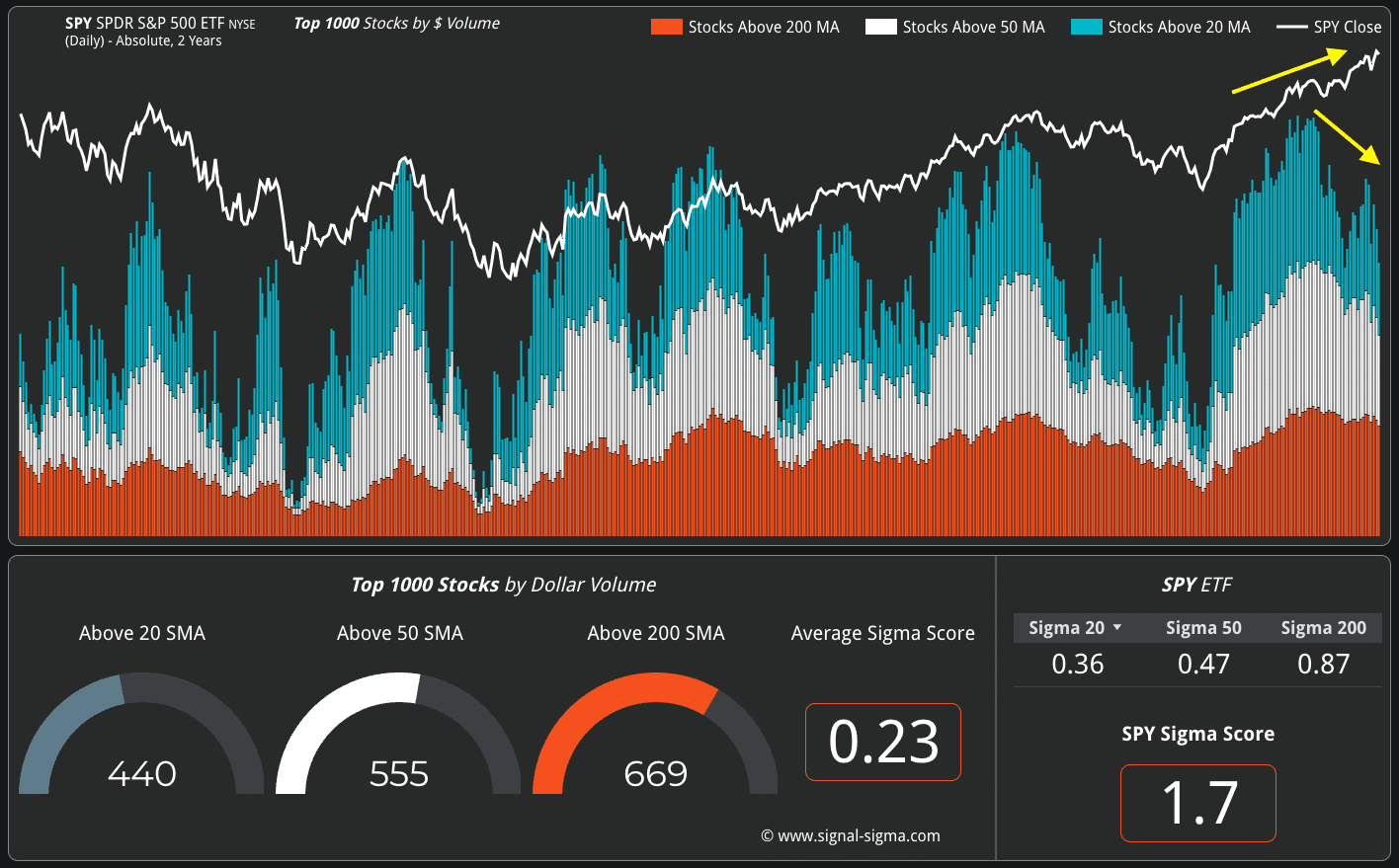

Tuttavia, mentre tutti sono eccessivamente bullish sul mercato, la divergenza interna dei titoli lancia segnali di avvertimento. Andrei Sota di recente ha mostrato che l’ampiezza del mercato si sta indebolendo malgrado i massimi record.

Notiamo che i precedenti picchi di mercato erano stati accompagnati da picchi della percentuale di titoli sopra le loro medie mobili a 20, 50 e 200 giorni.

Per ribadire ulteriormente questo concetto, consideriamo il seguente Tweet di Jason Goepfert di Sentimentrader:

“È strano. L’S&P 500 si trova a meno dello 0,35% da un massimo di 3 anni. Meno del 40% dei titoli si trova sopra la media su 10 giorni, meno del 60% sopra quella su 50, e meno del 70% sopra la media su 200 giorni.

Dal 1928, è successo solo un’altra volta in passato: 8 agosto 1929.”

Questa divergenza negativa tra titoli che segnano nuovi massimi e l’ampiezza sottostante è una buona ragione per essere più cauti con le allocazioni al momento.

Come ho detto prima, “è assurdo”.

Perché non passare alla liquidità?

Questa analisi solleva una questione ovvia.

“Beh, se è assurdo, perché non passare alla liquidità, aspettare la correzione e poi tornare”.

La migliore risposta a questa domanda è arrivata da Albert Edwards questa settimana.

“Ripenso al 2000, quando la narrazione sulla bolla IT di allora era incredibilmente convincente, proprio come ora.

Ma il problema degli investitori scettici, oggi come nel 1999, è che vendere, o sottopesare l’IT USA, potrebbe distruggere la performance se si esce troppo presto”.

Riguardo ai bull market speculativi, come abbiamo detto, la parte “assurda” potrebbe restare “assurda” per molto più di quanto si pensi.

Pertanto, dato che dobbiamo generare ritorni per i nostri clienti o rischiare la carriera, dobbiamo fare attenzione a non uscire dai mercati troppo presto o troppo tardi.

Quindi, a prescindere dalle opinioni personali, il bull market iniziato a ottobre resta intatto. La febbre speculativa è ancora presente.

Di conseguenza, stiamo riducendo l’esposizione azionaria in modo modesto e ribilanciando il rischio seguendo le nostre procedure di base.

- Ridurre le posizioni vincenti ai loro pesi originari nel portafoglio. (cioè, prendere profitto)

- Vendere le posizioni che non funzionano. Se non schizzano col mercato durante un rimbalzo, scenderanno quando ci sarà un nuovo sell-off.

- Spostare gli stop loss in alto a nuovi livelli.

- Rivedere l’allocazione del portafoglio in base alla propria tolleranza al rischio. Se avete un’allocazione aggressiva ai titoli azionari a questo punto del ciclo di mercato, potreste voler cercare di ricordare come vi sentivate nel 2008. Aumentate i livelli di liquidità e il fixed income di conseguenza, per ridurre la relativa esposizione di mercato.

Posso sbagliarmi? Certo.

Ma una serie di indicatori ci sta lanciando un avvertimento.

Cos’è peggio:

- Perdersi temporaneamente alcuni guadagni aggiuntivi a breve termine o

- Perdere tempo a tornare in pari, che non è lo stesso che fare soldi.

“Le opportunità si recuperano molto più facilmente del capitale perso”. – Todd Harrison