Buongiorno lettori, l’analisi che proporrò stamani ha come argomento principale la forza che il mercato azionario cinese sta dimostrando nelle ultime settimane, specie se paragonato all’azionario statunitense e a quello europeo. Gli argomenti principali dell’analisi saranno:

· Analisi del CSI 300

· Analisi di forza relativa tra CSI300 ed S&P500

· Analisi di forza relativa tra CSI300 e STOXX600

· Analisi di forza relativa tra i diversi settori azionari cinesi vs americani e cinesi vs europei

Buona lettura!

CSI 300 SULLA VIA DEL DEFINITIVO RECUPERO?

Per chi non lo sapesse, il CSI300 è un indice azionario che replica la performance dei primi 300 titoli quotati alla borsa di Shanghai e a quella di Shenzhen.

Dai massimi a 5930 CNY circa raggiunti dall’indice il 18 febbraio 2021, abbiamo assistito per il successivo anno ad uno storno del -36.46% che ha portato il prezzo sui minimi del 27 aprile 2022 ad attestarsi sui 2790 CNY circa. Gli stessi hanno rappresentato un bottom di mercato: sono stati quelli i minimi dai quali il prezzo è ripartito, segnando in poco meno di due mesi una buona performance di +15.79%.

Interessanti le medie mobili a un mese, due mesi e tre mesi, che spesso applico al prezzo, che hanno lo scopo di visualizzare il trend a 30, 60 e 90 giorni:

Dopo la rottura della media mensile (di color blu) il 27 maggio e della media a due mesi (di color verde) il 2 giugno, anche la media a 3 mesi (di color rosso) subisce lo stesso destino: la rottura di questi tre indicatori mi fornisce un segnale “bullish”, ossia di forza del prezzo. Quest’ultima durerà? Questo è piuttosto difficile dirlo; possiamo però sfruttare diversi parametri tecnici che ci possano indicare dove il prezzo potrebbe incontrare delle resistenze qualora volesse continuare la sua risalita:

La media mobile a 200 periodi, che nel passato ha agito prima da supporto e dopo da resistenza, rappresenterebbe il primo ostacolo; i successivi ostacoli potrebbero essere rappresentati dalla struttura a 4700-4780 CNY e, a dei prezzi più alti, dalla struttura a 5030-5080 CNY.

Da non trascurare un ulteriore fattore:

L’area dei ritracciamenti di Fibonacci indicati nella grafica da un rettangolo di color rosso potrebbe costituire un ulteriore resistenza: qualora tale area non venisse superata al rialzo, l’ipotesi potrebbe essere quella che l’impulso rialzista del prezzo partito il 27 aprile 2022 possa essere solo il ritracciamento del più ampio impulso ribassista disegnato dal prezzo a partire dal massimo relativo del 14 dicembre 2021.

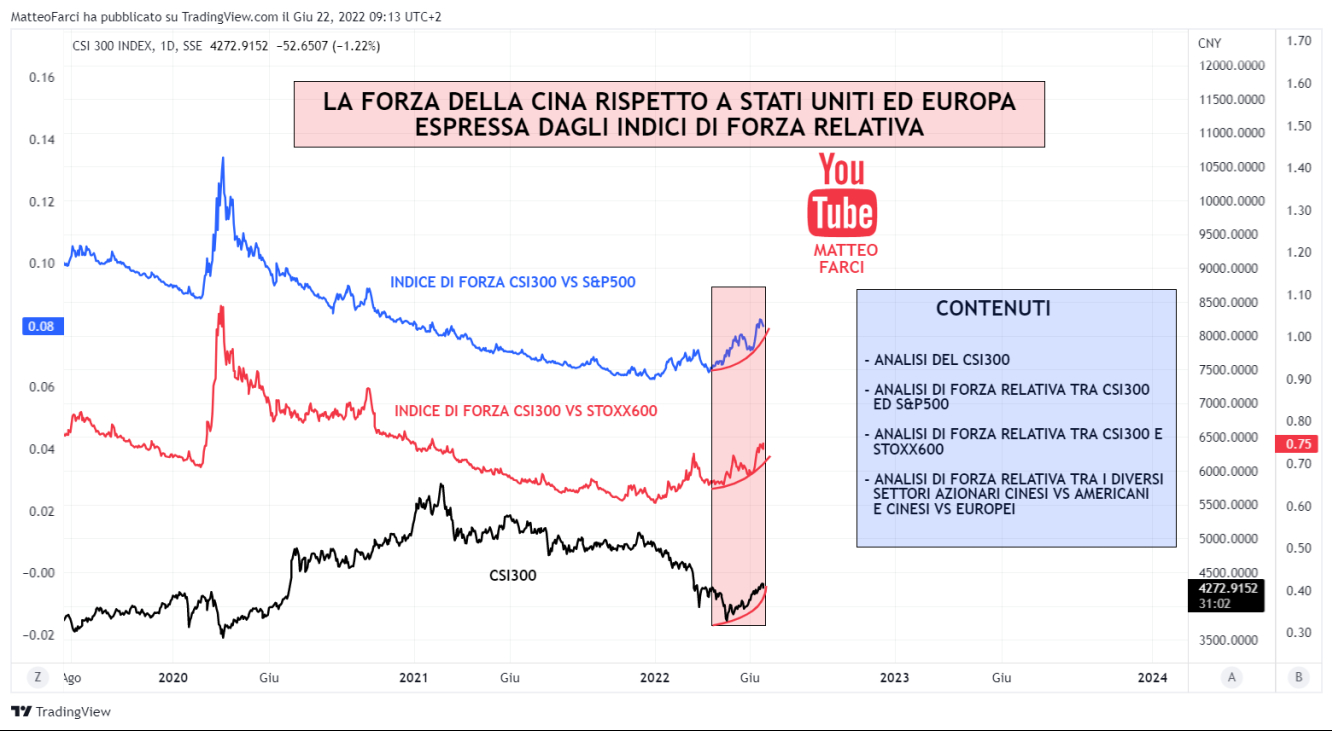

CSI300 VS S&P500 E STOXX 600

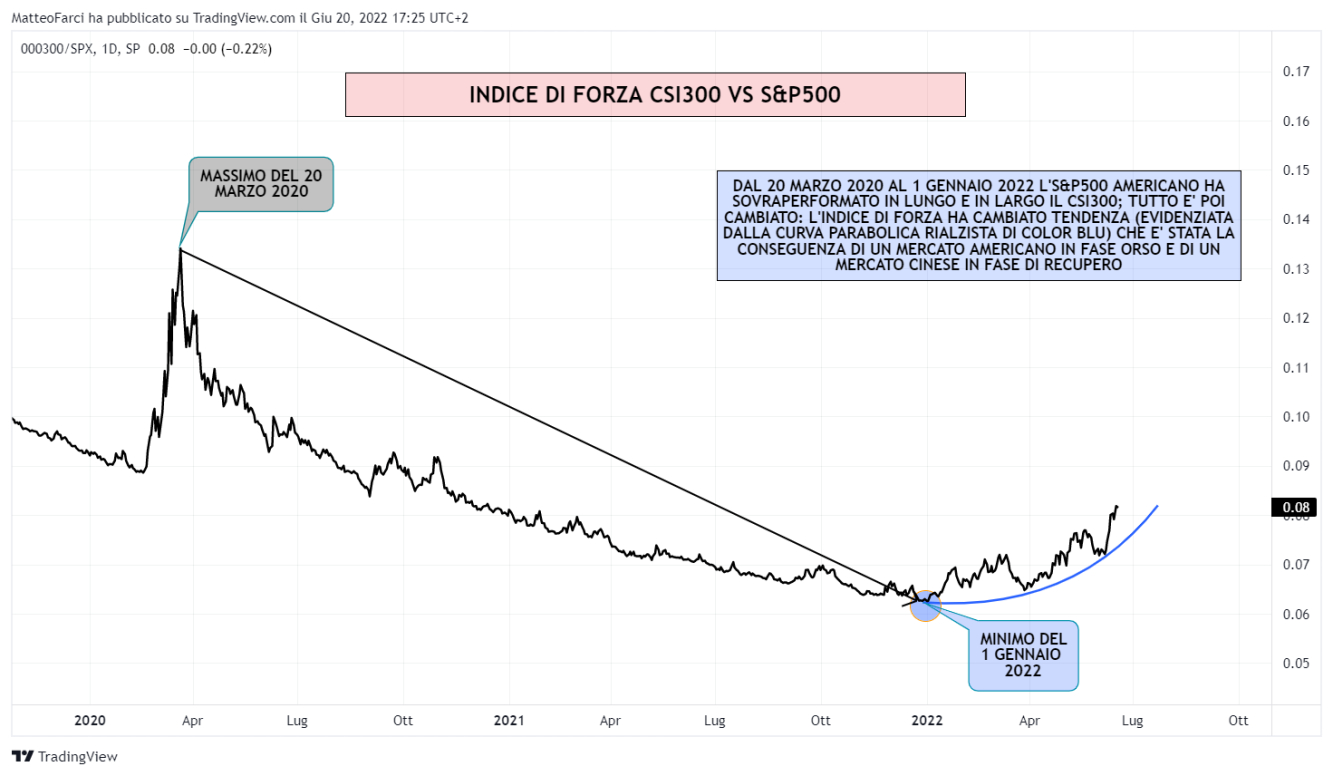

Condividendo degli indici di forza relativa è possibile visualizzare graficamente come il CSI300 cinese sia ben più forte da inizio anno rispetto alle sue controparti statunitense ed europea:

Considerando l’indice di forza tra CSI300 ed S&P500, possiamo osservare il cambio di tendenza evidenziato dalla curva parabolica di color blu a partire dal minimo del 1 gennaio 2022; questo cambio si ha avuto dopo una grande forza dimostrata dell’azionario americano rispetto a quello cinese a partire dal massimo del 20 marzo 2020.

Come specifico all’interno della grafica, la parabola rialzista di color blu è la naturale conseguenza di un S&P500 in fase orso e di un CSI300 in fase di recupero. Riagganciandomi a quest’ultima frase, voglio mostrarvi un qualcosa di interessante:

Correlando l’indice di forza al VIX, ossia l’indice di volatilità (o di “paura”, come spesso viene definito) dell’S&P500, possiamo notare una correlazione fortemente positiva che, negli ultimi 20 giorni, si attesta a 0.93: questo potrebbe significare che se il VIX continuasse a mantenersi a valori alti come quelli che stiamo oramai osservando da inizi 2022, è probabile che, per la stessa correlazione, l’indice di forza possa continuare la sua cavalcata al rialzo, con gli investitori che andrebbero, dunque, a preferire azioni di titoli cinesi piuttosto che azioni di titoli statunitensi. Questo succederà? Vedremo, potrebbe essere un’ipotesi.

Considerando l’indice di forza tra CSI300 e STOXX600 la musica cambia di poco:

Possiamo affermare che la situazione Cina vs Europa è pressoché identica a quella Cina vs Usa: stesso trend ribassista da parte dell’indice da marzo 2020 ad inizi 2022 (a certificare la maggior forza dello STOXX600 rispetto al CSI300) da cui nasce poi la stessa parabola rialzista che certifica un cambio di tendenza a favore dell’azionario cinese. Stesso discorso se correliamo l’indice al VSTOXX, ossia all’indice di volatilità dello STOXX600:

Vorrei ancora ricordarvi un qualcosa di importante sugli indici di volatilità VIX e VSTOXX:

· Tanto le incertezze sugli indici S&P500 e STOXX600 continueranno a persistere, tanto persisterà l’alta volatilità. Data la correlazione indiretta tra gli stessi indici e gli indici di volatilità, è probabile che se questi ultimi continueranno a mantenere la stessa impostazione e vista la loro correlazione diretta con gli indici di forza CSI300 vs S&P500 e CSI300 vs STOXX600, questo potrebbe favorire l’azionario cinese.

INDICI DI FORZA SETTORIALI

Dopo aver appurato la ripresa da parte del CSI300 e la sua maggior forza rispetto ai “cugini” S&P500 E STOXX600, ora entrerò più nel dettaglio del quadro andando ad osservare gli indici di forza settoriali.

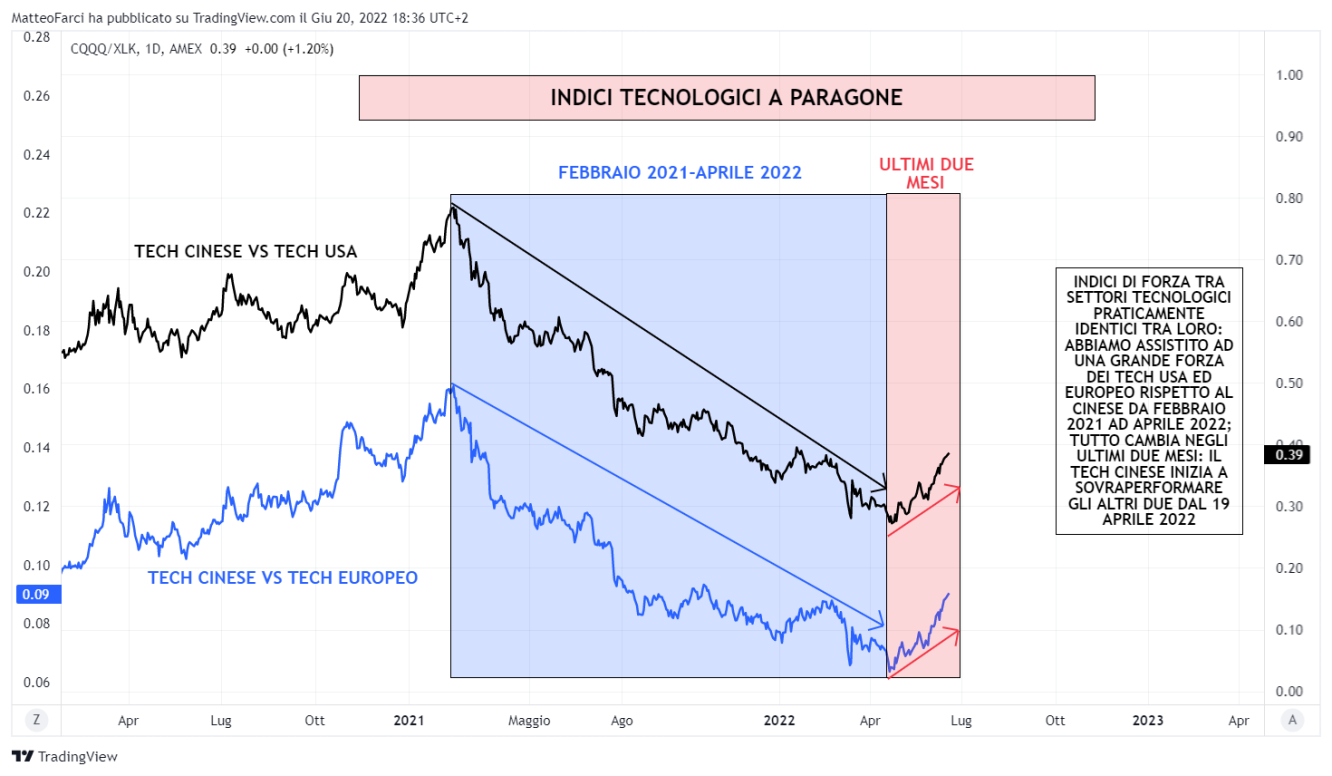

· INDICI DI FORZA TRA SETTORI TECNOLOGICI

Per creare questi indici di forza ho usato i seguenti ETF:

· “CQQQ”, che rappresenta il tech cinese

· “XLK”, che rappresenta il tech USA

· “FSTY1!”, che rappresenta il tech europeo

Nella zona della grafica ombreggiata di color azzurro osserviamo la grande forza del tech USA e di quello europeo rispetto a quello cinese (coincidente con il periodo febbraio 2021-aprile 2022); tutto cambia da due mesi ad oggi, nella zona ombreggiata di color rosso: il tech cinese registra delle ottime performance, che si riflettono con l’inversione di tendenza da ribassista a rialzista dei due indici di forza.

· INDICI DI FORZA TRA SETTORI CICLICI

Per creare questi indici di forza ho utilizzato i seguenti etf:

· “CHIQ”: settore ciclico cinese

· “XLY”: settore ciclico statunitense

· “STRX”: settore ciclico europeo

Gli indici dei settori dei beni ciclici hanno andamenti molto simili a quelli dei settori tecnologici visti pocanzi: l’unica differenza sono i minimi che hanno certificato la fine della superiorità USA ed Europea rispetto a quella cinese: negli indici di forza tecnologici tali si erano formati a metà aprile 2021, mentre in questo caso a fine marzo 2022; per il resto c’è poco da aggiungere: è da tre mesi circa che il consumer discretionary cinese si dimostra più agguerrito.

· INDICI DI FORZA TRA SETTORI INDUSTRIALI

Per costruire questi indici di forza “industriali” ho utilizzato i seguenti etf:

· “CHII”: settore industriale cinese

· “XLI”: settore industriale americano

· “EXH4”: settore industriale europeo

Come si può evincere guardando la grafica, dai massimi del 24 marzo 2020 (cerchiati in color verde) ai minimi del 21 aprile 2022 (cerchiati in arancio) abbiamo assistito ad una maggior forza dei settori industriali americani ed europei; tuttavia, durante lo stesso arco temporale, il cinese ha provato “episodicamente” a mostrare i muscoli, non riuscendo tuttavia a cambiare le tendenze in atto.

I trend ribassisti hanno seguito quelle che possiamo definire trendline dinamiche ribassiste; abbiamo osservato la rottura di quella dell’indice di forza Cina vs Usa ma non ancora di quella Cina vs Euro: questo sta a significare che il settore cinese si sta dimostrando più forte rispetto a quello americano che non a quello europeo; tuttavia la sua forza rispetto ad entrambe le altre due nazioni è certificata da due impulsi rialzisti evidenziati con due trendline rialziste, rappresentate con delle frecce di color rosso.

· INDICI DI FORZA TRA SETTORI IMMOBILIARI

Questi indici di forza sono stati costruiti grazie agli etf:

· “CHIR”: settore real estate cinese

· “XLRE”: settore real estate americano

· “FSTL1!”: settore real estate europeo

E’ dal 2 luglio 2020 che i settori immobiliari americano ed europeo presentano una forza maggiore rispetto a quello cinese; questo è dimostrato dalle due trendline dinamiche ribassiste nera e blu che ho applicato ai due indici di forza. Da inizi aprile 2022 si ha avuta la formazione di due triangoli simmetrici: la loro rottura avverrà al rialzo o al ribasso? Ciò lo commenteremo nel futuro più prossimo. Quello che possiamo affermare ora è che il settore immobiliare cinese si dimostra piuttosto debole, non solo se paragonato agli altri due Paesi, ma anche analizzato singolarmente. Infatti:

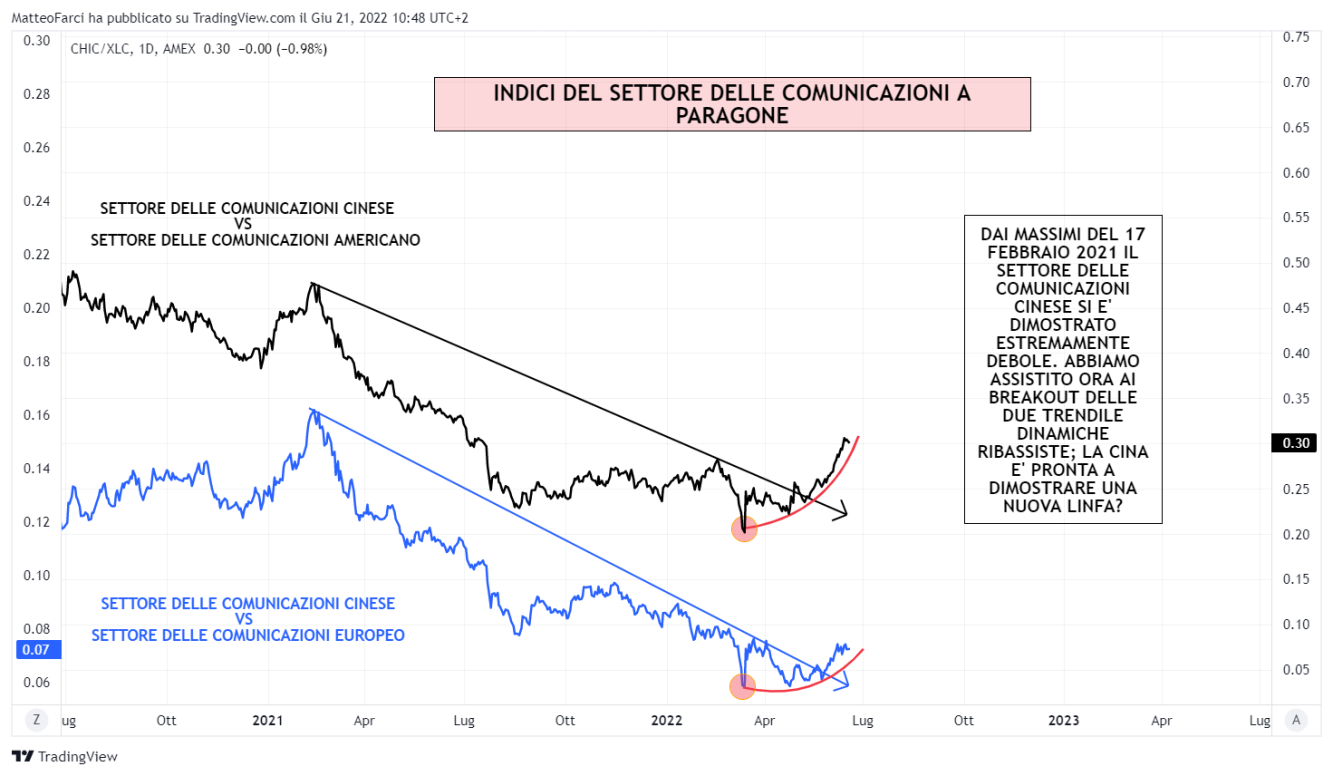

· INDICI DI FORZA TRA SETTORI DELLE COMUNICAZIONI

Per costruire questi indici di forza ho utilizzato gli etf:

· “CHIC”: settore delle comunicazioni cinese

· “XLC”: settore delle comunicazioni americano

· “FSTT1!”: settore delle comunicazioni europeo

Dai minimi dell’11 marzo 2022 il settore delle comunicazioni cinese sta registrando una forza relativa maggiore rispetto agli stessi settori americano ed europeo (complici anche i breakout al rialzo delle trendline ribassiste che denunciavano un’estrema debolezza cinese). Sarà interessante osservare se questa forza si manterrà costante nei prossimi mesi.

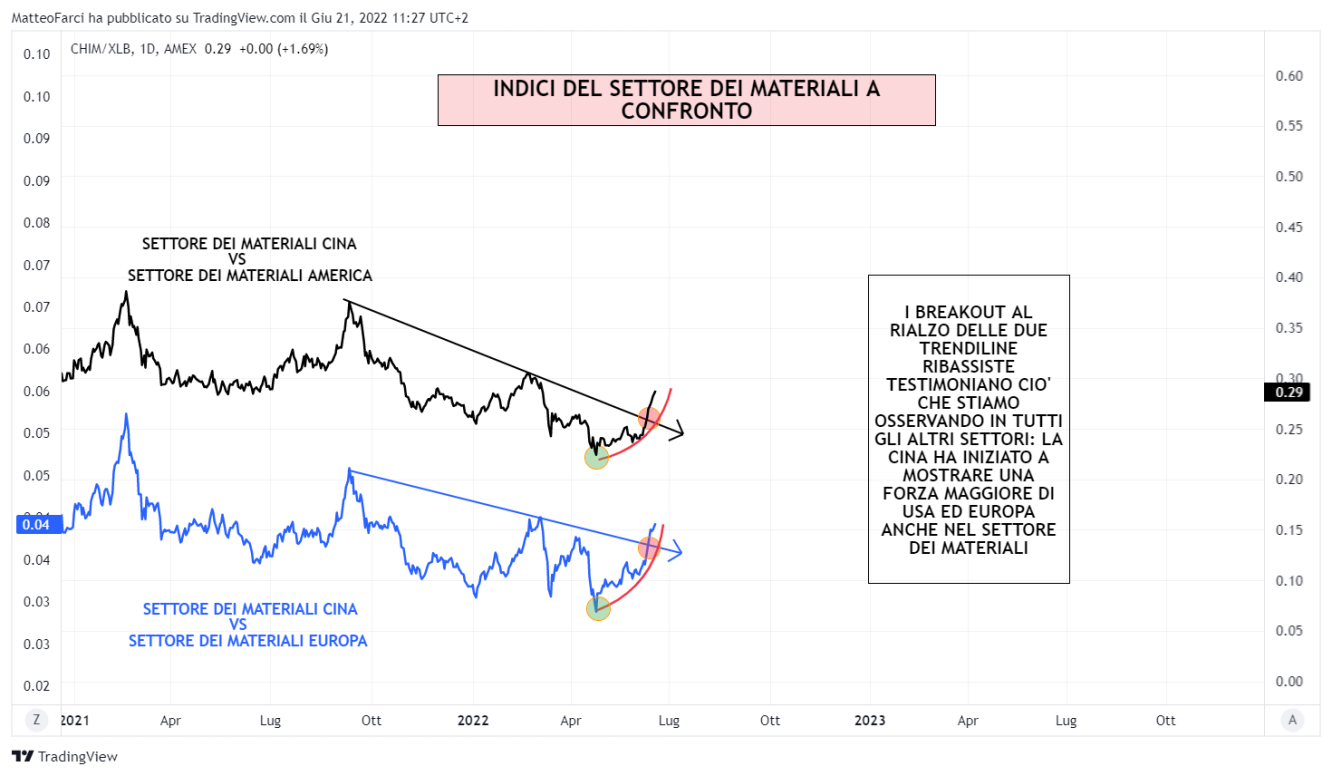

· INDICI DI FORZA TRA SETTORI DEI MATERIALI

Etf utilizzati per la costruzione degli indici:

· “CHIM”: settore dei materiali cinese

· “XLB”: settore dei materiali americano

· “FSTN1!”: settore dei materiali europeo

Anche in questo particolare settore la Cina ha iniziato a mostrare i muscoli, in particolare dopo i minimi del 25 aprile 2022 cerchiati in verde e dopo i successivi breakout delle trendline ribassiste del 13 giugno 2022 (cerchiati in rosso) che testimoniavano la precedente debolezza dello stesso paese rispetto agli altri due.

· INDICI DI FORZA TRA SETTORI ENERGETICI

Etf utilizzati per la costruzione degli indici:

· “CHIE”: settore energetico cinese

· “XLE”: settore energetico USA

· “FSTE1!”: settore energetico europeo

Notate qualcosa di particolarmente diverso se si paragonano gli indici sui settori energetici e gli altri indici settoriali osservati precedentemente? Direi di no; la Cina mostra i muscoli da ormai metà aprile 2022. Anche in questo caso possiamo notare i breakout delle trendline ribassiste seguiti ai minimi cerchiati in color verde.

· INDICI DI FORZA TRA SETTORI DELLE UTILITIES

Etf utilizzati per la costruzione degli indici:

· “CHIU”: settore utilities cinese

· “XLU”: settore utilities americano

· “FSTU1!”: settore utilities europeo

La Cina mostra dei segnali di recupero anche nel settore utilities; la differenza rispetto agli altri grafici settoriali sono i breakout delle trendline ribassiste non ancora avvenuti.

· INDICI DI FORZA TRA SETTORI SANITARI

Etf utilizzati per la costruzione degli indici di forza:

· “CHIH”: settore sanitario cinese

· “XLV”: settore sanitario americano

· “FSTH1!”: settore sanitario europeo

La grafica non mostra niente di nuovo: dopo aver subito la forza da parte di Usa ed Europa, la Cina riesce a riprendersi iniziando a sovraperformare dalla fine di maggio. Da cosa è dimostrato ciò? Come per gli altri casi, dai breakout rialzisti verificati sulle trendline dinamiche ribassiste degli indici di forza!

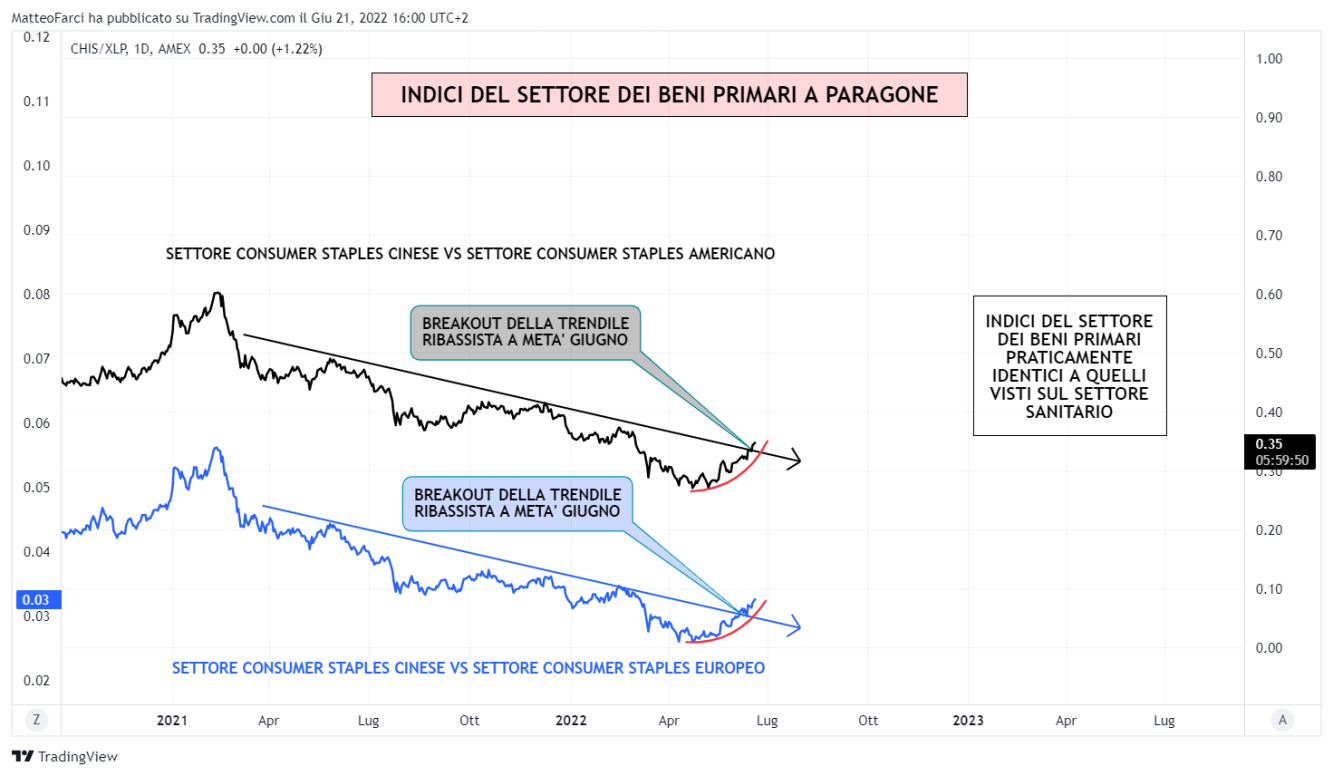

· INDICI DI FORZA TRA SETTORI DEI BENI PRIMARI

Etf utilizzati:

· “CHIS”: settore consumer staples cinese

· “XLP”: settore consumer staples americano

· “FSTO1!”: settore consumer staples europeo

Osservando la grafica vi renderete conto che non c’è alcuna considerazione da aggiungere rispetto a quello commentato precedentemente: gli indici del settore sanitario e quelli dei beni di prima necessità appaiono pressochè identici, probabilmente per la loro natura “difensiva”.

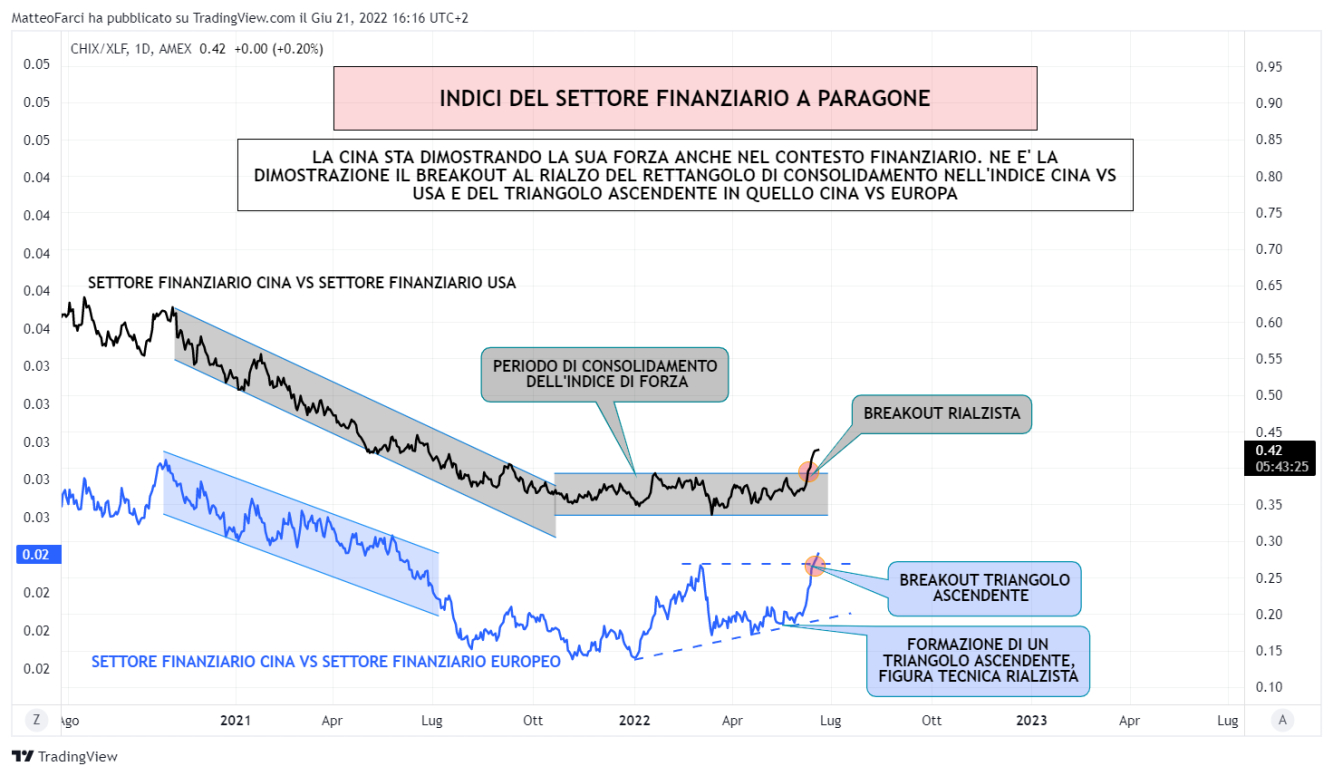

· INDICI DI FORZA TRA SETTORI FINANZIARI

Etf utilizzati per la costruzione degli indici:

· “CHIX”: settore finanziario cinese

· “XLF”: settore finanziario americano

· “FSTF1!”: settore finanziario europeo

La forza della Cina non si smentisce nemmeno se si considera il suo settore finanziario: dopo aver subito per diverso tempo la forza dei settori finanziari americani ed europei, dimostra la sua forza rispetto ai due diversi paesi con il breakout rialzista del rettangolo di consolidamento (sull’indice di forza Cina vs Usa) e con quello sul triangolo ascendente (sull’indice di forza Cina vs Europa).

CONCLUSIONI

Tutti gli indici di forza relativa condivisi in questa analisi hanno palesato la forza che la Cina sta mostrando, in particolare da fine aprile 2022. Essa non è stata certificata solamente dall’ultimo impulso rialzista formato dall’indice CSI300 analizzato nel primo paragrafo, bensì dal dualismo con Stati Uniti ed Europa rappresentato dagli indici di forza settoriali. Questa rinnovata “linfa vitale” cinese può avere un lungo corso? E’ difficile dirlo, tuttavia possono esserci delle condizioni di politica monetaria da osservare attentamente che potrebbero suggerire il fatto che la Cina possa essere presa seriamente in considerazione dagli investitori; queste condizioni non sono altro che le divergenze che si stanno formando tra Usa, Europa e la stessa Cina: mentre le Federal Reserve e la Banca centrale Europea stanno attuando un tipo di politica “aggressiva” con il rialzo dei tassi di interesse con lo scopo di andar a calmierare un’inflazione da record, la People Bank of China attua una politica definita “accomodante”, tagliando i tassi di interesse con lo scopo di favorire un’espansione economica (politica monetaria che tipicamente sostiene i mercati finanziari) e per sostenere, in particolare, i settori dell’agricoltura, le micro e le piccole imprese.

Questo servirà per far rialzare definitivamente la Cina?

Grazie per l’attenzione, Matteo Farci

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Cina vs America ed Europa: l'azionario cinese è ripartito definitivamente?

Pubblicato 22.06.2022, 09:40

Cina vs America ed Europa: l'azionario cinese è ripartito definitivamente?

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.