- Il 2022 è stato un anno che la maggior parte degli investitori vuole dimenticare

- Nemmeno il 2023 sarà un anno facile

- InvestingPro+ evidenzia i titoli più sani del mercato per evitare che la storia si ripeta

Il mercato del 2022 entrerà nei libri di storia, ma per ragioni molto diverse da quelle degli ultimi anni. Il mercato orso, lo scoppio delle bolle tecnologiche e delle criptovalute e le perdite subite dai nuovi investitori non saranno dimenticati facilmente. E il sell-off dopo l’ultimo vertice della Fed dell’anno è stato solo la ciliegina su una torta difficile davvero difficile da mandare giù.

Le prospettive per il 2023 includono un panorama di inflazione ancora in agguato, tassi di interesse ai massimi da 15 anni e una potenziale recessione. Allo stesso tempo, se gli anni 2020 ci hanno insegnato qualcosa finora, è che bisogna essere preparati a qualsiasi risultato. Il ciclo economico nell’era COVID è stato difficile da anticipare e questo non cambierà.

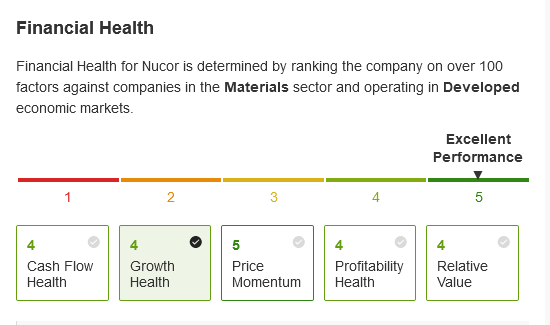

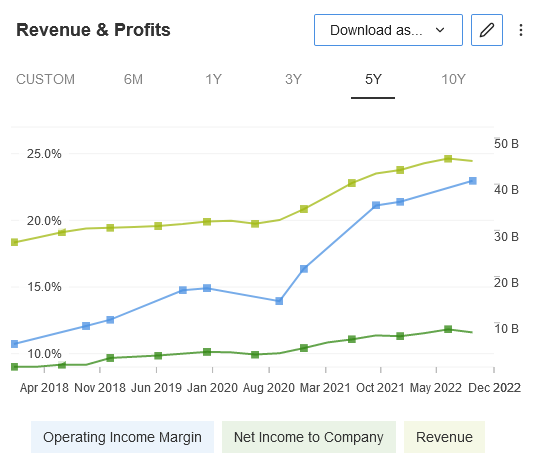

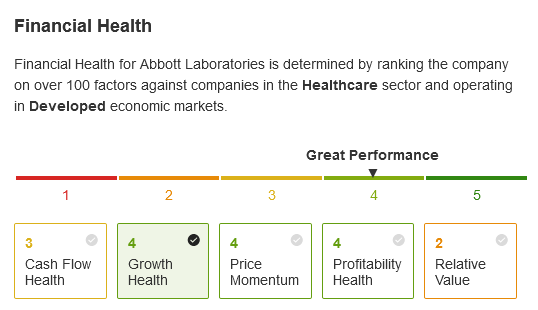

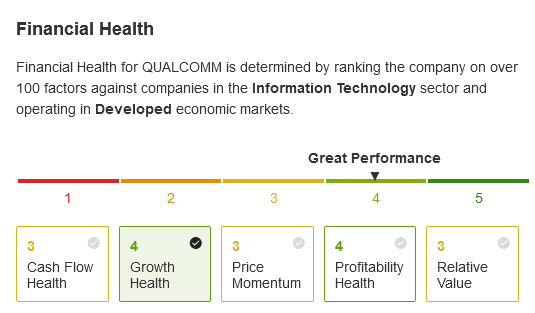

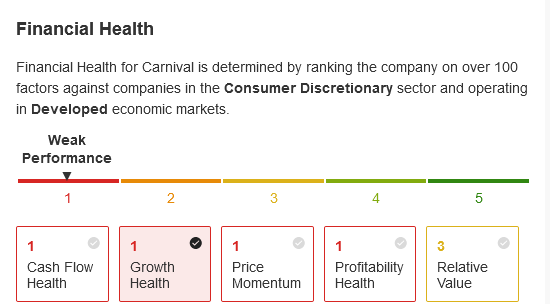

Per questo articolo mi sono affidato a InvestingPro+, in particolare al calcolo del punteggio della salute finanziaria e lo strumento dello screener. Il punteggio di salute finanziaria è un calcolo trasparente della posizione di un’azienda in base alla sua redditività, al valore relativo, alla crescita, alla dinamica dei prezzi e alla salute dei flussi di cassa. Le classifiche sono tutte relative agli omologhi e al mercato nel suo complesso, quindi ci offrono un modo semplice per vedere le aziende meglio posizionate sul mercato.

Condividerò tre titoli che hanno la salute finanziaria per sopravvivere e prosperare in qualsiasi contesto di mercato, nonché un titolo che è un esempio di cosa evitare.

Le schermate dei punteggi sulla salute finanziaria e altri dati si riferiscono alla data del 22 dicembre, prima dell’apertura del mercato.

Titoli in salute

Nucor

Nucor Corp (NYSE:NUE) è il titolo dell’S&P 500 più sano per InvestingPro+. Quadruplicare il free cash flow nel 2021 e poi farlo crescere del 150% nei primi 9 mesi del 2022 porterà alla salute finanziaria. Nucor ha utilizzato questo vantaggio per acquisire un’azienda e rifinanziare parte del suo debito, riuscendo a ridurre il tasso di interesse. Inoltre, quest’anno ha riacquistato quasi il 5% delle azioni.

Nucor è un’azienda siderurgica e quindi un commodity play, e il settore delle materie prime può cambiare rapidamente. Una recessione peserebbe sulla domanda di acciaio, il che potrebbe spiegare il motivo per cui la società viene scambiata a 4,5 volte il flusso di cassa libero. È pericoloso acquistare un’azienda ciclica quando è quotata a buon mercato, poiché una convenienza del genere potrebbe riflettere un possibile deterioramento del ciclo. L’aspetto rassicurante della salute finanziaria di Nucor, almeno, è che l’azienda non è si è espansa eccessivamente. Al contrario, ha rafforzato la sua struttura e le sue prospettive commerciali, il che potrebbe renderla più interessante nel lungo periodo.

Fonte: InvestingPro+

Abbott Laboratories

Abbott Laboratories (NYSE:ABT) è un’opzione più stabile di Nucor. Negli ultimi cinque anni, l’azienda sanitaria ha registrato una crescita lenta ma costante del fatturato, dell’utile operativo e dell’utile netto:

Abbott non è proprio un affare: 23,5xì volte il free cash flow, 24,2 volte il PE trailing e 20,2 volte il PE forward. E quest’anno la società è scesa in linea con il mercato. Ma Abbott ha molte meno probabilità di incorrere in problemi gravi rispetto alla maggior parte delle aziende, ha una crescita solida per un’azienda delle sue dimensioni e profitti all’altezza. Di recente ha anche aumentato il suo dividendo. Ciò significa che Abbott non sarà un titolo di punta, ma è probabile che offra al portafoglio una maggiore sicurezza rispetto alla media dei titoli dell’indice S&P 500.

Fonte: InvestingPro+

Qualcomm Industries

Qualcomm Incorporated (NASDAQ:QCOM), uno dei simboli del crollo delle dot-com, ha avuto un altro mercato orso difficile. Le azioni sono scese di oltre il 35%, in ritardo rispetto al Nasdaq.

Dunque, cosa vede InvestingPro+ in questo titolo? Possiamo iniziare con un’impressionante crescita recente degli utili, dato che l’utile per azione è aumentato del 46% all’anno negli ultimi tre anni. Inoltre, il titolo presenta un forte utile netto rispetto ai concorrenti e un elevato rendimento del capitale proprio. Anche i rendimenti della società negli ultimi 4 e 5 anni sono stati positivi, anche in considerazione del mercato orso durato un anno.

Fonte: InvestingPro+

Titolo da evitare: Carnival (LON:CCL) Cruises

Diciamocela tutta, il settore delle crociere ha avuto problemi di redditività in tutto il ciclo anche prima del COVID; il COVID ha danneggiato notevolmente il settore, costringendo i principali operatori a raccogliere capitali; e il clima economico non è stato favorevole a una rapida ripresa.

Se mettiamo tutto insieme, Carnival Corporation (NYSE:CCL) ha avuto il suo miglior trimestre post-pandemia quest’estate, e le azioni sono ancora precipitate. Anche se sono salite un po’ in risposta agli utili del 4° trimestre di dicembre, la società ha accumulato oltre 6 miliardi di dollari di perdite nette e di free cash flow nell’anno fiscale 2022. Ha dovuto raccogliere almeno 3,3 miliardi di dollari in debito o in azioni, e questo prima delle recenti notizie sull’aumento del debito. Questo lascia la società con una scarsa salute del flusso di cassa, una scarsa salute della redditività e una scarsa salute della crescita.

Può darsi che Carnival riesca a superare questo triangolo delle Bermuda, ma con tutta la diluizione e il debito su cui ha dovuto fare affidamento per arrivarci, la destinazione sembra meno promettente per gli investitori. Lo stesso vale per Royal Caribbean (NYSE:RCL) o Norwegian Cruise Line Holdings (NYSE:NCLH), entrambe etichettate come “Performance debole” dal punteggio di salute di InvestingPro+.

Fonte: InvestingPro+

Un check-up del portafoglio per il nuovo anno

Il mercato cambia rapidamente ed è importante non dimenticare che il futuro è difficile da prevedere. Un modo per farlo è quello di basarsi sui dati e su ciò che è accaduto negli ultimi anni o nei cicli passati, e non solo negli ultimi 12-24 mesi, come segno di ciò che potrebbe accadere in futuro.

InvestingPro+ ci permette di farlo basandoci sui fondamentali e non sulle emozioni. Questo articolo presenta tre titoli su cui è consigliabile fare ulteriori ricerche per il 2023, in base alla loro solida salute finanziaria, e un titolo da evitare in base alla sua situazione poco sana. Tuttò ciò si basa solo sui numeri, ma c’è ancora molto da imparare su ogni titolo.

In un mercato in cui la situazione può cambiare da un giorno all’altro, partire dai numeri può essere la decisione più saggia.

Nota: L’autore non ha posizioni in nessuno dei titoli citati, anche se potrebbe prendere in considerazione l’apertura di una posizione in Nucor nelle prossime settimane.