La scorsa settimana l'S&P 500 che ha registrato un nuovo massimo giornaliero a 5.261,10 punti e successivamente un massimo di chiusura di 5.241,53. In rialzo del 9,7% da inizio anno e del 46,3% rispetto ai minimi di ottobre 2022, quando fluttuava in area 3.577 punti.

Per molti investitori due degli indicatori di recessione più popolari, e storicamente attendibili, hanno "toppato": la curva dei rendimenti e il Leading Economic Index.

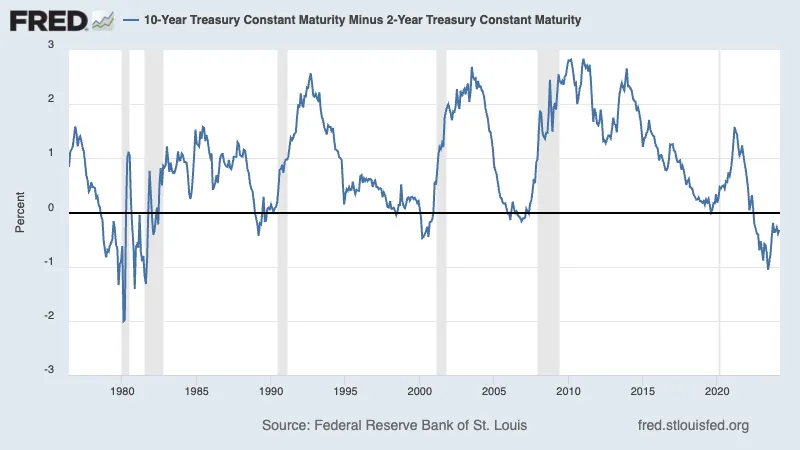

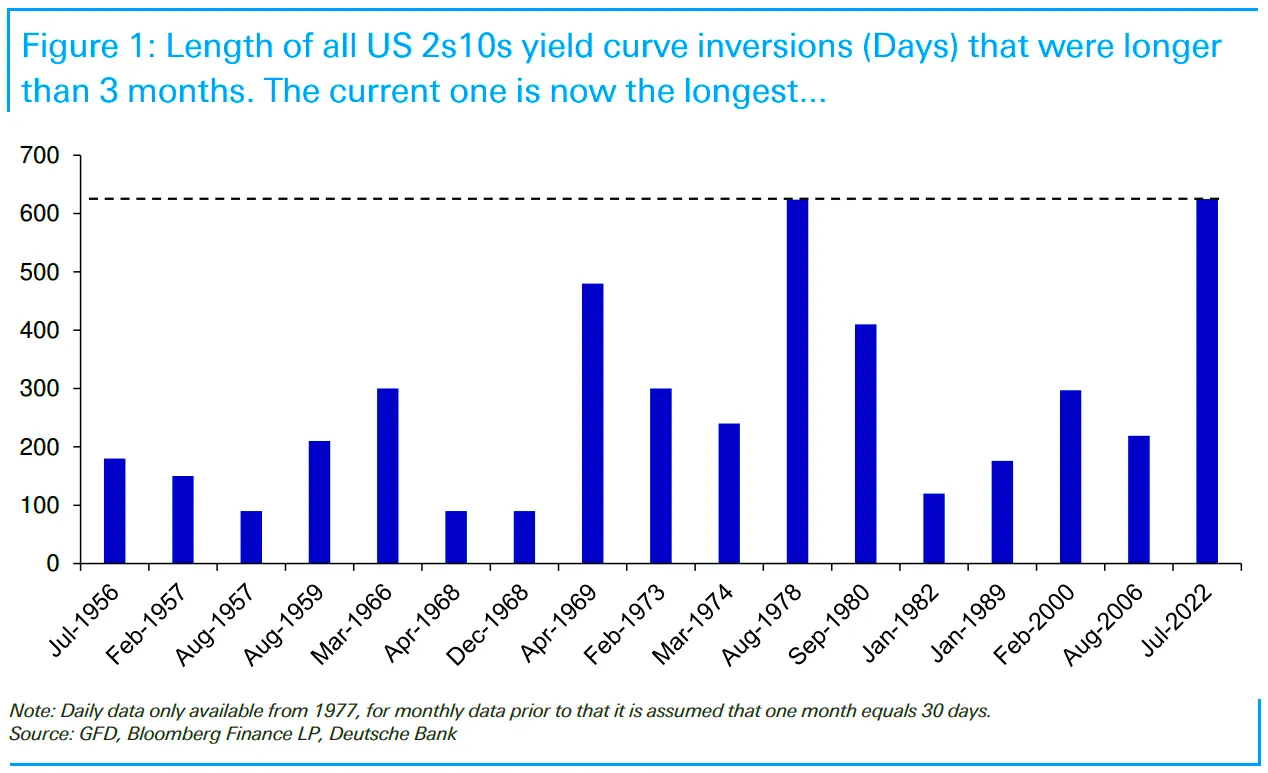

La prima, si inverte quando il tasso a lungo termine è inferiore al tasso a breve termine (ad esempio, quando il rendimento a 10 anni è inferiore al rendimento a 2 anni) e le recessioni sono arrivate piuttosto presto.

Due anni fa, la curva dei rendimenti si è invertita impaurendo gli investitori di una imminente recessione. Attualmente, abbiamo l'inversione continua più lunga della storia, partita da 625 giorni a luglio 2022.

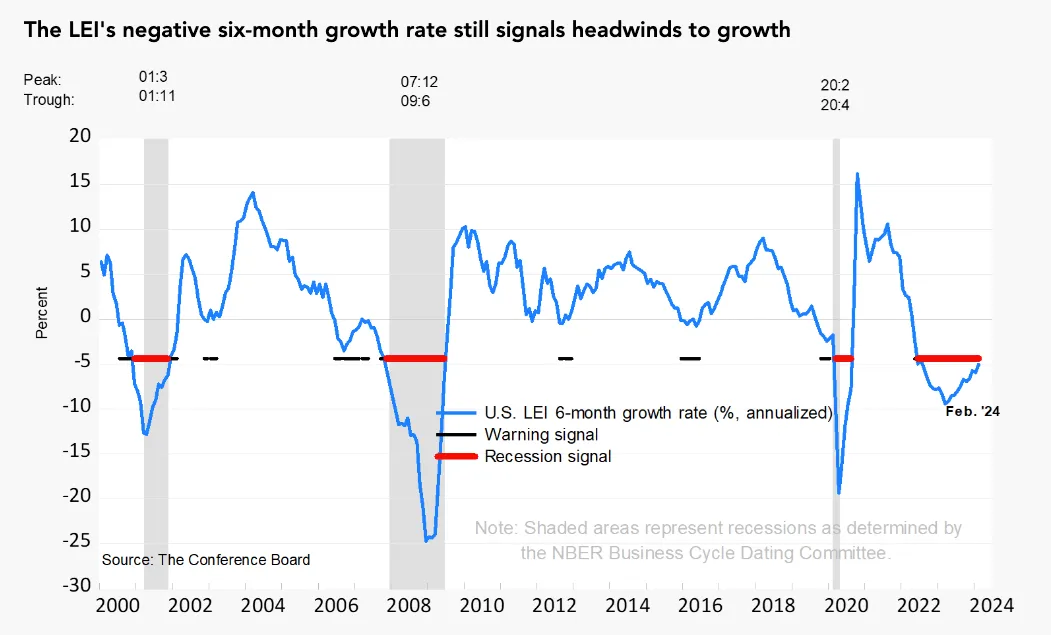

Passando al Leading Economic Index (LEI) del Conference Board, ha avuto storicamente fama nel prevedere le recessioni, in particolare quando la sua variazione media semestrale diventava negativa. Negli ultimi due anni ha segnalato una recessione che però anche in questo caso non è arrivata.

Il LEI index è aumentato per la prima volta a febbraio 2024, dopo 2 anni. Di conseguenza, l’indice attualmente non segnala più una recessione imminente.

I dati sono tutti coerenti con ciò che si vede in un tipico mercato rialzista. Il sentiment è rialzista, gli investitori che ci stanno credendo sono sul carro dei vincitori, la volatilità del mercato è ancora in evidente ribasso. Ma in tutta questa situazione positiva potrebbe sorgere anche una nuova forma di fragilità: se mai sorgesse un motivo per dubitare della tesi rialzista, il sentiment potrebbe mutare?

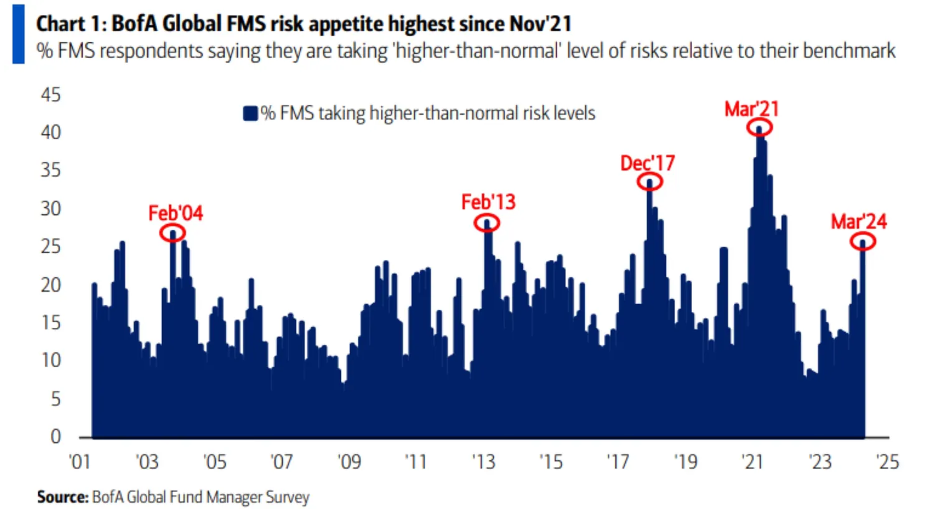

Quando cerchiamo dei segnali fin troppo positivi, uno di questi è sicuramente il momento in cui tutti sono completamente rialzisti o ribassisti.

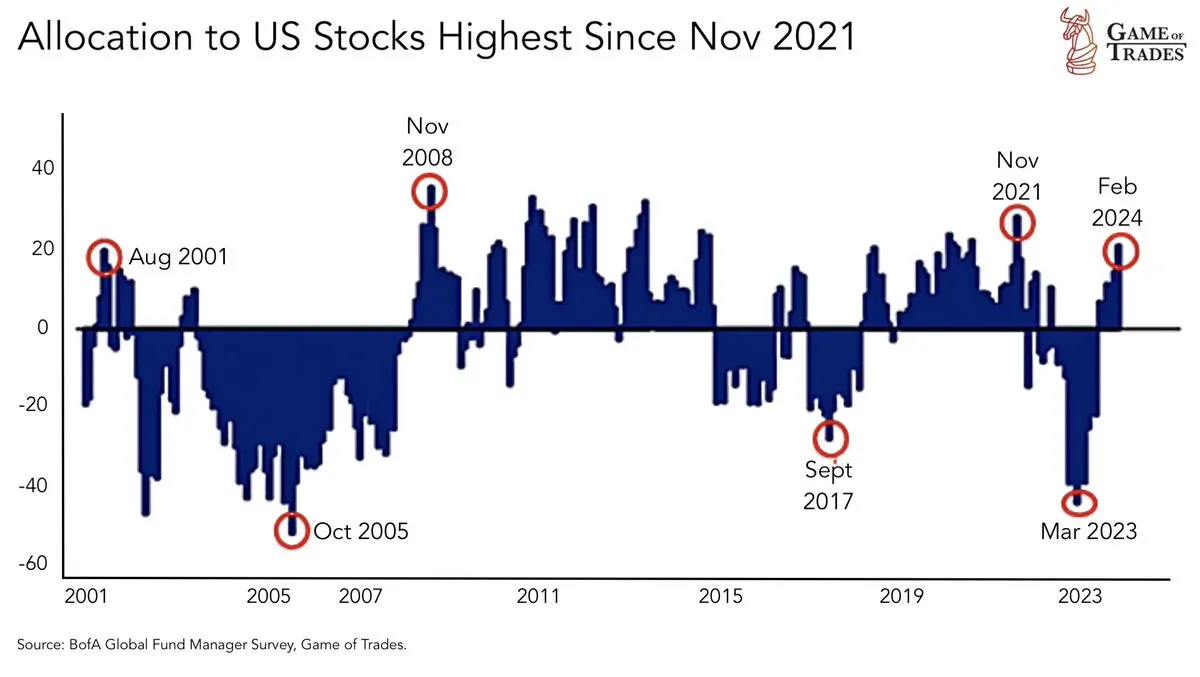

In questo momento appare molto chiaro il sentiment, tutti sono rialzisti. Il Fund Managers Survey mostra la propensione al rischio a livelli molto alti, superando novembre 2021. E sappiamo molto bene cosa è successo il mese successivo, a dicembre 2021. Si è trattato del picco del precedente mercato rialzista che poi ha fatto posto al mercato ribassista del 2022.

Questo può essere un buon motivo per ridurre l'esposizione?

Dal grafico in alto, possiamo notare la performance dell'S&P 500 positiva quando il sentiment è estremo da parte dei gestori di fondi, storicamente il trend continua al rialzo. Ciò dimostra ancora una volta perché non possiamo provare a "cronometrare" il mercato.

In questo momento il trend è definito, ma dobbiamo essere consapevoli che non potrà durare per sempre.

I grandi investitori al momento continuano a seguire il flusso rialzista, ciò è confermato dal sondaggio di BofA che mostra l'allocazione azionaria USA a livelli più alti di novembre 2021. Inoltre, seguono i piccoli speculatori sull'azionario che hanno raggiunto la loro posizione netta più rialzista di sempre. Coerentemente con il trend in atto.

E pensare che le cose sembravano piuttosto diverse per il mercato in generale prima del rilascio di ChatGPT a novembre 2022. Nvidia era scesa del 66% dal picco, Netflix (NASDAQ:NFLX) e Meta avevano entrambi una perdita del 75% dai loro massimi. Amazon (NASDAQ:AMZN) del 50% e Google (NASDAQ:GOOGL) ha visto la sua capitalizzazione di mercato scendere vertiginosamente a 1,08 trilioni di dollari.

L'entusiasmo per l'IA ha salvato il mercato azionario?

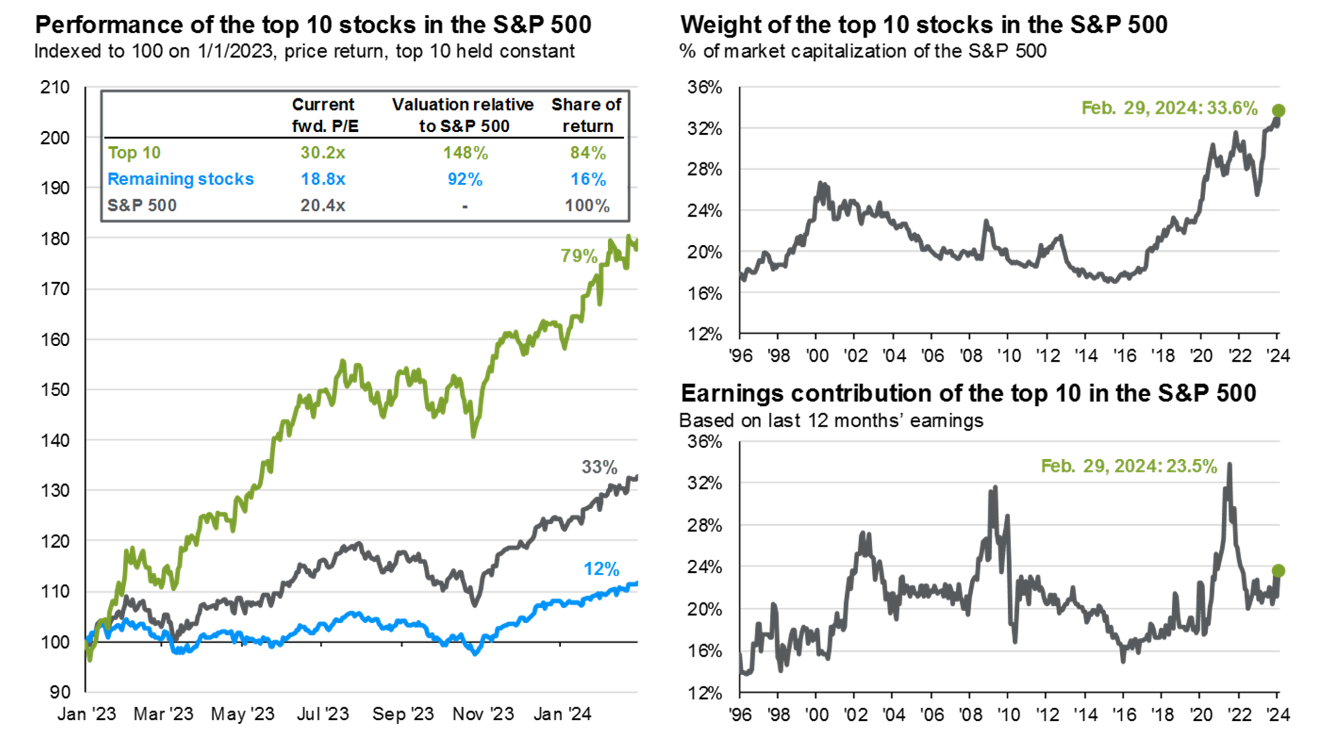

I titoli tech hanno avuto un impatto enorme sulla performance e valutazioni dell'S&P 500, è evidente. Secondo il grafico di JP Morgan (NYSE:JPM), è palese come l'S&P 10 abbia una valutazione alta rispetto all'S&P 490 che mostra livelli più ragionevoli.

Alla prossima!

NON dimenticarti di Approfittare dello sconto su InvestingPro+ sul piano annuale (clicca QUI), e potrete scoprire quali azioni sono sottovalutate e quali sopravvalutate grazie a una serie di strumenti esclusivi: ProPicks, portafogli azionari gestiti dall'intelligenza artificiale e competenze umane. ProTips, informazioni e dati semplificati. Fair Value e Salute finanziaria, 2 indicatori che forniscono una visione immediata del potenziale e del rischio di ciascun titolo. Screener dei titoli e Dati finanziari storici su migliaia di titoli, e molti altri servizi!

Non è finita qui, ecco un sconto per InvestingPro sul piano annuale! clicca QUI

ISCRIVITI al mio Webinar >>> "L'aiuto del Fair Value, come parte integrante della metodologia operativa, per individuare i livelli psicologici e target in modo efficace"

Guarda la registrazione del mio ultimo Webinar PRO+ : https://www.youtube.com/watch?v=f0ImoXdbir0

Per non perderti le mie analisi, ricevere gli aggiornamenti in tempo reale, clicca sul pulsante [SEGUI] del mio profilo!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".