Gli investitori hanno risposto positivamente al programma di inasprimento della Federal Reserve e, mentre ci avviamo alle ultime settimane di scambi del 2021, ci saremmo aspettati che la volatilità si stabilizzasse o si riducesse. Tuttavia, con Omicron che continua a rappresentare un rischio, non sorprende che gli investitori abbiano manifestato una reazione ritardata alla politica monetaria più aggressiva della banca centrale USA.

Reazione in ritardo o forti preoccupazioni?

I titoli del settore immobiliare sono scesi dello 0,34%, i servizi di comunicazione dello 0,4% ed i titoli tech hanno continuato a scendere, giù dello 0,67%, nell’ultimo giorno di scambi della scorsa settimana. Solo i settori ciclici sono andati peggio: energetici -2% e finanziari -2,2% sulla giornata.

Il selloff di venerdì è stato dovuto soprattutto alla scadenza trimestrale di opzioni e future.

Ci sono, tuttavia, dei segnali preoccupanti.

Innanzitutto, è possibile che il selloff sia stato, almeno in parte, provocato dalle parole del Governatore della Federal Reserve Christopher Waller, secondo cui i tassi potrebbero salire già a marzo, dal momento che gli USA sono “vicini” alla massima occupazione. I suoi commenti hanno spinto il dollaro, quindi forse, allo stesso tempo, hanno pesato sui titoli azionari.

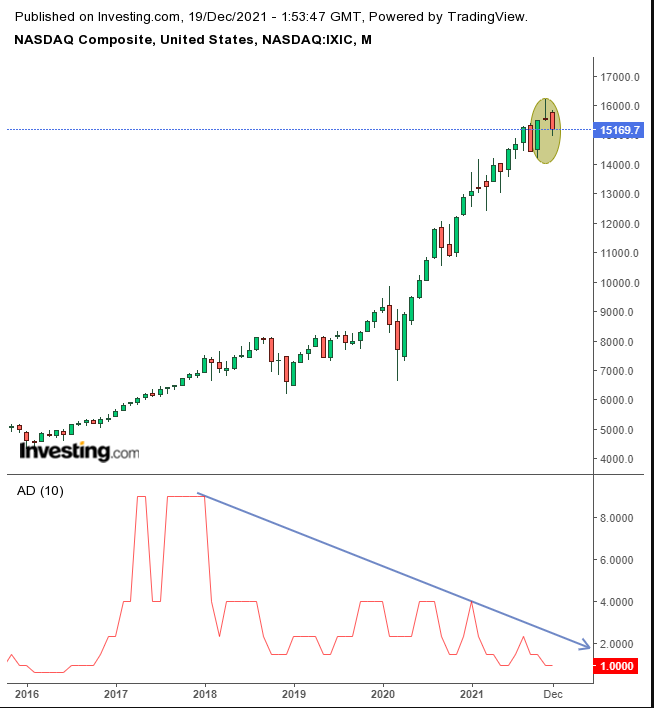

Altro campanello d’allarme: l’ampiezza del mercato si sta riducendo.

Sebbene i titoli tech siano stati il principale traino per la serie di massimi record segnati dagli indici USA quest’anno, solo il 31% dei titoli sul NASDAQ Composite supera le rispettive DMA su 200, anche se il riferimento del tech è salito del 18% sull’anno. E il 36% dei titoli quotati sull’indice small cap Russell 2000 è scambiato sopra le rispettive DMA su 200.

L’S&P 500 mostra un’ampiezza più positiva: il 68% delle componenti è scambiato sopra le rispettive DMA su 200. Ciononostante, l’SPX è esposto ad ulteriore volatilità dal momento che solo cinque dei suoi titoli (Apple (NASDAQ:AAPL) (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT) (NASDAQ:MSFT), NVIDIA (NASDAQ:NVDA), Tesla (NASDAQ:TSLA) (NASDAQ:TSLA) ed Alphabet (NASDAQ:GOOGL) (NASDAQ:GOOGL)) sono responsabili del suo rally di circa il 50% da aprile.

Finora, l’S&P 500 segna un rialzo del 24% sull’anno in corso e continua ad oscillare vicino ai massimi storici. Tuttavia, il rischio maggiore resta con i titoli tech quotati sul NASDAQ.

Attraverso il grafico mensile, è facile notare la forte divergenza negativa tra il prezzo dell’indice legato ai tech e la linea di avanzamento-calo dal gennaio 2018. Inoltre, potremmo stare assistendo ad una Evening Star mensile in formazione. Se il prezzo scendesse ai minimi mensili, avrà penetrato a metà la candela di ottobre, dopo che la candela di novembre ha formato un Gravestone Doji.

Ci sono ulteriori segnali del fatto che gli investitori si stanno allontanando dal rischio.

Nella scorsa settimana, ma anche il mese scorso, i titoli con la performance migliore appartenevano tutti ai settori difensivi. Nei due periodi ci sono stati solo quattro segmenti in verde. Su base settimanale, la performance migliore è stata quella dei titoli sanitari, con +2,5%, seguiti da titoli immobiliari, con +1,75%, prodotti di consumo, +1,35%, e utenze, +1,25%.

A dicembre, le utenze segnano +4,1%; i prodotti di consumo +3,6%, immobiliari +3,25% e sanità +3,1%.

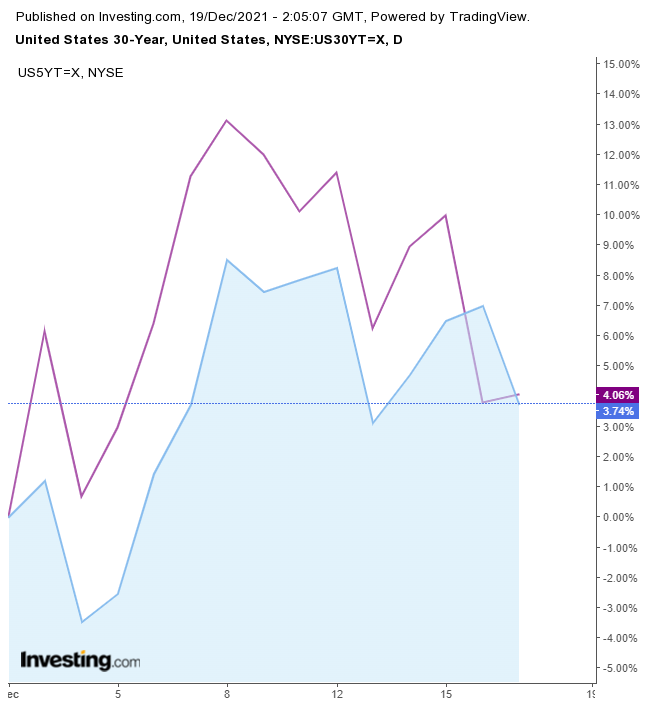

La curva del rendimento dei Treasury si è appiattita, altro segnale di avversione al rischio, e lo spread tra i bond a 5 e a 30 anni si è ridotto.

Nonostante i vari motivi di cautela, l’attuale narrazione dei mercati anticipa che i titoli manterranno i massimi storici, almeno la prossima settimana e anche quella seguente, tra gli scambi ridotti. Tuttavia, i livelli di volatilità potrebbero ancora aumentare.

Il dollaro è schizzato venerdì, quando il Governatore della Fed Waller ha parlato di un possibile aumento dei tassi a marzo.

Il biglietto verde potrebbe stare formando un triangolo ascendente che completerebbe un breakout al rialzo.

L’oro è salito venerdì, estendendo il rally per il secondo giorno, nonostante la forte candela verde del dollaro di venerdì nel rialzo più robusto per l’USD dal 10 novembre.

Il metallo giallo ha trovato supporto sopra il bottom di un triangolo simmetrico. La direzione del breakout probabilmente determinerà la prossima mossa.

Il Bitcoin scende per la sesta settimana di fila, il calo più lungo dal dicembre 2018.

Dopo essere sceso sotto la linea di trend in salita dal bottom di luglio, il prossimo supporto del Bitcoin è nella parte bassa dei 40.000 dollari, dove i minimi di settembre e ottobre incontrano la linea di trend in salita dal minimo dell’ottobre 2020.

Il greggio è sceso venerdì, mettendo fine a due giorni di rally.