Ci sono diverse preoccupazioni che stanno tormentando gli investitori:

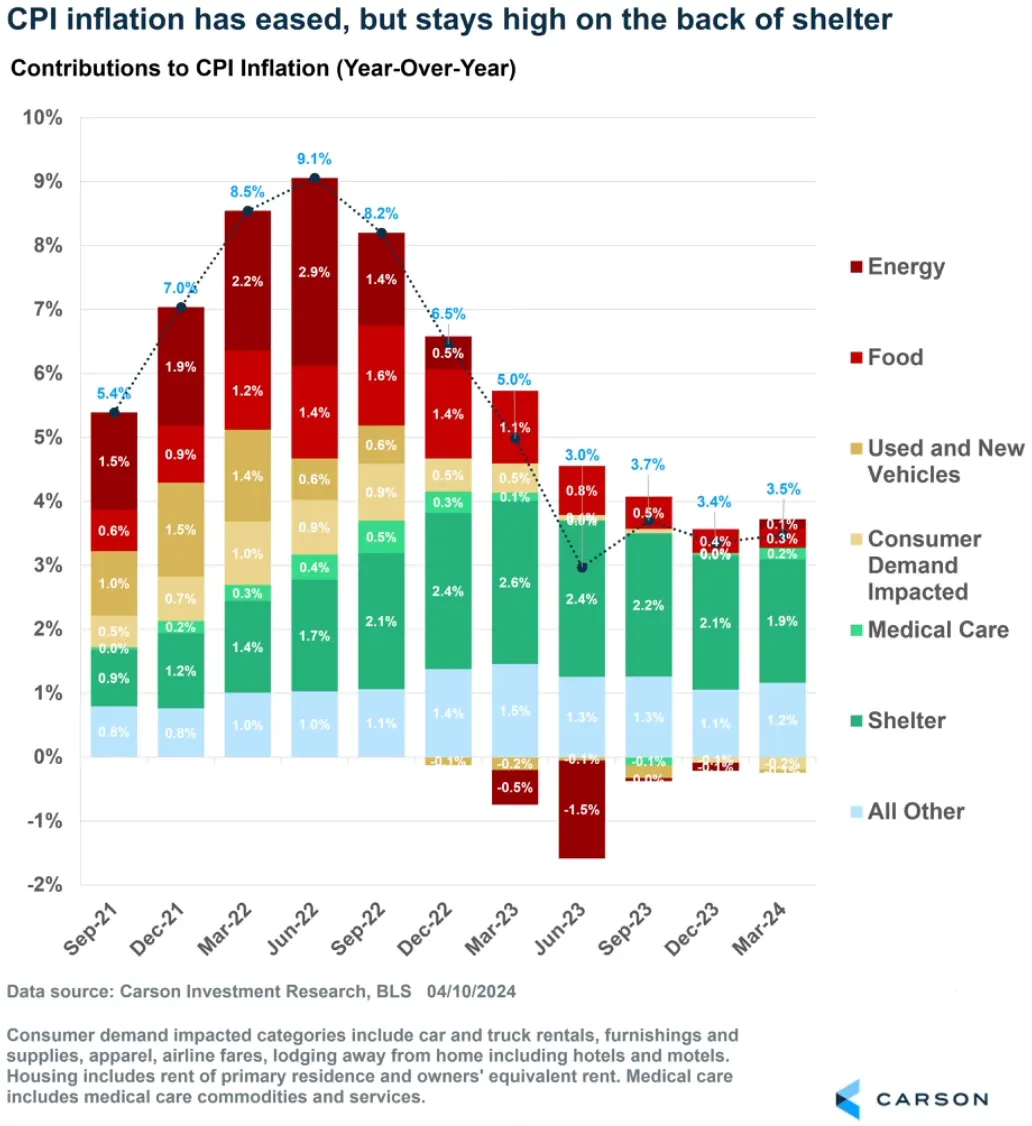

- Il rapporto sull'inflazione è stato più alto del previsto, appiattendosi per poi risalire a marzo.

- L'inflazione dei servizi ex-shelter è stata del +4,77% su base annua a marzo rispetto al +3,94% di febbraio. Questo segna il quinto mese degli ultimi 6 in cui su base annua ha accelerato e ora sta aumentando al ritmo più veloce da aprile 2023, mentre stava decelerando.

- L'aumento su base annua dell'inflazione CPI ex energia che al momento sembra essere modesta. E' stata del +3,57% su base annua a marzo rispetto al +3,54% del mese precedente.

- L'S&P 500 ha avuto una chiusura settimanale negativa più grande degli ultimi 6 mesi.

- Per la prima volta nel 2024 la volatilità è in aumento. Il VIX ha chiuso sopra i livelli di ottobre 2023.

Nel complesso, questi dati al momento suggeriscono che l'inflazione è "appiccicosa" e la disinflazione sta rallentando. Ma è anche vero che le dinamiche dei prezzi dell'energia e delle materie prime sono state il catalizzatore, basti pensare che i prezzi del greggio hanno registrato un +26% rispetto ai minimi di dicembre.

Vuoi conoscere il Fair Value dei tuoi titoli preferiti? Prova InvestingPro+ e scoprilo! Abbonati QUI E ORA per meno di 1 euro al giorno e ottieni oltre il 40% di sconto per un periodo limitato sul tuo piano annuale!

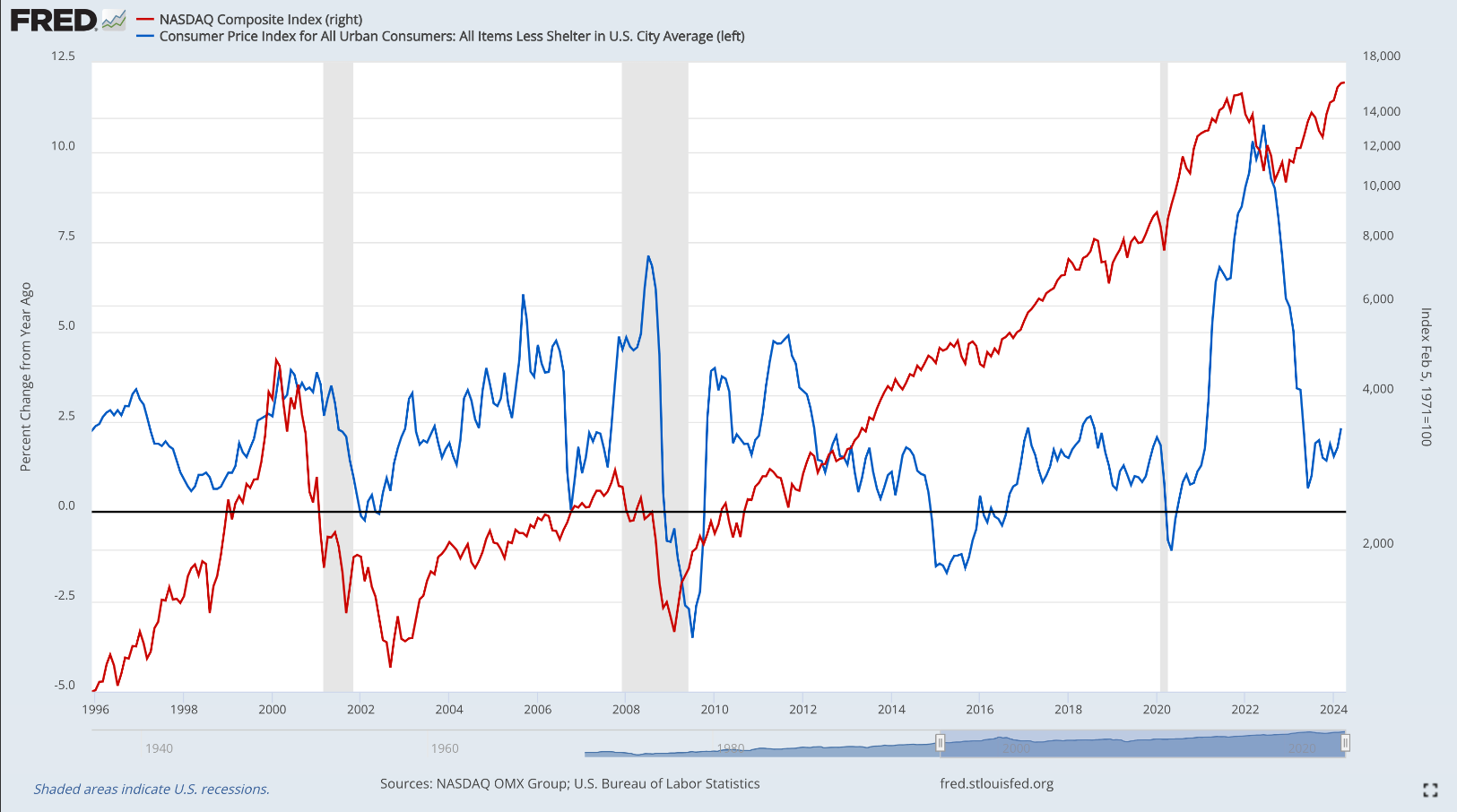

Ma la riaccelerazione dell’inflazione non è necessariamente un fattore negativo per l'azionario. L'inflazione dei servizi ex-shelter comparata con l'indice Nasdaq Composite mostra che ciascuno dei periodi caratterizzato da un'accelerazione dell'inflazione stessa è stato anche un momento rialzista per l'azionario.

Il rapporto ci da un input positivo, che livelli modesti di accelerazione dell’inflazione correlati a periodi di crescita economica, sono in realtà rialzisti per le azioni. Quindi c'è la possibilità che l'inflazione e il Nasdaq vadano al rialzo insieme, ovviamente senza che la prima vada "fuori controllo". Infatti esaminando la comparazione 1995-2024, l'inflazione ex-shelter nei periodi che è rimasta sotto al +5%, su base annua, ha dato modo all'azionario di continuare i suoi rialzi.

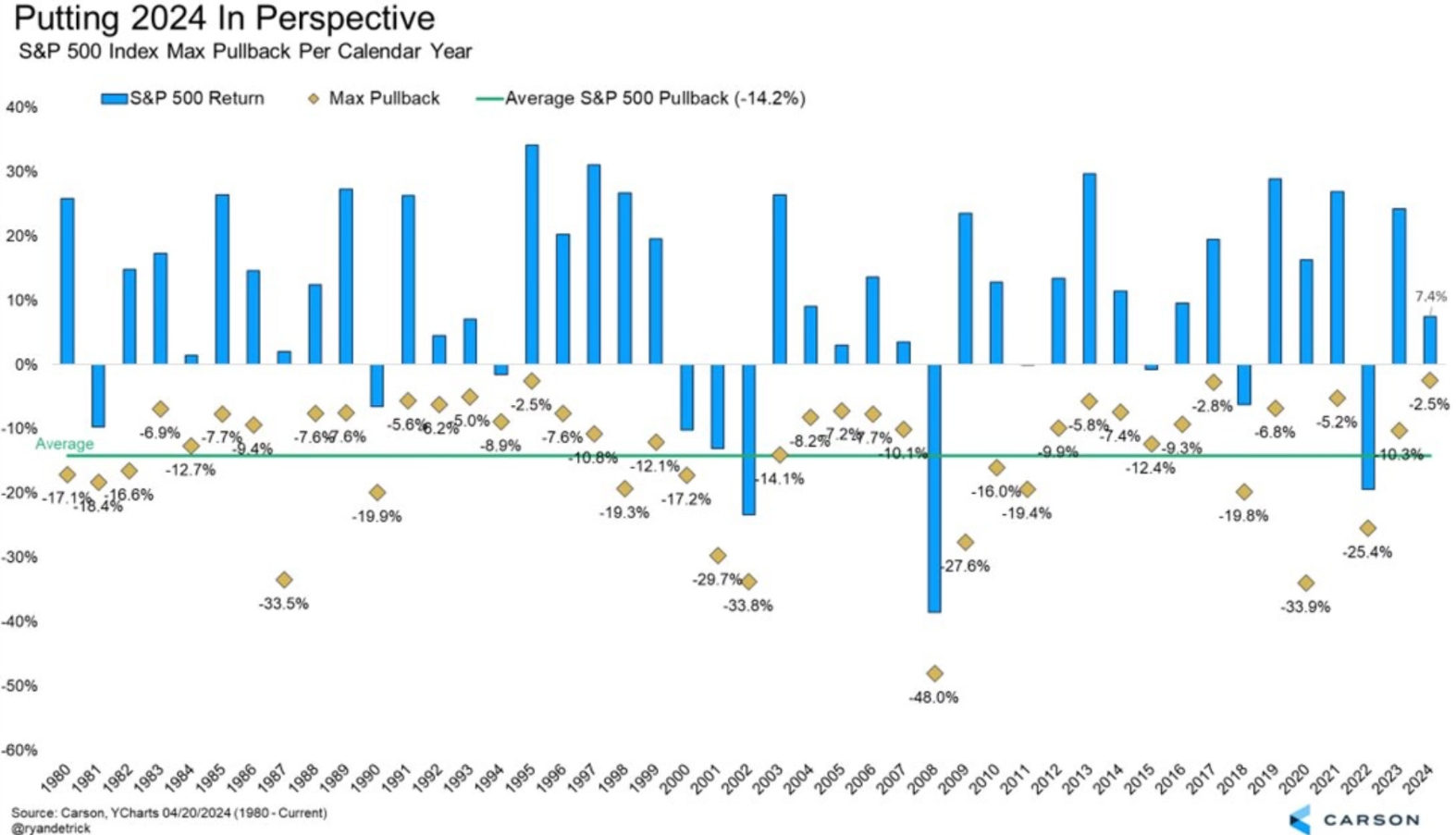

Considerato i primi segnali di volatilità quest'anno, dobbiamo ricordarci che i pullback sono "anche" normali.

Il grafico mostra il pullback massimo per anno dell'S&P 500 e quello medio annuale che corrisponde al 14,2%, e in questo 2024 è stato "solo" del 2,5% che equivale al calo minimo di sempre, come nel 1995. Infatti, se ricordate, per quanto forte sia stato il rally lo scorso anno, le azioni hanno comunque registrato una correzione del 10,2%.

Si parla spesso di dove ci troviamo in questo ciclo rialzista e spesso si sente che ormai è tardi e che la bolla presto scoppierà. Uno dei motivi per cui le persone spesso paragonano il rally del mercato azionario guidato dal settore tech alla disastrosa "implosione" delle dotcom del 2000 è che in realtà, pensateci un attimo, è stata l'unica vera bolla scoppiata nel mercato azionario USA (nel periodo successivo alla Seconda Guerra Mondiale) dovuta a valutazioni sempre più folli che alla fine hanno ceduto ai dati reali: sono emerse scarse entrate o crescita dei profitti. Il settore tech oggi non è neanche lontanamente così costoso e sta vivendo un vero e proprio periodo positivo dal lato dei ricavi sottostanti.

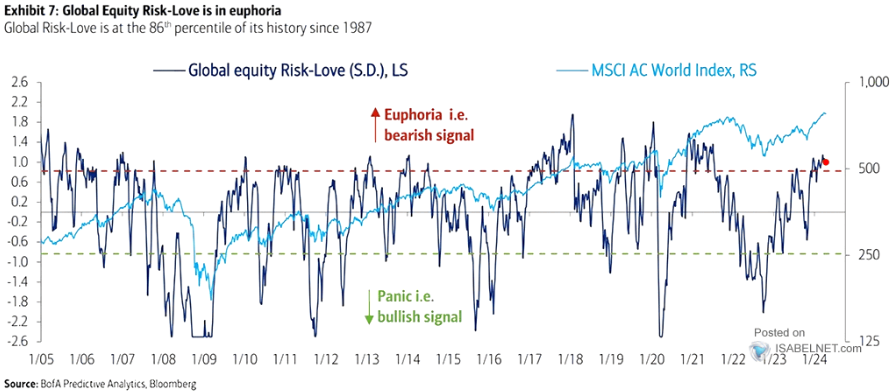

Allo stesso tempo il Global Equity Risk-Love index all’86° percentile conferma che una pausa dell'azionario nel breve non sarebbe una sorpresa

L'indicatore traccia una serie di misure, come il posizionamento dei gestori, i rapporti put-call, i sondaggi tra gli investitori, i prezzi, la volatilità, gli spread e le correlazioni. Se il valore è intorno a 0,8 o superiore, il mercato azionario globale è in "euforia". Al contrario, se fluttua sui -0,8 o inferiore, il sentiment dominante è "panico".

La presa in esame di una serie di indicatori, valutazioni, fondamentali e sentiment, è a sostegno del possibile pullback a breve termine. Infatti i livelli del rapporto sono sui livelli massimi di ottimismo, suggerendo che il rischio sta aumentando nel breve. Senza escludere futuri rialzi, visti i passati livelli medio-alti "persistenti" che hanno portato ad una continuazione della tendenza positiva nei mesi successivi.

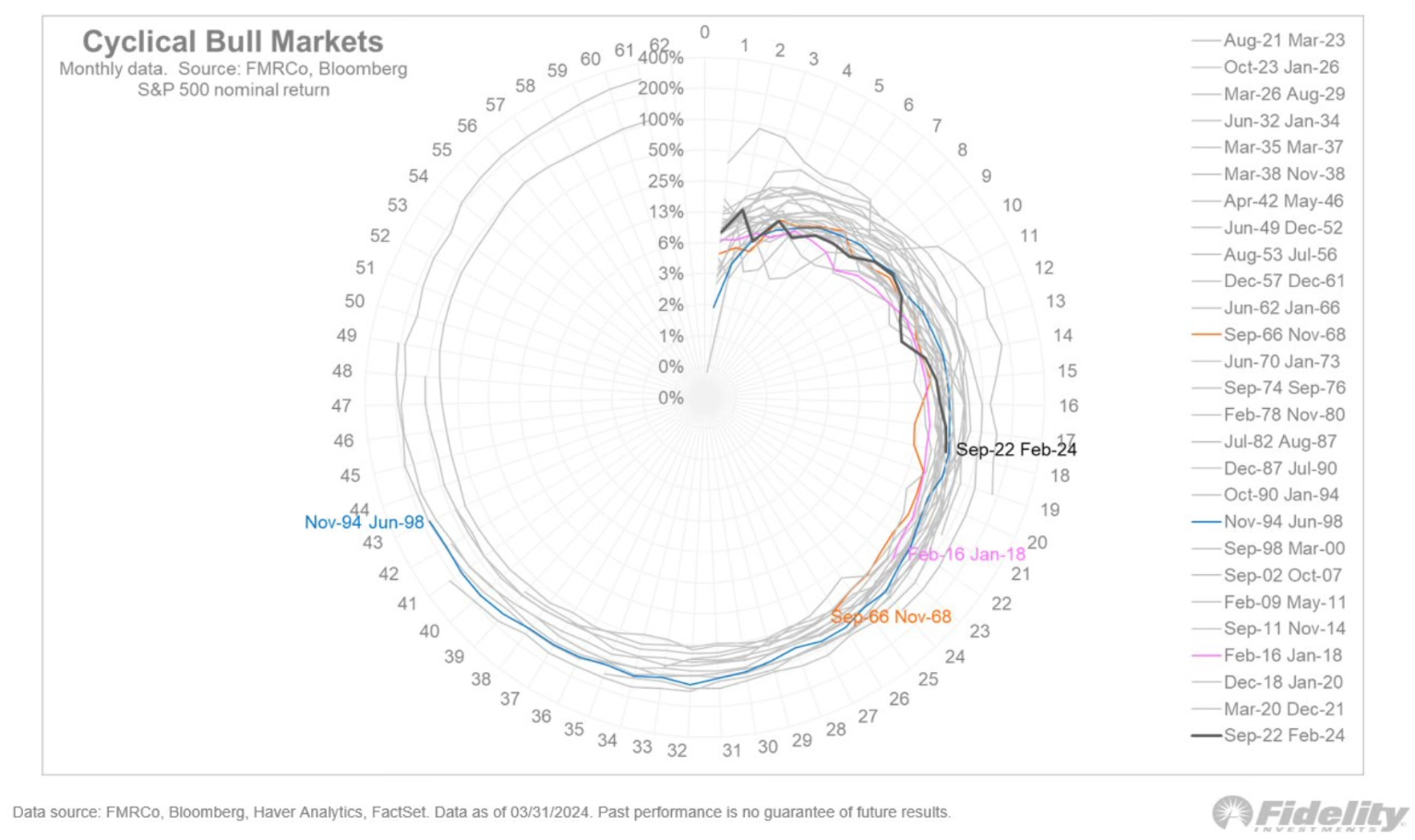

Il grafico successivo mostra che in realtà ci troviamo nel ciclo medio del mercato rialzista.

Secondo il grafico di Fidelity, un altro modo per visualizzare il ciclo è rappresentarlo come un orologio. Se 12:00 è l'inizio del ciclo, rispetto ai cicli più lunghi della storia, in questo momento l'orologio segna le 15:00 mentre in base al ciclo medio, sono le 18:00. Il tempo per entrambi i casi sembra essere ancora dalla parte dei tori.

Vuoi conoscere il Fair Value degli altri titoli? Prova InvestingPro+ e scoprilo! Abbonati QUI E ORA per meno di 1 euro al giorno e ottieni oltre il 40% di sconto per un periodo limitato sul tuo piano annuale!

Alla prossima!

Guarda la registrazione del mio ultimo Webinar PRO+ : https://www.youtube.com/watch?v=Wf5cps5dRVs&t=110s

Guarda la mia analisi mensile sui maggiori indici: https://www.youtube.com/watch?v=bkp8QTzj_BY&t=4s

Per non perderti le mie analisi, ricevere gli aggiornamenti in tempo reale, clicca sul pulsante [SEGUI] del mio profilo!

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".