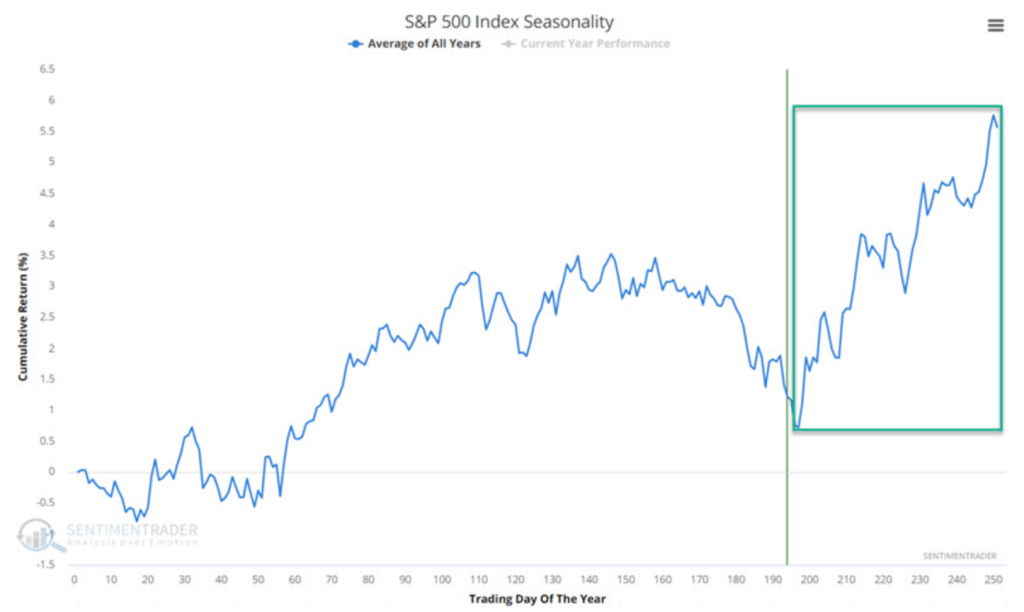

In effetti, con pazienza, potrebbe rivelarsi come sparare a un pesce in un barile. Il rally del mercato azionario, che NFTRH aveva anticipato un anno fa su una base più ampia e da ottobre di quest’anno per la sua prossima tappa su un orizzonte temporale più compatto, sta facendo un ottimo lavoro di mantenimento del suo schema stagionale (vedi sotto). Il rally sta risucchiando i FOMO che, uno dopo l’altro, si lasciano abbindolare dalla duplice idea di un ammorbidimento della Fed e, di conseguenza, di uno scenario fiabesco di “atterraggio morbido” per l’economia.

D’accordo, cari rialzisti dell’ultima ora. Ma considerate che l’autore che state leggendo in questo momento ha parlato già di favola di Riccioli d’oro quasi un anno fa, all’alba del 2023:

“Questo sarebbe un sentore del vecchio regime alla Riccioli d’oro. Un sentore, intendiamoci. Non credo che vedremo un’esperienza simile a quella del 2013-2018. Alla fine verrà beccata con una ciotola di porridge tra le mani”.

Con un anno di rinforzi positivi (per la loro natura di trend following), gli economisti di oggi sono convinti al 76% che le possibilità di una recessione siano inferiori al 50% e BoA prevede un “atterraggio morbido” piuttosto che una recessione. BoA, in linea con Cramer e con un gruppo sempre più numeroso di economisti felici.

NFTRH ha azzeccato il rally del 2023. Inoltre, tutto questa storia dell’ “atterraggio morbido” faceva parte del piano. Man mano che il mercato azionario sale, gli analisti e i commentatori si trovano costretti a rielaborare le loro previsioni per evitare di non essere più analisti e commentatori. Molti vendono la loro capacità di rapire i vostri occhi (per non parlare del vostro cuore e della vostra mente), dopo tutto, più che la loro capacità di fornire indicazioni tempestive e accurate sui mercati.

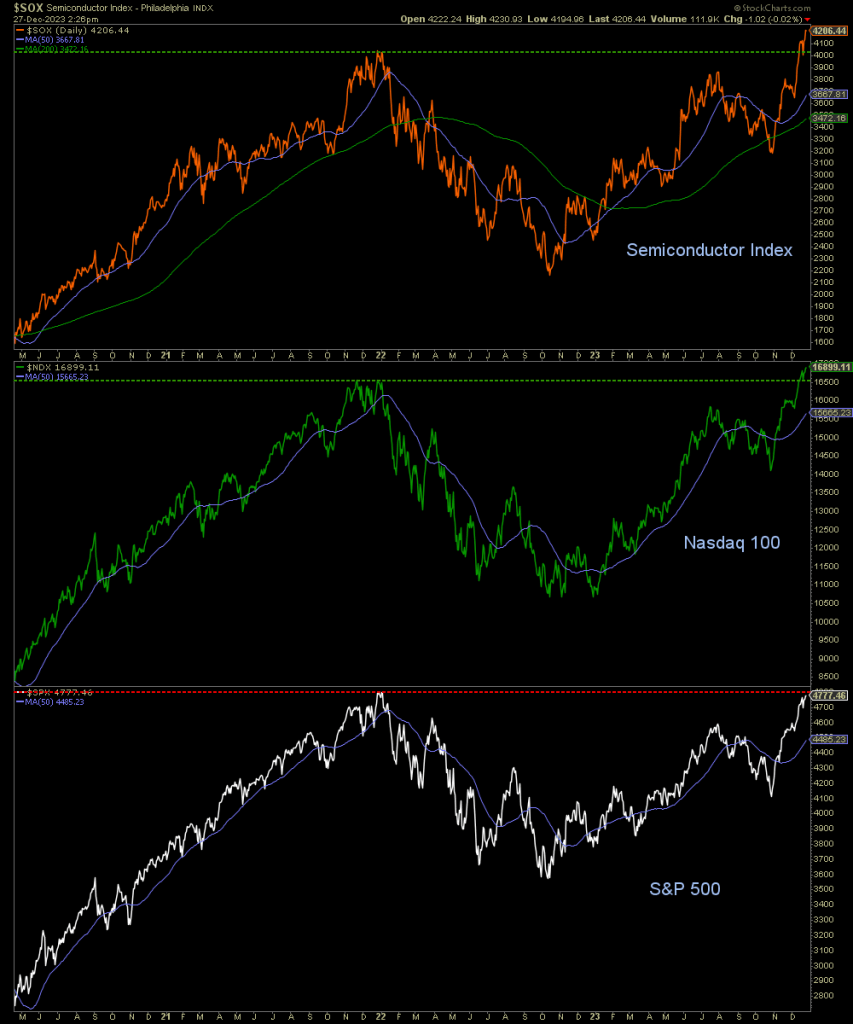

Dopo questo necessario preambolo, passiamo alla visione del mercato 2024. Una delle guide più importanti che abbiamo utilizzato è stata la catena di leadership Semiconductor (SOX) > Tech (NDX) > Broad (SPX). In rapporto tra loro, i Semi sono ancora in testa ai Tech, che sono ancora in testa all’SPX. Nominalmente, SOX e NDX (e il DJIA) hanno recentemente toccato “nuovi massimi storici”. Quando l’SPX si unirà alla festa, gli ultimi FOMO non ne potranno più e si butteranno a pesce.

Considerate che tutto ciò avviene durante le festività natalizie...

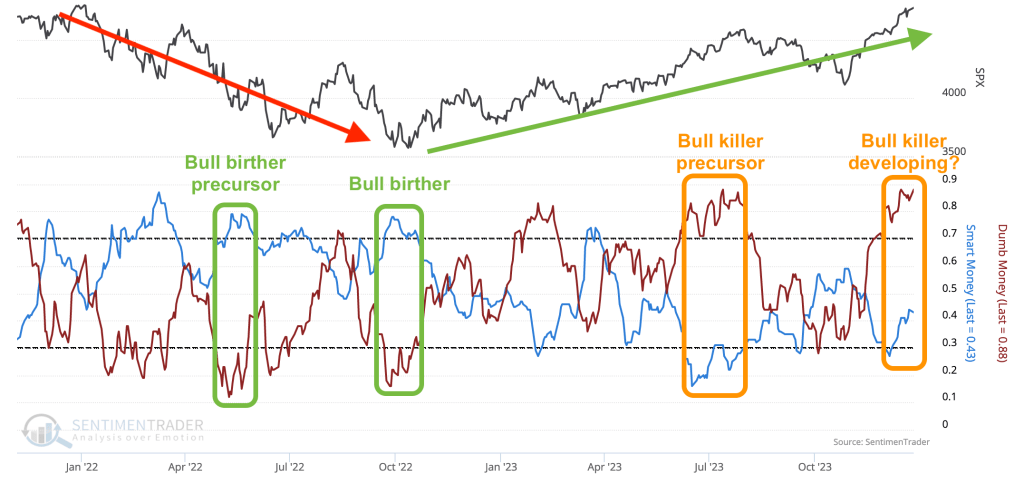

...che è stata impostata per un rialzo a sorpresa in ottobre a causa di un sentimento moderatamente over-ribassista eccessivo del denaro che ora è estremamente over-rialzista.

Fonte: Sentimentrader.com (con mie annotazioni)

Fonte: Sentimentrader.com (con mie annotazioni)

Si sa che un’operazione contraria vale la pena quando costringe chi l’aveva prevista come una semplice operazione a considerare se potrebbe effettivamente essere ciò che la maggioranza pensa che sia. I mercati si spingono sempre oltre i limiti e ultimamente ho preso in considerazione elementi che potrebbero spingere un mercato rialzista fino alla primavera (il momento previsto per il primo taglio dei tassi da parte della Fed, che è il momento in cui tradizionalmente il mercato crolla). Ma con tutte le regole che il mercato ha infranto dal 2020, non deve necessariamente aspettare così a lungo prima di crollare.

La nostra opinione preferita continua a essere che non aspetterà così a lungo. La stagione si estende fino a febbraio e il sentiment è molto caldo. I mercati spesso esplodono al rialzo dopo una fusione guidata dalla FOMO. Ne sono un esempio il Nasdaq nel 2000 e l’argento nel 2011. A scanso di equivoci, non sono short su nulla in questo momento. Sono long su diversi settori che hanno senso per i tempi che corrono. Tra questi c’è soprattutto il settore delle azioni aurifere, anche nonostante la recente intervista che ho fatto con Jordan Roy Byrne, in cui si vede che mi aspetto che il mercato toro dei minatori possa essere bruscamente interrotto nei prossimi mesi.

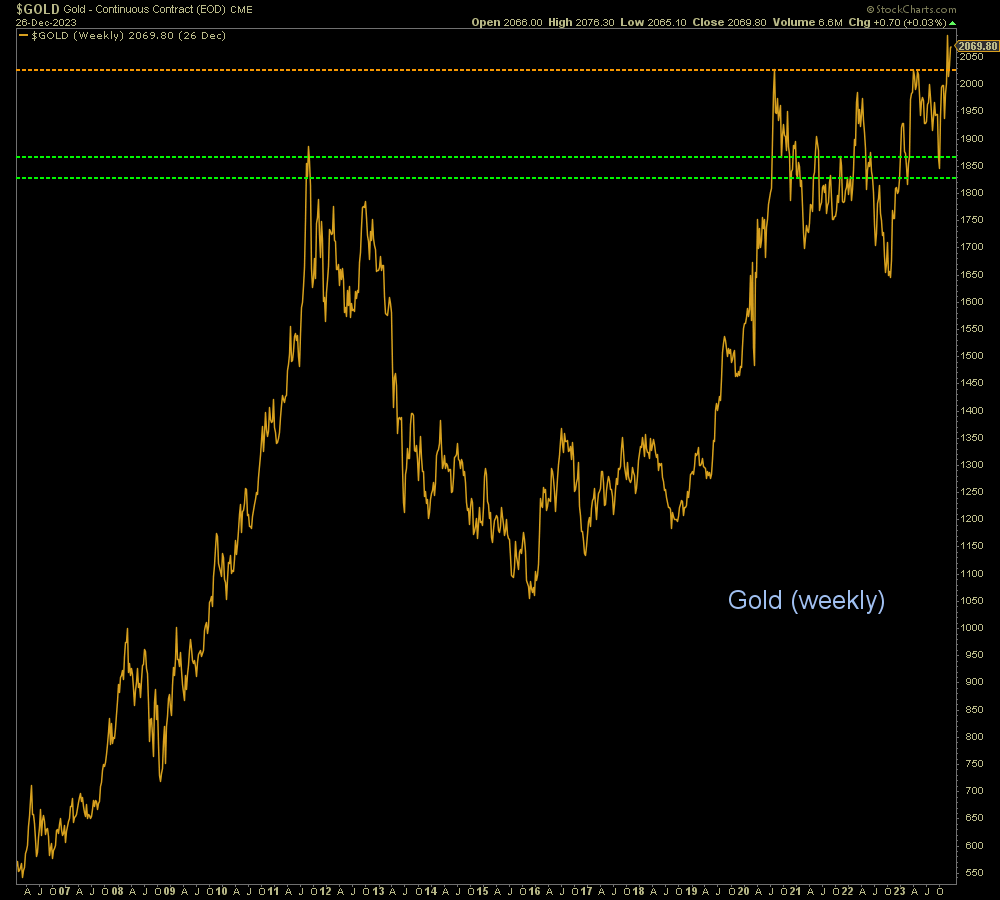

A questo proposito, il metallo monetario che i minatori estraggono dal terreno è in attesa, mentre l’argento (per il quale abbiamo un bel target operativo intermedio al rialzo) decide se assumere o meno la leadership di breve termine. A questo proposito, quando arriverà il momento in cui i mercati degli asset si romperanno, è molto probabile che l’argento (più ciclico e più sensibile all’inflazione) scenda in picchiata rispetto all’oro (con caratteristiche più monetarie, di liquidità e di valore).

Mentre il prezzo dell’oro è generalmente piatto rispetto ai principali indici azionari, anche se non rispetto ad alcune misure più ampie del mercato azionario, sta logicamente sovraperformando le materie prime durante un 2023 disinflazionistico. Probabilmente continuerà a farlo nel 2024, quando l’anno inizierà nel clima di felicità per l’ “atterraggio morbido” che è meno favorevole agli asset ciclici e sensibili all’inflazione come le materie prime.

Tuttavia, abbiamo previsto un rimbalzo stagionale in molti titoli azionari legati alle materie prime e alle risorse, e questa visione sembra essere in linea con le aspettative (date un’occhiata al TSX-V canadese e ai suoi titoli speculativi legati alle risorse, per i quali abbiamo un obiettivo di rialzo che l’indice sta attualmente raggiungendo).

Nominalmente, l’oro è semplicemente in agguato sui massimi storici e attende che il resto della macro si risolva da solo. Per un asset che di solito viene strombazzato in lungo e in largo in modo perennemente rialzista, sembra proprio che lo stia facendo in modo relativamente tranquillo, dato che anche molti dei suoi più accaniti sostenitori stanno saltando sul treno del Bitcoin o sono stati addestrati ad aspettarsi il peggio per l’anti-bolla, ovvero l’oro.

L’oro è un riflesso speculare degli asset speculativi a cui fa da contrappeso. La sua performance relativa sarà dettata dal rischio nei mercati “a rischio”, quando questo rischio si concretizzerà.

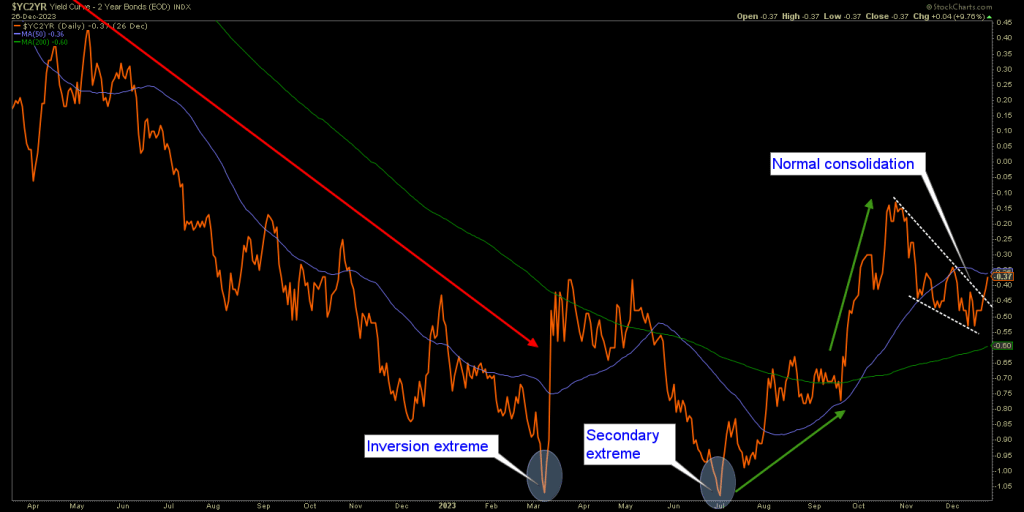

Come nota finale, i fanatici dell’economia si rallegrano portano l’allegria natalizia fino al 2025, se non oltre. Ma la curva dei rendimenti a 10-2 anni è ancora invertita, e Riccioli d’oro vive durante l’appiattimento e l’inversione della curva. È l’imminente de-inversione e ripidità che porta i cambiamenti; cambiamenti spiacevoli, sia deflazionistici che inflazionistici o una combinazione di entrambi.

Esistono diverse opzioni e tempistiche per il mercato del 2024, ma è probabile che non sia favorevole a quegli “esperti” intervistati nell’articolo della CNBC a cui si è fatto riferimento sopra che ora seguono la visione economica dell’ “atterraggio morbido”. Questa è ed è stata una componente necessaria della nostra visione che alla fine diventerà ribassista per le azioni dopo un’esplosione forse spettacolare del mercato azionario al rialzo, o un roll over dopo che l’SPX si unirà alla brigata dei “massimi storici”, almeno.

Quale titolo dovresti acquistare nel prossimo trade?

Con le valutazioni che schizzano nel 2024, molti investitori non se la sentono di investire in borsa. Sei indeciso su dove investire? Accedi ai nostri portafogli e scopri le nostre opportunità ad alto potenziale.

Solo nel 2024, i ProPicks IA hanno identificato 2 titoli che sono schizzati di oltre il 150%, 4 titoli saliti di oltre il 30%, e altri 3 che sono saliti di oltre il 25%. Si tratta di dati che lasciano di stucco.

Con i portafogli adatti ai titoli degli indici Dow, S&P, ai titoli tech e a quelli Mid Cap è possibile esplorare varie strategie per creare ricchezza.