Abbiamo visto i tassi salire ieri, con il tasso a 10 anni su di 2,5 punti base al 4,79% e il tasso a 30 anni aumentato di due punti base al 4,97%. Lo spread tra i tassi a 30 anni e a 3 mesi è aumentato di altri due a 64 punti base.

Oggi vedremo il report {{ecl-734||IPP}, che dovrebbe essere nuovamente alto. Gli analisti prevedono un aumento generale dello 0,4%, in linea con il mese scorso, mentre il dato core dovrebbe salire dallo 0,2% allo 0,3%. Il dato generale si prospetta al 3,5% su base annua, mentre il dato core accelererà dal 3,4% al 3,8%.

Vale la pena notare che anche le aspettative per l’indice IPC, atteso domani, sono salite. Inizialmente stimato allo 0,3% su base mensile, è passato allo 0,4%, in linea con i segnali del mercato swap. Sebbene queste aspettative possano ancora cambiare, la maggior parte degli analisti prevede una lettura mensile dello 0,4%.

Questo resta un mercato trainato dai timori per l’inflazione, e per buone ragioni.

I prezzi del petrolio sono saliti del 3% ieri, raggiungendo circa 79 dollari al barile, e sembrano prossimi a un breakout.

Anche la benzina RBOB sta salendo, con circa +1,25%, avvicinandosi a un breakout di circa 2,10 dollari.

L’aumento dei costi dell’energia difficilmente placherà i timori per l’inflazione, contribuendo a swap dell’inflazione a due anni più alti, in salita di oltre quattro punti base ieri al 2,70%. Questo livello ci riporta ai massimi visti a metà novembre.

Anche gli swap a cinque anni sono saliti di quattro punti base al 2,61%, raggiungendo la parte superiore del loro range a un anno e avvicinandosi a un breakout.

Nonostante alcuni commenti che suggeriscono che i tassi non stanno salendo per i timori per l’inflazione, è difficile ignorare i dati. I pareggi a dieci anni sono saliti di altri due punti base ieri al 2,47%, passando da 2,03 del 10 settembre al massimo dall’ottobre 2023. L’ultima volta che avevamo visto livelli così alti era nel marzo 2023.

Le aspettative sull’inflazione e l’aumento dei premi a termine sembrano essere i principali fattori dell’aumento dei tassi. Il premio sui decennali è salito a 65 punti base, uno dei livelli più alti dal 2015. Insieme, questi fattori indicano la domanda del mercato per tassi di interesse più alti per compensare l’inflazione e il rischio a lungo termine.

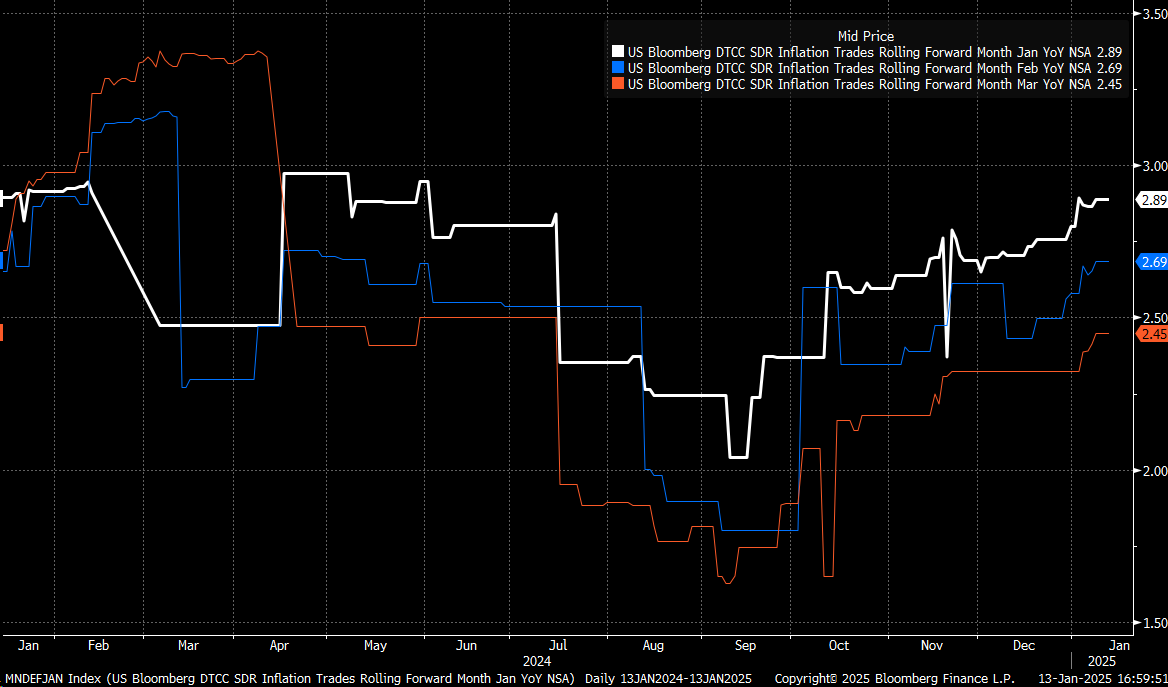

Il dato IPP di oggi e il report sull’inflazione di domani saranno cruciali. Anche le aspettative sull’inflazione a breve termine stanno salendo, con gli swap di dicembre e gennaio al 2,92%, febbraio al 2,75% e marzo al 2,60%, tutti in salita da venerdì.

Dalla metà del 2022, la Fed ha tratto vantaggio dai prezzi del petrolio relativamente bassi. Tuttavia, il petrolio è costantemente rimbalzato dal range dei 65-70 dollari. I prezzi del petrolio stanno ora infrangendo numerosi trend in discesa, segnalando una potenziale mossa al rialzo nonostante rischi di cali minimi indicati da fattori tecnici come l’indice RSI o le Bande di Bollinger.

I timori per l’inflazione e i premi più alti sembrano trainare l’aumento dei tassi.