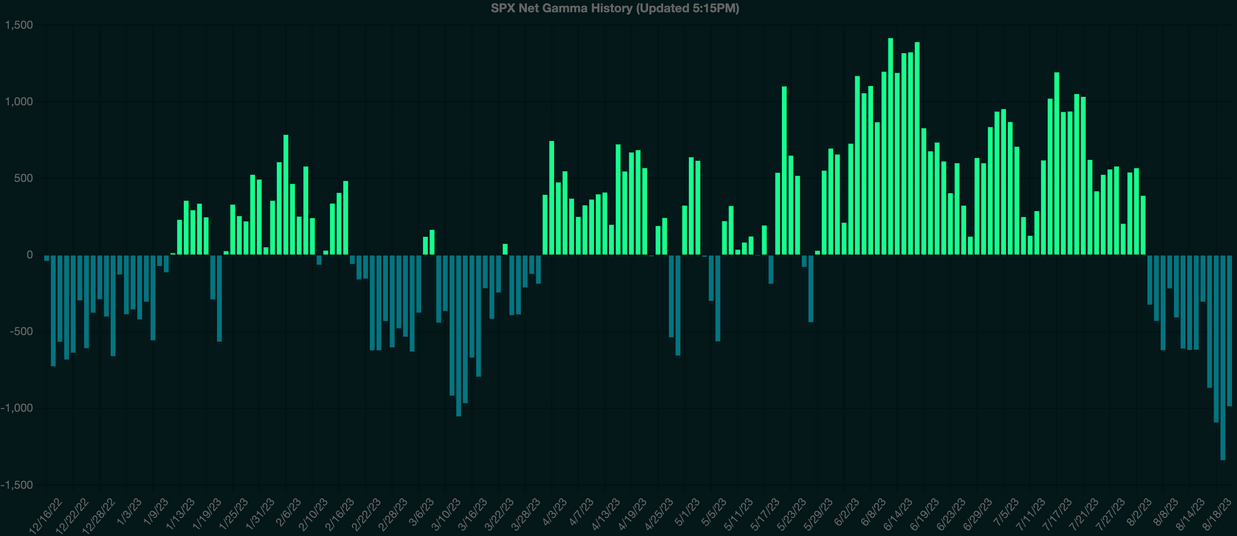

Le azioni sono scese per la terza settimana consecutiva. Le prospettive per le azioni potrebbero ulteriormente peggiorare, dato che i flussi di supporto rimasti dalla scadenza delle opzioni (OPEX) sono stati esauriti. Secondo GammaLab, l’indice S&P 500 rimane all’interno di un regime gamma negativo, che indica che gli operatori venderanno durante i ribassi e compreranno durante i periodi di forza. Tuttavia, cosa ancora più importante, questo implica che la volatilità rimarrà probabilmente elevata, sostenendo così un VIX elevato.

Inoltre, il recente spostamento al ribasso degli indici ha spinto le CTA a spostare la loro posizione da compratori a venditori, introducendo ulteriore stress sul mercato. Nel prossimo mese, Goldman Sachs stima che le CTA potrebbero avere potenzialmente fino a 240 miliardi di dollari da vendere di azioni globali.

In più, dai mercati asiatici arriva una forte pressione al ribasso a causa delle continue sfide che l’economia cinese deve affrontare. L’indice Hang Seng index di Hong Kong ha subito un calo di oltre il 20% dal picco di inizio gennaio. La settimana scorsa l’indice è sceso al di sotto dei livelli del 31 maggio e si trova sull’orlo di un ulteriore calo.

Nel frattempo, è emerso un notevole rafforzamento del dollaro USA rispetto sia allo yuan cinese che allo yen giapponese. Il deprezzamento dello yuan è attribuito al deterioramento delle condizioni economiche della Cina. Il deprezzamento dello yen, invece, è dovuto al mantenimento di una politica monetaria accomodante da parte della Banca del Giappone, che ha contribuito ad ampliare il differenziale dei tassi di interesse.

Di conseguenza, l’indice del dollaro è salito a livelli di resistenza critici vicino a 103,50. Questo particolare livello riveste un’importanza fondamentale per l’indice del dollaro (DXY), in quanto il superamento e l’avanzamento oltre 103,50 darebbero potenzialmente il via a un sostanziale movimento al rialzo, puntando inizialmente a 104,60, seguito da 105,90. Questa traiettoria potrebbe riportare l’indice ai livelli osservati prima del crollo della SVB.

Un breakout del dollaro porterebbe probabilmente a un significativo movimento al ribasso dell’S&P 500, innescando potenzialmente un forte calo che inizierebbe intorno a 4.250. Questo potrebbe essere seguito da un’ulteriore discesa fino a circa 4.100, con un effettivo ritracciamento dell’indice fino al punto di partenza del rally iniziale di fine maggio.

Il Nasdaq potrebbe subire un impatto più pronunciato, con una potenziale ritirata fino a circa 13.100 nelle prossime settimane. Questa proiezione è guidata dall’aspettativa che un dollaro robusto contribuisca all’inversione delle condizioni finanziarie accomodanti che hanno prevalso dopo l’incidente della SVB. Queste condizioni finanziarie allentate hanno svolto un ruolo fondamentale nel guidare lo slancio al rialzo del mercato azionario, promuovendo un ambiente favorevole al rischio e facilitando le condizioni favorevoli per lo shorting della volatilità.

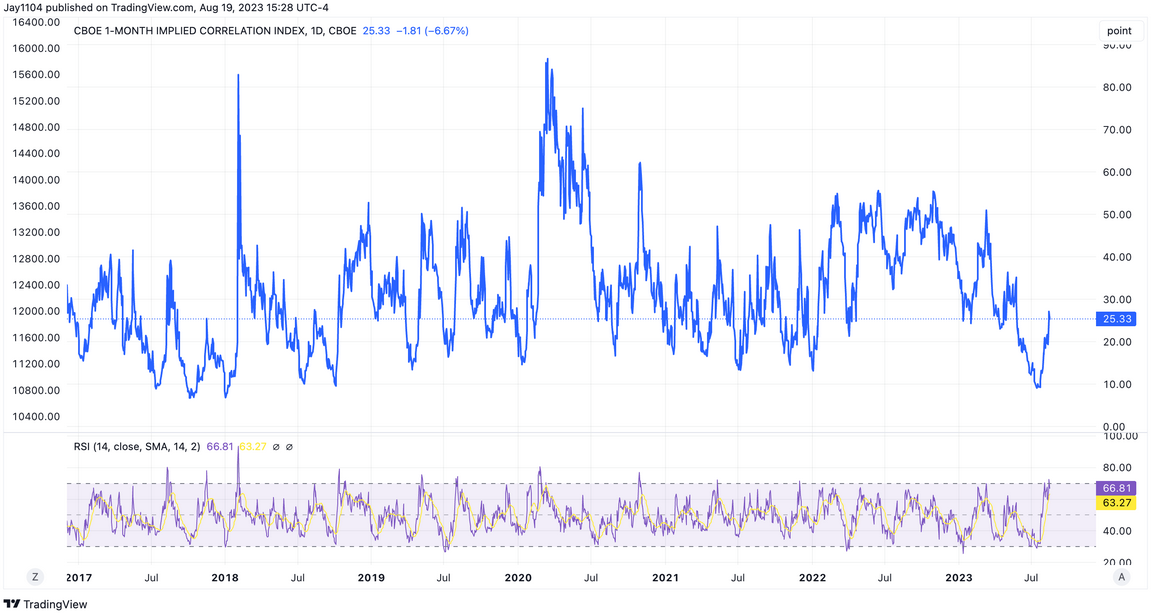

Un’operazione di short-volatility è quella in cui i fondi vendono o shortano effettivamente la volatilità dell’indice, assumendo contemporaneamente posizioni lunghe sui componenti sottostanti attraverso le opzioni. Queste posizioni potrebbero poi essere coperte acquisendo posizioni azionarie lunghe per mantenere la neutralità del delta. Se questo scenario si verifica, l’operazione sta già iniziando a svolgersi. Ciò è evidente dal fatto che il paniere di correlazione implicita a 1 mese è aumentato. È da notare che questo movimento segue un periodo in cui sono stati raggiunti alcuni dei livelli più bassi dall’evento del Volamagdon nel gennaio 2018.

L’aspetto cruciale dell’operazione potrebbe aver riguardato Apple (NASDAQ:AAPL), in particolare dopo che il titolo ha esibito un movimento al rialzo altamente orchestrato che è sembrato generato meccanicamente. L’ascesa di Apple è stata notevole, ma è sembrata scollegata dalle basi fondamentali dell’azienda. Piuttosto, l’impennata è stata influenzata in modo significativo dal suo status di titolo più importante all’interno dell’S&P 500.

Una volta che Apple ha violato la sua linea di tendenza dopo l’annuncio degli utili, ha significato un cambiamento sostanziale nelle dinamiche del trading di volatilità short. Il superamento della trendline ha probabilmente segnato un punto di svolta nella redditività dell’operazione. È ipotizzabile che la traiettoria di Apple possa portare a un movimento al ribasso e a un retest del breakout della linea di tendenza pluriennale, con un potenziale ritracciamento verso il gap a circa 166 dollari.

Osservazioni simili sono valide per Microsoft (NASDAQ:MSFT) che sembra diretto verso i 306 dollari, forse anche 275 per rivisitare il gap formato il 25 aprile.

In particolare, questi movimenti di prezzo di Microsoft non sembrano riflettere le dinamiche fondamentali dell’azienda o le sue prospettive nel campo dell’intelligenza artificiale. Piuttosto, sembrano allinearsi a un approccio di trading. Microsoft sembra essere stata una componente fondamentale che ha probabilmente giocato un ruolo cruciale nel guidare il successo di questa operazione, in particolare da circa metà maggio in poi.

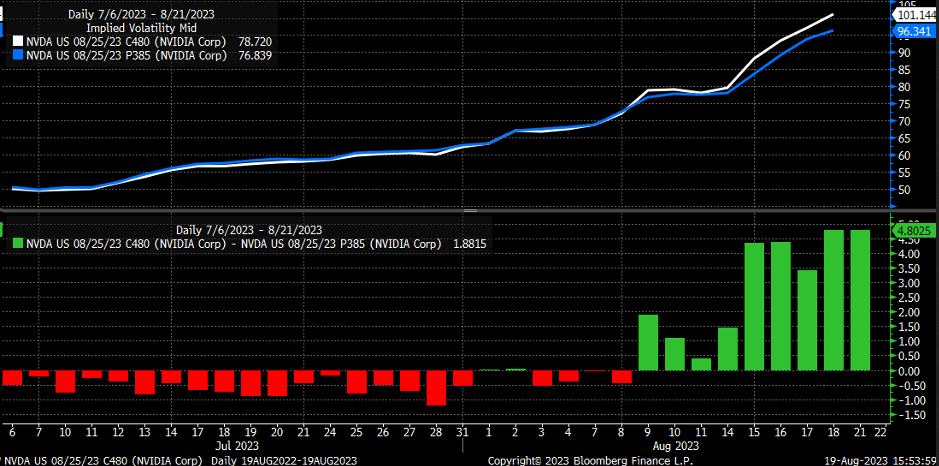

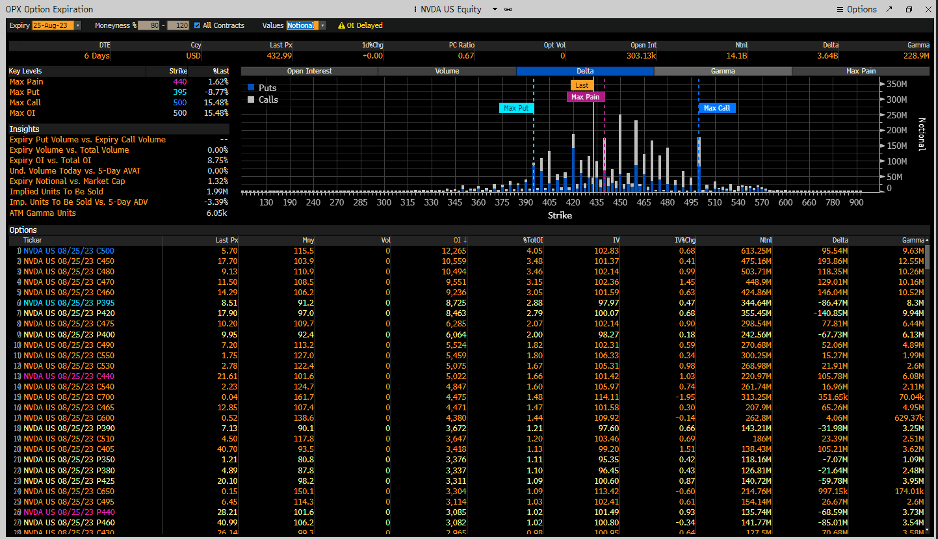

Nvidia (NASDAQ:NVDA) è stato senza dubbio un titolo di spicco durante questo rally, con il tema dell’intelligenza artificiale che ha convalidato la notevole impennata del valore. Questo rally è stato ulteriormente sostenuto da indicazioni solide e ottimistiche. Tuttavia, permangono diverse incertezze su Nvidia e mi aspetto di trovare una soluzione quando i risultati della società saranno pubblicati questa settimana. È interessante notare che l’importanza dei risultati potrebbe essere controbilanciata dal prevalente ottimismo del mercato nei confronti di Nvidia, come si evince dalla volatilità implicita di put e call.

Il mercato delle opzioni mostra una tendenza al rialzo per Nvidia. Ad esempio, la volatilità implicita delle call a 480 dollari del 25 agosto è pari a 101,14, mentre le put a 385 dollari hanno una volatilità implicita di 96,34. Con la chiusura del titolo a 433 dollari, la selezione di una call e la sua collocazione equidistante dal prezzo di chiusura di venerdì consente di sfruttare questa inclinazione a favore delle call.

Sembra plausibile che la volatilità implicita continui a salire nel corso della settimana. Questo potrebbe portare a uno scenario in cui il titolo Nvidia potrebbe affrontare una traiettoria discendente, a meno che la società non riporti risultati eccezionalmente forti e fornisca un’altra serie di indicazioni impressionanti. In caso contrario, il titolo potrebbe subire un calo.

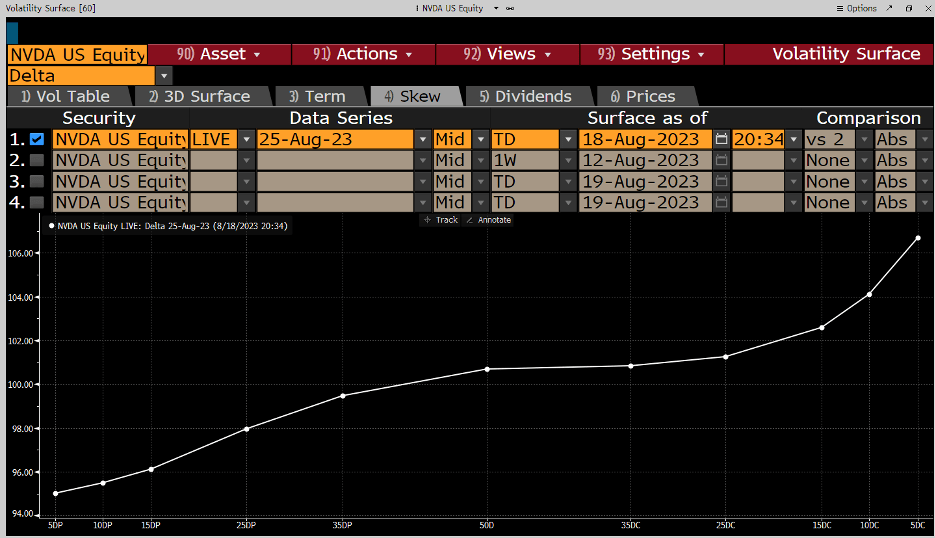

Ancora una volta, prendendo in considerazione la stessa data di scadenza e affrontando lo skew da una prospettiva alternativa, è evidente che la volatilità implicita è inclinata a favore del rialzo del titolo.

In effetti, la situazione coinvolge molte call in circolazione a livelli di prezzo più elevati, pronte a subire una svalutazione significativa una volta che la società avrà pubblicato i suoi risultati e la volatilità implicita inizierà a diminuire. Di conseguenza, un calo del valore di queste call potrebbe innescare l’annullamento delle coperture dei dealer, facendo scendere le azioni.

Il livello di supporto significativo di Nvidia si trova intorno ai 400 dollari, seguito da un altro potenziale livello di supporto intorno ai 375 dollari. Vale la pena di notare che se Nvidia dovesse fornire risultati eccezionali, il titolo probabilmente subirà un rialzo, rendendo questi livelli di supporto meno critici.

Tuttavia, se i risultati dovessero essere in linea con le aspettative o solo leggermente superiori, il titolo potrebbe trovarsi di fronte a delle difficoltà, soprattutto se si considera l’entità della sua ascesa nel trimestre precedente. In questo scenario, il raggiungimento o il leggero superamento delle aspettative potrebbe non essere sufficiente a mantenere l’attuale spinta al rialzo.

Eccovi il video YouTube gratuito di questa settimana:

Buona settimana!